岡山ファイナンシャルプランナーズは

「お金にまつわるご相談の総合窓口です!」

これまでのような金融機関や各士業への個別でのご相談とは異なり、日々の生活での様々なお金にまつわる

ご相談にトータル的にサポートする独立系FP事務所です。

ライフプラン作成をベースに、家計の収支の把握、

お金の貯め方、資産運用、リスクへの備えなどをお客さまと共に考え、改善へと導きます。

ファイナンシャルプランナーへの

ご相談内容

|

|

|

|

|

|

|

|

|

|

|

最新のお知らせ

|

|

|

|

ファイナンシャルプランナーへの

お客様の声

|

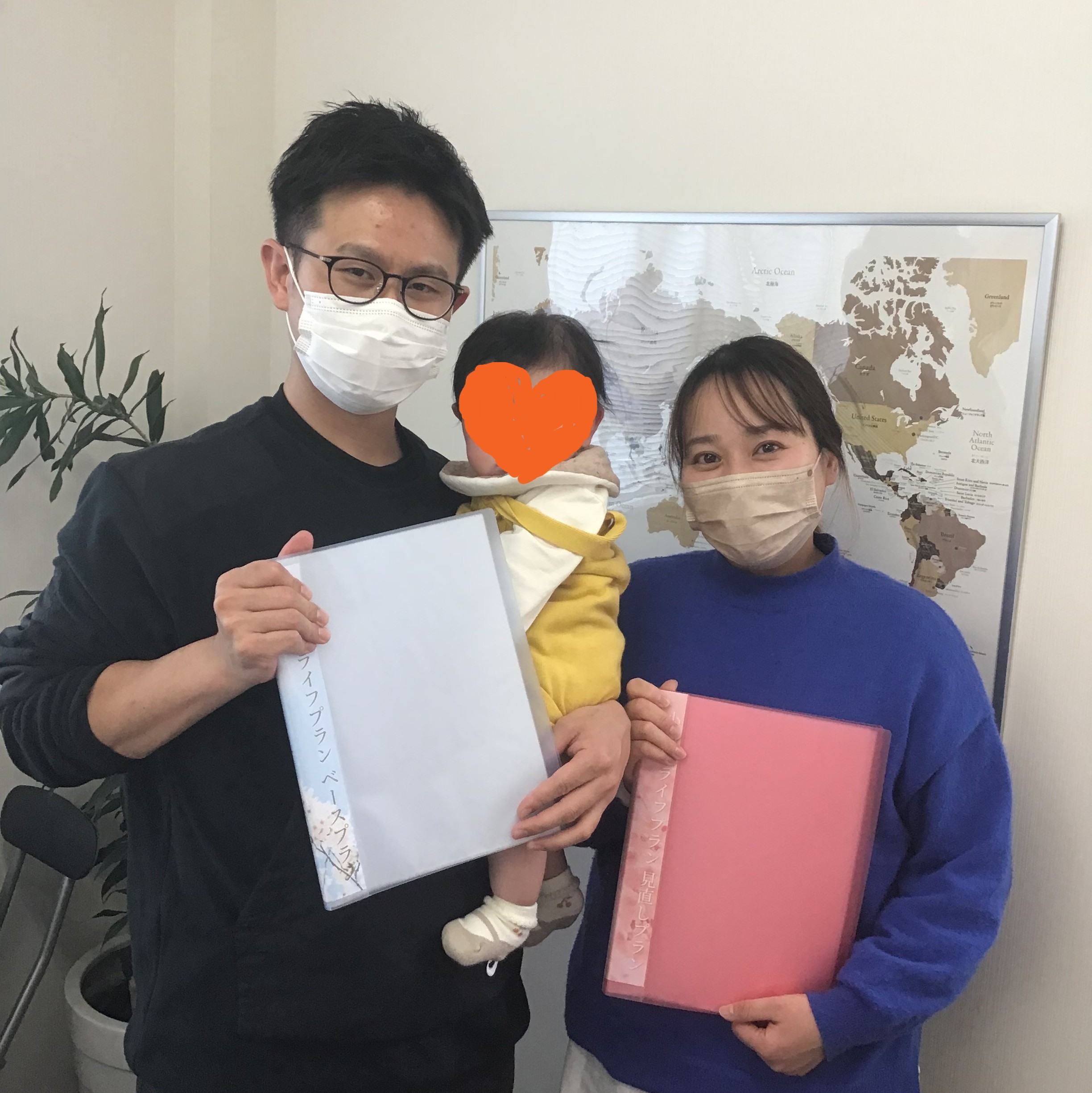

ライフプラン作成しました!(2025年3月) ~丁寧すぎる程に詳細なところまでプランを練って頂き大変感謝しております!~ 今まで家計管理について自分たちなりにしていたのですが、ライフプランを立てて頂き、自分たちでは考えれていなかったところまで詳細にプランを立てること […] |

|

テクニカル投資セミナーへ参加しました!(2025年1月) ~投資に対する漠然とした不安が解消され、より前向きに投資に取り組む自信がつきました~ 今回のテクニカル投資セミナーを受講し、投資の基礎から実践的な戦略まで幅広く学ぶことができました。特に印象的だったのが、講師の方が実際の […] |

セミナー情報

|

|

|

|

ファイナンシャルプランナーの

ブログ

|

明けましておめでとうございます!本年も宜しくお願いします!2026年税制大綱について思う事・・・

2026年度税制大綱とは? 2025年12月19日、自民党と日本維新の会が中心となって「2026年度(令和8年度)税制改正大綱」が発表されました。これは翌年の税制改革の方向性=大きな設計図です。正式な法案にするには国会で […] |

|

明けましておめでとうございます!本年も宜しくお願いします!2026年税制大綱について思う事・・・

2026年度税制大綱とは? 2025年12月19日、自民党と日本維新の会が中心となって「2026年度(令和8年度)税制改正大綱」が発表されました。これは翌年の税制改革の方向性=大きな設計図です。正式な法案にするには国会で […] |

|

明けましておめでとうございます。本年もよろしくお願いいたします。

新年あけましておめでとうございます。 2026年の丙午(ひのえうま)は火の力が重なる干支です。 60年に一度しか巡ってこない特別な年でもあります。 2026年は、火の力が重なることで情熱や勢いが高まり、 太陽のようにエネ […] |

|

明けましておめでとうございます。本年もよろしくお願いいたします。

新年あけましておめでとうございます。 2026年の丙午(ひのえうま)は火の力が重なる干支です。 60年に一度しか巡ってこない特別な年でもあります。 2026年は、火の力が重なることで情熱や勢いが高まり、 太陽のようにエネ […] |

|

【健康節約セミナー実施報告】

新年あけましておめでとうございます。本年もどうぞよろしくお願いいたします。 年末年始はいかがお過ごしでしたか。私は実家に帰省し、食べ過ぎてしまいました。岡山に戻り、健康な生活を送れるよう努めています。 健康と言えば自然食 […] |

|

【健康節約セミナー実施報告】

新年あけましておめでとうございます。本年もどうぞよろしくお願いいたします。 年末年始はいかがお過ごしでしたか。私は実家に帰省し、食べ過ぎてしまいました。岡山に戻り、健康な生活を送れるよう努めています。 健康と言えば自然食 […] |

|

|

|

|

岡山ファイナンシャル

プランナーズの特徴

事業•団体向けご相談内容

動画