Posts Tagged ‘未婚’

賢く使えるお金を増やしましょう♪

2018年は配偶者控除。2019年には消費税10%へ。

そして2020年は所得税の控除などが変更になります。

私たちの生活に直結している税金制度は目まぐるしく変わっています。

知らずに今まで通りの生活を送っていると

随分無駄な税金を納めることになりかねません。

自分のために使えるお金(可処分所得)が少なくなってしまう

落とし穴1

年間の収入(年収)が基準より少し多かった。

(確定申告書A表の「所得金額」の合計欄⑤)

収入は上げたいものですが、

上げることにより逆に税金額が増えて

実質の手取りが減ってしまうこともあります。

給与収入金額を調整できるなら、

気にしてみるのも手です。

落とし穴2

この分は税金を納めなくてもいいよという

「控除」の金額や計算式を知らなかったために、

「控除額」が少なくなってしまった。

(確定申告書A表の「所得から差し引かれる金額」の合計欄⑳)

色々な控除があります。

MAX控除できるよう、

制度を知っておきましょう。

所得金額から控除額を引いた金額が

「課税所得」です。

落とし穴①、②を

気に留めていなかったばかりに

個人の所得税が係る金額(課税所得)が増えてしまうことも。

(確定申告書A表の右の一番上「税金の計算」の課税される所得金額欄)

税金を計算する元となる金額(課税所得)が増えると、

税率(所得税率)が上がる。

と、いうことは、納める税金額が増えるという事。

税金額が増えるという事は、

結局、自分のために使えるお金(可処分所得)が

少なくなってしまうという事。

自分のために使えるお金が増えた方がいいですよね。

今年の税金を減らすには

2020年度税制改正チェックが大事です。

令和2年度の税制改正では

基礎控除、給与所得控除の改正が含まれます。

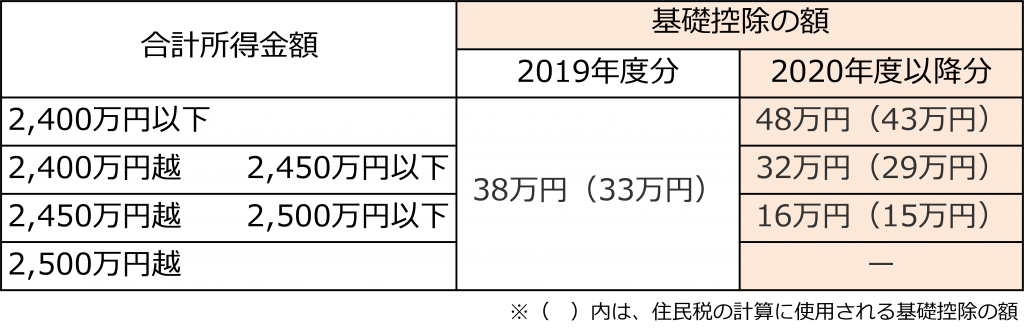

1.基礎控除⑮(合計所得金額によって控除額が違う)

今までは一律38万円の控除ですが、

「合計所得金額によって控除額が変わる」ようになります。

合計所得金額⑤が2,400万円以下の場合は48万円に。

10万円増えます。

しかし、2,400万円を超えると段階的に控除額が減っていき、

2,500万円を超えてしまうと控除額は0円、

つまり控除して貰えなくなります。

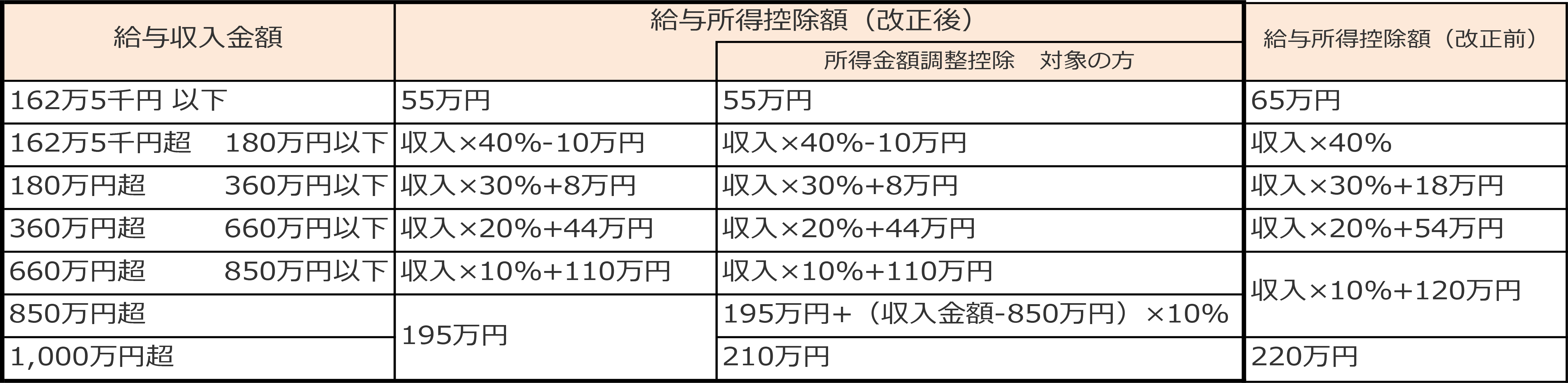

2.給与所得控除

サラリーマンの方は給料からサラリーマン経費として

税金を納めなくてもいい額を引いて貰えるのが

「給与所得控除」です。

給与所得控除が一律10万円引き下げられました。

給与等の収入金額が162万5,000円以下の場合、

改正後55万円の控除になりました。

会社員の方が配偶者を扶養にしているケースで、

よく言われる「103万円の壁」とは、

会社員の所得税の計算で、

基礎控除の48万円+給与所得控除の55万円で

103万円分は税金が掛からない。

なので、

配偶者が103万円までの収入があっても

非課税。

という意味です。

この給与所得控除、

年収850万円を超える方は増税になります。

給与所得控除の上限額が適用される給与収入が

改正前は「1,000万円を超えたら」220万円の控除額だったのが、

給与収入が「850万円を超えたら」に引き下げられ、

控除額も195万円に引き下げられました。

しかし、子育て世帯などには

「所得金額調整控除」が創設されました。

以下の条件に当てはまる方は、

給与所得の金額から下の計算式の金額を控除できます。

その年の給与等の収入金額が850万円を超える居住者で、

特別障害者に該当の方、

年齢23歳未満の扶養親族がいる方、

特別障害者である同一生計配偶者や扶養親族がいる方は

{給与収入(1000万円超の場合は1000万円) – 850万円}× 10%

この金額を給与所得から控除できます。

年末調整において

この「所得金額調整控除」の適用を受けようとする人は、

所要の事項を記載した「所得金額調整控除申告書」の提出が必要です。

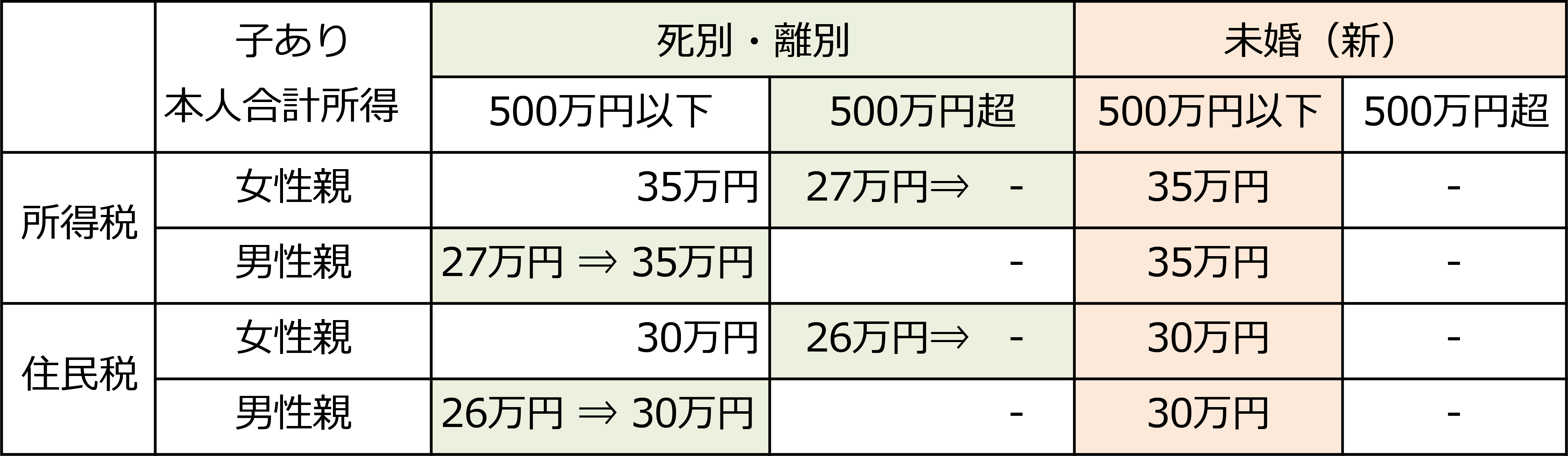

3.未婚のひとり親に寡婦(夫)控除の適用

年間所得が500万円以下なら所得税などを軽減

R1年までの所得税では、

「配偶者と死別したり、離婚してひとり親になった方」を対象として「寡婦(夫)控除」がありました。

この「ひとり親」の対象が「未婚」の「ひとり親」も対象となりました。

所得税では女性親の場合は500万円以下の所得の方には最大35万円の、男性親の場合は500万円以下の所得の方には最大27万円を課税所得から、住民税は女性親の場合は500万円以下の所得の方には最大30万円、男性親の場合は500万円以下の所得の方には最大26万円を差し引いていました。

これを男性親の場合も女性親と同じ控除額に引き上げます。

そして、R1年度までは男性親の場合、年間所得が500万円以上(年収678万円)は所得制限がかかり控除がありませんでしたが、女性親は27万円の控除がありましたが、R2年度からは女性親の場合でも控除がなくなります。

令和2年の年末調整で申請すれば税額が減る改正は特に注意しておきたいですね。

出来るなら最低限の税金を納め、

自分が使えるお金を増やし、

人生を豊かにしていきたいですね。

税制改正等の内容(国税庁)PDF

https://www.nta.go.jp/publication/pamph/gensen/aramashi2018/pdf/01.pdf

by yamada