みなさんは、「人生会議」をご存じでしょうか?

「人生会議」(ACP:アドバンス・ケア・プランニング)とは、もしものときのために、あなたが望む医療やケアについて前もって考え、家族等や医療・ケアチームと繰り返し話し合い、共有する取組のことです。厚生労働省では、「人生会議」の普及・啓発を進めてます。(厚生労働省ホームページより)

厚生労働省ホームページの動画の中で、「人生会議」とは、普段から、本人の”好きなこと、大切なこと”を話し合っておくこと。それを、”周りの大事な人が知っておいておくことが非常に大事”なんだ。と思います。そして、”繰り返し話しをすること”が大事だということがうかがえます。みなさまもお手すきの時に動画をご視聴してみてください。三名の方のお話しから、終末期を迎えた時に「大切にしたい想い」「どうしたいか?」などが大切なことがより理解できるかと思います。

私の父も昨年亡くなりましたが、”最後の迎え方”は、本当にあれでよかったのか?と悔やまれることもあります。普段から、周りの大事な人の関わりを大事にしておくことが一番ですが、日々の生活で時間が取れないなどがあるのでどうしても悔やまれることが多くなるのだと思います。

そうならないように、心掛けて会話するしかないと思います。

私も、終活や円満相続をテーマにした講座をしておよそ3年ほどになりますが、まだまだみなさまにお伝えしきれておりませんので、今後もがんばってお伝えしていきます。

そのひとつの方法として、「エンディングノート」の作成をすすめておりますが、みなさま「購入して書くのだけれど、そのまま書ききることなくご自宅にある。」というお話をよく耳にします。ですので、はあもにい倉敷さんの方で、『3回で完成!やさしく書ききるエンディングノート講座』を開講します!

日程:1回目 4月16日(木)、2回目 4月30日(木)、3回目 5月14日(木)10:00~12:00になります。ぜひお越しくださいませ。

杉本でした(^^)/

皆様、こんにちは!ファイナンシャルプランナー・行政書士の末藤です。

「遺言書を自分で書きたいけれど、持っている土地や銀行口座をすべて手書きするのは大変そう……」と、作成をためらっていませんか?

実は、法律の改正によって「財産目録(財産のリスト)」の部分については、手書きしなくても良くなっています!

今回は、手間を減らしつつ、法的に間違いのない「財産目録」を作るためのポイントをやさしく解説します。

以前は遺言書のすべてを自分で書く必要がありましたが、現在は財産リストに限って、以下のような方法が認められています。

これらを活用すれば、書き間違いの心配も減り、大幅に時間を短縮できます。

ここが一番の注意点です!

手書きしなくて良い代わりに、「すべての用紙」に自分の名前を書き、ハンコを押さなければなりません。

このルールを一つでも忘れてしまうと、遺言書全体の効力が失われてしまう恐れがあるため、作成後は必ずすべてのページをチェックしましょう。

財産リストの役割は、残された家族が「どこに何があるか」を迷わず見つけられるようにすることです。

正確なリストがあれば、相続の手続きがスムーズに進み、家族の負担を大きく減らすことができます。

「新しい通帳を作ったから、リストの紙だけ差し替えよう」というのはルール違反です。 一度完成した目録を訂正するには、法律で決まった厳しい手順(訂正箇所に印を押し、署名するなど)が必要です。もし内容を大きく変更したい場合は、面倒でも新しく作り直す方が安全です。

また、パソコンで作ったリストの余白に、遺言の本文(誰に何を継がせるかという内容)を書き込むのもNGです。本文は必ず別の紙に、すべて手書きで用意してください。

まとめ:賢くツールを使って「安心」を残しましょう

財産リストのルールが緩和されたことで、遺言書作成のハードルはぐっと下がりました。

通帳のコピーやパソコンを上手に使って、あなたの想いを形にしてみませんか?

「自分の書き方で大丈夫かな?」と不安になったときは、いつでもお気軽にご相談くださいね!

〜ニュースの数字が、家計に効いてくる理由〜

2月から3月にかけて、ニュースでは「物価指数」「雇用統計」「GDP」といった数字が立て続けに発表されます。

正直、「また難しい話か…」と思われがちですが、実はこの時期の統計、私たちの生活にかなり直結しています。

なぜなら、2〜3月に出てくる数字は、

「去年の経済がどうだったか」

「今年はどうなりそうか」

この2つを同時に教えてくれる“答え合わせ”だからです。

例えば「物価の数字」。

ここで物価が下がってくれば、「そろそろ金利は落ち着くかも」という見方が出ます。

逆に、物価が高止まりしていれば、住宅ローン金利や預金金利に影響が出る可能性があります。

また「雇用」や「賃金」の数字も重要です。

賃上げが進んでいるのか、それとも家計が苦しくなっているのか。

これは春からの消費や景気を占う大事な材料になります。

日本では4月から新年度が始まります。

企業の計画、国の経済運営、金融機関の方針も、この2〜3月の統計を見て方向性が決まると言っても過言ではありません。

つまりこの時期の統計は、

「投資家のための数字」ではなく、

「これからの家計環境を映す天気予報」 のようなもの。

ニュースに出てくる統計の数字は難しそうに見えますが、

実は「家計の健康診断の結果表」のようなものです。

全部を理解しようとしなくて大丈夫。

2〜3月は

「物価はどう?」

「給料は増えてる?」

「金利は上がりそう?」

この3つだけ意識してニュースを見るだけで十分です。

そして気になったら、

住宅ローン、保険、貯蓄の見直しを**“そのうち”ではなく“今”**。

体調が悪くなってから病院に行くより、

早めにチェックした方がラクなのは家計も同じです。

数字は正直です。

目をそらしても、家計にはちゃんと効いてきます。

今年の暮らしを守るために、

2〜3月はニュースを5分だけ真面目に見る月にしてみませんか?

未来の自分が、きっと「やっといて良かった」と言ってくれると思います☆

こんにちは、濱尾です。立春が過ぎ少し寒さも和らいだ感じがしますね。

先の衆議院選挙で自民党が圧勝し株式マーケットも上昇傾向のようですね。

そこで、今回は「高市トレード」はどこまで続くのか? 市場の現在地と今後の焦点として書いてみたいと思います。

2026年の日本の金融市場は、「高市トレード」という言葉が象徴するように、政治とマーケットがこれまで以上に密接に連動しています。

衆院選での歴史的圧勝を受け、高市政権の政策期待が株式・為替・金利にどう影響しているのか。

最新の市場データと専門家の分析を踏まえ、現状と今後の注目点を整理します。

1. 高市トレードとは何か? ──円安・株高・債券安が同時に進む現象

高市政権の誕生・選挙圧勝を背景に、投資家が「積極財政+金融緩和継続」を織り込むことで起きる市場の動きが「高市トレード」と呼ばれています。

2. 株式市場:史上最高値圏へ ──政策期待と政権安定が追い風

● 選挙後、日経平均は5万7千円台へ

衆院選での圧勝を受け、日経平均は史上最高値を更新し、5万7千円台に乗せる場面も。

政権基盤の安定が「成長投資・危機管理投資の加速」への期待を高めています。

● 60,000円到達も視野

市場では「6万円台が見えてきた」との声もあり、短期的には強い地合いが続いています。

● ただし、積極財政のトーンダウン観測も

高市首相の発言がやや穏健化しているとの見方から、

「市場が期待したほどの大型財政出動はないのでは」

という利益確定売りのリスクも指摘されています。

3.為替市場:円安基調だが“160円の壁”が意識される

● 選挙直後は円安が進行

財政刺激策期待から円売りが入り、円安方向へ。

● しかし、政府の「160円防衛ライン」が重し

為替市場では、1ドル160円付近で政府・日銀の介入警戒が強く、

円安が加速しにくい状況が続いています。

● 円高方向への揺り戻しも

選挙後の材料出尽くしや財政運営への慎重姿勢が意識され、

短期的には円高に振れる場面も見られています。

4. 金利(債券市場):長期金利は上昇圧力 ──ただし反応は限定的

● 株高・円安 → 債券売り → 金利上昇

リスク選好が高まる中、国債は売られやすく、長期金利は上昇傾向。

● しかし上昇幅は小さい

10年国債金利は2.27%と、選挙のインパクトの割に上昇は限定的。

● 日銀は2026年前半に政策金利1.0%へ?

第一生命経済研究所のレポートでは、日銀が利上げを続け、

2026年前半に政策金利が1.0%に到達するとの見通しも示されています。

5. 高市政権の政策が市場に与える影響 ──積極財政はどこまで続くのか?

● 実現可能性が高い政策

6. 今後の注目ポイント ──高市トレードは続くのか?

① 為替介入の有無(160円ライン)

円安が進むかどうかは、政府・日銀のスタンス次第。

介入があれば円高方向へ急反転する可能性。

② 財政政策の規模と方向性

積極財政が続くか、慎重姿勢に転じるかで株式市場の温度感が変わる。

③ 日銀の利上げペース

2026年前半の政策金利1.0%到達が現実味を帯びれば、

金利上昇 → 株式のバリュエーション調整が起きる可能性。

④ 米国の金融政策(FED)

FEDは2026年前半までにFF金利を3.5%へ引き下げる見通し。

日米金利差が縮小すれば、円高圧力が強まる。

7. まとめ:政治と市場の連動が強まる2026年 ──短期は強気、しかし中期は政策次第

高市政権の安定と政策期待が、株高・円安・金利上昇という「高市トレード」を再点火させています。

ただし、

高市政権が今後出していく政策等が、日本にとって良い方向になることを期待したいと思う今日この頃です。

弊社ではお金にまつわる相談を実施していますので

下記からお気軽にお問い合わせください。

https://okayama-fp.com/consultation.html

By:濱尾

皆さん、いかがお過ごしでしょうか。

明日は節分ですね。福を呼び込む準備はされていますか。

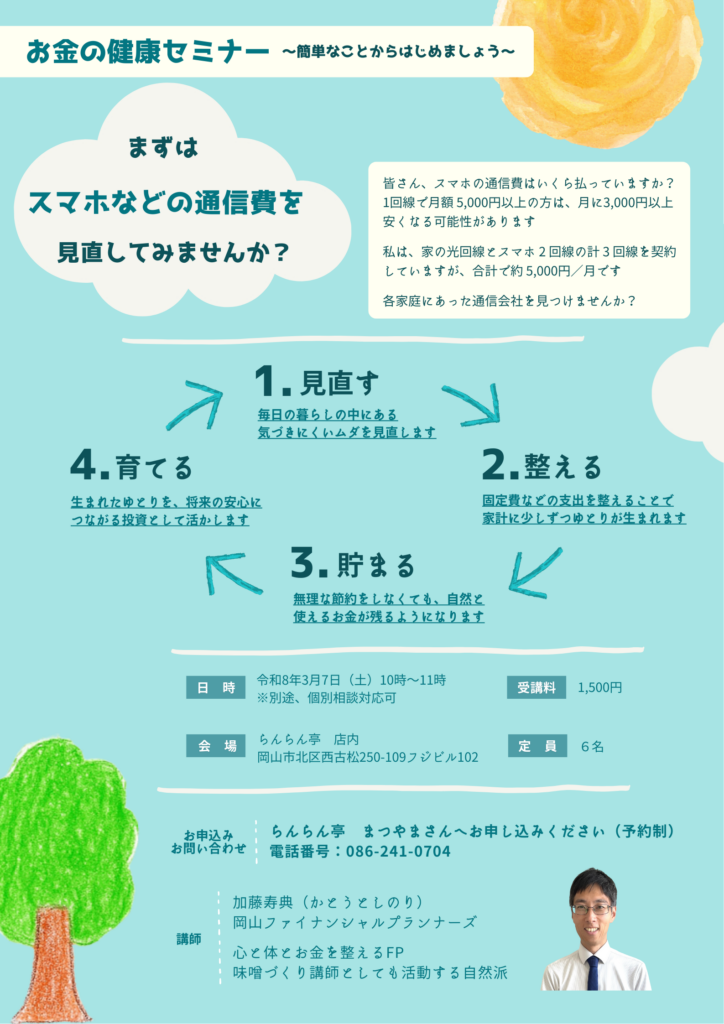

今回は、節約することで福を呼び込めるかもしれない通信費の見直しセミナーのご案内です。

皆さん、スマホ1回線あたりの料金はいくらでしょうか?

1回線で月額 5,000円以上の方は、月に3,000円以上安くなる可能性があります。

通信費の見直しをするだけで、年間数万円以上の節約に繋がります。

各家庭にあった通信会社を見つけませんか?

ご興味のある方はご参加いただけたらと思います。どうぞよろしくお願いいたします。

【お金の健康セミナー(通信費の見直し)】

日 時:令和8年3月7日(土)10:00~11:00(※別途、個別相談対応可)

会 場:らんらん亭 店内(岡山市北区西古松250-109フジビル102)

受講料:1,500円

定 員:6名

申 込:らんらん亭 まつやまさん(電話番号:086-241-0704、予約制)

加藤寿典

新年になり初めての講座は、旭公民館での講座でした。旭公民館は、2月末で閉館し(活動は1月末で終了)、3月1日からは”岡山中央公民館”(北区蕃山町6-53)へ新築移転します。

旭公民館「旭ゆうゆう大学」での最後の講座をご担当させていただく貴重な機会に恵まれて感謝いたします。講座では、生前からの相続対策をカードゲームを通じて楽しく学んでいただけるよう工夫しております。みなさま、カードゲームも楽しくされている様子がうかがえる良い会になりました。

最後まで真剣にご清聴いただきありがとうございました。

円満相続に向けて、まだまだ知らないこともあると思います。今後は、終活ノート「全3回で開催!やさしく書ききるエンディングノート講座」も始めます!ぜひご参加ください。

杉本でした(^^)/

皆様、こんにちは!ファイナンシャルプランナー・行政書士の末藤です。

「大切な家族のために遺言書を残したいけれど、自分で書くのは不備がありそうで不安……」そんな方に一番におすすめしているのが、「公正証書遺言(こうせいしょうしょいごん)」という方法です。

今回は、なぜこの方法が「最も確実」と言われるのか、その理由と基本的な注意点を分かりやすく解説します。

公正証書遺言は、法律の専門家である「公証人」が関わって作成する遺言書です。そのため、自分一人で書く遺言書にはない強力なメリットがあります。

メリットの多い公正証書遺言ですが、事前に知っておくべきハードルもいくつかあります。

いきなり公証役場へ行くのではなく、まずは以下のような準備を整えるのがスムーズです。

【まとめ】

公正証書遺言は、準備に少し手間と時間はかかりますが、それ以上に「自分の想いを確実に形にできる」という大きな安心感があります。

「自分の家族にとって、どの方法がベストなの?」と迷われたときは、ぜひお気軽にご相談ください。

書類の準備から公証人との調整まで、しっかりとサポートさせていただきます!

2026年度税制大綱とは?

2025年12月19日、自民党と日本維新の会が中心となって「2026年度(令和8年度)税制改正大綱」が発表されました。これは翌年の税制改革の方向性=大きな設計図です。正式な法案にするには国会での審議が必要だけど、現時点で“こう変わる可能性が高い”って内容がギュッと詰まっています。

今回の大綱は、 国民生活の負担軽減と経済活性化の両立 を軸にしています。

ポイントはざっくり言うと:

…というバランス重視の構造です。

サラリーマンの世界でよく話題になる「年収の壁」。

以前は所得税がかかるラインが160万円だったのを、178万円まで引き上げます。

つまり、年収が178万円までなら所得税がゼロになる人が増える可能性があるということ。これは生活をラクにする動きです。

基礎控除(誰でも一律に引ける控除)は、これまで固定でしたが、物価上昇に応じて調整する新ルールを導入。

2026年は物価上昇率を反映させて基礎控除が増額され、約58万円 → 約62万円へアップします。

物価が上がっても税金面での負担感を和らげようという発想です。

給与所得控除は、税金の計算で使う“給与に応じた経費”的な控除です。

これも見直しが入り、低・中所得者でも受けやすい控除に調整されます。

また、基礎控除の特例が拡充されて、年収665万円以下の人は一律42万円の控除を受けられるようになります。

ここも地味だけど大きい。手取り改善につながる内容です。

一方で、高所得で税負担が不均等になりがちな人に対して負担を強化する動きもあります。

いわゆる富裕層対策で、超高額所得者向けの最低税率制度(ミニマム課税)の基準を下げ、税率を引き上げる案が出ています。

これは「所得が多すぎる人ほど税をしっかり払え」の考え方ですね。

相続税の節税でよく使われる不動産評価の“ズレ”。

実勢価格と税務評価の差が大きい貸付不動産に対して、評価方法を見直し「税の公平性を高める」動きが入ります。

資産家向けの節税策の調整ですね。フェアに税を課す方向です。

自動車取得税に相当する「環境性能割」が廃止される方向や、自動車関連税の整理も進んでいます。

ここは自動車購入者や自動車業界に影響が出ます。

防衛費を担保するため、所得税額の1%上乗せの新税的措置も検討されています。

これは将来の財政基盤を守るために避けて通れない議論でもあり、賛否が分かれています。

海外メディアなどでは、日本の税制改革で暗号資産の税率を引き下げて株式と同じ扱いにする案が報じられています(最高55%→一律20%の議論など)。

ただ、これは現段階では与党の大綱とは別の動きとして報じられている情報で、実際の適用内容は今後の法案次第です。

今回の税制大綱は、庶民の負担軽減と高所得層への適正負担という2つの柱が明確です。

物価や年収構造が変わる中で、税制もアップデートが必要になってきたということ。

…といった方向性が見えます。

2026年度の税制大綱は、社会の実情に合わせて税制の“形”を刷新する重要な節目です。

生活者目線でも、働く人・資産を持つ人・企業にとっても影響は大きい。

これからの国会審議でどう仕上がっていくか、しっかりウォッチしていきたいところです。

※内容は2025年12月時点なので、今後大きく変わる可能性があります。

新年あけましておめでとうございます。

2026年の丙午(ひのえうま)は火の力が重なる干支です。

60年に一度しか巡ってこない特別な年でもあります。

2026年は、火の力が重なることで情熱や勢いが高まり、

太陽のようにエネルギーが満ち溢れる年となります。

大きな飛躍のチャンスですので、

新しいことや諦めかけていたことに挑戦すると

良い結果に繋がる年になるそうです。

手綱を締めて、目標をしっかりと見定めて進んでいき、

次の大きな実りを得るために、

全力で最大限の成長を目指し、

それを成し遂げる年にしたいと思います。

このことを踏まえ、

各人が更なるレベルアップするべく精進し、

皆様に役立つ情報提供をしてまいりたいと思いますので、

スタッフ一同、本年もどうぞよろしくお願いいたします。

最上稲荷さんへ一同で新年のご祈祷に行って来ました。

By:濱尾

新年あけましておめでとうございます。本年もどうぞよろしくお願いいたします。

年末年始はいかがお過ごしでしたか。私は実家に帰省し、食べ過ぎてしまいました。岡山に戻り、健康な生活を送れるよう努めています。

健康と言えば自然食品のお店を思い浮かべる方もいらっしゃるのではないかと思いますが、昨年12月6日(土)に自然食品のらんらん亭さんで健康節約セミナーを開催いたしました。

内容を聞いてそんなことがあるのかと驚かれている方や、健康に関する認識を確認されている方など様々でした。後日お会いした方で、お伝えした内容を実践している方がいらっしゃいました。取り組んでいただいて嬉しく思います。

健康と節約を両立できる方法なので物価高への対応ができますし、将来的な医療費抑制にも繋がります。また、どこかでお話しできたらと考えておりますので、ご興味のある方はご参加いただけたらと思います。

らんらん亭さんでは、引き続きセミナーを開催させていただく予定です。内容はその都度変わりますが、ご興味のある方はご参加いただけたらと思います。どうぞよろしくお願いいたします。

加藤寿典

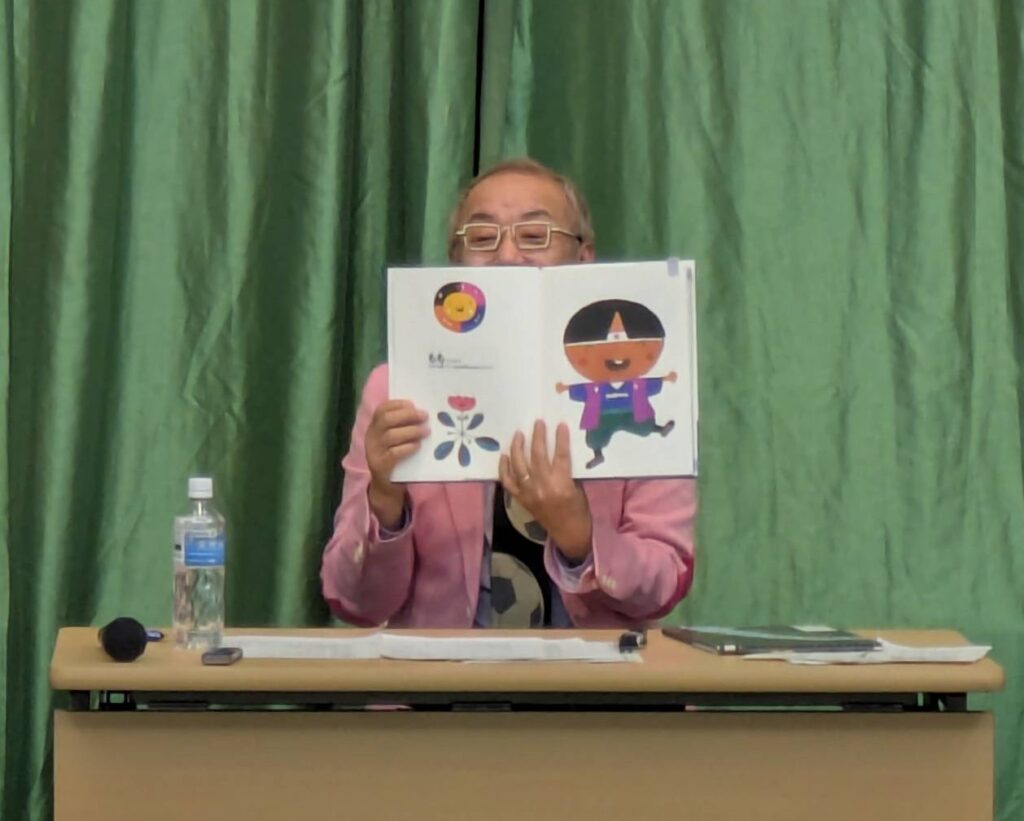

”さくらで修活”の生涯学習の第7回は、『伝えたつもりと伝わったはず…。』というテーマで、RSKラジオパーソナリティの滝沢忠孝氏にご登壇いただきました。

普段の生活の中の何気ない言葉でのやりとりの大切さ。万が一、何かあるかもしれない(よもやまさかの)時の防災、災害時の準備の大切さ。立場によって感情や想いは違うこと。

お話しや、川柳のご紹介、絵本から工夫をしてお話しいただきました。素敵なお話をありがとうございました。

”さくらで修活の生涯学習”は、私自身が、今までにご縁をいただけなかったお話ばかりで、いつも参加してよかったと感謝しております。

人生は最後まで勉強!「自分はよく知っている。わからないことはない。」とは言わず、また、人生の先輩ばかりがいつも教える立場というのも違うと思います。みなさん違う経験をして生きています。生まれた場所、時代、家族構成、性別、職業、友達により、同じ人生はないのです。

年下だからと馬鹿にしないで。年寄りだからと馬鹿にしないで。女性だからと馬鹿にしないで。そういったかたが多いですが、人生が終わる最後までさまざまなことがあり、今の人生が当たり前ではないこと、忘れず一日一日を大切に生きたいですね。

杉本でした(^^)/

皆様、こんにちは!ファイナンシャルプランナー・行政書士の末藤です。

「家族のために遺言書を残したいけれど、費用をかけずに自分で書きたい」という方は多いです。自分で書く遺言(自筆証書遺言)は手軽な反面、「書き方のルール」を一つでも破ると無効になるという非常に厳しい側面があります。

せっかくの想いが無駄にならないよう、プロの視点から「これだけは絶対に外せないポイント」を噛み砕いて解説します!

一番大切なルールは、本文すべてを自分の手(自筆)で書くことです。

遺言書には必ず書いた日付を入れますが、ここにも落とし穴があります。

「自分が書きました」という証明のために、署名と押印が必要です。

以前はすべて手書きが必須でしたが、ルールが緩和され、「財産のリスト」だけはパソコンで作れるようになりました。

| 項目 | 作成方法 | 注意点 |

|---|---|---|

| 遺言の本文 | 必ず手書き | 自分の言葉で書くこと |

| 財産リスト | パソコン・通帳コピー等でもOK | 全ページに署名と押印が必要 |

不動産の場所(地番)や銀行の口座番号などをすべて手書きするのは大変ですが、リスト部分だけならパソコンを使って正確に作ることができます。

せっかく遺言書があっても、どの財産のことか分からないと手続きが止まってしまいます。

【プロからのアドバイス】 自筆の遺言書は、「見つけてもらえない」「誰かに隠される」といったリスクもゼロではありません。 せっかく書いた大切な書類ですから、確実に見つけてもらえるように専門家に保管を依頼したり、法務局の保管制度を使うのも良いですね!

遺言書は読みやすい字で丁寧に作成したりすることを心がけましょう。

あなたの想いを確実に家族へ届けるために、まずは一つひとつのルールを丁寧に確認することから始めてみてくださいね!

(※個別のケースについては、お気軽にご相談ください。)

朝晩の冷え込みが本格的になり、暖房器具がフル稼働し始める11月。

物価高騰も続くなか、年金暮らしのご家庭にとって光熱費の増加は、見過ごせない負担になっています。

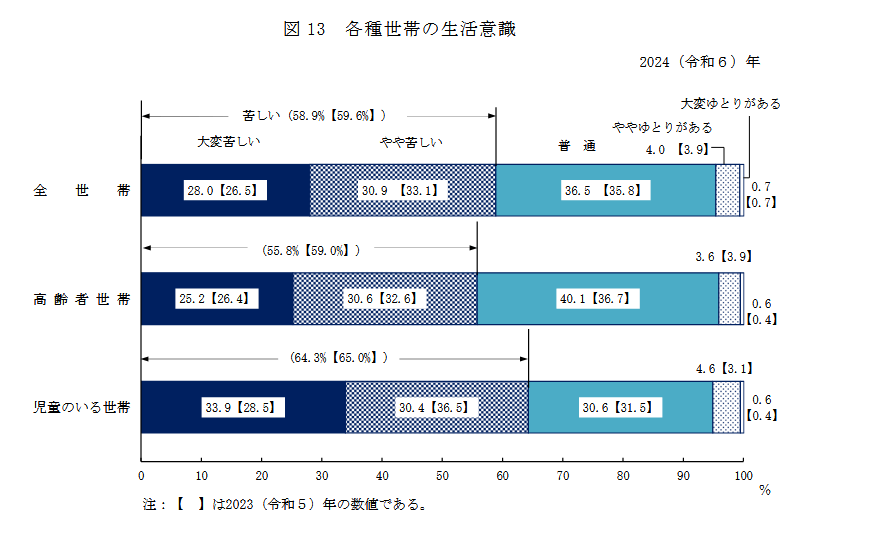

老後の不安といえば、いつの時代も「お金」がトップ争いをしますが、では実際のところ、現代のシニア世代はどれほど生活に不安を抱えているのでしょうか。厚生労働省の調査では、高齢者の半数以上が「生活が苦しい」と感じているという、なかなか厳しい現実が浮かび上がっています。

今回は、こうしたデータを踏まえながら、70歳代の平均的な支出・収入・貯蓄の実態を整理し、老後資金にどんな備えが必要なのかを深掘りしていきます。

厚生労働省「2024(令和6)年 国民生活基礎調査」によると、高齢者世帯の生活意識は次の通りです。

「苦しい」が55.8%。

“普通より苦しいほうが多数派”というのが現状です。

出所:厚生労働省「2024(令和6)年 国民生活基礎調査の概況」

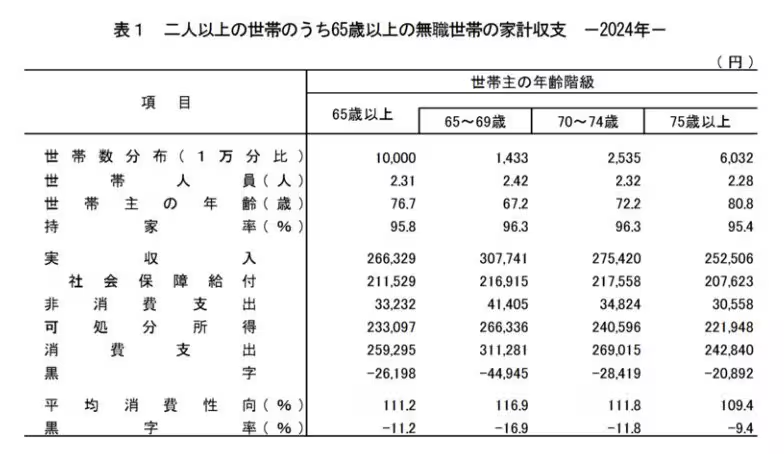

総務省「家計調査 2024年」から、70歳代の支出と収入を見ていきます。

出所:総務省統計局「家計調査報告 家計収支編 2024年(令和6年)平均結果の概要」

支出が収入を上回り、毎月約2〜3万円の赤字。

生活費は70歳代前半で約30万円、後半でも約27万円と、決して低くありません。

金融経済教育推進機構「家計の金融行動に関する世論調査 2024年」によると、

平均は高くても、中央値が大きく下がる“お馴染みの二極化”が見えます。

毎月2万円の赤字が20年続けば、約480万円が消える計算。

そこに旅行・趣味・車の買い替え・家電の故障・病気・介護…と、人生イベントが追加されれば、さらに必要額は増えていきます。

厚生労働省「令和5年度 年金事業の概況」からみてみると

14万6429円

5万7584円

たとえば

厚生年金の夫+国民年金の妻 → 合計 約22万円

先ほどの生活費と比べると、不足が発生するのは明らかです。

年金額を確認するには ねんきんネット が便利です。

まずは自分の“受け取る年金の現実”を知るところからがスタートです。

高齢者世帯の半数以上が生活の厳しさを感じている今、老後のお金は待ったなしの課題です。

平均貯蓄額は立派に見えても、中央値を見る限り、多くの方が余裕のある状況とは言い難いのが現実。

公的年金だけで生き切るのは、もはや“昔話の世界”。

長寿社会の今こそ、早めの準備と、小さくても継続的な工夫が欠かせません。

まずは自分の年金見込み額を把握し、

不足分をどう埋めるか——

投資、働き方、支出の見直しなど、選択肢はいくつもあります。

老後の安心は、今日の一歩から。

未来の自分への“プレゼント”だと思って、ぜひ前向きに準備を進めてください。

2026年4月より在職老齢年金が改正されます。ポイントをまとめてみたいと思います。

2.改正内容(2026年4月施行)

〇支給停止基準額の引き上げ

3.事例で見る影響

| 収入・年金額 | 改正前(基準51万円) | 改正後(基準62万円) |

| 月給45万円+年金10万円=55万円 | 超過4万円 → 年金2万円カット → 受給額8万円 | 基準未満 → 年金10万円全額受給 |

| 月給50万円+年金15万円=65万円 | 超過14万円 → 年金7万円カット → 受給額8万円 | 超過3万円 → 年金1.5万円カット → 受給額13.5万円 |

4. 改正のメリット

5.注意点・リスク

働きなが年金を受給したい方にとっては良い改正になりますね。

**弊社ではお金にまつわる相談を実施していますので

下記からお気軽にお問い合わせください。

https://okayama-fp.com/consultation.html

By:濱尾

12月26日(金)に済生会フィットネス&カルチャークラブで味噌づくりのワークショップを開催することになりました。自分で味噌をつくることによって、物価高騰の中でも食費を抑えることができます。材料を選ぶことで市販の味噌よりおいしくつくることもできます。是非ご参加いただけたらと思います。

今後は、味噌づくりと健康節約セミナーを併せて行うことを検討しています。出張セミナーも対応しています。ご要望がございましたらお声かけいただけたらと思います。どうぞよろしくお願いいたします。

皆様、こんにちは!ファイナンシャルプランナー・行政書士の末藤です。

先日、多くの方が疑問に感じるテーマについて、あるご夫婦からご相談をいただきました。

それは、「(夫婦どちらかに万一のことがあった場合に備えて、)同一の書面で『先に死亡した者が他方に財産を相続させる』という夫婦共同の遺言をすることはできますか?」というものです。

結論から申し上げると、日本の法律では「二人以上の者が同一の証書で遺言をすること」は原則としてできません(民法第975条)。

今回は、この「共同遺言の禁止」について、なぜ禁止されているのか、そして夫婦で安全に遺言を残すための方法を詳しく解説します。

1. 共同遺言とは?なぜ禁止されているの?

二人以上の人が同一の証書を用いて遺言をすることを「共同遺言」といいます。

民法第975条によって、この共同遺言は禁止されています。

●●● 共同遺言の3つのパターン(すべて禁止されます)●●●

共同遺言には主に以下の3種類があると考えられています。

1. 独立遺言型:夫婦が同一の用紙を使用しつつも、それぞれ自分の財産の処分について別々に遺言をする場合。

2. 相互遺贈型:同一の証書を用いて、お互いの死亡を条件に財産を遺贈しあうことを定める場合。

3. 条件連動型:相互に相手の遺言を条件としている場合(例:夫の遺言が失効すれば妻の遺言も失効すると定める)。

★ 共同遺言が禁止される主な理由 ★

なぜ共同で遺言書を作成することが認められないのでしょうか。これには、遺言制度の根幹に関わる重要な理由があります。

1. 遺言自由の原則の危険性:遺言は本来、遺言者一人ひとりの自由な意思に基づいて行われるべきものです。共同で行うことを認めてしまうと、相互に影響を受け、自由な意思に基づいて遺言ができなくなる危険性があるためです。

2. 撤回に関する問題:遺言者は、自分の遺言をいつでも自由に撤回できます。しかし、共同遺言の場合、そのうちの一人が撤回しようとした場合、どのように処理すべきかという問題が生じます。

3. 方式違反や無効の問題:共同遺言者の一方の遺言に方式違反などの無効事由があった場合、他方の遺言が有効なのかどうかについて問題が生じることも理由とされています。

2. 「共同遺言ではない」と判断されるケースと実務上のアドバイス

同一の証書を使うと共同遺言となり無効になるリスクがありますが、実務上は、形式的に共同遺言のように見えても有効とされる場合や、そもそも共同遺言に該当しないケースがあります。

共同遺言に該当せず、有効となるケース

【別々の証書に記載した場合】

共同遺言の要件は「同一の証書」を用いることです。そのため、夫婦それぞれが別々の証書を用いて作成した場合は、そもそも共同遺言には該当せず、それぞれの遺言が別々のものとして有効になります。

【独立した遺言証書を同一の封筒に入れた場合】

別々に作成された自筆の遺言証書を一つの封筒に入れたとしても、「同一の証書に遺言がなされたわけではない」ため、共同遺言には該当せず有効です。

実務における最善のアドバイス

形式的に共同遺言に見えても内容的に単独遺言と評価できれば無効にならない可能性はありますが、無効になるリスクを完全に避けるためには、夫婦であっても必ず別々に遺言書を作成すべきです。

遺言書を作成する際は、ご夫婦の意思を反映させることはもちろん重要ですが、法的な形式が整っていないと、残されたご家族が困ることになりかねません。安全かつ確実に財産を託すために、それぞれが独立した遺言書を用意することをお勧めします。

**【まとめ】**

遺言は、あなたの自由な意思を反映させる大切な手段です。その自由と確実性を守るために、「同一の証書に二人以上の遺言を記載してはいけない」というルールが設けられているのです。

夫婦で遺言を作成する際の鉄則は、「別々の用紙で、別々に作成すること」です。

ご自身の遺言が確実に有効となるよう、作成方式には十分にご注意ください。

11月に入り、気候だけでなく私たちのお財布事情にも変化が訪れています。

なぜなら今年(2025年)は最低賃金の改定や年金の手取り額調整など、暮らしに直結する制度変更が目白押しです。

中でも注目したいのが以下の5つ。

それぞれのポイントを、分かりやすく整理していきましょう。

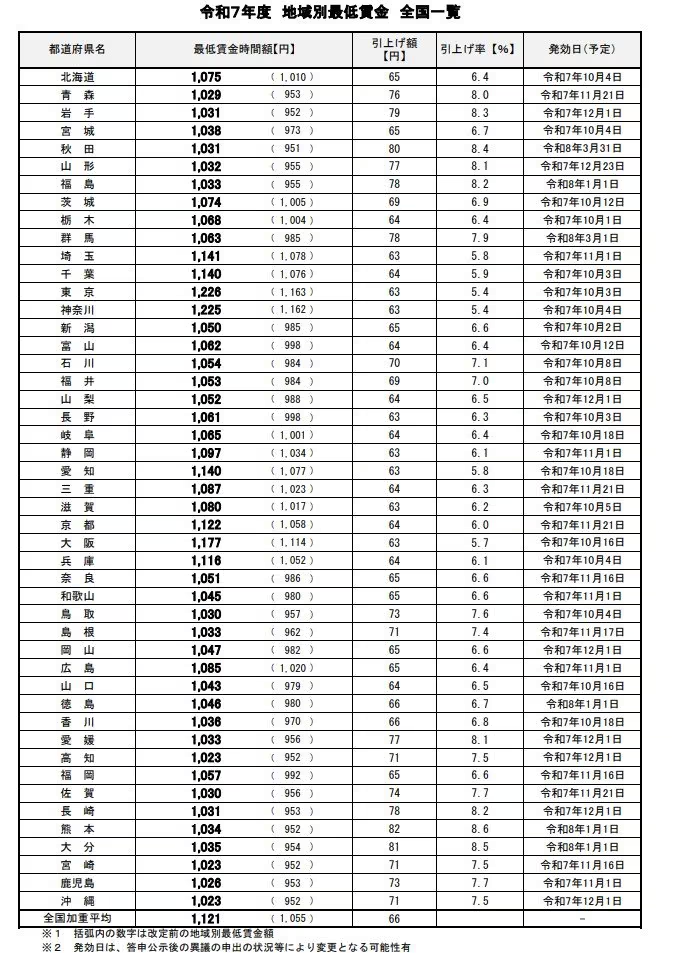

2025年度の最低賃金は全国平均で1121円(前年比+66円)となります。

地域ごとに適用日は異なりますが、北海道・東京・神奈川・大阪など、多くの県で10月上旬から中旬にかけて実施済です。

働く人にとっては収入アップにつながりますが、事業者側にはコスト増となるため、社会全体に少なからず影響が出そうです。

10月15日支給分から、年金の手取り額が変わる方が出てます。

これは「仮徴収」と「本徴収」という仕組みのため。

このため、10月の支給分から実際の所得に応じて天引き額が変わり、手取り額に影響が出るのです。

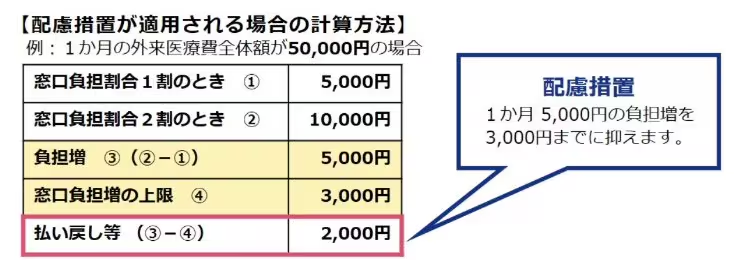

75歳以上の方が加入する「後期高齢者医療制度」では、2022年から一部の方が1割→2割負担へと移行しました。

ただし配慮措置として、外来診療の負担増は「月3000円まで」に抑えられていましたが、その特例は2025年9月で終了。

10月以降は自己負担額が増えるため、医療機関をよく利用する方は特に注意が必要です。

出所:厚生労働省「後期高齢者の窓口負担割合の変更等(令和3年法律改正について)」

2025年10月から、生活保護の生活扶助における特例加算が1人あたり月1500円へと増額されます。

2023年に導入された特例加算(当時1000円)からの引き上げで、例えば3人世帯なら月4500円の上乗せ。

臨時的な措置ではありますが、生活を支える大切なサポートになります。

これまで「年収130万円未満」でなければ親の健康保険の扶養に入れなかった学生アルバイト。

2025年10月からは、19歳以上23歳未満の学生を対象に、条件が「150万円未満」まで緩和されています。

学業とアルバイトを両立する学生にとっては、安心して働きやすくなる制度改正です。

詳細は日本年金機構HP

こうして見てみると、最低賃金アップから年金、医療費、生活保護、そして学生の扶養条件まで、10月は幅広い世代に関わるお金のルールが変わります。

さらに、自動車保険料の値上げや電気代補助の終了、食料品の値上げなど、生活コストに関わるニュースも沢山出てきていますしその流れは暫く続く可能性もあります。

「知らなかった…!」で損をしないためにも、制度変更にはアンテナを立てておきたいですね。

令和7年度税制改正により、所得税の「基礎控除」や「給与所得控除」に関する見直し、「特定親族特別控除」の創設が⾏われました。

これらの改正は、原則として、令和7年12月1日に施行され、令和7年分以後の所得税について適⽤されます。

このため、令和7年12月に行う年末調整など、令和7年12月以後の源泉徴収事務に変更が生じます。

1 基礎控除の見直し

2 給与所得控除の見直し

3 特定親族特別控除の創設

4 扶養親族等の所得要件の改正

上記1⑴の基礎控除の改正に伴い、次のとおり、扶養控除等の対象となる扶養親族等の所得要件が改正されました。

また、上記2⑴の給与所得控除の改正に伴い、家内労働者等の事業所得等の所得計算の特例について、必要経費に算入する金額の最低保障額が65万円(改正前:55万円)に引き上げられました。

上記、国税庁HPより抜粋

ポイント:所得税がかからないのは現在の103万円から160万円へと引き上げられました。

年末調整や来年の確定申告では注意が必要になると思いますので、しっかりと把握しておきたい改正点ですね。

弊社ではお金にまつわる相談を実施していますので

下記からお気軽にお問い合わせください。

https://okayama-fp.com/consultation.html

By:濱尾

先日、真備公民館のセミナーで家系図の作り方のお話をしました。

相続の遺産分割協議や遺言作成で相続人全体を整理したい場合などに家系図を作ることがあります。このように実務面で必要な場合に、家系図を作られる方が多いと思いますが、私は家系図作成にもっと大事なことがあるように思います。

家系図をつくることでご先祖様の名前だけでなく、親戚同士の成り立ちを知ることができます。登記簿謄本を調べることで、土地の歴史を知ることもできます。家系図と土地の歴史を調べることでご先祖様の想いを感じることができるのではないかと思います。

近年は、相続する際に金銭面に目を向けるケースが多いですが、金銭面だけでその土地を売却しても良いのでしょうか。もしかしたら先祖代々引き継いだ土地かもしれません。もし、そのことを知ることで後世に繋いでいきたいという思いが芽生えるかもしれません。金銭面だけを見て相続対策をするのではなく、ご先祖様の想いや後世へ引き継ぐことも検討したうえで相続の準備を進めてみてはいかがでしょうか。

現在は、市役所等で誰でも簡単に明治19年式までの戸籍謄本を取得できます。自分で家系図を簡単に作成でき、4、5代程度までなら遡ることができます。それ以上遡る場合は、菩提寺の墓や過去帳を調べる必要がありますが、家系図作成を専門にされている方もいらっしゃいます。興味のある方は尋ねられても良いかと思います。

真備公民館にて、『楽しく学ぼう!「修活」と「円満相続」』講座を全三回で開催いたしました。

受講者同士でもお話し出来る時間があり、みなさんで、各ご家庭のお話もお互いにされていたようで、世代が違っても「相続」のお悩みは親の側、子どもの側とどちらもあるのだといつも気づかされます。

こういった公民館での講座が何かみなさまのお役にたてればと思います。

円満な相続になるよう早めの対策をお願いします。そんな対策が今から出来るのか?ご相談が出来ます。お気軽にお越しください。お待ちしております。

杉本でした(^^)/