2026年4月より在職老齢年金が改正されます。ポイントをまとめてみたいと思います。

2.改正内容(2026年4月施行)

〇支給停止基準額の引き上げ

3.事例で見る影響

| 収入・年金額 | 改正前(基準51万円) | 改正後(基準62万円) |

| 月給45万円+年金10万円=55万円 | 超過4万円 → 年金2万円カット → 受給額8万円 | 基準未満 → 年金10万円全額受給 |

| 月給50万円+年金15万円=65万円 | 超過14万円 → 年金7万円カット → 受給額8万円 | 超過3万円 → 年金1.5万円カット → 受給額13.5万円 |

4. 改正のメリット

5.注意点・リスク

働きなが年金を受給したい方にとっては良い改正になりますね。

**弊社ではお金にまつわる相談を実施していますので

下記からお気軽にお問い合わせください。

https://okayama-fp.com/consultation.html

By:濱尾

令和7年度税制改正により、所得税の「基礎控除」や「給与所得控除」に関する見直し、「特定親族特別控除」の創設が⾏われました。

これらの改正は、原則として、令和7年12月1日に施行され、令和7年分以後の所得税について適⽤されます。

このため、令和7年12月に行う年末調整など、令和7年12月以後の源泉徴収事務に変更が生じます。

1 基礎控除の見直し

2 給与所得控除の見直し

3 特定親族特別控除の創設

4 扶養親族等の所得要件の改正

上記1⑴の基礎控除の改正に伴い、次のとおり、扶養控除等の対象となる扶養親族等の所得要件が改正されました。

また、上記2⑴の給与所得控除の改正に伴い、家内労働者等の事業所得等の所得計算の特例について、必要経費に算入する金額の最低保障額が65万円(改正前:55万円)に引き上げられました。

上記、国税庁HPより抜粋

ポイント:所得税がかからないのは現在の103万円から160万円へと引き上げられました。

年末調整や来年の確定申告では注意が必要になると思いますので、しっかりと把握しておきたい改正点ですね。

弊社ではお金にまつわる相談を実施していますので

下記からお気軽にお問い合わせください。

https://okayama-fp.com/consultation.html

By:濱尾

倉敷男女共同参画推進センターさん主催のセミナーで講師を務めさせていただきました。

「くらしにまつわるお金のあれこれ」~我が家の家計管理は大丈夫?~のタイトルでした。

【講座の様子】

ファイナンシャルプランナーの 2 人の講師の掛け合いで、家計管理のポイントや貯蓄の重要性、教育

費の現実、老後費用の目安、保険の見直し等を教えていただきました。モデルファミリーのライフプラ

ンシミュレーションを、実際に数字を見ながら分かりやすく学ぶことができました。

参加者の方からの感想をいくつか紹介します。

・ライフプランの作成方法や家計の見直しを知れてよかったです。

・興味はあったが、自分で調べてもよく分からなかったので非常に勉強になりました。またこのような

セミナーを開催して欲しいです。

・家計改善のためのアドバイスがあって意識改善にもなりました。

・お金に関することをじっくり考える時間は日常生活の中ではあまりなかったので有意義な時間でした。

ライフプランシミュレーションで実際に具体的な数字で「見える化」されていて、とても役立つものだ

と実感しました。

・後半部分は少し難しかったですが、2人の講師の掛け合いが良く、楽しく受講できました。モデルフ

ァミリープランを見て、何歳でどの くらいのお金がかかるのかが分かって参考になりました。

以上倉敷男女共同参画推進センターHPより

FPとしてライフプランの重要性を知っていただき、家計管理の方法として実践してしてもらえると嬉しいです!

By:濱尾

弊社ではライフプランの相談を実施していますので

下記からお気軽にお問い合わせください。

https://okayama-fp.com/consultation.html

日頃の相談で私がいつもお話しているのが認知症についてです。

相続は考える方が少しずつ増えてきていますが、認知症についてはまだ自分から意識して対応策を講じられている方はほぼいません。自分は認知症になると思っていないからです、よくボケてから考えるといわれますが、そうなってからでは間違いなく遅いのです、私も父が認知症になりとても苦労したので皆様にはそうなってもらいたくないので、いつも情報提供することを心掛けています。今回のブログはそのことについて書いてみたいと思います。

高齢化が進む日本社会では、認知症や判断能力の低下に備える制度や仕組みが注目されています。財産管理や意思決定の支援を目的とした「成年後見制度」「任意後見制度」「家族信託(民事信託)」はそれぞれに特徴がありますが、導入には一定のコストと手間がかかるのも事実です。

今回はFPの視点から、それぞれの制度のメリット・デメリットを整理し、代替策としての「生命保険の活用」についてもご紹介します。

家庭裁判所が選任した後見人が、認知症などで判断能力が低下した本人の財産管理や契約行為を代行する制度。

本人が元気なうちに信頼できる人と契約を結び、将来判断能力が低下したときに後見人として活動してもらう制度。

財産を信頼できる家族に託し、本人の代わりに管理・運用・処分してもらう仕組み。契約ベースで柔軟に設計可能。

これらの制度は、いずれも「安心・安全な財産管理」を目的としていますが、導入・維持には以下のようなコストがかかります:

| 制度 | 初期費用 | 維持費用 | 専門家関与 |

|---|---|---|---|

| 成年後見 | 数万円 | 年間数万円 | 必須(裁判所) |

| 任意後見 | 2〜5万円 | 年間数万円 | 必須(公証人・監督人) |

| 家族信託 | 10万円〜 | 場合により発生 | 必須(契約・登記) |

制度導入のコストや手間がネックになる場合、生命保険を活用することで「資金の受け渡し」や「意思の反映」をシンプルに実現できるケースがあります。

| 選択肢 | 財産管理 | 意思反映 | コスト | 柔軟性 |

|---|---|---|---|---|

| 成年後見 | ◎ | △ | △ | △ |

| 任意後見 | ○ | ○ | △ | ○ |

| 家族信託 | ◎ | ◎ | × | ◎ |

| 生命保険活用 | △ | ◎ | ◎ | ◎ |

制度の選択は、「何を守りたいか」「誰に託したいか」「どこまで管理したいか」によって変わります。コストを抑えつつ、最低限の備えをしたい場合は、生命保険の活用が現実的な選択肢になるかもしれません。また、保険契約はすぐ実行に移せるので至急性が必要な場合にはとてもいい手段だと思います。

具体的な方法をお聞きになりたい方は、お気軽にご相談してください!

ご相談予約・お問い合わせフォームはこちら!

BY:濱尾

こんにちは濱尾です、暑い日が続きますね。皆様お元気でしょうか?

きょうは米ドルについて書いてみたいと思います。

CFPとして皆様の資産形成をサポートする中で、常に国際情勢とそれに伴う為替の動向には注目しています。その中でも、世界の金融市場の「王様」とも言える米ドルは、その動向が様々な資産に影響を与えるため、その魅力とリスクを理解することは不可欠です。

今回は、現在の米ドルの世界シェアから有事の米ドル買い、そしてユーロ、円、元といった主要通貨との比較、さらに今後の経済情勢を踏まえた米ドル通貨の魅力とリスクについて深掘りしていきたいと思います。

世界の基軸通貨として君臨する米ドルのシェアは、様々な指標で確認することができます。

これらの数値が示すように、米ドルは依然として世界の金融システムの中心であり、その地位は揺るぎないものとなっています。

経済や地政学的な不確実性が高まる「有事」の際には、投資家が米ドルを買い求める傾向が顕著に見られます。これは、米ドルが「安全資産」と認識されているためです。その背景には、以下の要因が挙げられます。

米ドル以外の主要通貨も、それぞれの役割を果たしています。

今後の経済情勢を考慮すると、米ドル通貨には引き続き魅力とリスクが存在します。

米ドルは依然として世界の基軸通貨としての地位を確立しており、その魅力は計り知れません。しかし、一方で長期的な視点で見ると、米国の財政状況や他国通貨の台頭、地政学リスクなど、無視できないリスクも存在します。

CFPとしては、これらの魅力を享受しつつも、リスクを理解した上で、ポートフォリオにおける米ドル資産の配分を慎重に検討することが重要であると考えます。いずれにしても資産分散投資を心がけることが、不確実性の高い時代において賢明な資産形成への道となるでしょう。

皆様のご参加になれば幸いです。

By:濱尾

弊社では資産運用に関してのNISAやiDeCoの制度説明など基本的なことの相談も受付ていますので

遠慮なく問い合わせください。

運用のご相談はこちらから

↓ ↓ ↓

こんにちは、濱尾です。

今回は、物価上昇、インフレについて触れてみたいと思います。

メディアでは毎日のように、コメ価格高騰により備蓄米放出のことが報じられています。

その効果により6月からコメ価格も少しは安くなるのでしょうか?

ここ数年、食料品を始め様々なモノの価格が上昇し我々消費者に大きな影響が及んで来ています。

そこでどれくらい上がっているのかを探ってみたいと思い、調べてみました。

分かりやすいグラフがあったので下記を見てください、こちらは総務省のHPに掲載されいるデータです。

2012年からずっと上昇していることが分かります。

2020年を100として2025年3月には食料全体で124.2と24%(5年間平均で約4.8%)も上昇しています。

特に2022年からの上昇率が凄いですね、これはウクライナ進行があった年からですね。

原油を始め、小麦が大幅に上昇したことが全体に大きく影響していった言うところでしょうか?

また、下記グラフは主要国の上昇率を示すものです。

物価上昇は、わが国日本のみならず、世界全体で上昇してきていることが分かります。

これでみると、まだ我が国日本は良い方で、EU全体ではもっと高くなっていることが分かりますね。

この流れはしばらくは続くことでしょう。

こういう状況の中で我々消費者がすべきことは色々あるかと思います。

FP的にはやはりお金周りのことになりますが

資産運用する必要がある時代が来ていると言えるかと思います。

銀行等の預金金利はだいたい年0.2%です。

物価はここ5年平均で4.8%で上昇しています。

ようは物価の上昇に預金金利が追い付いていないわけです。

と言うことは、預金だけで資産を持っておくと実質資産は目減りしていき

貧しい生活を余儀なくされるようにわる訳ですね。

ですから、4.8%の物価上昇と同じもしくはそれ以上の資産を運用していきながら

生活をしていかないといけなくわるわけですね。

それを実現するために、税制優遇のあるNISAやiDeCoの活用はとても意味のある資産運用の手段だと思います。

皆さんはNISA等を使った資産運用はされてますでしょうか?

弊社では資産運用に関してのNISAやiDeCoの制度説明など基本的なことの相談も受付ていますので

遠慮なく問い合わせください。

運用のご相談はこちらから

↓ ↓ ↓

2025年度の税制改正において、所得税の基礎控除に関する重要な変更が行われました。以下に、改正の主なポイントを分かりやすくまとめます。

これにより、合計所得金額が2,350万円以下の個人に対して、基礎控除と給与所得控除を合わせた非課税限度額が大幅に引き上げられます。

以下は、基礎控除と給与所得控除の改正内容を示す簡単な図表です。

| 控除の種類 | 改正前 | 改正後 |

|---|---|---|

| 基礎控除 | 48万円 | 58万円 |

| 給与所得控除 | 55万円 | 65万円 |

| 合計非課税限度額 | 103万円 | 160万円 |

2025年度の税制改正により、基礎控除の額が給与収入に応じて段階的に設定されることになりました。この改正は、特に低所得者層の税負担を軽減することを目的としています。以下に、給与収入に応じた基礎控除の改正金額をまとめます。

| 給与収入 | 基礎控除額 |

|---|---|

| 200万円以下 | 95万円 |

| 200万円超〜475万円以下 | 88万円 |

| 475万円超〜665万円以下 | 68万円 |

| 665万円超〜850万円以下 | 63万円 |

| 850万円超 | 58万円 |

2025年の所得税基礎控除改正は、特に低〜中所得層にとって大きな影響を与える内容となっています。新しい控除額や特定親族特別控除の導入により、家計の負担軽減が期待されます。最新の税制情報をもとに、適切な節税対策を講じることが重要です。

注意点

2025年度の基礎控除の改正には時限的な措置が含まれています。

具体的には、合計所得金額が132万円を超える層に対する基礎控除の引き上げは、令和7年分および令和8年分の2年間のみ適用される時限措置です。以下のように段階的に基礎控除が設定されますが、132万円以下の層に対する基礎控除の引き上げは恒久的な措置となります。

このように、低所得者層に対する配慮から、基礎控除の特例が設けられていますが、高所得者層に対する控除の引き上げは限られた期間に適用されることになります

By:濱尾

ご相談はこちらから!

こんにちは、濱尾です。

梅の花もちらほら咲き始め、少しずつ春の気配が感じられるようになってきましたね。

さて、今回はAIについて触れてみたいと思います。

昨今、ChatGTPはじめ様々なAIが日常的に使われるようになってきました。

AI関連のエヌビディアやディープシークと言った企業の情報でマーケットへも大きな影響を及ぼす時代となってきています。

私も少しずつながら活用してみていますが、やはり使うと便利ですね、仕事の効率が上がるようになりますね。

そこで今回はAIについてまとめてみたいと思います。

AI技術は、さまざまな分野での作業を効率化し、クリエイティブなプロセスをサポートしています。以下に、情報検索、画像作成、プレゼンテーション資料の作成、動画生成、音楽作成、そして会話入力からの文字起こしに関するAIの具体例とその特徴をまとめます。

AI技術は、さまざまな分野での作業を効率化し、クリエイティブなプロセスをサポートしています。以下に、情報検索、画像作成、プレゼンテーション資料の作成、動画生成、音楽作成、そして会話入力からの文字起こしに関するAIの具体例とその特徴をまとめます。

AIを活用した情報検索ツールは、ユーザーが求める情報を迅速かつ正確に提供します。例えば、Perplexity AIは、ユーザーのクエリに基づいて関連情報を生成し、必要なデータを効率的に収集できます。このようなツールは、従来の検索エンジンよりも直感的で、ユーザーのニーズに応じた情報を提供することが可能です。

AIによる画像生成は、クリエイティブなプロジェクトにおいて非常に便利です。CanvaやDALL-Eなどのツールは、テキストプロンプトを入力するだけで、ユーザーが求める画像を生成します。これにより、デザインのスキルがなくても、魅力的なビジュアルコンテンツを簡単に作成できます。

AIを利用したプレゼンテーション作成ツールは、スライドを自動生成する機能を持っています。例えば、ユーザーローカルの「パワポ生成AI」は、ユーザーが選んだテーマに基づいてスライドのアウトラインを自動で作成し、簡単にプレゼン資料を作成できます。このプロセスは、時間を大幅に短縮し、デザインの手間を軽減します。

動画生成AIは、テキストや画像から高品質な動画を自動的に作成します。PictoryやInVideoなどのツールは、ユーザーが入力したテキストをもとに、視覚的に魅力的な動画を生成することができます。これにより、動画制作の専門知識がなくても、プロフェッショナルな動画を簡単に作成できるようになります。

AIによる音楽生成も進化しています。SunoやSoundrawなどのツールは、ユーザーが指定した条件に基づいてオリジナルの音楽を生成します。これにより、音楽制作の知識がない人でも、簡単に楽曲を作成できるようになります。

AIは、音声をテキストに変換する技術も提供しています。これにより、会議やインタビューの内容を簡単に記録することが可能です。AIによる自動文字起こしは、手動での作業を大幅に削減し、効率的な情報管理を実現します。

AI技術は今後も進化し続け、より多くの分野での応用が期待されます。特に、以下の点が注目されます。

AIは、私たちの生活や仕事のスタイルを根本的に変える力を持っています。今後の技術革新により、さらに多くの可能性が開かれることでしょう。

いかがですか?

会社も理念などを読み込ませて、指示すると、ものの1分ほどで歌詞と音楽をAIが作成してくれました。

凄いことが出来る時代になって来ました。

ちなみに、上記のまとめの文章もAIが作成したものをベースに編集したものです。

こうなってくるとAIが人に代わって出来ることがさらに拡大していくことでしょう。

そんな時代になっても、我々FPは人でなければ出来ない仕事をしていかなければいけないと感じる話題でした。

皆様、AI活用についてどう思われますか?

By:濱尾

1. イントロダクション

2024年1月から新NISA制度がスタートし、多くの投資家が注目する制度となりました。特に非課税期間の恒久化や年間投資枠の拡大により、これまで以上に資産形成の手段として利用されています。本記事では、2024年9月時点の最新のNISA利用状況をもとに、その影響や一般消費者にとってのポイントを考察します。

金融庁の発表によると、2024年9月時点でNISA口座の開設数は昨年同時期と比べて大幅に増加しています。特に、つみたて投資枠の利用者が増えており、月平均積立額も上昇傾向にあります。

2. 最新のNISA利用動向

3. 一般消費者への影響

NISAの利用が拡大することで、以下のような影響が考えられます。

資産形成の加速

NISAの非課税メリットを活かし、長期的な資産形成を実現しやすくなる。

インフレ対策として、貯蓄から投資へ資金が流れる傾向が強まる。

投資リテラシーの向上

投資経験の少ない層もNISAを通じて市場に参加することで、金融知識の向上が期待される。

ただし、投資リスクへの理解を深めることも重要。

リスク管理の必要性

短期的な値動きに惑わされず、長期的視点での運用が求められる。

適切なポートフォリオを組むことが重要。

4. FPとしてのアドバイス

NISAを活用する際のポイントとして、以下の点を押さえておくと良いでしょう。

目的に応じた投資枠の活用

基本的インデックス運用を目的とした資産形成なら「つみたて投資枠」

個別株やアクティブ型投資信託を活用した積極運用なら「成長投資枠」

分散投資の徹底

1つの銘柄や資産クラスに集中しすぎない。

世界株式や債券を組み合わせ、リスクを分散。

定期的な見直し

年に1回は運用状況を確認し、必要に応じてリバランス。

5. まとめと今後の展望

2024年9月時点でのNISA利用状況を見ると、一般消費者の投資意識が高まりつつあることが分かります。しかし、投資は自己責任であり、十分な知識を持って臨むことが重要です。今後もNISA制度の活用が広がる中で、適切な資産運用の知識を身につけ、賢く活用していきましょう。

NISA相談のご用命は下記まで

BY:濱尾

2025年が始動しました。本年もよろしくお願いいたします。

年始にあたり今年の弊社の見通し、抱負を述べたいと思います。

『 2025年テーマ・ 変革 』

【今年・今後の見通し】

1. 今年の干支(巳年)の意味と過去の歴史

2025年巳年は、昭和で言うと100年にもあたり、一つの節目の年でもある。日本の文化では、蛇は「再生」「変革」「繁栄」の象徴とされ、特に農業や商売においては良い運気を呼ぶとされています。また、巳年は「知恵」や「計画」に関連し、静かに進むものの、確実に成し遂げる年とも言われます。これを踏まえて、今年は慎重でありながらも、堅実な計画と準備が重要な年と言えます。

2. 日本が抱える課題と対応策

日本は少子高齢化、労働力不足、デジタル化の遅れ、そして財政の健全化が大きな課題です。以下の点を挙げ、対応策を考えます。

3. 米国大統領選挙による影響

米国の大統領選挙結果は、国内外の経済や市場に大きな影響を与える可能性があります。新しい大統領が経済政策をどう変えるかがポイントです。特に、貿易政策や税制改革、外交政策に注目が集まります。

4. 金利・為替動向の予測

2025年の金利動向は、米国の金利政策に強く影響される可能性があります。米国が引き続き金利を引き上げれば、日本の金利も徐々に上昇する可能性がありますが、日米間の金利差が縮小することで、円高が進行するリスクも考えられます。

5. 消費者への影響とFPとしてのアドバイス

日本の消費者にとって、2025年の金利、為替、物価上昇などが生活に与える影響は無視できません。FPとしては以下の点をアドバイスできます。

6. 巳年における過去の株式市場の動き

巳年の過去の株式市場の動きには興味深い特徴があります。特に、過去の巳年においては、安定的な成長や慎重な投資が重要視される傾向がありました。

2025年の株式市場の予測: 2025年の株式市場においては、AIやテクノロジー関連企業の成長が引き続き注目される一方で、米国の金利政策や世界情勢が影響を与える可能性があります。特に、AIやデジタルトランスフォーメーションに関連する企業に対しては、堅実な投資戦略が求められます。巳年の特徴に倣い、堅実で確実な成長を求める投資スタンスが重要です。

7.少子高齢化と75歳以上の人口増加

2025年には、日本の人口の約7人に1人が75歳を超えると言われています。これは、日本が直面する重大な社会的な課題であり、経済や生活に大きな影響を与える可能性があります。

8. AIの進展とその影響

AI(人工知能)の進展は、2025年の社会や経済、特に株式市場や労働市場に深刻な影響を及ぼすと予測されています。AIは既に多くの業界に導入されており、その進化がますます加速していくものと思います。企業はAIを活用して、生産性の向上やコスト削減を進めています。また特定の職業が自動化され、逆に新たな職種が生まれると予測されます。これにより、労働市場が変化し、スキルアップや再教育の重要性が増すと考えられます。日本の少子高齢化に伴う人口動態や、AI技術の進展に対する柔軟な対応が求められます。株式市場においては、テクノロジー関連企業に注目し、長期的な資産形成を進めることが鍵となります。また、社会の変化に対応したアドバイスを通じて、クライアントにより良い未来を提供できるよう努めることが求められます。

9. 高齢化社会における相続トラブルの増加

高齢化が進む中で、相続に関するトラブルが増えているのは大きな課題です。特に、認知症や相続人間の対立、遺言書の不備、遺産分割方法の不明確さが問題視されています。こうしたトラブルは、遺産分割協議が長引くことで家族間の関係を悪化させることがあり、場合によっては訴訟に発展することもあります。高齢者が安心して老後の生活を行えるよう、税務面、法的面、そして財産管理の全般に渡って適切なアドバイスを行うことが求められます。2025年に向けて、高齢化社会における相続や贈与、認知症対策への対応は非常に重要なテーマです。FPとして、相続時のトラブルを未然に防ぐための計画作成をサポートし、生前贈与や遺言書作成のアドバイス、認知症への備えといった幅広いアドバイスを提供することで、相続マーケットにおける信頼を築いていくことが求められます。相続に関する専門的なアドバイスを提供するために、「相続ドック」を活用し、税理士や弁護士を始め各種専門家等と連携し、包括的なサポートを提供する体制を整えることに重点を置いて取り組んで行きたい。

スタッフ一同、本年もよろしくお願いいたします!

By:濱尾

今年も残すところあと20日余りとなりましたね、

ここ数日寒くなって来ましたが皆様いかがお過ごしでしょうか?

先日の週末、地元岡山にとっては嬉しいニュースが飛び込んで来ましたね。

J2のサッカーチーム、「ファジアーノ岡山」が16年目にして初のJ1昇格を決めましたね!

私は残念ながら仕事で試合を見に行くことは出来ませんでしたがニュースで見て感動しました。

今まで多くの関係者の方々に支えられての悲願の昇格は本当に喜ばしかったことかと思います。

来年からJ1での試合でより多くの方々に注目され、県外からも多くの相手サーポーターも来岡されることでしょう。

それらにより地元岡山の経済効果は高くなることでしょう!

さらには試合会場となるスタジアムの問題がこれからとりあげられることとなるでしょうね。

アリーナ構想というのが上がっているようですが、

折角なので是非ともお隣の広島では新スタジアムが出来たり、長崎でも素晴らしい施設が出来たと言うことなので

岡山でもワクワクするような、そんな素晴らしい施設の建設を行政や企業や関係各所が結集して創って貰いたいものです。

いずれにしても来年のファジアーノ岡山のJ1での活躍が楽しみですね、

私も機会があれば観戦に行ってみたいと思います❕

頑張れ!「ファジアーノ岡山」❕❕

By:濱尾

11月11日今日はポッキーの日ですね。皆さんお元気ですか濱尾です。

米国大統領にトランプ氏が再選されました。

トランプ氏は3つの政策を提言しています。

1:関税引き上げ

2:減税継続とさらなる拡大

3:不法移民対策

の3つです。

この政策が今後のマーケットにいかなる影響を及ぼすのかが話題となっています。

1:関税引き上げ、米国への輸入品には10~20%の関税を課し、特に中国製品へは60%の関税を課すと言っています。

という事は米国国内での輸入品は値上がりとなることからインフレの再燃が予想されています。

インフレの再燃となると、米国FRBは金利を引き下げる政策に転じている現状とは異なり、金利上昇要因となります。となるとマーケットにはマイナスにはたらいてきます。

2:減税継続とさらなる拡大、来年2025年に個人の所得税減税(所謂トランプ減税)の期限を迎えます。それを延長・恒久化を目指すとしていますし、法人税も現在21%を引き下げる方向を示しています。

この減税・拡大政策は個人の消費を拡大、企業にとってもプラスの効果が見込まれ経済は良くなることが予想されます。

と言うことはマーケットにとってはプラスの効果として期待されます。

3:不法移民対策、移民が流入していたことにより、労働力の供給が安価で出来ていたものが

移民が入らなくなると労働力が不足することにより賃金が上昇しマーケットにはマイナスにはたらくと予想されます。

インフレ再燃となれば金利は上昇要因となり、日米の金利差は拡大し、為替は円高ドル安になっていくと予想されます。

ここ数日は、日米共に株式市場はトランプ再選をプラスとみて上昇しており、債券市場は金利上昇債券価格は下落しています、また為替は金利差拡大予想から円安にぶれています。

ここ数か月マーケットは政策がどう影響するかに注目が集まりぶれ易い状態にあるかと思います。

個人的には株式市場はしばらく上昇傾向が続くように思いますが、

さて、マーケットはどうなることでしょう?皆さんはどう予想されますか?

資産運用の相談はこちらから

↓ ↓ ↓

By:濱尾

こんにちは、濱尾です。

日の出、日の入りの時間が少しづつ変わり秋の気配がして来ましたね。

先日、久しぶりに北海道へ行く機会があり

観光地や市街地を街ブラして来ました。

良い季節となり観光客の方々も多く見られました。

千歳空港から札幌市内に向かう途中や

札幌から小樽への向かう電車からの風景はやはり広大な大地を感じさせられました。

地元岡山の風景とは全然違い本当に同じ日本とは思えないスケールを感じました。

改めて札幌市内を散策していると、

昔、荒野を開拓をされた街ということもあるのでしょうが

京都のように碁盤の目のように市街地は綺麗に整備され

地下鉄や地下道もあり、大通り公園のような街の中に市民の憩いの場がきちんと整備され

計画的な街作りの印象を感じられました。

銀行のビルなども、ただその銀行だけの建物として建てるのではなく

オフィスのフロアーや飲食店などもテナントとして入居しており

銀行が色々な企業と連携しながらビル自体を運営している様子が窺われ

これまた岡山の金融機関にはない特徴を見ることが出来ました。

すすきの界隈も、飲食店だけではなく、ホテルや娯楽施設などもあり

多種多様な人々のニーズを満たすことが出来る街づくりをしているなと

街全体で盛り上げるといった雰囲気が感じられました。

土地が大きいと言った点が大きな要因なのかもしれませんが、

街づくりの仕方で街がその市が活性化し新たなビジネスや人が流入してくる

その相乗効果で市民が豊かな生活をできるなるかどうか大きく変わってくるものだと思いました。

地元岡山の魅力ある街づくりをしてもらいたいものだと痛感した次第です。

*いい季節となりました、みなさんも色々な街を訪れて新たな発見をしてみてください。

BY:濱尾

こんにちは濱尾です、まだまだ暑い日が続きますね。

金融庁より2024年3月現在の新NISAの利用状況が公表されています。

口座開設数は2,322万7,848万口座と昨年12月末2,136万口座から3か月で約187万口座、9%増加

買付金額は41兆4,329万円となり昨年12月末35兆4,253万円から3か月で8兆77万円増加、17%増加

となったようです。

(下記グラフ参照)

(金融庁HPデータを基に作成)

順調に増加しているといったところでしょうか?

政府はこれを2027年末までに

口座数、3,400万口座

買付金額、56兆円まで拡大させたい意向のようです。

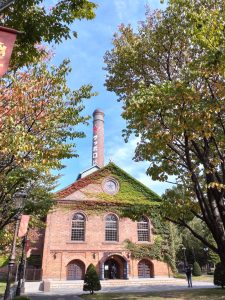

また、日銀より2024年3月末現在の我が国の個人家計金融資産の構成割合と

米国、ユーロ圏との対比が公表されています。

(下記グラフ参照)

(日銀HPより抜粋)

これでみると我が国の株式・投資信託の割合は19.6%となっています。

2016年末の株式・投資信託の割合は14.9%からすると増加していることが分かりますが

米国、ユーロ圏から比べるとまだまだ割合が大きくない実態です。

以前として我が国の現金・預金の割合が50.9%と半分を占めている状況です。

岸田首相が推し進めた金融制度改革の中心となったNISA制度、

「貯蓄から投資へ」はようやく進み始めたばかりだと思います。

今月行われる自民党総裁選挙で選ばれる次期我が国のリーダーはどのように

この資産運用立国としての舵取りをしていくのでしょうか?

我々、一般の消費者にとっては豊かな生活を送るための方法として

資産運用はとても重要なポイントだと思いますので注目していきたいところですね。

By:濱尾

資産運用等の相談は下記まで!

こんにちは濱尾です!

異常な暑さが続きますね。

先週末、国内外共に株式市場が急落しました。

日経平均株価は2日、終値35,909.70円前日比マイナス2,216.63円となり下げ幅は

1987年ブラックマンデー時のマイナス3,836円以来の史上2番目の下げ幅となりました。

また7月11日に付けた高値42,426.77円からはマイナス6,546.62円となり15%の下落幅です。

米国ではNYダウが39,358ドル前日比マイナス610ドルとなりました。

7月18日高値41,376ドルからマイナス2,017ドルで約4.8%の下落幅。

なかでもNASDAQは7月11日高値18,671ドルから

2日安値16,582ドルまでマイナス2,089ドル11%の下落幅となりました。

ハイテク株関連の下落が大きいようです。

今回は米国等より日本の株式市場の方が大きな下げ幅となっているようです。

下落の要因としては

ひとつ国内要因としては、日銀が0.25%の金利引き上げを発表し、

さらに金利引き上げに含みをもたせたことから

米国等との金利差が縮小することにより円高に大きく振れ、

自動車、電機、ハイテクなどの輸出関連企業の業績悪化を懸念していること。

また、米国としては、雇用統計が予想より悪化したこと、製造業景気指数の悪化などから景気減速が懸念されている点、

景気減速懸念から金利引き下げがあるかと思われたが引き下げなかったことなどが挙げられると思います。

今年、新NISAが始まり、株式や投資信託で投資を始めた人にとってみれば年初から順調に株式市場が上昇して

収益も順調に増えていたところが、一転初めての大幅な下落となりパニックとなり、売りが売りを呼ぶ

投機的な動きになってしまったともいえると思います。

ただ、つみたてをしている人には大きな心配はないと思いますので

狼狽売りは止めましょう。

下げても口数が多く買えるので、いわゆるドルコスト平均法でなんら心配はないのですから。

下げても良しと思えるスタンスが必要かと思います。

長期・積立・分散投資が投資の基本スタンスとしていればこのような短期的・急激な下落局面でも

慌てる必要はない思います。

個人的には目先調整は終え反転上昇もあり得る水準まで下げたのではないかと思います。

ですので投資するには目先チャンスのタイミングになっているとも考えられると思います。

さて次週はどのような展開になるか注目していきましょう!

運用に関するご相談を希望の方は下記までお気軽にお問い合わせください。

By:濱尾

こんにちは濱尾です。暑い日が続きますね、梅雨明けの暑さが怖いくらいですね。

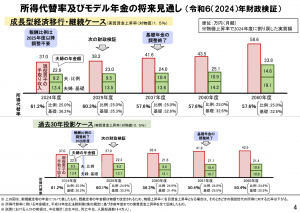

先日、厚生労働省が公的年金の財政検証を発表しました。

それによると、女性の厚生年金加入比率が高まることを盛り込んだ新しい試算が盛り込まれました。

要は働く女性にもっと厚生年金保険料を払ってもらうようにする、ということですね。

現在パートとかで働いている女性は、週20時間以上勤務、月収8.8万円以上で従業員101人以上の企業であると

厚生年金の対象ですが。

今年の10月からは従業員51以上の規模に広がります。

さらに今回の改正では人数要件を撤廃する案が出ています。

高齢化の進展で、年金受給者が増加し年金財政が厳しくなるので

それを厚生年金保険料の掛金対象者を増やすためのひとつの施策ということですね。

また、働くことにより厚生年金保険料を支払うことになるが、

将来の年金受給額が増加するメリットがあるということなのでしょう。

もうひとつは「所得代替率」の変化です。

下図に示されていますが。

出典:厚生労働省HPより

下段が現在の試算で、

今のままだと現状の61.2%から2060年度には50.4%と約2割減少する見通しです。

しかし、上段では現在の61.2%から57.6%と約6%の減少となっています。

これはひとつに賃金が上昇することにより保険料増加⇒受給額増加ということ、

さらに現在のモデルが女性が専業主婦であることが、女性が働くことにより年金額が増加する効果が大きくなっている点が

ポイントとなっているようです。

果たしてこのようにこれからの公的年金の受給はうまくいくのでしょうか?

多くの課題があることと思います。

いずれにしても老後資金を公的年金だけに委ねることは難しいとおもいますので

自助努力として、iDeCoやNISAの活用といった資産運用はしていかなければいけない時代だと思います。

運用のご相談は、下記まで!

By:濱尾

こんにちは、濱尾です。

先日、厚生労働省が2023年人口動態統計を発表した。

その中で合計特殊出生率は1.20で過去最低を更新したとのことです。

*合計特殊出生率:1人の女性が生涯に産む子供の数。

出生率は2016年から8年連続で減少。

過去の最低は2022年と2005年の1.26。

地域別では最も低いのが東京の0.99

都市部は低い傾向

逆に最も高いのは沖縄の1.60だったそうです。

出生数は72万7277人、一方死亡数は157万5936人と過去最高となり

自然減は84万8659人となったそうです。

婚姻数は前年比6.0%減も47万4717組となり50万組を下回ったのは戦後初のことだそうです。

原因としては教育費などの経済的負担が多いためや価値観の多様化が大きな要因とのこと。

日本だけではなく、お隣の韓国や台湾、シンガポールなどのアジア圏でも同じ傾向だそうで、

対策として奨励金や不妊治療の保険適用などを打ち出しているが改善傾向が見られないようで

どの国でも大きな問題となっています。

ドイツでは働き方改革を薦めて改善したり、米国では移民を受けいれて対策をしている国もありますが。

果たして日本は今現在の少子化対策に対して更なる一手を打つことが出来るのでしょうか?

当然、少子化、人口減少は経済の弱体化、社会保険制度への大きな影響を及ぼすことになりますので

日本が衰退していかないか本当に心配な現状ですね。

**ライフプランの相談などはこちらまで!

by:濱尾

こんにちは、濱尾です。

GW皆様いかがお過ごしでしょうか?

このGW期間中という休日の間に為替

円と米ドルが急激な円安と円高を演じていますね!

一時160円まで円安となりその後急に154円台まで円高になり

また、156円台の円安になると言った状況です。

160円という水準は34年ぶりだそうです。

(下図、参照)

(出展:IMF HPより)

円安の要因はいつくかあると思いますが

ひとつには米国の金利は高止まりのままで、

日本の金利は少し上昇するであろうが

そう上がらないであろうと言った観測が大きな要因のようです。

日本の金利が上がらない理由としては

日本の債務残高が約1,200兆円と莫大な残高があり

利上げするとその利払いだけでも大変なことになるので

なかなか利上げが出来ないと言ったことにあるようです。

円安による影響は資源を始めとする輸入大国の日本にとってとても大きな打撃となっています。

これにより日本も物価上昇が起きていますね。

また、円安は海外旅行する人においても費用が高くなり大きな影響となっています。

ニュースでもハワイで食べたハンバーガーが5,000円だとか、

日本で食べる約5倍位の物価高といった感じなんでしょうか?

いやはや大変な影響が出ていますね!

今後の円安は果たしてどこまで続くのかは誰にも分かりません。

更なる円安に備えるための方法としてFPとしてアドバイスは

米ドルを資産分散として持っておくと言うことでしょうね。

外貨預金でもいいと思いますし、最近は外貨建ての保険もありますので、

そう言った金融商品を使って円安による資産防衛をする必要がありますね。

上記グラフにもあるようにかつての200円や300円の円安になった時のことを考えて

一部の資産は米ドルで持つ必要は大いにありそうですね。

外貨を含めて、資産運用の相談はお気軽にご相談してください。

https://okayama-fp.com/consultation.html

By:濱尾

こんにちは、4月になりました濱尾です。

桜の開花そろそろですね、花見が楽しみです!

さて、先日、iDeCoの制度改正の話が厚労省から出ていました。

掛け金が拠出できる期間を65歳未満から70歳未満に

引き上げるそうです。

65歳~69歳まで働く人が2023年に52%に達しており

年金の増額や税務上のメリットを享受させやすくするためですね。

また、掛金上限の引き上げと、受給開始年齢の引き上げも検討するようです。

岸田政権が提唱する所得倍増プランのひとつを実現させるということでしょう。

iDeCoの掛金上限は現在

・自営業・フリーランスは68,000円

・会社員で

企業年金がない場合 23,000円

企業型確定拠出年金のみの場合 20,000円

確定給付企業年金・厚生年金基金の場合 12,000円

・公務員の場合 12,000円

・主婦・パートの場合 23000円

受給開始は現在のところ

60歳から75歳までの間で受給開始年齢を選べます。

これを80歳までに引き延ばすのでしょうか?

掛金上限の引き上げは税制面での優遇が大きくなるので

喜ばしい事だと思います。

iDeCoの税制上のメリット3つをまとめておきましょう。

1つ目:掛金が全額所得控除となります。

全額所得控除になると、所得税、住民税の減税につながります。

例)掛金 月20,000円の場合

20,000円×12か月=240,000円

所得税5%、住民税10%の場合

240,000円×20%=48,000円が年間減税となりますので

とても大きなメリットになりますね。

これはNISAにはないメリットになります。

2つ目:運用益は非課税

運用は投資信託等で運用し、受給まで運用益に対して税金は掛かりません。

運用益は通常(NISAでなければ)20%の源泉徴収がされますので

税金が掛からないのは大きいですね。

3つ目:受給時

年金受給:公的年金等掛金控除

一時金:退職所得控除

年金受取を選択した場合

65歳以上で受給する場合、所得が1,000万円以下で年金受給額が330万円以下の場合は

年110万円の控除を受けられます。

一時金で受け取るときには

800万円+(勤続年数-20年)×70万円の退職所得控除を受けられます。

例)掛金期間30年の場合

800万円+(30-20)×70万円=1500万円の控除が得られますので

とても大きな控除となりますね。

退職時の年金等を補完する目的であれば

NISAよりもiDeCoの方がメリットが大きいですので

是非とも検討してみましょう?

うまくNISAとiDeCoのバランスを取りながら将来の資産形成をしていきましょう!

iDeCo、NISAについて勉強したい方はセミナーに参加されませんか?

https://ofp-nisa.hp.peraichi.com/?_ga=2.205558167.507255945.1655080083-1402905168.1630974098

BY:濱尾

3月になりました、濱尾です。

梅も開花し桜の花も一部咲いているようですね。

さて、今日は相続についてです。

皆さんは、相続を経験したことがありますか?

私の両親は既に2人とも他界していますので

自分自身も経験していますし、周りの方の相続や日頃の相談の中でも多くの相談を受けています。

一番感じるのが、対策が出来ていない、遅すぎる、

もう少し早く相談していてくれればと言ったことを感じます。

相続、要は自分が亡くなる前にしておくべきことをまとめてみます。

1,自分の財産を棚卸して一覧表などにまとめる

2,金融機関の口座の整理をする

3,生命保険の内容(契約形態:契約者・被保険者・受取人の確認)

4,財産を誰に何を渡すか検討しておく、できれば分割方法で揉めないように家族で話し合っておく

5,相続税がかかるのか、その場合はいくらかを把握する、シミュレーションをしてみる

6,節税対策、財産評価引き下げ対策の検討

7,贈与、相続時精算課税の検討

7,経営者の場合は誰に事業承継するのか、自社株対策

8,相続が発生した場合に備えて、エンディングノートもしくは遺言の検討をして準備しておく

エンディングノートなどで、病気や介護の場合の対応、葬式、墓、等の自分がどうしたいか

家族にどうして貰いたいか、何故そうしたいのか、家族や大切な方へのメッセージの残しておきましょう。

これ以外にも細かいことはあると思いますが、事前の準備を是非しておきましょう。

自分が亡くなった後のことはどうでもよいと思う人も少なからずいるようですが

自身の相続で多くの家族が争族になっているケースが多々あります。

大切な家族が、自分の相続で揉めることはして貰いたくないはずだと思います。

確かに自分の寿命は誰にも分からないので、もう少ししたら準備しようと思う人も

多いかと思いますが、早い対策をすることに越したことはありません。

ただ、準備したくても、何からしたら良いか分からない、

難しそうだからどうしたらいいか分からないと言った人が多いと思いますので。

弊社にてまずは無料相談を受けてみてください。

相談の申込はこちら

↓ ↓ ↓

また、終活と相続を考える上で参考にして貰いたいイベントを企画しています

ゲームを通じて、相続を優しく楽しく学べるイベントです。

詳しくはこちらから

↓ ↓ ↓

相続や認知症と言ったことはいつ何時訪れるか分かりません

是非、少しでも早く考えてみてくださいね。

それでは、また、お元気で!

By:濱尾