朝晩の冷え込みが本格的になり、暖房器具がフル稼働し始める11月。

物価高騰も続くなか、年金暮らしのご家庭にとって光熱費の増加は、見過ごせない負担になっています。

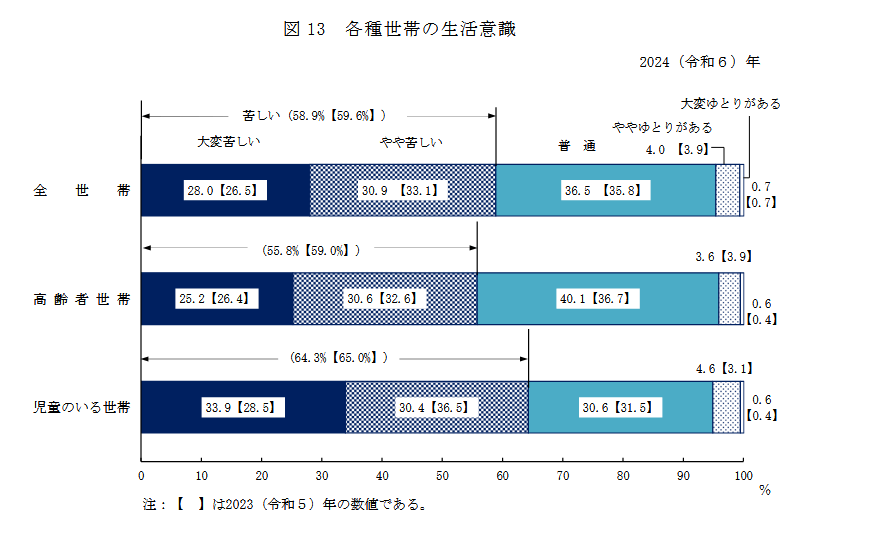

老後の不安といえば、いつの時代も「お金」がトップ争いをしますが、では実際のところ、現代のシニア世代はどれほど生活に不安を抱えているのでしょうか。厚生労働省の調査では、高齢者の半数以上が「生活が苦しい」と感じているという、なかなか厳しい現実が浮かび上がっています。

今回は、こうしたデータを踏まえながら、70歳代の平均的な支出・収入・貯蓄の実態を整理し、老後資金にどんな備えが必要なのかを深掘りしていきます。

厚生労働省「2024(令和6)年 国民生活基礎調査」によると、高齢者世帯の生活意識は次の通りです。

「苦しい」が55.8%。

“普通より苦しいほうが多数派”というのが現状です。

出所:厚生労働省「2024(令和6)年 国民生活基礎調査の概況」

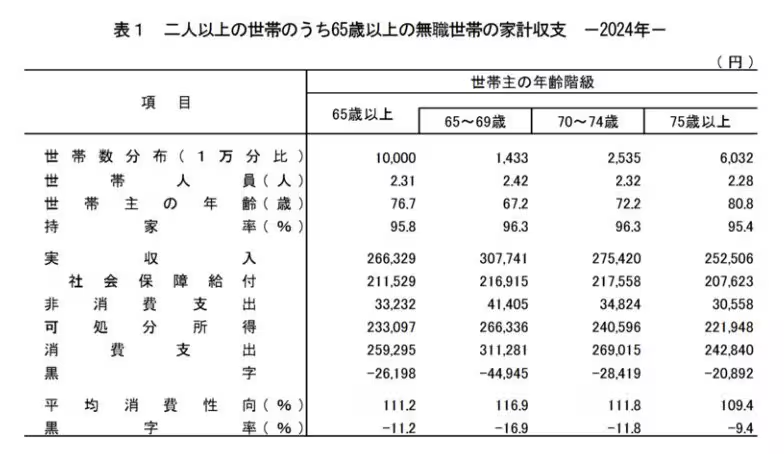

総務省「家計調査 2024年」から、70歳代の支出と収入を見ていきます。

出所:総務省統計局「家計調査報告 家計収支編 2024年(令和6年)平均結果の概要」

支出が収入を上回り、毎月約2〜3万円の赤字。

生活費は70歳代前半で約30万円、後半でも約27万円と、決して低くありません。

金融経済教育推進機構「家計の金融行動に関する世論調査 2024年」によると、

平均は高くても、中央値が大きく下がる“お馴染みの二極化”が見えます。

毎月2万円の赤字が20年続けば、約480万円が消える計算。

そこに旅行・趣味・車の買い替え・家電の故障・病気・介護…と、人生イベントが追加されれば、さらに必要額は増えていきます。

厚生労働省「令和5年度 年金事業の概況」からみてみると

14万6429円

5万7584円

たとえば

厚生年金の夫+国民年金の妻 → 合計 約22万円

先ほどの生活費と比べると、不足が発生するのは明らかです。

年金額を確認するには ねんきんネット が便利です。

まずは自分の“受け取る年金の現実”を知るところからがスタートです。

高齢者世帯の半数以上が生活の厳しさを感じている今、老後のお金は待ったなしの課題です。

平均貯蓄額は立派に見えても、中央値を見る限り、多くの方が余裕のある状況とは言い難いのが現実。

公的年金だけで生き切るのは、もはや“昔話の世界”。

長寿社会の今こそ、早めの準備と、小さくても継続的な工夫が欠かせません。

まずは自分の年金見込み額を把握し、

不足分をどう埋めるか——

投資、働き方、支出の見直しなど、選択肢はいくつもあります。

老後の安心は、今日の一歩から。

未来の自分への“プレゼント”だと思って、ぜひ前向きに準備を進めてください。

将来の安心のために。ライフプランを立てるという選択

「お金が足りるのか」「老後は大丈夫か」——多くの人が感じるこのような漠然とした不安。その正体は、「よく分からない」という不透明さにあることが少なくありません。

しかし、将来の見通しを数字で“見える化”することで、不安はぐっと小さくなります。そこで力を発揮するのが「ライフプラン」です。

今回は、ライフイベントにかかる費用の目安や、ライフプランを立てる際のステップについて、わかりやすく解説していきます。

ライフプランニングとは、将来の夢や希望を描きながら、その実現に必要な資金や準備を具体的に考えるプロセスです。

「なんとなく不安…」という気持ちを、「月3万円の積立でOK!」といった“行動できる目標”に変えるのが、ライフプランニングの大きなメリットです。

目標がはっきりしていない状態での貯蓄は長続きしません。でも、「5年後にマイホームを買いたい。そのために月10万円貯めよう」というような明確な目標があれば、日々の行動も変わってきます。

また、自分や家族の資産状況・収支バランスを正しく把握することは、将来の備えを考えるうえで不可欠です。

「収入を増やす」「支出を見直す」「資産運用を始める」など、さまざまな視点から理想の暮らしを実現するための方法を検討していきましょう。

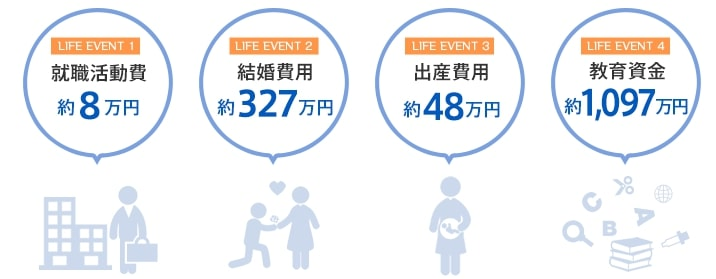

ライフプランを考えるうえで欠かせないのが、ライフイベントにかかる費用の把握です。

日本FP協会のデータによれば、代表的なライフイベントとその費用の目安は以下の通りです:

もちろん、これらすべてが誰にでも当てはまるわけではありません。

しかし、「老後資金」などのように、ほぼ全員に関わってくる費用もあります。

「どんな人生を送りたいか」「どこに住みたいか」「何歳まで働きたいか」など、自分自身の人生設計に合わせて、必要な資金をしっかり考えておきましょう。

ライフプラン作成は、段階的に進めれば誰にでもできます。以下の5つのステップに沿って考えてみましょう。

まずは「何を大切にしたいか」「どんな未来を望んでいるか」を明確にしましょう。

「安定重視」「好きな仕事を貫きたい」「子どもとの時間を大切にしたい」など、あなたの“軸”を探ることから始めます。

結婚や出産、子どもの進学、住宅購入、親の介護など、起こりうる出来事を年齢順に整理しましょう。

これにより、「いつ・どんな費用が必要になるか」が見えてきます。

資産の内訳、毎月の収支、年間の貯蓄額など、現時点での家計状況を整理します。

現実をしっかり把握することで、改善の糸口も見つかります。

現状の把握をもとに、「無駄な支出が多い」「貯金が思ったより少ない」などの課題を整理し、具体的な対策を検討しましょう。

たとえば、家計簿で支出の見直しを行ったり、副業で収入を増やすなど、実行可能な改善策を立てていきます。

ライフプランは一度立てて終わりではありません。

結婚・出産・転職などライフステージの変化に応じて、プランの見直しが必要です。2~3年に1度は見直しを行いましょう。

「こんな暮らしがしたい」という理想の生活を実現するためには、行き当たりばったりではなく、しっかりとした計画が必要です。

未来を“見える化”するライフプランは、その第一歩になります。

ただし、数値の設定や長期的な資金計画は、個人で行うには難しい面もあります。

もしご自身での作成に不安があるようでしたら、ぜひお気軽にご相談ください。

当社では、あなたに合ったライフプランの作成を全力でサポートいたします。

こんにちは、加藤寿典です。

新しく始めるセミナーをご紹介します。

〇通常のライフプラン

弊社では有料でのライフプラン作成を行っています。通常、ライフプラン作成は収入や支出、年金、住宅ローン、保険等様々なデータから将来のお金を可視化し、安心に繋げるために行います。

可視化する中で、お金を増やすための運用や万が一に備えての保険、相続対策なども相談します。そうすることで、自分や家族、従業員等の生活が安定し安心に繋がります。

中には、将来やりたいことや夢に向けてのお金の相談をすることもあります。しかし、そこまで相談するケースは少ないのが現状です。

〇潜在ニーズを引き出すライフプラン

日本では、低金利が続く一方で物価は上昇しており、お金の価値が目減りする一方で、日々の生活費が増加しています。

多くの人が日常の買い物で、物価の上昇を肌で感じているのではないでしょうか。

すぐに給料が増えない限り、家計はますます厳しくなるばかりです。このようなインフレリスクに対応するため、NISAやiDeCoなどの制度を活用し、資産運用を始める人も増えています。

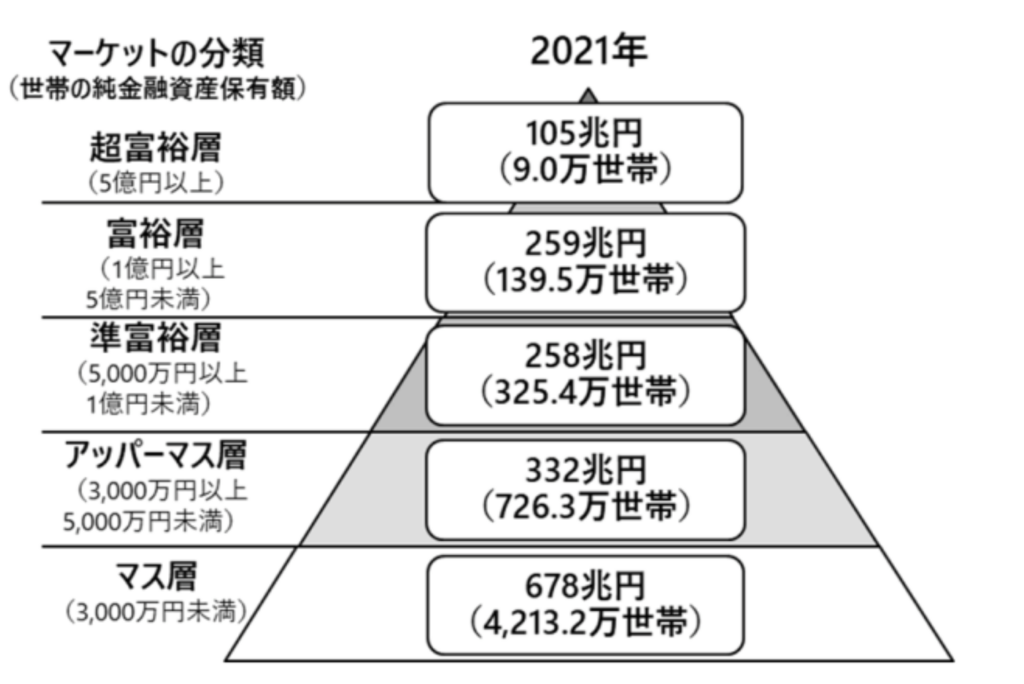

お金が増えにくいとされる現在の日本ですが、実は1億円以上の純金融資産を持つ「富裕層」の割合は年々増加しています。

今回は、純金融資産1億円以上を持つ「富裕層」が日本にどのくらい存在しているのか、またその増加要因についてみていきたいと思います。

さらに、富裕層に共通する特徴を取り上げ、どのようにして資産を守り増やしているのかもご紹介して皆さんの資産防衛のヒントになればと思います。

出所)国税庁 「国税庁統計年報書」、総務省 「全国家計構造調査(旧全国消費実態調査)」、

厚生労働省 「人口動態調査」、国立社会保障・人口問題研究所 「日本の世帯数の将来推計」、

東証 「TOPIX」 および 「NRI生活者1万人アンケート調査」 、「NRI富裕層アンケート調査」等よりNRI推計

SNSの普及により、一般の人々が富裕層の生活を垣間見る機会が増えました。彼らの豪華なライフスタイルや、成功を社会に還元しようとする強い意識に触れ、驚かされることも多いのではないでしょうか。

では、日本にはどれくらいの富裕層が存在しているのでしょうか?

野村総合研究所の調査によると、日本には純金融資産1億円以上を保有する富裕層が約148万5000世帯おり、全体の約2%にあたります。その内訳は次の通りです:

純金融資産が1億円以上5億円未満の「富裕層」は全体の約2.6%にあたる139万5000世帯、さらに5億円以上の「超富裕層」は約0.2%の9万世帯を占めていることがわかります。

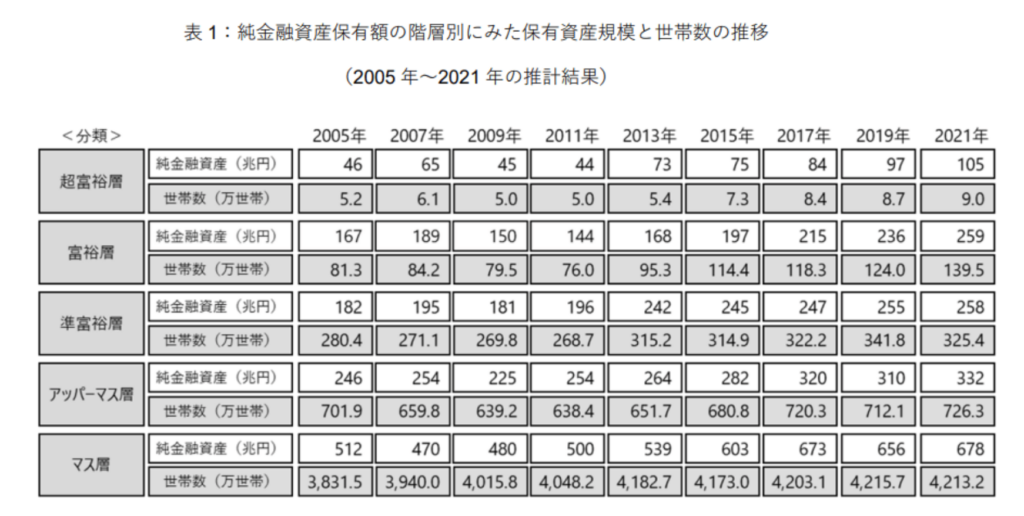

また、2005年に86万5000世帯だった富裕層は、2021年には148万5000世帯に増加しており、この16年間で約62万世帯が新たに富裕層に加わりました。このように、富裕層は年々増加傾向にあります。では、生活が厳しくなりつつある中で、富裕層が増え続けているのは一体なぜなのでしょうか?

ここまで、2005年から2021年にかけて、富裕層は増加していると説明してきました。

では、富裕層や超富裕層が保有する資産の総額の推移も確認してみましょう。

このように、着実に増加していることがわかります。この増加には、いくつかの要因が考えられます。以下に、日本で富裕層が増加した主な理由を解説します。

経済成長と資産形成の機会の拡大

2005年以降、日本の経済は緩やかながらも成長を続けてきました。この成長に伴い、NISAやiDeCoといった税制優遇制度が導入され、個人が資産形成に取り組むための機会が増えています。この結果、多くの人が投資を始め、資産を増やすことが可能になりました。また、株価の上昇が資産価値を押し上げ、早い段階で投資を始めた人々は大きな利益を得たこともあるでしょう。このような制度や市場の動向を上手に活用した人々が富裕層に加わり、全体として富裕層の増加を後押ししていると考えられます。

相続や贈与

また、富裕層の中には、相続や贈与によって多額の資産を受け継いだ人も多くいます。日本の高齢化が進む中で、親世代から子世代への資産の引き継ぎが増加し、これが富裕層の増加に繋がっていると考えられます。たとえば「祖父母の遺産を分配された」「親から結婚祝いとして数百万円を受け取った」といった例は一般家庭でも見られ、こうした形で意図せず富裕層の一員となるケースもあるのです。加えて、生前贈与による相続税対策が行われた家庭では、若い世代の資産形成が後押しされている可能性もあります。ここからは、富裕層に共通する3つの特徴について解説します。

行動は「戦略的」

富裕層の多くは、資産の管理や運用に非常に慎重です。リスクを軽減するために、さまざまな観点から検討を重ね、自分の資産状況を常に注視しています。

2024年からは新NISAがスタートしましたが、実際には「周りに流されて米国株だけを買い続けている」方も多いかもしれません。

しかし、安定した資産運用を行うためには、資産の配分(ポートフォリオ)をバランスよく管理することが重要です。

投資信託には株式だけでなく、債券や不動産といったさまざまな資産も含まれています。今一度ご自身のポートフォリオを見直し、リスクが分散されているかどうか確認してみることをお勧めします。

陰に「頼れる専門家」がいる

先ほどの調査によると、日本の富裕層の多くは事業オーナー(起業家)であるケースが多いことが分かっています。特に、純金融資産1~5億円の富裕層のおよそ3分の1は事業オーナーです。また、富裕層は金融機関をはじめとした多くの専門機関に相談する機会が多く、困ったときに「頼れる専門家」が身近にいることも特徴です。

今はインターネット検索で多様な情報が簡単に手に入る時代ですが、やはり専門家に相談することが効率的な資産形成の近道といえるでしょう。プロのアドバイスを受けることで、より確実で効果的な資産運用が可能になります。

「学習をし続ける」

これまでの経験から、富裕層の多くは自己啓発や学びへの意欲が非常に高く、常に最新の情報やスキルを取り入れることに熱心です。

読書に加え、セミナーやワークショップにも積極的に参加し、自身の知識を深めるために積極的に投資をしています。

こうした学びの姿勢が行動力につながり、人脈を広げ、結果として大きな利益をもたらすこともあるでしょう。

私も、あれこれ考えるよりまず行動することを心がけ、興味のある分野には積極的に挑戦していきたいです。

おわりに

今回は、純金融資産1億円以上の富裕層の割合や共通する特徴について解説してきました。現在の日本では、預金だけでは資産はほとんど増えないため、資産運用を始める人が増えています。しかし、富裕層であれ一般層であれ、リスクを十分に考慮した上で運用することが重要であることは変わりません。

すでに資産運用を始めている方は、他人の真似に頼らず、自分に適したリスク配分で運用ができているか、今一度確認してみましょう。

また、資産を増やすことに注目が集まりがちですが、病気やケガなど予期せぬ事態が起きた際に、増やした資産を大きく取り崩すことがないように、同時に適切な保障を備えることも大切です。

どのような未来が訪れても生活に困らないよう、資産運用と保障のバランスが取れた計画を立てることが理想です。

今回は富裕層についてご紹介しましたが、資産を増やすこと自体が最も大切というわけではなく、自分が幸福に生活するために必要なお金を準備することが重要です。人によって必要な資産は異なりますので、自分の目標を達成するための資産運用を心がけていきましょう。

2024年7月3日、財務省と日本銀行は約20年ぶりに一万円札、五千円札、千円札の新紙幣を発行しました。今回の改刷で特に注目されるのは、紙幣に描かれる人物の変更や、立体ホログラムの導入です。

具体的には、一万円札には渋沢栄一、五千円札には津田梅子、千円札には北里柴三郎が採用されました。千円札と五千円札は20年ぶり、一万円札は40年ぶりのデザイン変更です。

では、政府はなぜこのタイミングで紙幣デザインを刷新したのでしょうか。その背景には、さまざまな目的や意図が存在します。

国立印刷局「新しい日本銀行券特設サイト」 より

新紙幣の導入には多額のコストがかかるため、一見すると大きなメリットが感じられないかもしれません。しかし、今回の紙幣刷新にはいくつかの重要な狙いが存在します。ここでは、その中から2つの主要な目的を取り上げます。

まず考えられるのは、キャッシュレス化を後押しするための施策です。

一見すると関係が薄そうな「キャッシュレス決済の促進」と「新紙幣発行」ですが、実際には関連があります。

新紙幣が発行されることで、小売店やATMなど現金を扱う機器を持つ場所では、それらを新紙幣に対応させるためのコストが発生します。特に、個人経営の店舗の券売機やバスの精算機などでは、その負担が大きいといえるでしょう。すでに、新紙幣や新500円玉が使用できない店舗を目にした方もいるかもしれません。

このような更新コストや対応の手間が、現金利用の煩雑さを事業者や消費者に意識させ、結果的にキャッシュレス決済への移行を後押しする要因となり得ます。

キャッシュレス化の促進以外にも、もう一つの狙いとして考えられるのが「タンス預金の動きを活性化させること」です。

タンス預金とは、家庭内に保管されている現金のことを指します。日本では数十兆円規模のタンス預金が存在するといわれ、これがマネーロンダリングや脱税の温床になるリスクもあります。政府としては、こうした現金を経済活動に引き戻し、その流れを把握したいという狙いがあります。

新紙幣の導入によって、「旧紙幣が使いにくくなる」といった心理が働き、タンス預金されていた現金が消費や預金に回ることで、経済を活性化させると同時に、政府が資金の流れをより把握しやすくする効果が期待されます。

タンス預金には、空き巣被害や自然災害によって現金を失うリスクが伴います。銀行に預けていれば、1,000万円までペイオフの対象として保護されますが、自宅に保管している現金はその対象外です。

さらに、家族に知らせず多額の現金を保管しておくと、相続時のトラブルを招く恐れがあります。加えて、現金を手元に置いておくだけではインフレに対抗できず、資産価値が目減りするというデメリットも存在します。

では、新紙幣を利用する際に、どのような点に注意すべきでしょうか?

みなさん、こんにちは!

暑いですね!!夏休みに入ったこの7月26日(金)に済生会フィットネス&カルチャークラブにて、『キッズマネー教室』と『相続ゲーム』を開催しました!

『キッズマネー教室』では、元気な子どもたちが5名参加くださいました。しっかりとお金にまつわるお話を聞いて、手をあげて答えたり、メインのお店屋さんでは、お客さんとしっかり会話しながら、完売をめざして最後まで元気に売り切りました。

楽しく、元気に過ごすことが出来ました!!

『波瀾万丈ゲーム』は、同じ日の13:30より開催しました。

「何をするのかしら?」「難しいのかな?」と少し不安な中、相続って難しそう…とか、ややこしそう…とか面倒と感じていらっしゃる方も多いと思います。

今日のお時間の中で、少しでも相続について楽しく学べるように、座学ではなくて、モデルファミリーの主人公になって、波瀾万丈な人生の中でも神経衰弱をしながら、どんな対策を前もって準備出来るのか?学んでいきます!さあ!大人も楽しみながら学びましょう!!

次回は、はあもにい倉敷で秋に開催予定です!!

私自身も一昨年から親が介護認定を受けて親の終活をした(未だ実行中)経験から、自身も終活と円満相続への備えをしっかりしなくては!と思います。

杉本でした(^^)/

春ですね。新しい年度始めです。新しい環境での生活になる人たちもいるでしょう!

みなさんは来年度の進学に向けての準備は万端でしょうか?

学生たちは、進路の決定、希望進路に向けての勉強。

親御さんたちは、子どもの学資資金の準備と大変ですね。

近年は、費用として奨学金を利用する人も全体の50%と半数の学生が利用せざるを得ないのが現状です。奨学金は、学生自体の借金になります。「お金を借りてでも大学等へ行く!」という強い意志があるかが重要です。

その学校に行って吸収できることは何でしょうか?行ってみないとわからないことも多いでしょうが、その中で最大限におかれた状況を活用出来るように努力しましょう!

奨学金は、借金です。就職して半年後には奨学金の返還が始まります。

最近問題視されている、奨学金返済が途中で困難になるケースも増えてきています。しっかりと自分を見つめなおしてみて、自分はどんなことに興味がありそうなのか?考えてみましょう。どんなことに興味があるかわからない人は何が向いていないかを考えてそれを省いていくといいかもしれませんね。

では、奨学金とは何なのか?を知るために

「日本学生支援機構の奨学金の概要」(大学生)を見てみましょう。

| 奨学金の種類 | 給付型 | 貸与型 | ||

| 第1種 | 第2種 | |||

| 返済時の利子 | ━ | なし | あり | |

|

年収の目安(4人世帯) |

~約378万円 | ~約747万円 | ~約1100万円 | |

|

成績などの要件(申込時) |

進学先で学ぶ意欲があること | 高校での全科目の成績が5段階評価で平均3.5以上など | 進学先で学ぶ意欲があることなど | |

|

給付・貸与月額 ※単位万円 |

国公立大学 上段:自宅 下段:自宅外 |

0.98~2.92 | 2~4.5 | 2~12 |

| 2.23~6.67 | 2~5.1 | |||

|

私立大学 上段:自宅 下段:自宅外 |

1.28~3.83 | 2~5.4 | ||

| 2.53~7.58 | 2~6.4 | |||

奨学金の種類は他にもありますが、日本学生支援機構の奨学金は、2.9人に1人が借りています。種類は3通りあり、返還の必要のない給付型、返還の必要があるが、利子のいらない貸与型の第1種、返還の必要があり、利子がかかる貸与型の第2種の3つです。

日本学生支援機構のHPでどの種類にあてはまるか簡単なシミュレーションが出来るのでしてみてください。

ただ、給付型の奨学金は申請する学生が多いため希望する奨学金を利用できるとは限らないようです。募集枠が少ない中、審査の難易度も高くなっている?とか...

そもそも、奨学金を利用しないといけない理由としては、その家庭の諸事情が大きな要因になっています。

・ひとり親家庭(離婚や死別)

・親御さん、ご兄弟等の病気

・雇用の不安定(コロナ・会社破綻等)

など色々な事情があります。また、上記の理由でなくても、日本は先進国の中でも給与があがっておらず減少傾向、教育費は上昇しています。

奨学金を利用する家庭が増えるのは当たり前ですよね。

ただ、借金をしてまで進学する。就職して自分で支払うことを早めに理解して、学生生活を充実した時間で過ごせるようにしてほしいと願います。

早めのお金の勉強は、岡山ファイナンシャルプランナーズで。

金銭教育が遅れているので、まずは親御さんがお金の勉強をして、早くお子さんに伝えてあげてほしいものです。

杉本でした(^^)/

こんにちは!

この度、岡山ファイナンシャルプランナーズの新しいメンバーとなりました、

ファイナンシャルプランナーの牧原と申します。

皆様にお役に立てるよう精進してまいりたいと思いますので、

どうぞ、よろしくお願いいたします。

さて、わたくし古今東西の歴史に関心があります。

そのため今回は「お金の歴史」をテーマといたしまして、

普段はあまり気にすることなく使っている「お金」の歴史についてご紹介したいと思います。

【お金とはなにか?】

我々が毎日のように使っているお金ですが、そもそもお金には次の意義があると

言われています。

1 ものと交換(支払)できる

2 ものの価値を測ることができる

3 ものの価値を保つことができる

これらの条件のいずれかを満たす場合、「お金」と言えるということです。

いわれてみれば「なるほど~!」となりますね。

現在の日本で使われる紙幣や硬貨(日本銀行券)も1~3の条件のいずれにも当てはまっていることが

わかると思います。

【実物貨幣】

さて、今からさかのぼること150年程前、江戸時代の武士の給料はお米で

支払われていたというのは、よく知られているところです。

このように重要な生産物や使用価値を持っているものを、お金代わりに使用することを

「実物貨幣」(商品貨幣)と言います。

お腹がすいたとき、硬貨は食べられないですが、お米は食べられますからね。

お米以外にも歴史上、塩や大麦、布などが使用されておりました。

日本でも大化の改新(645年)のころ、税金を布で納めていました。

いまでこそ安く服を買える時代になりましたが、当時の布はとても貴重品だったんですね。

一方で、「肉」や「魚」は実物貨幣として広く流通はしておりませんでした。

3 ものの価値を保つことができる

にあてはまらないからでしょうね。

残念ながら、腐ってしまうと交換価値がなくなってしまいますから・・・。

現代でも、アフリカや中東諸国では結婚の際の結納金を、

「牛」や「ラクダ」で支払っているところもあるようです。

現代日本に置き換えると「車」とか「トラクター」といったところでしょうか。

面白いですね!

さて、次回は我々が日常で使用している硬貨や紙幣といった「名目貨幣」をご紹介します。

お米や塩といった実物貨幣とは何が違うのでしょうか?

お楽しみにしていただければ、幸いです。

FP 牧原 健太郎

【参考URL】

国税庁HP

https://www.nta.go.jp/taxes/kids/hatten/page16.htm

2022年最初の中西ブログです。

改めて、本年も宜しくお願い致します。

昨年秋から先月12月まで食料品の値上げが相次ぎました。

某大手メーカーは2022年3月1日納品分より、ハム・ソーセージ、調理加工食品(麺類除く)を4%~12%、麺類を4%~14%値上げすると公表しました。

頻繁に食卓に出てくる食品の値上げに、お財布事情が厳しい方も多いのではないでしょうか。

特に年金生活となると、相次ぐ値上げは月々の生活費に響きます。

老後費用について語られるとき、しばしば「最低日常生活費」や「ゆとりある老後費」などと耳にしますよね。「わが家は質素に暮らすからゆとりまで考えてなくていい」とお考えの方もいるでしょう。この「ゆとり」の中身は何でしょうか。

ゆとりの上乗せ部分である平均14.0万円の詳細と、あわせて65歳以上の収支を確認しましょう。

同調査より、上乗せ額の使途を見ていきます。

※出典:<生命保険文化センター「生活保障に関する調査」/令和元年度>

それぞれの項目を見ると、旅行やレジャー、趣味や教養といった老後の楽しみとなる部分が多くを占めます。

実際には国内旅行か海外旅行か、行くなら年に何回行くかといった個人差はあるでしょう。

また、身内や隣人、友人との付き合いも含まれています。身近な人との付き合いでも、お土産や食事、旅行など何かと費用はかかりますよね。お孫さんがいるとお年玉や入学のお祝いなどの費用もかかるでしょう。

耐久消費財とは、長期間使用できる日常生活用品で、たとえばテレビや自動車、家具などのこと。老後になり使わなくなるものもある一方で、なくては生活できないものもあるでしょう。

このようにくわしく確認すると、私たちが想像していた「ゆとり」とは少し異なるかもしれません。

楽しみや生きがいとして続けたいこと、生活に必要なものなども含まれるでしょう。

では、実際に65歳以上の生活の収支はどれくらいが平均でしょうか。

総務省統計局の「家計調査年報(家計収支編)2020年(令和2年)」より、二人以上世帯と単身世帯に分けて確認します。

実収入:25万6660円

支出合計:25万5550円

(支出内訳)

二人以上世帯の支出の合計は25万円5550円。

先ほどの最低日常生活費の22.1万円を超えましたが、ゆとりある老後生活費よりおよそ10万円少ない結果となりました。

これ以上のゆとりを求めると月々の収入からは難しいため、まとまった貯蓄が必要です。

単身世帯の収支も確認してみましょう。

実収入:13万6964円

支出合計:14万4687円

(支出内訳)

単身世帯の支出は14万円台です。しかし収入と比べると7723円の赤字なので、貯蓄から取り崩す必要があるでしょう。

先ほどの「ゆとり」の部分も、各家庭によって求める水準が異なります。

しかし二人以上世帯・単身世帯ともに、収入を見るとゆとりある老後生活費のためにはまとまった貯蓄が必要でしょう。

老後資金に柱となるのは、年金と貯蓄です。

老後毎月いくらで生活できるのか、年金以外に月いくら貯蓄から取り崩す必要があるかは、早めに知っておきたいところ。

年金生活のおよその収支を把握した上で、私的年金や貯蓄などで老後資金の準備をしたいですね。

「わが家のゆとり」についても、早めに考えてみてはいかがでしょうか。

旅行は年に何回行くのか、趣味にどれくらいお金をかけるのか、子どもや孫との付き合いや資金援助は何をいくらまで出すのかなど。

ある程度決めておかないと、気づいたら貯蓄が残り少しなんて場合もあります。

人生100年時代では、老後だけでも35年間。急な医療費や介護費用、リフォーム費用などがかかる場合もあるでしょう。

2022年、大切な老後資金の準備について、また資産寿命を伸ばす方法についても、時間に余裕のある時に検討されてみてはいかがでしょうか。

60代といえば、定年後のスタートとなる時期です。

現役時と比べ収入は減少し、節約生活へ突入といったこともあるでしょう。

またご自身のセカンドライフを考えなければならない中で、「老老介護」といった問題に直面する可能性もあります。

これからの老後生活資金に加え介護費や医療費など準備していかなければならない中で、資金不足による老後破産をどう避ければいいのでしょうか。

またどのくらいの資産があれば安心できるのでしょうか。

まず60代の懐事情を参考に見ていきましょう。

金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査](令和2年)」を参考にします。

※平均値は超富裕層の資産額の影響を受けてしまうので、中央値の方が実態に近いでしょう。

老後資金が将来2000万円不足するといった「老後2000万円問題」がありましたが、2000万円以上の保有割合は32.9%となります。一方で、貯蓄ゼロを示す「金融資産非保有者」の割合は18.3%と約2割に上ります。

資産の次は収入をみていきましょう。

年金収入をベースとしてみます。

2020年12月公表の厚生労働省年金局「令和元年度厚生年金・国民年金事業の概況」(参考資料3・4)から、国民年金や厚生年金(含む国民年金)を確認してみましょう。

全体の平均年金月額:5万5946円

男子:16万4770円

女子:10万3159円

全体の平均年金月額:14万4268円

男女の国民年金と厚生年金(含む国民年金)を見てきましたが、それを参考に夫婦の年金月額がいくらになるのかを見ていきましょう。

「自営業(夫)と専業主婦(妻)」と「会社員(夫)」と会社員(妻)」を比較すると、15万5364円となり、年間約186万円の差になります。さらに20年では3728万円、30年では5593万円程度の差になります。

「自営業(夫)と専業主婦(妻)」については厚生年金がない分、自身で資産を築く自助努力が一層必要になります。

資産と収支を見てきましたが、老後破産を避けるためにどのくらいの資産額があれば良いのでしょうか。

金融庁の金融審議会「市場ワーキング・グループ」の「老後2000万円問題」にありました生活費と年数を参考に試算したいと思います。

不足額(必要額)=金融資産-{(収入-生活費)×12ヶ月×年数(老後)+介護費用等}

例えば先程の例の「自営業(夫)と専業主婦(妻)」のパターンで見ると、

不足額(必要額)

=金融資産-{(11万2565円-26万3718円)×12ヶ月×30年+介護費用}

=金融資産-{5441万5080円+介護費用}

一人あたりの介護費用については、生命保険文化センターによると、

介護費用=69万円(一時費用)+7万8000円(月額)×54.5ヶ月=494万1000円

以上を踏まえ、夫婦の介護費用(494万1000円×2)まで換算すると、目安の資産額は約6500万円の資産が必要となります。

老後の資産をどのように築いていけばいいのでしょうか。

ポイントは3つです。

金融庁のシミュレーションを活用してみると、下記のような試算ができます。

毎月コツコツと複利運用をしていけば将来大きな資産を築くことができます。とはいえ資産運用にはリスクが伴うのも事実です。まずは資産運用を考える前に、ご自身のライフプランを見直すとよいかと思います。

そのうえで、老後を含めて今後いくら必要かを検討する時間を設けることが大切になってくるのではないかと思います。

ご興味ありましたら、ご相談お待ちしております。

こんにちは!杉本です。

さて、人生3大支出ってご存じですか?

「住宅資金」「教育資金」「老後資金」ですね。

どれも昭和の時代に比べて高額になりました。

平均寿命も延びずいぶん長生きな時代になり、ずっと元気でいられるか?も心配ですね。

近年では、結婚を選択しない「おひとり様」の女性が増えていて、国立社会保障・人口問題研究所の「人口統計資料集」によると、50歳時の女性の未婚割合は2015年で14.1%、2000年の5.8%に比べ2.4倍で、男性の1.9倍を上回るペースとなっているようです。

女性の老後は男性よりも長いですから、大変です。

更に、年収で見るとどうでしょう?

国税庁の調査で女性の年間平均給与は293万円と男性の半分程度にとどまるとのこと。女性は特に長い老後生活のために早めに老後資金の準備も考えないといけません。

その為に、まずしておくことは、

1、将来受給できる老齢年金がどれくらいもらえるか知ること

毎年誕生月に届く「ねんきん定期便」に将来の見込み額を確認できます。

2、将来の年金額を増やす努力をする

定年まで今の企業で務めるか?定年後の働き方は?早期リタイヤしたいかもしれないけれど、働けるうちは働いて将来の年金資金を増やしておくことが大切です

・長く働いて、長く年金の積み立てをして将来の老齢年金額を増やす

・確定拠出年金等やその他の年金制度で公的年金以外でも、将来の年金額を増やす

3、病気や介護に備える

健康なうちは気づきませんが、病気も突然に起こります。急に体調が悪くなり病名を告げられます。重い病気でその後、今のお勤めの企業を辞めざるを得ない状況なった時どうしますか?その時は、誰が支えてくれますか?

これは、おひとりの方、お子様がいる方に限らず考えるべきです。よく「お子さんがいるからいいね。」という方がいますが、お子様にはお子様の生活があり、未来のある若い夫婦の生活や子育てを邪魔するわけにはいきません。長生きも大変です。そこでやはり長生きの備えとしては、まずお金というわけです。

老後資金の準備やはり必要ですね。長生きした時に。

4、いつまでも心も身体も健康に過ごす

世知辛い世の中ですが、適度に休みをとってご自身の時間を大事にしてください。社会性がなくなると年を取るのが早くなるかと思います。色んな方と関わって長い老後を過ごしたいですね。それと運動です。適度な運動が必要だとつくづく感じます。時間がある方は、将来元気に過ごせるようにしっかり歩いて適度に筋トレをしましょう!

今のうちに

しっかりお金の準備

健康な身体づくり

将来の仲間づくり

をしてまいりましょう。

11月に、KG情報しごと計画学校で

「老後の資金備えていますか?」~老後の不安を解消!今なにをするべきか?~

と題してセミナーを開催予定です!!

ご都合が合う方はぜひお越しください。

杉本でした(^^)/

こんにちは!ふるさと納税をされたことはありますか?

そもそもふるさと納税とは何のためにつくられた制度なのでしょう?

多くの人が地方のふるさとで生まれ、その自治体から医療や教育等さまざまな住民サービスを受けて育ち、やがて進学や就職を機に生活の場を都会に移し、そこで納税を行っています。

その結果、都会の自治体は税収を得ますが、自分が生まれ育った故郷の自治体には税収が入りません。

そこで、「今は都会に住んでいても、自分を育んでくれた「ふるさと」に、自分の意思で、いくらかでも納税できる制度があってもよいのではないか」そんな問題提起から始まり、数多くの議論や検討を経て生まれたのがふるさと納税制度です。

ふるさと納税って何?

「納税」という言葉がついているふるさと納税ですが、実際には、都道府県、市区町村への「寄附」です。

一般的に自治体に寄附をした場合には、確定申告を行うことで、その寄付金額の一部が所得税および住民税から控除されます。ですが、ふるさと納税では原則として自己負担額の2,000円を除いた金額が控除の対象となります。

給与収入と家族構成、寄附金額を入力して、寄附金控除額を計算(シミュレーション)するエクセルのシートが総務省 ふるさと納税ポータルサイトにございますので、試してみてください↓

増え続けるふるさと納税に係る寄附金額控除の近年の適用実績(※1)

TVCMなどでもふるさと納税が広く知れ渡るようになり、さすがに年々ふるさと納税をされる方が増えましたね!

出所:総務省 ふるさと納税ポータルサイトより

例えば、住宅ローン控除が終わった方、確定拠出年金をされていない方、住宅ローン控除後や確定拠出年金の掛金控除後もたくさんの税金を支払っていらっしゃる方などでふるさと納税にチャレンジしたことがない方はチャレンジしてみてはいかがでしょうか?

確定拠出年金の掛け金は「所得控除」(所得税、住民税の計算をするのに、所得より先に控除するもの)により、所得税、住民税の計算での課税所得が減りますので税の負担が減り、かつ将来の年金額を増やせる!というメリットもあります。

※ただし、始めるにはしっかりとした運用アドバイスを受けてからにしてくださいね。

住宅ローン控除は「税額控除」(各所得控除後の課税所得に税率をかけて計算した税額から、直接差し引くことが出来るもの)により、所得税、住民税が控除される。

ふるさと納税は、所得税は「所得控除」による控除、住民税は「税額控除」による控除になります。

控除といっても、それぞれ控除のされ方に違いがあるのですね。

それと、返礼品がなくても、ふるさと納税を活用した「寄附」という言葉にふさわしい内容のものもたくさんあります。『福祉』『観光・交流』『環境』『安全・復興』『教育・子育て』『まちづくり・スポーツ』『文化・歴史』『地域・産業振興』など、「ふるさと納税の活用事例」でご紹介されておりますので、ご覧になったことがない方はぜひ見てみてくださいね。

※総務省 ふるさと納税ポータルサイト内、ふるさと納税の活用事例より

杉本でした(^^)/

こんにちは杉本です。

受験生のお子様をお持ちのご家庭では、夏休みでも勉強をがんばっている時期ですね。

教育費は人生3大支出の1つ!教育ローンの申込みをしたり、奨学金の予約申請をしたりと何かと忙しいですね。

ですので、教育費が家計にどれだけの影響があるかを見ていきたいと思います。

世帯年収に占める在学費用の割合は約16%

世帯年収に占める在学費用(子ども全員にかかる費用の合計)の割合は、平均15.9%となっており、

「10%以上20%未満」が33.9%と最も多く、つづいて

「10%未満」が31.6%、「20%以上30%未満」が18.7%となっています。

世帯年収階層別にみた世帯年収に占める在学費用

世帯年収階層別にみた世帯年収に占める在学費用の割合をみると、「200万円以上400万円未満」世帯の平均負担割合が31.7%と年収の約1/3を占めています。世帯年収が高くなるほど在学費用の割合は低くなっています。

教育費の捻出方法

教育費の捻出方法としては、「教育費以外の支出を削っている(節約)」が29.5%と最も多く、以下「子供(在学者本人)がアルバイトをしている」21.5%、「預貯金や保険などを取り崩している」20.4%、「奨学金を受けている」18.6%となっています。

※3つまでの複数回答

出所:日本政策金融公庫/令和2年度「教育費負担の実態調査結果」2020年10月30日発表 生命保険文化センターHPより

いかがでしたでしょうか?

日本の教育費の現状でした…

経済低迷の中で働き方も変わり、「安定」した収入を得るのが難しくなってきました。その中で、やはりお子様には教育の機会を与えてやりたいと思うのですが、費用面では厳しいご家庭も多いですね。

どうか独身時代の早いうちから、お金の貯め方の勉強をしてどんな人生がおとずれてもいいようにしっかり賢くお金をためていきましょう!!

いつでもご相談にお越しください。お待ちしております!

杉本でした(^^)/

未使用の銀行預金はありますか?それを整理する時が来ました。

「銀行口座は無料で使える」時代は終わりつつあります。

ほとんど使わない銀行などの預貯金口座を持っている方は多いでしょう。

以前のブログで休眠口座のことを書かせて頂きました。

1万円以上残高があっても国のお金になって取り返せない貯金もあることもお話ししました。

今回は、一定期間利用していない不稼働口座(「未利用口座」と言います)は、勝手に残高が無くなって自動解約されてしまうかもしれないというお話しをします。

超低金利時代の今、銀行本来の業務(貸出利息など)での収益が激減しました。そんな中、銀行が預貯金者の口座を維持・管理するには、システムでデータ管理をするなど、1口座あたり年間2000円~3000円のコストがかかっています。驚きですね。今まで無料で使わせてもらってたんですね。

そして最近では、その未利用口座などが、マネーロンダリング(麻薬取引、脱税、粉飾決算など不正に得た資金の出所を口座間を転々とさせ不明にする工作行為)や特殊詐欺などの金融犯罪に使われることも巧妙化してきました。そのため預貯金口座を守る管理コストがさらに増えている状態です。

大切なお客様の口座が不正利用されてしまうリスクがあるなら、使っていない口座は解約して欲しいというのが金融機関の狙いです。

私たちも、使っていない自分名義の口座が、知らないうちに(放っているので気付かない)悪用されたくないですよね。

金融機関は手数料を課すことにより、使わない口座を解約する人が増えてくれることを期待しています。

そんなことがあり銀行は、使っていない預金者の口座残高から維持管理費用として管理手数料を徴収することに踏み切りました。手数料を引く残高が無い口座は自動解約にする銀行もでてきました。今後は、残高があったはずの口座なのに、お金は無くなって知らないうちに解約になってしまっていた、なんてことがあるかもしれません。

りそな銀行では、2004年4月1日以降の新規開設口座を対象に、一定期間利用のない不稼働口座について「未利用口座管理手数料」として年間1200円(消費税別)の手数料を徴収しています。もし口座残高が手数料未満の場合は、口座残高を手数料の一部として徴収し、口座は解約になります。

2020年には、みずほ銀行と三井住友銀行が、2021年には三菱UFJ銀行も年1,000円超の手数料を課すことにしました。この流れは、地方銀行や信用金庫にも広がりを見せています。

放っておくと残高から手数料分が徐々に引かれます。

長野県が地盤の八十二銀行では新規に開設した口座だけではなく、既存の口座も対象にしました。

その放ったらかしの口座ですが、昔何かの引落し口座に指定していた場合、引き落しが出来なかった時のためにカードローンなど付けていませんか?

「引き落しの時に入金忘れで引き落しが出来なかったらいけないので、残高が無くてもカードローンの方から引き落しできますよ」とか何とか言われて付けていると、知らないうちにカードローンでお金を借りていることになります。もちろん利息が付きます。手数料の引落しがそのローンから設定金額まで引き落しされるなんてことになると…怖い怖い。

上手に使えば役に立つカードローンですが、放置口座には不要の代物です。

と、いうことで、自分が持っている口座を把握して、今後使う予定がない口座は、年々手数料を引かれて挙句自動解約されてしまう位なら、残高があるうちに解約してしまいましょう。

通帳が無かったり、どの印鑑を使っていたか分からなくても、身分証明書などで本人の口座だと特定されれば解約できます。遠くて窓口に行けれない場合も必要書類等郵送してもらい、近くの金融機関にて解約手続きができることもあります。苗字が変わったり転居していたりすると、金融機関からの重要な通知も届かなくなっているので注意が必要です。

まずは該当の金融機関に問い合わせてみましょう。

使っていない口座を解約したらお金の流れがよくわかるようになり、家計管理も楽になります。残高分の臨時収入が入ったなら、せっかく起きたお金さんに働いてもらう事も可能です。お金を増やしていける家計になるという事です。

寝ているお金には起きてもらい、家計の助けになって欲しいですね。

by yamada

いつもありがとうございます。

中西です

新型コロナウイルスの影響で、私たちの生活用式は変わってきました。

どこに行くのもマスクが必要になり、買い物でレジに並ぶときはソーシャルディスタンスを意識しなければなりません。

また、キャッシュレスも新型コロナウイルスの流行がきっかけで普及が進んでいます。

これは現金による接触での感染を防ぐためです。クレジットカードもキャッシュレスの一つです。

今回は、日本クレジット協会の「クレジット関連統計 クレジットカード契約数」をもとにクレジットカードの契約数を年齢、性別ごとにみていきましょう。

日本クレジット協会の「クレジット関連統計 クレジットカード契約数」によると、クレジットカードの契約数が多いのは、男性の「61歳〜」からで、4507万件であることがわかりました。構成比は17.0%にも及びます。

性別、年齢別でも契約数や構成比が異なるので掲載します。

男性

女性

不明

先ほども触れた通り、一番多いのは男性の「61歳〜」で構成比は17.0%です。女性においても、「61歳〜」が3967万件で構成比が14.9%と10%を超える構成比になっています。

男女共に、年齢が上がると共に、契約数が増加する傾向にあり、構成比は「41歳〜50歳」になると10%を超える傾向にあります。クレジットカードはキャッシュレスの中でも昔からある決済方法のため、このような構成比になることが考えられます。

また、構成比の中で最も低い値となっているのが、男女共に「〜22歳」の年齢層で1%に至っていません。これはクレジットカード以外のキャッシュレスが普及していることが要因として考えられるのではないでしょうか。

いかがでしたでしょうか。

今回は、日本クレジット協会の「クレジット関連統計 クレジットカード契約数」をもとにクレジットカードの契約数を年齢、性別ごとにみていきました。

最も多い構成比となっているのは男女共に、「61歳〜」で男性は17.0%、女性は14.9%です。年齢が高くなるとともに、構成比、契約数は多くなる傾向にあります。

統計参考

こんにちは 中西です!

金融広報中央委員会が2021年2月に公表した、最新版「家計の金融行動に関する世論調査 令和2年調査結果」では、前年調査(コロナ前)と比べて、貯蓄ゼロ世帯の割合の減少や、貯蓄額の増加がみられました。

コロナ禍が長期化し、旅行や外食といったレジャー費が大幅に減ったこと、そして、雇用や収入不安を抱えるなか家計改善や節約への意識を高めた家庭が多かったであろうことなどを垣間見ることができる結果といえそうです。

とはいえ、お金の話、とりわけ家庭の貯蓄の話は、親しい友人同士であっても出しにくいものでしょう。

収入や家族構成、ライフスタイルによって家庭の貯蓄状況はそれぞれ。とはいえ「自分は収入に見合う貯蓄ができているか」は多くの人が知りたいところかと思います。

さらにいうと、貯蓄の進捗状況や努力の具合は「いくら貯蓄があるのか」よりむしろ「収入からどのくらい貯蓄に回せているのか」から判断できる点が多いかと思います。

そこで今回は、『みんな手取りの何%貯金してるのか【世代別比較】』と題して、各世代が手取り収入からどのくらいの割合を貯蓄に回せているのか見ていきましょう。

金融広報中央委員会が公表した最新版「家計の金融行動に関する世論調査[二人以上世帯調査] 令和2年調査結果」を参考にしていきます。

手取り収入は人それぞれですが、そのうちどの程度の割合を貯蓄に回しているかは、お金に対する意識の高さと比例する部分があるといってよいかもしれませんね。

では、先述の世論調査から、年間手取り収入(臨時収入を含む)からの貯蓄割合(金融資産保有世帯)を世代ごとに見ていきましょう。

平均:13%

《内訳》

平均:13%

《内訳》

平均:11%

《内訳》

平均:10%

《内訳》

平均:8%

《内訳》

平均: 7%

《内訳》

手取り収入から貯蓄に回した割合で一番多かったのは、いずれの世代でも「10~15%未満」となっています。(※「貯蓄しなかった」「無回答」を除く)

また、全世代を俯瞰した場合、35%が「5~15%未満」のゾーンに集中していることが分かります。

ここで着目したいのが「貯蓄しなかった」世帯の割合です。詳しくみていきましょう。

今回「貯蓄しなかった」と答えた世帯の割合は、全体(全世代)の28.7%なのですが、注目すべきは世代間の差です。

そこで、年代別に「貯蓄しなかった」と回答した人の割合に絞って比較していきます。

全体…28.7%

ごらんの通り、年代が上がるにつれて「貯蓄をしなかった」世帯の割合が挙がっています。

40代、50代は住宅ローンや教育費といった固定支出のやりくりで追われる世帯が多い時期。また、60代、70代は既にリタイヤ後の生活で貯蓄を切り崩すフェーズにある人が多い世代。そういった事情もあるかと思いますが…。

ここで最も着目すべきなのは、20代、30代の若年層の「貯蓄をしなかった」割合が1割を切っているという点でしょう。

この世代が手取りから貯蓄に回す金額の割合の平均はいずれも13%。(40代以降は11%未満)

いわゆる現在の40代後半以降の「バブル景気」を覚えている世代と比べ、子どもの頃から将来に対する「お金の不安」を実感しながら育った世代であることも、少なからず関係しているのかもしれません。

いずれにせよ、若い世代ほど貯蓄に対する意識が高いことがうかがえる点は、頼もしい結果であるといえるでしょう。

一般的に、資産運用は長期間運用するほどリスクの軽減と、安定したリターンが期待できる傾向があるといわれています。

長期化するコロナ禍。長い将来を見据えたマネープランは、できるだけ若い頃から意識しておくことが大切です。

老後の生活に必要なお金は、公的年金以外に2000万円、いや、それ以上ともいわれる 今日この頃。

お金貯蓄へのモチベーションが高い20代、30代のみなさんにとって、いまこそ、長期的な視野で資産運用をスタートさせる好機といえるかもしれません。

「手取り収入から貯蓄に回せる割合」、そして貯蓄の進捗状況は、収入や家族構成などの影響を受け個人差があるでしょう。

「資産運用なんて自分の収入でもスタートできるのかな?」「自分に合ったお金の貯め方や増やし方を知りたい…」

そんなマネーの疑問をお持ちの人は、一度「お金のプロ」のアドバイスを受けてみるとよいかもしれません。

「自分に合うお金の貯め方が分からない」「漠然と銀行に預けているだけではダメなのかな?」

そんなお悩みがある方は、一度資産運用のプロのアドバイスを受けてみられるとよいかもしれませんね。

こんにちは 中西です

サラリーマンにとって楽しみなはずの給料日。

給与明細を見るたびに支払っている税金の額の多さにがっかりしていませんか?

(例に漏れず私も 涙)

会社勤めならば「節税」という言葉は無関係だと思ってしまいがちですが、実はサラリーマンにも節税対策が重要です。

節税について無関心だったという方は、もしかすると本当は支払わなくても良い税金を支払い続けているかもしれません。

節税をしっかり行えば、年間で数十万円手取り額を増やすことができる場合もあります。

今回、サラリーマンができる節税対策について紹介します。

サラリーマンの支払う税金とは

まずは、サラリーマンが支払う税金に関する基本的な知識を確認していきましょう。

サラリーマンが支払っている税金は「所得税」「住民税」「社会保険料」の3つです。

この中で節税が可能なのは所得税と住民税ですが、特に節税効果が大きいのが所得税です。

所得税は「累進課税」という制度が採用されており、所得が増えるに従って税率が上がり、納める税金額も多くなります。

所得税の計算は、年収から「給与所得控除」と「所得控除」を引いた額である、「課税所得」を元に行われます。

給与所得控除は、年収によってあらかじめ金額が設定されていますが、所得控除は「条件に当てはまっているか」「申請しているか」で金額が変わります。

つまり、所得控除を意識的に増やすことで節税になるのです。

例えば、同じ会社で働く年収600万円のAさんとBさんがいます。

Aさんは、特に節税対策を行わず課税所得が250万円でした。

一方Bさんは節税対策をしっかり行い、所得控除を増やしたため、課税所得を190万円まで下げることができました。

このとき、AさんとBさんは同じ年収にも関わらず、Bさんの方が手取り額は年間5万円以上も上回るのです(※)。

(※)参考:国税庁「給与所得者と税」

1.課税所得250万円の場合の所得税額:税率10%、控除9万7,500円=15万2,500円

2.課税所得190万円の場合の所得税額:税率5%、控除なし=9万5,000円

また、節税対策には所得控除のほかにも、計算が行われたあとの所得税の金額からそのまま税金の額を差し引ける「税額控除」があります。

節税ができる状況にも関わらず、これらのことを知らないだけで大きな損をしてしまう可能性があります。

自分が実践できる節税対策がないか確認していきましょう。

サラリーマンが実践できる節税対策

節税になるさまざまな控除は、会社で行う年末調整、もしくは確定申告で申請ができます。

サラリーマンが実践できる主な節税対策について解説します。

配偶者控除・扶養控除

配偶者控除や扶養控除は、すでに実践している人が多いかもしれません。

自分が扶養している家族がいる場合に適用できる控除で、一定の年収以下の配偶者や親、16歳以上の子どもを扶養に入れることができます。配偶者控除・扶養控除を受けるためには、年末調整時に勤務先へ提出する「給与所得者の配偶者控除等申告書」の該当欄に必要事項を記載して提出をするだけです。

生命保険料控除・地震保険料控除

民間の生命保険・介護医療保険・個人年金保険に加入していれば、最大12万円の控除、地震保険は最大5万円の控除を受けることが可能です。これらの控除を受けるには、年末調整時に保険会社から送付される保険料控除証明書を提出する必要があります。

医療費控除

意外と知らない人が多いのが、医療費控除です。10万円か一定の所得金額の5%のどちらか低い方の金額よりも医療費がかかった場合、超えた部分の金額を所得から控除できます。本人だけでなく同居の家族にかかった医療費や、歯医者の治療費、薬代なども合算できるため、対象になる方も多いのではないでしょうか。

ただし、医療費控除は年末調整ができないため確定申告が必要となります。

面倒に思うかもしれませんが、確定申告を行えば払いすぎている税金が戻ってきます。

住宅ローン控除(住宅借入金等特別控除)

住宅ローン控除は、あらかじめ計算された所得税から税金がそのまま差し引かれるため、特に節税効果が高い控除です。控除額は年末ローン残高の1%で、購入後10年間控除し続けられます。

サラリーマンの場合、最初の年だけ確定申告を行えば、翌年以降は年末調整で申請が可能です。戻ってくる金額が多いため、該当する人は忘れずに申告しましょう。

iDeCo(個人型確定拠出年金)

iDeCo(個人型確定拠出年金)は、自分で資産を運用して将来老後資金として受け取れる私的年金制度です。

iDeCoが注目を集めている理由は、老後資金を積み立てると同時に、掛金の全額を所得から控除でき節税効果が大きいためです。企業型確定拠出年金制度に加入していない場合、月額2万3,000円を拠出でき、年間で27万6,000円もの所得控除を受けられます。

ふるさと納税

ふるさと納税は、今や多くの人が実践している節税方法でしょう。自治体にふるさと納税をした場合、その金額から2,000円を差し引いた金額が、その年の所得税または翌年の住民税から控除されます。

2,000円は自己負担となりますが、各地の特産品など魅力的な返礼品がもらえてお得な制度です。

ふるさと納税をした自治体が5つまでの場合は「ワンストップ特例制度」が利用できるため、確定申告の必要もありません。

ある程度の金額が必要ですが、平成28年度に改正され使いやすい内容になりましたので、ご紹介しておきます。

お勤め先から支給対象にはなっていない、通勤費や資格取得費、研修費、スーツ等の衣服費や図書費、接待交際費(条件や限度額あり)。

またテレワーク等で必要なWiFi費等も会社が認めてくれれば、算入する事が出来るかもしれません。

詳しくは国税庁のHPをご覧ください。

節税対策を行えば手取りを増やせるかも!

税金で損をしないためには、何よりも知識を身に付けることが重要です。

今回紹介した所得控除や税額控除以外にも、さまざまな節税対策が存在します。サラリーマンだから節税は関係ないと思わず、自分の手取りを増やす方法を考えてみましょう。

今回紹介した節税対策で、当てはまるものがあればぜひ実践してみてください。

弊社では他にも様々なご相談をお待ちしてます。

お気軽にお問合せください!

お世話になります。中西です。

年の瀬の声が聞こえてきましたね

さて、今回は新型コロナの話題で、影が薄くなっている気がしますが、老後2000万問題について、

少し掘り下げてみようと思います。

老後に必要なのは○○万円で十分」、「貯金〇〇万円でも老後破綻」など、老後の生活費に関する記事をよく見かけます。

老後は、まだ先と考える人もいるでしょうし、目前に迫る人もいるでしょう。老後までの時間や貯金の状況は様々ですから、一様に答えを出すのは簡単ではありません。

しかし、老後の費用を考える上で外せないポイントはあります。そこで、本日は、老後までにいくら備えれば安心なのか、ポイントを示しながら考えていきたいと思います。

2000万円問題の根拠

「2,000万円」という数字がにわかにクローズアップされたのは、「老後2,000万円問題」が話題に上ってからです。

この「2,000万円」という数字ですが、適当に示されている訳ではありません。老後の生活費の不足分と、いわゆる平均余命を掛け合わせたものが根拠となっています。

実際に各種の数字から計算してみましょう。下記は生命保険文化センターの資料です。世帯主が60歳以上で無職世帯(2人以上の世帯)の1ヶ月間の収入と支出を示しています。

可処分所得・・・192,479円

消費支出・・・239,934円

不足分・・・47,455円

ひと月で約5万円の不足が生じます。不足額は年間で569,460円に上ります。

60歳の平均余命は男性が約24年、女性が約29年ですから、60歳から24年、存命だとすれば13,667,040円、30年ですと17,083,800円、おおよそ2,000万円弱が不足することになります。

この不足額が2,000万円の根拠となっているのです。

住宅費用はどうか

それでは、いくら貯金すればよいのかについて、大事なポイントを見ていきましょう。

まずは住居費用です。上記の消費支出239,934円には住居費用の1.4万円が含まれています。

住居費用は老後の支出に大きな影響を与えると予想されますが、この1.4万円は低すぎますね。

おそらく、高齢者世帯の持ち家世帯比率が高いこと、また持ち家の場合、月々の住居費用は発生しないので、平均額が低く算出されていると考えられます。

いずれにしても、現在賃貸の方で家賃が1.4万円の方はほとんどいないでしょうから、老後も賃貸で生活される方は、老後の住居費用を用意する必要があります。

現在60歳の方で、このまま賃貸で生活する場合を考えてみましょう。ここでは60歳男性の平均余命で計算します。

家賃が6万円の場合・・・6万円×12ヶ月×24年=1,728万円

家賃が8万円の場合・・・8万円×12ヶ月×24年=2,304万円

どうでしょうか。この金額が住居費用として必要になりますから、持ち家を持たない賃貸派の人は、上記の額を目標として、貯金をする必要があります。

この数字を見ると、買った方が賢い選択のようにも考えられますね。

もし購入するのならば、高齢でローンを組むと様々な制約が生じますから、購入するかについては、早めに検討しておきましょう。

ローンを組まず、一括で購入する場合は、購入するまでに、まとまった貯金額が必要になるからです。

介護費用はどうか

次に、介護費用を見ていきましょう。高齢化が進む日本では、介護問題は、誰しもが直面する可能性が高い、大事な問題です。

自宅で介護サービスを受けるにしても、施設に入居するにしても、まとまった額の貯金が必要となります。

しかしながら、介護の経験が無い人にとっては、介護に対する実感がわきにくいため、介護費用の準備を考えていない場合が多々あります。

介護保険でカバーできる部分があるとはいえ、サービスによっては、多額の費用が必要となる場合もあります。可能であれば、介護費用も貯金しておくのが望ましいと言えます。

それでは、介護費用として、貯金はいくら必要なのでしょうか。有料老人ホームやサービス付高齢者向け住宅の費用を見てみましょう。

有料老人ホームの場合

入居時費用の相場・・・528万円

月額費用の相場・・・(入居時費用あり)22.4万円

サービス付き高齢者向け住宅の場合

入居時費用の相場・・・20万円

月額費用の相場・・・(入居時費用あり)16.3万円

入居時の費用はかかる場合とかからない場合がありますが、月額の料金はいずれの場合も必要です。

月額の費用を年金の受給額でカバーできる場合はよいのですが、足らない場合は貯金を切り崩して、充てなければいけません。

介護の問題は、シングルの人にとっても重要な問題ですし、家族がいる方でも老人ホームの入居を考えている人は少なくありません。このような人は老後の費用として、予め貯金をしておく必要があります。

自分のライフスタイルはどうか

老後の生活費はライフスタイルにも関係しますから、ライフスタイルについても考えておくことが3つめのポイントです。

老後は会社に行く必要がありませんし、家族のために時間を割くことも減ってきます。

そうなると、思いのほか、時間がたくさんあることに気づく人も多く、今までやれなかったことを大いに楽しんだり、趣味に没頭したりして、必然的にお金が必要となる場面も多くなりがちです。

お金のかからない趣味は問題ありませんが、急に始めた習い事に思いのほか、多額の費用がかかって、大切な貯金を崩してしまった・・・など、始めた後に後悔するようなことは避けたいものです。

海外旅行なども同様です。現役時代に行けなかった長期の旅行などは、時間があるからこそできる楽しみですが、費用も当然多くなります。

長年楽しんできた趣味にかかる費用や旅行費用は、見積もりやすい項目ですから、計算して貯金しておきましょう。

趣味や旅行は老後にやりたいことに必ず上る項目ですし、老後の楽しみが無くなるのも寂しいものです。老後の楽しみのために、敢えて積極的に考えたいポイントでもあります。

住居や介護費用を考えることは、老後の生活費を貯金する上で大事なポイントです。

現時点でこれらの準備が無い人は、老後の生活に大きな負担が生じる可能性がありますから、早めに貯金をスタートさせることをおすすめします。

全てを用意することは難しくても、一部を用意することで、老後の負担を軽くすることは可能です。お金の増やし方については、ご相談お待ちしております。

お世話になります。

中西です。

新型コロナウィルスの影響もあってか、急速にデジタル化、特にキャッシュレス化してますよね。

キャッシュレス決済を使う機会が多くなりましたが、それは高校生や中学生においても同じのようです。

私の子どもはまだ小学生ですが、子どもにはキャッシュレス決済を使わせている親が増えています。

お金の支払いが現金から電子マネーに変わりつつある今、親として子どもにできることを考えていきたいと思います。

高校生の半数が「キャッシュレス決済」利用という事実

三井住友カード株式会社が運営する自社メディア「Have a good Cashless.いいキャッシュレスが、いい毎日を作る。」が、中高生の子どもを持つ親500名とその子どもたちにアンケート調査を行いました。

その結果、高校生のキャッシュレス決済利用者は2人に1人とわかりました。高校生になると電車通学をしたり、比較的自由度が上がります。それに中学生のときには通学途中での買い物が許可されていないこともありますが、高校生になると問題なく買い物ができます。

そういった高校生ならではの理由もあり、キャッシュレス決済の利用が約50%になっているのでしょう。

子どもが「キャッシュレス決済」を利用する4つのメリット

筆者にも高校生の子どもがいて、積極的にキャッスレス決済を利用しています。もちろん夫も子どもがキャッシュレス決済を使うことに反対していませんし、むしろ賛成派でしょう。その理由は4つあります。

1

お店での接触を避けられる(COVID-19感染予防)

現金で支払うことがないので、レジでの接触を避けることができます。現金の受け渡しはトレーの上で行うお店も多いのですが、なんとなく接触するのに抵抗があります。

逆にお店の人も、できれば人が触ったものには触りたくないと思うこともあるでしょう。この問題を解決するための方法として、キャッシュレス決済を使う高校生も増えているのではないでしょうか。

2

使った場所や金額がわかる

キャッシュレス決済の場合には履歴が残るので、それを見ればどこでいくら使ったのかがわかります。ただ子どもにもプライバシーというか、お小遣いを何に使ってもいいじゃない!という気持ちがありますから、どこまで親が管理をするのか(口を出すのか)は難しいところでしょう。

3

万が一お金がなくてもすぐに送金ができる

キャッシュレス決済に送金ができるサービスがあります。これを使うと、いざという時には子どもに送金ができるので、例えば友達と一緒に買い物に行った時などは親としても安心できますよね。

ただいつでも送金をしてあげられるわけではないことは、ちゃんと伝えておく必要がありますし、その送金が必要なのかどうかを親として見極める必要もあります。

4

フリマに関連したキャッシュレス決済は、不用品を売るモチベーションになる

筆者の子どもはフリマアプリを利用しているので、「メルペイ」を利用することも少なくありません。「メルカリ」で売れた時の売上金は、メルペイ残高にしてコンビニやネットショップでも使えます。

実は「他でも使える」ということが、不用品を売ることのモチベーションになることもあるのです。しかもメルペイを使って支払うとポイントが還元されるキャンペーンが行われることもあり、そうなると俄然やる気を出します。

例えば先日は「.st(ドットエスティ)」というネットショップで5,000円以上の買い物をしてメルペイで支払うと、1,000ポイント還元がありました。娘が好きなブランドがあるネットショップだったので、不用品を出品していましたね(現在キャンペーンは終了)。

子どもに「キャッシュレス決済」を使わせる時の注意点

高校生にキャッシュレス決済を使わせる場合、以下の点に気をつけましょう。

チャージは現金にする

残高が減ると銀行口座などから自動的にチャージをする仕組みもありますが、筆者の場合には「現金チャージ」にしています。銀行口座も登録していません。子どもを信用していないわけではないのですが、やはり「いつでもチャージできる」と思われてしまうと油断を生むと考えています。

定期的に残高を確認しておく

定期的に残高を確認するようにしていますが、かといってあまり細かいことは聞きません。先ほども書いたように、子どもにもプライバシーがあるので、聞かれると嫌なこともあると思うからです。

どこまで聞くのかは親子の関係性や子どもの性格によっても違ってくるでしょうから、キャッシュレス決済を利用する前に取り決めをしておいてもいいかもしれませんね。ちなみに筆者の娘の場合には、「今日、580円使ったよ」など自分から言うこともあります。

どこがお得なのか情報を共有する

キャッスレス決済では、ポイント還元やクーポンなどお得な情報もたくさん出てきますから、それを共有するようにしています。一方で子どもがお得だと思っていても、実はそうではないこともあります。

例えば特に欲しいとは思わないけれど、クーポンが出ているから買ってしまうのは、結果的にお得にはなりません。そういう場合にはお得情報を教えなかったり、もし子どもが先に情報を得ていたとしても「そもそも欲しいの?」と考えさせることもあります。

まとめ

キャッスレス決済が普及してきて、高校生でも抵抗なく使っています。マイナポイントもありますから、この先もこの流れは続くでしょう。

親としてはメリット・デメリットの両方を考えつつ、そして子どもとの取り決めをしながら使わせていくことが重要かもしれませんね。

参考

「令和の中高生のキャッシュレス事情についてのアンケート」三井住友カード株式会社

「.st(ドットエスティ)キャンペーンの概要」メルカリ

日本の年金制度は、全国民が加入する国民年金を1階部分の「基礎年金」として、2階部分の「被用者年金」である厚生年金保険、そして、3階部分として導入しているのが「企業年金」である確定給付企業年金、厚生年金基金、確定拠出企業年金があります。

出典:厚生労働省HPより

・国民年金

日本国内に住所を有する20歳以上60歳未満のすべてのものが対象。

被保険者は、第1号被保険者・第2号被保険者・第3号被保険者の3種類に区分される。

・厚生年金保険

民間企業で働く従業員、公務員および私立学校の教職員で70歳未満の者が対象であり、基礎年金の上乗せとして報酬比例年金を支給する。

ここまでの、国民年金、厚生年金は多くの方がかかわりのある年金制度だと思いますが、3階部分である企業年金はお勤めしている企業に導入されているかどうかで、すべての方が加入できるものではありません。

企業年金が導入されている企業にお勤めの方も、

導入されている企業年金制度の種類が何なのか?どのくらい月々積み立てているのか?積立金をだれが負担しているのか?いつまで積み立てて、積立額がどのくらいになるのか?など、わからない方がたくさんいらっしゃいます。

では、企業年金にはどんなものがあるのか?どんな制度なのか?をみてみたいと思います。

・確定給付企業年金

企業が従業員と給付の内容を約束し、高齢期において従業員がその内容に基づいた給付を受けることができる確定給付型の企業年金制度であり、企業等が厚生労働大臣の許可を受けて法人(企業年金基金)を設立する「基金型」と、労使合意の年金規約を企業等が作成し、厚生労働大臣の承認を受けて実施する「規約型」がある。基金型は企業年金基金が、規約型は企業等が、年金資産を管理・運用して年金給付を行う。

・厚生年金基金

企業が従業員と給付の内容を約束し、高齢期において従業員がその内容に基づいた給付を受けることができる確定給付型の企業年金制度の一つ。企業や業界団体等が厚生労働大臣の許可を受けて設立する法人である厚生年金基金が、年金資産を管理・運用して年金給付を行う。国の年金給付のうち老齢厚生年金の一部を代行するとともに、厚生年金基金独自の上乗せ(プラスアルファ)を行うもの。

・確定拠出年金(企業型)

企業が拠出した掛金は個人ごとに明確に区分され、掛金と個人の運用指図による運用収益との合計額が給付額となる企業年金制度であり、従業員のために企業等が規約を作成し、厚生労働大臣の許可を受けて実施する。

いかがでしたか?

企業年金には企業や企業年金基金や個人で資産管理・運用するものがありましたね。個人での年金制度では、確定拠出年金(個人型)もあります。

最近のご相談では、やはり将来の年金額を増やしたいというご希望もおおくききます。まずはご自身のお勤め先に企業年金があるかもぜひ確認してみてくださいね。

杉本でした(^^♪