2023年3月31日に公表された少子化対策のたたき台において、子育て世帯に対する住宅ローン「フラット35」の金利負担の軽減案が提唱されました。

家を購入するとき、多くの人が「住宅ローン」を利用します。

子育て世代だけでなく、多くの家庭ではその支払いを負担に感じているものです。

住宅ローンそのものはとても便利なシステムですが、そのコントロールが上手くいかないと、老後生活に大きな影響を与えることになります。

とくに、60~65歳で定年退職が目前になったとき、住宅ローンが残っていると、返済そのものが大きな負担になってしまいます。

そうならないためにも、住宅ローンを借りる前には、老後のことをしっかり考えましょう。

今回は、60歳代世帯の住宅ローンの残高を確認して、老後に向けて整理したいことを考えます。

一般的に、60歳代世帯で「住宅ローン」が残っているとすれば、いくらぐらいなのでしょうか。

金融広報中央委員会「家計の金融行動に関する世論調査[2人以上世帯調査]2022(令和4)年」で、住宅ローン残高を確認してみましょう。

住宅ローン残高のデータを小さい順に並び替えた時に真ん中に来る値である中央値は、「225万円」ですが、平均値は「766万円」です。

住宅ローン残高1000万円以上の世帯を合計するとその割合は30%あり、平均を引き上げているようです。

このうち、住宅ローンの残高が2000万円以上ある世帯が15%となっています。

なるべくなら、定年前にスッキリ完済したいというのが多くの人の願いではないでしょうか。

しかし、定年退職が間近でも「住宅ローンの残高は意外と多い」という印象を受けます。

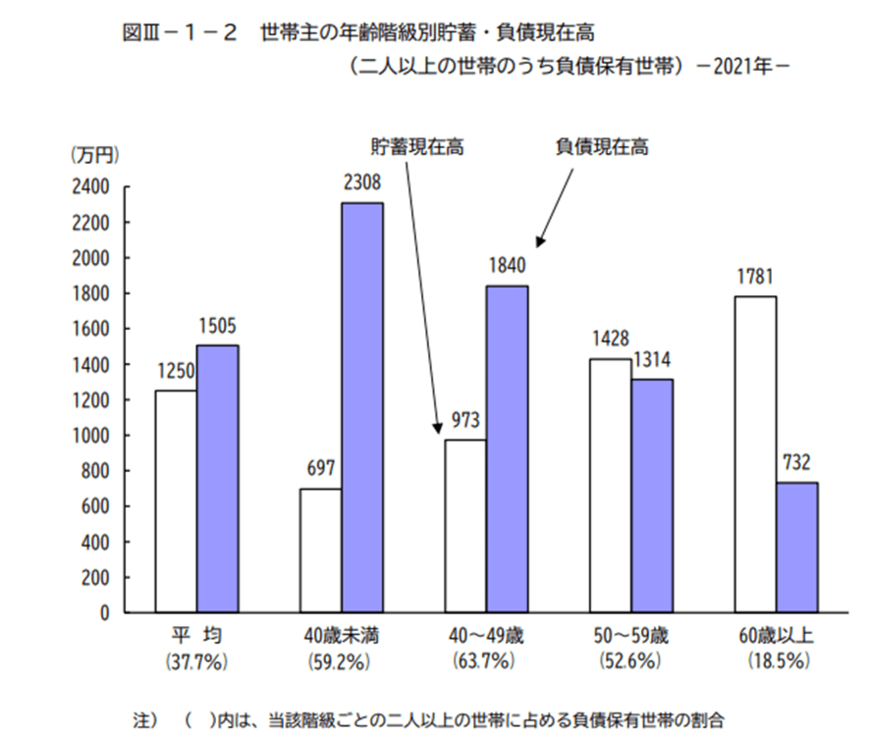

次は、参考として、2人以上の世帯の年齢階級別貯蓄・負債現在高を確認しながら、住宅ローンをどの時期に始めれば、60歳までにムリなく返済できるかを確認してみましょう。

まずは、総務省の「家計調査報告(貯蓄・負債編)」にある、世帯主の年齢階級別貯蓄・負債現在高のグラフで、住宅ローンの借入から返済に至る推移を見てみることにしましょう。

多くの世帯が住宅取得をするようです。

借入残高は、どの年代よりも多く、2308万円。

一方で、貯蓄はどの年代よりも少なく、家計的には大変苦しい時期といえます。

その後、40歳代でも住宅を取得する世帯がいるため、住宅ローンなどの負債を抱える割合は63.7%と、どの年代よりも多くなります。

しかし、50歳代になると徐々に住宅ローンなどの負債の返済が終了する世帯があり、その分、貯蓄残高が増えていきます。

さらに60歳以上になれば、住宅ローンなどの負債のある世帯は2割以下になり、貯蓄残高も1781万円と大きく伸びます。

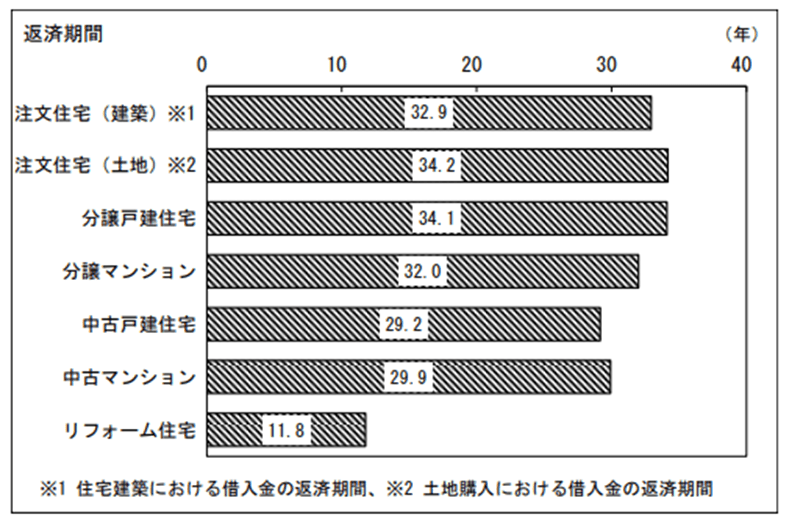

住宅ローンの一般的な借入期間は、最長35年です。

国土交通省「2021(令和3)年度住宅市場動向調査報告書」によれば、注文住宅(建築)、注文住宅(土地)、分譲戸建住宅、分譲マンション取得世帯の平均的な返済期間は30~35年。

中古戸建住宅、中古マンション、リフォーム住宅の取得世帯では10~30年未満という結果でした。

しかし、住宅ローンの借入を始める時期が40歳代後半~50歳代などになると、定年までの期間が短くなり、定年までに住宅ローンの返済が終わらないという状況になってしまいます。

晩婚化ということで、マイホームの取得時期が遅れるという事情もあります。

その場合は、独身時代にしっかり貯蓄して、住宅ローンは60歳までに返済できる金額にするなど、計画を立てておくことが大事です。

会社を定年する60~65歳までに、住宅ローンを返済してしまうのが理想です。

これから住宅ローンを組むという方であれば、住宅ローンの返済終了時期をなるべく60歳までとして、老後の生活に金銭的な影響がでないよう注意しましょう。

しかし、すでに60歳以降までローンを組んでしまったという方は、「繰上げ返済」を検討しましょう。

繰上げ返済には次の2種類があります。

それぞれ一長一短ありますが、ご自身の家計にあった方法の繰上げ返済を検討しましょう。

以下にその手順をまとめます。

50代後半になれば、退職金の金額や定年後に再雇用になったときの収入の目安がみえてきます。

もし、退職金で住宅ローンの残りを一括返済しても、老後資金としてかなり残るというのなら、スッキリ完済してしまうのも選択肢のひとつです。

しかし、一括返済すると退職金がほぼなくなってしまうという方は、家計の状況にあわせ、先述の繰上げ返済のどちらかを選びましょう。

再雇用後の給与収入で、今まで通りの住宅ローン返済が継続できそうであれば、退職金の半分以下の範囲で「期間短縮型」の繰上げ返済を検討しましょう。

そうすることで、住宅ローンの返済期限が短縮できます。

残りのローンは、今まで通りコツコツ返済を行います。

あわせて、日々の生活費を現役時代の7割ほどに見直しましょう。

再雇用の給与収入が大幅に少なくなってしまい、今まで通りの住宅ローン返済では家計が赤字になる場合であれば、退職金の半分以下の範囲で「返済額軽減型」の繰上げ返済を検討しましょう。

住宅ローンの期間は短くできませんが、毎月の返済金額が減ることで、家計の赤字を予防できます。

あわせて、日々の生活費を現役時代の6~7割に見直しましょう。

定年退職を迎えたとき、住宅ローンが多いのは荷が重いものです。

人によって年収・定年、職種等環境は様々です。

その人それぞれの家計の収支に合わせて返済計画を立てていけば、完済できる可能性は大いに高まります。

しっかりとファイナンシャルプランナーと一緒に考えていきませんか?