こんにちは、濱尾です。

12月ですね、お勤めの方は年末調整、自営業の方は確定申告の時期が近くなりました。

この時期になると税金が安くなる方法はないか?と言ったご相談が増えます。

そのひとつの方法としてiDeCoがあると思います。

iDeCoの税制優遇3つを簡単にまとめますと

1:掛金が全額所得控除となる

2:運用益が非課税となる

3:受取時に公的年金等掛金控除、退所所得控除の対象となる

と言った点になるかと思います。

NISAとの違いを質問される事が多いですが

まず、1:掛金が全額所得控除となる はNISAにはない大きなメリットであり

年間の所得・住民税が減税となることはNISAにはない大きなメリットになると思います。

例えば自営業者の場合、月68,000円、年間816,000円を拠出することが出来ます。

これに対して例えば課税所得が330万円超695万円以下の場合、

所得税率は20%で住民税は一律10%ですので、併せて30%の税率となります。

と言うことは81,600円×30%=244,800円の節税となります。

ご夫妻ともこの場合

244,800円×2=489,600円の減税となります。

とても大きな節税効果があります。

生命保険会社の老後補填の為に加入している個人年金保険の場合

年間保険料が80,000円以上の場合は40,000円の控除しかないので

これと比較してもかなり大きな節税メリットがあると思います。

次に2:運用益が非課税となる はこれはNISAと同じ効果が得られます。

選択できる商品の中の投資信託などを上手く選んで運用益が非課税の効果を最大限に発揮させたいですね。

なかなかこの商品選択で悩まれる方が多いようですが。

最後の、3:受取時に公的年金等掛金控除、退所所得控除の対象となる

は65歳以上で年金で受け取ることを選択した場合には年間330万円までであれば

年間110万円の控除があります、それを超えると雑所得の対象となります。

一時金で受け取ることを選択した場合は退職所得控除の対象となりますので

拠出期間が20年までの場合は年間40万円の控除

拠出期間が20年以上の場合は800万円+(勤続年数-20年)×70万円の控除が

ありますのでかなりの額は税金が掛かりにくくなるので大きなメリットがあると思います。

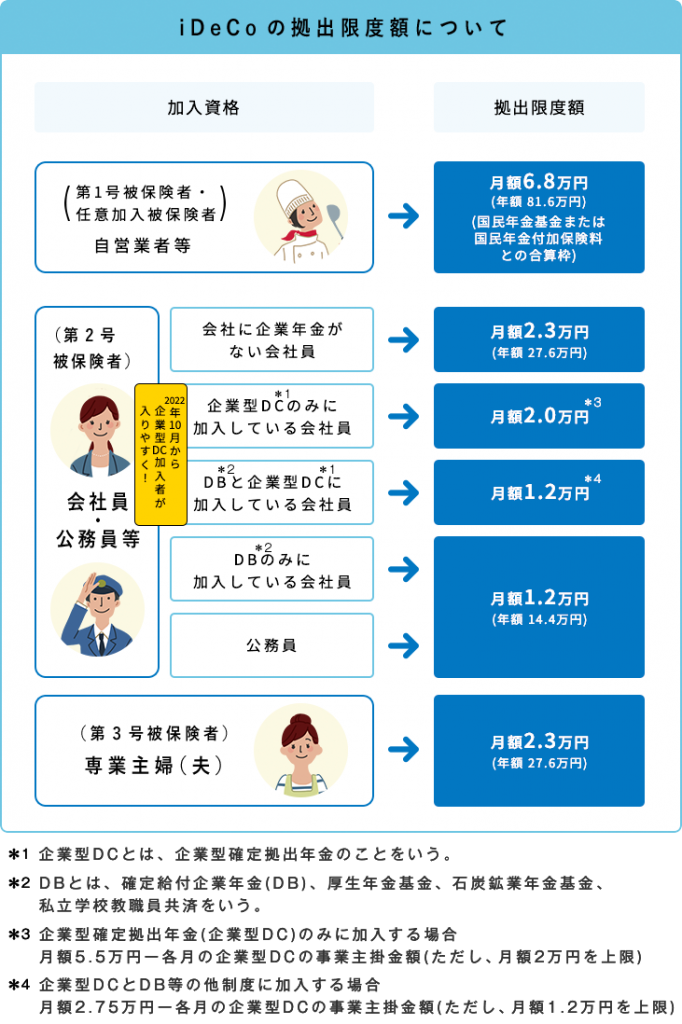

各属性によって月の拠出額は下記ようになっています

*出典:iDeCo公式サイトより

上手くiDeCoを使って節税をしてみるといいと思います。

ご相談は下記より ↓ ↓ ↓

By:濱尾