Posts Tagged ‘住宅ローン’

借り換え住宅ローン 注意点

お世話になります。

現在、金利上昇の懸念から住宅ローンの借り換えを検討している方が多いと感じます。

当然の事ながら、借り換えをする際は失敗や後悔がないように慎重に検討することをおすすめします。

今回は、住宅ローンの借り換えで失敗するケースと後悔しないための注意点を解説していきますので、借り換えを検討してみてください。

1. 住宅ローンの借り換えで失敗するケース

- 借り換えの審査に通らなかった

- 比較が甘かった

- 審査に時間がかかり金利が変わった

- 金利変動のリスクを加味していなかった

- 疾病特約がなくなった

順番に解説していきます。

1.1 失敗するケース1:借り換えの審査に通らなかった

住宅ローンの借り換えで多い失敗に、借り換えの審査に通らないケースがあります。

新規借り入れ時と比べると、物件が中古扱いになり担保評価が下がっていることや、健康状態が悪化していることなどが要因で、借り換えの審査は厳しく見られる傾向です。

そのため、借り換えの審査に通らず、住宅ローンの借り換えに失敗してしまう場合があります。

1.2 失敗するケース2:比較が甘かった

比較が甘かったために、住宅ローンを借り換えてからもっとお得になる金融期間があったと後悔してしまうケースです。

住宅ローンの適用金利は金融機関によって異なりますし、事務手数料などの諸費用も同様です。

しっかりと情報収集して比較し、検討する必要があります。

1.3 失敗するケース3:審査に時間がかかり金利が変わった

住宅ローンの借り換え審査は厳しく見られますので、審査になかなか通過できない場合に、借り換えの時期が後ろ倒しになってしまうことがあります。

その結果、想定していた金利から変動してしまうケースがあります。

1~2ヶ月の差で極端な金利変動が起こることは稀ですが、こういったリスクがあることも認識しておきましょう。

1.4 失敗するケース4:金利変動のリスクを加味していなかった

将来の金利変動リスクについて加味しておらず、変動金利に借り換えたことを後悔してしまうケースがあります。

変動金利は金利が低いですが、金利変動のリスクがあります。

金利上昇の可能性をストレスに感じる場合は、失敗したと感じる場合があります。

1.5 失敗するケース5:疾病特約がなくなった

借り換えによって、がん特約や全疾病保障などの特約がなくなってしまう場合もあります。

金利が低い住宅ローンに借り換えができたけど、保障内容が手薄いこに気づけなかったケースです。

金利だけでなく保障内容も含めた上で借り換え先を検討しましょう。

2. 住宅ローンの借り換えで後悔しないための注意点

住宅ローンの借り換えで後悔しないための注意点は以下のとおりです。

- 支払総額でお得になっているか

- 金利変動のリスクを加味できているか

- 住宅ローン含め、他のローンで返済が遅れてないか

- 諸費用が準備できているか

- 健康状態に問題がないか

順番に解説していきます。

2.1 注意点1:支払総額でお得になっているか

利息と諸費用を含めた支払総額でお得になっているかを確認してください。

金利だけを見ていると、諸費用がかかる事でお得度が低い場合もあります。

2.2 注意点2:金利変動のリスクを加味できているか

変動金利へ借り換えるときは、金利上昇への対策をしておきましょう。

毎月返済額に対して25%以上を貯蓄できるかがひとつの目安です。

これができていれば、金利上昇にも耐えられますし、繰り上げ返済して返済額をコントロールできます。

2.3 注意点3:住宅ローン含め、他のローンで返済が遅れてないか

借り換えでは住宅の担保評価が低くなっています。

そのため、新規借り入れ時よりも住宅ローン申込者本人の信用力が厳しくチェックされる傾向にあります。

住宅ローン含め、他のローンで返済が遅れてないかは重要なポイントです。

2.4 注意点4:諸費用が準備できているか

住宅ローンの借り換えには、諸費用が必要になってきます。

借り換えでは、返済額を減らせる可能性がありますが、同時にまとまった費用の準備が必要です。

2.5 注意点5:健康状態に問題がないか

健康状態に問題がなく団信に加入できるかも注意しなければならないポイントです。

団信の審査に落ちてしまうと借り換えも出来ないので、健康状態が良好なことがポイントです。

健康状態が心配な場合は、ワイド団信も検討するべきですが、金利の上乗せが必要な場合があります。

それらを加味して、借り換えることでメリットが得られるかを確認しておきましょう。

住宅ローン 月々の返済金額から借りれる金額を考える

お世話になります。中西です。

昨年12月に日銀が長期金利の上限引き上げを発表し、住宅ローン金利の上昇が現在懸念されています。

住宅ローン返済中の方は家計負担に直接影響がありますよね。

一方で住宅金融支援機構が運営するフラット35(旧住宅金融公庫)は、全期間固定金利型住宅ローンですので、市中金利が途中で上がっても影響を受けません。

今回はフラット35の特徴を解説し、借入額を月の返済額から計算します。

1. 【住宅ローン】フラット35とは?

フラット35とは、民間の金融機関と住宅金融支援機構が提携して融資を行う住宅ローンです。

住宅金融支援機構は、国土交通省と財務省が所管する独立行政法人です。

フラット35の商品概要は以下のとおりです。

- 全期間固定金利

- 融資限度額8000万円

- 返済期間最長35年

- 保証人・繰上返済手数料不要

- 多様なニーズに対応(新築、中古、一戸建て、マンション)

特徴は、全期間固定金利型住宅ローンである点です。

住宅金融支援機構「【フラット35】のご案内」より

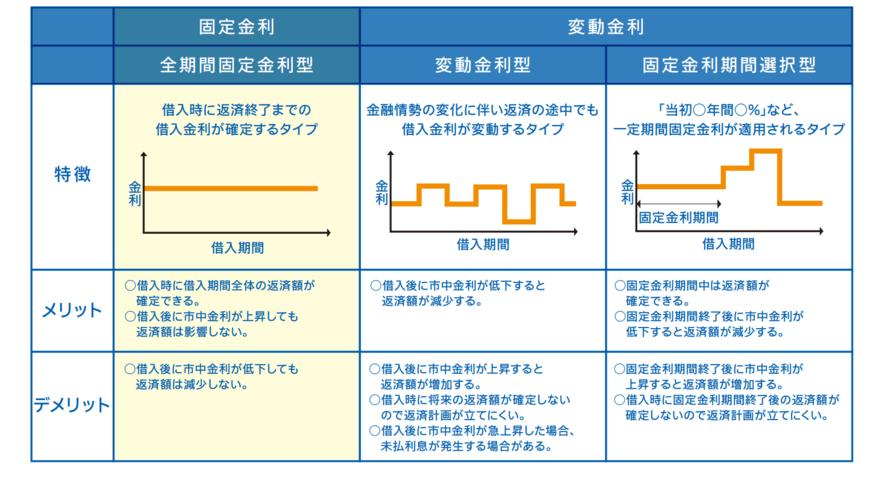

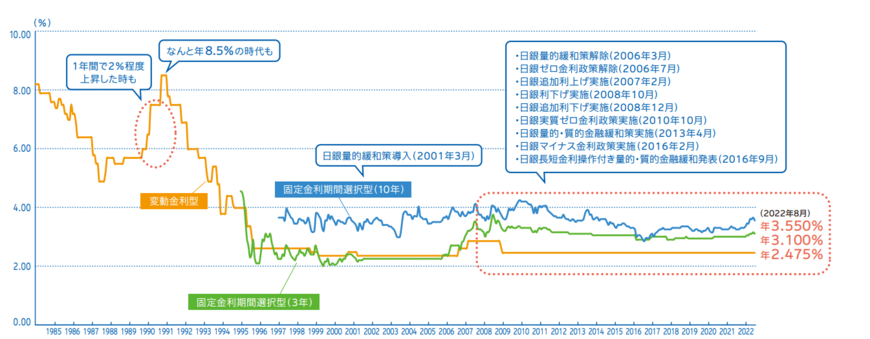

過去の民間金融機関の住宅ローンの推移を見ると、過去30年間に金利が大きく変動しています。

全期間固定金利型住宅ローンは、インフレや市中金利の上昇が発生しても借入金利と返済額が固定されているので、将来の見通しを立てることが可能です。

2. 【住宅ローン】フラット35を利用した時の月の返済額と借入額

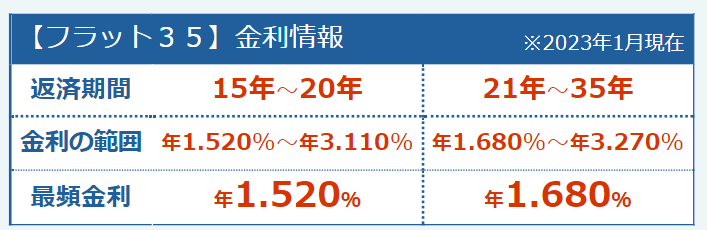

フラット35は、返済期間によって金利の範囲が異なります。

先月2023年1月時点の最頻金利は「15~20年」で年1.520%、「21~35年」で年1.680%です。

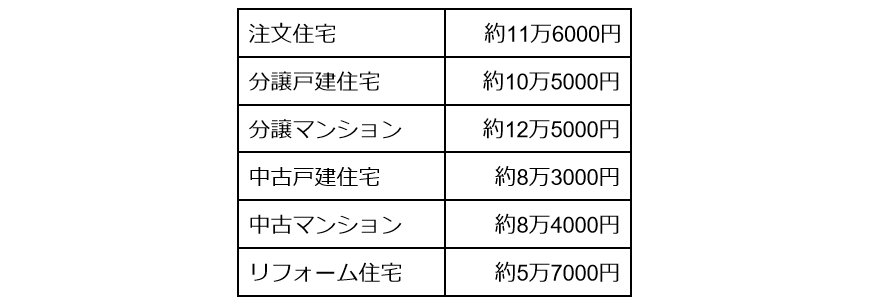

2022年4月26日に公表された国土交通省「令和3年度住宅市場動向調査報告書」 によると、住宅ローンの平均的な返済期間はリフォーム住宅を除いて約30年です。

また、毎月の返済額は、住宅の種類によって異なります。

国土交通省「令和3年度住宅市場動向調査報告書」

では、「返済期間を30年、融資金利1.680%」と仮定し、住宅の種類別に住宅金融支援機構「かんたんシミュレーション」にて、毎月の返済額から借入可能額を計算します。

リフォーム住宅の場合のみ返済期間15年、融資金利1.520%で計算します。

※上記の最頻金利は2023年1月時点のものであり、今後の情勢や取り扱う金融機関によって変動する可能性があります。

2.1 注文住宅を購入、毎月の返済額11万6000円

以下の条件で借入可能金額を計算します。

- 住宅の種類:注文住宅

- 毎月の返済額:11万6000円

- 返済期間:30年

- 融資金利:1.680%

- 返済方法:元利均等

この場合、借入可能金額は3278万円です。

2.2 分譲戸建住宅を購入、毎月の返済額10万5000円

以下の条件で借入可能金額を計算します。

- 住宅の種類:分譲戸建住宅

- 毎月の返済額:10万5000円

- 返済期間:30年

- 融資金利:1.680%

- 返済方法:元利均等

この場合、借入可能金額は2967万円です。

2.3 分譲マンションを購入、毎月の返済額12万5000円

以下の条件で借入可能金額を計算します。

- 住宅の種類:分譲マンション

- 毎月の返済額:12万5000円

- 返済期間:30年

- 融資金利:1.680%

- 返済方法:元利均等

この場合、借入可能金額は3532万円です。

2.4 中古戸建住宅を購入、毎月の返済額8万3000円

以下の条件で借入可能金額を計算します。

- 住宅の種類:中古戸建住宅

- 毎月の返済額:8万3000円

- 返済期間:30年

- 融資金利:1.680%

- 返済方法:元利均等

この場合、借入可能金額は2345万円です。

2.5 中古マンションを購入、毎月の返済額8万4000円

以下の条件で借入可能金額を計算します。

- 住宅の種類:中古戸建住宅

- 毎月の返済額:8万4000円

- 返済期間:30年

- 融資金利:1.680%

- 返済方法:元利均等

この場合、借入可能金額は2374万円です。

2.6 リフォーム住宅を購入、毎月の返済額5万7000円

以下の条件で借入可能金額を計算します。

- 住宅の種類:リフォーム住宅

- 毎月の返済額:5万7000円

- 返済期間:15年

- 融資金利:1.520%

- 返済方法:元利均等

この場合、借入可能金額は916万円です。

※上記はあくまでシミュレーションとなりますので、諸費用等で金額が変わる場合があります

3. 【住宅ローン】フラット35に向いている人

フラット35に向いている人の特徴を紹介します。

以下の3つに当てはまる人はフラット35に向いています。

- 金利上昇リスクを回避したい人

- 自営業やフリーランスの人

- 団体信用生命保険に加入できない人

全期間固定金利型住宅ローンですので、市場金利が上昇しても家計負担は増えません。

自営業やフリーランスであっても、勤続年数や年収に関する審査が民間金融機関より厳しくない可能性があります。

フラット35は団体信用生命保険(団信)の加入は任意ですので、健康上の問題で団信に加入できない場合でも利用できます。

4. 自分に合った住宅ローンの選択を

住宅購入の際に多くの方が住宅ローンを利用することになると思います。

フラット35は、全期間固定金利型住宅ローンであり、金利が変動しない点が特徴です。

長期の固定金利は民間金融機関ではリスクが高く、提供が難しいですが、フラット35では住宅金融支援機構がリスクを取ることで実現可能になっています。

家計やライフプラン、価値観などと照らし合わせてニーズが合えば検討しても良いかもしれませんね。

積水ハウスさんと合同セミナー&相談会開催します

3月20日(土)

「ライフプランから考える、家を建てる時のポイントとは!?」

将来家を建てたい方 必見です。

参加者特典

1.本屋さんでは買えないカタログプレゼント

2.家計の見直しに役立つキャッシュフロー記入表プレゼント