Posts Tagged ‘老後’

FP無料相談会・修活無料体験会を開催します!

岡山県立図書館2階多目的ホールにて、6月22日(日)に無料相談会を行います。

当日は午前9時10分から午前中いっぱい開場しておりますので、どしどしご参加ください!

お問い合わせ・お申込みは、お電話、メール、問合せフォームにてお願いします。

電話:086-238-4189

メール:okayama-fp@view.ocn.ne.jp

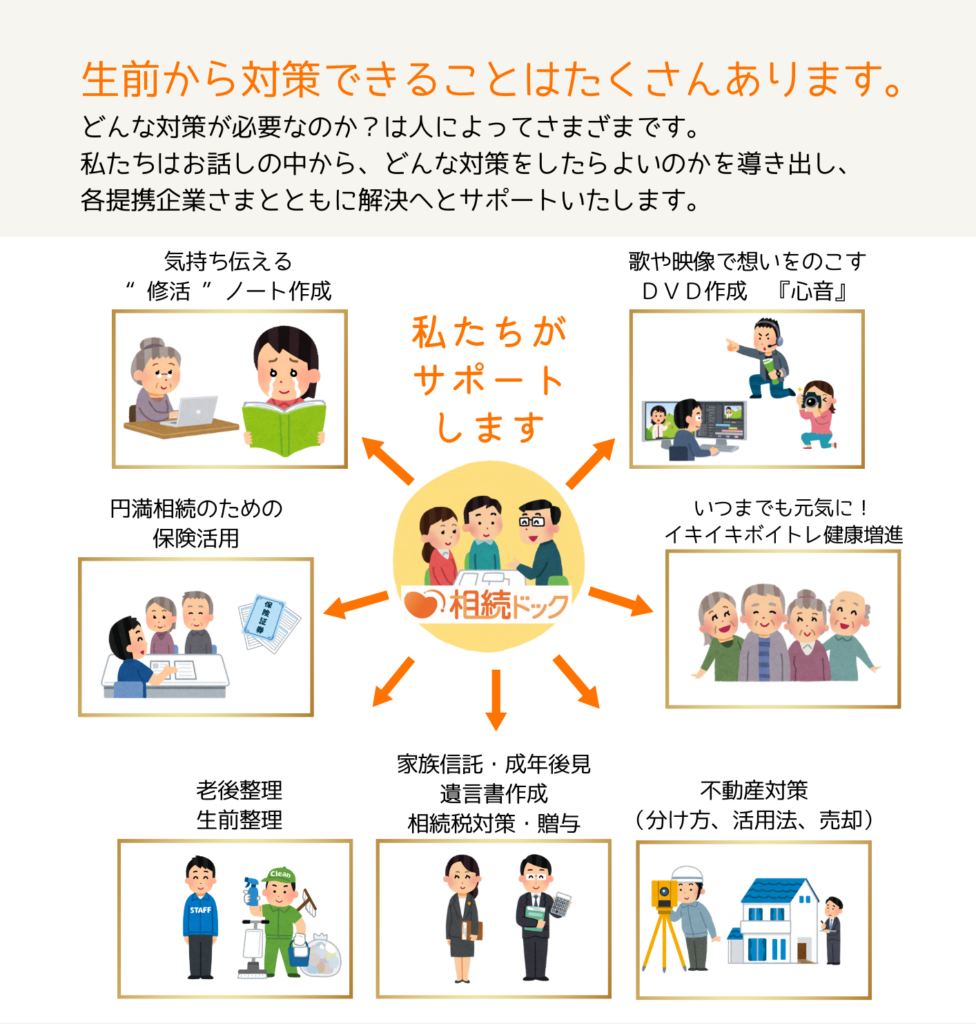

相続事業部立ち上げました!

みなさんご存じの通り、日本の人口は、2008年をピークに減少に転じました。若年者の減少と高年齢者の人口が増加する過酷な時代になってまいります。今後も、ますます人口は減り続けさらに人口は1900年代後半ごろの1億人を割る水準に戻るという見込みとなっております。

そこで、今後の人口減少で大事なのは、リタイヤ後の生き方になると思います。

いかに心と体を健康に維持していくか?が大事になりますね。運動も大事なことはもちろんですが、身体だけ鍛えてもどうにもならないようです。いつまでもおいしく食事が自分の口から摂取できるように口腔ケアも大事だとか?人とのコミュニケーションも大事だとか?声を出すことも大事だとか?

そこで、「終活」から「円満相続」までサポート出来るように相続事業部を立ち上げました。特に「終活」では、今までの自身の物(身の回り品、自宅、お墓、お仏壇)の整理だけでなく、終活ノートを作成することで、ご自身の今までの人生の振り返りやこれからの自分自身の生き方を見つめ直し、どのように生きたいか?を決めていくことをいっしょに考えて行きます。

この他、さまざまな企業さまと連携してお客さまに喜んでいただけるようにいたします。

岡山ファイナンシャルプランナーズにご相談することで、生まれてから年齢を重ねてからもずっとサポートできる会社になれるよう努力してまいります。親御さんや周りのご親族の生前整理や相続に関わることになった方は、ぜひ弊社を思い出してくださいね。ご相談お待ちしております!!

杉本でした(^^)/

男性の厚生年金 おひとり様編

お世話になります。新年度になり環境の変わった方もいらっしゃると思います。

それぞれのお立場で、益々のご活躍を祈念しています!

今回は男性おひとりさまシリーズ厚生年金です。

毎月の給与明細を見る度、引かれる「厚生年金保険料」の額に釘付けになる方も多いのではないでしょうか。

給与天引きとして納める年金保険料は、年間にするとかなりの金額になります。

その分しっかり年金を受給できるのか気になりますよね。

とくにおひとりさまの場合、一人分の年金でやりくりすることになります。

そこで今回は、厚生労働省の「令和2年度 厚生年金保険・国民年金事業の概況」から、「おひとりさまの男性」が受け取る厚生年金のリアルな金額をさぐってみます。

将来のマネープランを考える上で、一つの目安としてみましょう。

今のシニア男性は「厚生年金」をいくら受給しているのか

厚生労働省の「令和2年度 厚生年金保険・国民年金事業の概況」によると、2021年度末時点で厚生年金を受給したのは1610万133人。そのうち男性は1071万6244人でした。

【男性】厚生年金の受給額(平均月額:16万4742円)

1万円レンジごとの受給権者数は以下の通りです。

- 1万円未満:7万2507人

- 1万円以上~2万円未満:1万2071人

- 2万円以上~3万円未満:5395人

- 3万円以上~4万円未満:1万170人

- 4万円以上~5万円未満:3万714人

- 5万円以上~6万円未満:6万7421人

- 6万円以上~7万円未満:16万3063人

- 7万円以上~8万円未満:24万4810人

- 8万円以上~9万円未満:24万2657人

- 9万円以上~10万円未満:27万3243人

- 10万円以上~11万円未満:35万350人

- 11万円以上~12万円未満:43万8683人

- 12万円以上~13万円未満:51万8659人

- 13万円以上~14万円未満:60万8992人

- 14万円以上~15万円未満:70万4371人

- 15万円以上~16万円未満:79万3583人

- 16万円以上~17万円未満:88万4219人

- 17万円以上~18万円未満:94万8543人

- 18万円以上~19万円未満:94万2288人

- 19万円以上~20万円未満:87万9047人

- 20万円以上~21万円未満:75万7129人

- 21万円以上~22万円未満:59万345人

- 22万円以上~23万円未満:41万4195人

- 23万円以上~24万円未満:28万2665人

- 24万円以上~25万円未満:19万63人

- 25万円以上~26万円未満:12万1426人

- 26万円以上~27万円未満:7万5194人

- 27万円以上~28万円未満:4万4547人

- 28万円以上~29万円未満:2万2741人

- 29万円以上~30万円未満:1万807人

- 30万円以上~:1万6346人

男性の平均は16万4742円で、ボリュームゾーンは17万円以上~18万円未満になっていますね。

その後20万円を超えると、徐々に減少していきます。

おひとりさま男性の場合、上記の収入でやりくりする方が一番多いということです。

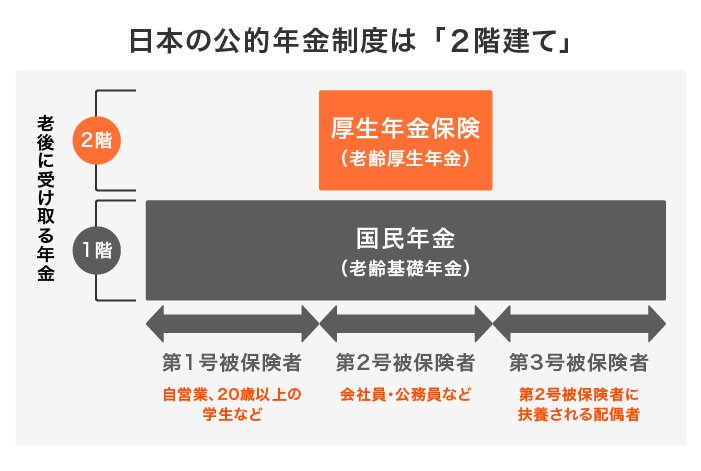

【参考】シニア男性は「国民年金」をいくら受給しているのか

公的年金は「厚生年金」の他に「国民年金」もあります。

正確には2階建ての構造となり、「国民年金だけの人」と「国民年金プラス厚生年金の人」に分かれます。

出所:日本年金機構

もし自営業者やフリーランスなどで厚生年金の加入期間がない場合、国民年金のみの受給となります。

ここでは参考までに、国民年金の受給額についても見ていきましょう。

【男性】国民年金の受給額(平均月額:5万9040円)

1万円レンジごとの受給権者数は以下の通りです。

- ~1万円未満:1万2467人

- 1万円~2万円未満:5万8554人

- 2万円~3万円未満:21万6991人

- 3万円~4万円未満:68万1950人

- 4万円~5万円未満:134万1815人

- 5万円~6万円未満:313万9242人

- 6万円~7万円未満:859万4057人

- 7万円以上:40万8917人

平均は5万9040円、ボリュームゾーンは6万円~7万円未満です。

こちらの金額で毎月のやりくりをするのは難しいため、自営業者などはなんらかの方法で自己資金を貯めることになります。

自分の年金額はどう計算する?

おひとりさま男性の場合、受給人数が多いのは厚生年金の人で「17万円以上~18万円未満」、国民年金の人で「6万円~7万円未満」です。

ただしこれはあくまでも今のシニア世代の状況なので、自分の場合にあてはまるとは限りません。

特に厚生年金は現役時代の報酬が大きく影響するため、給料が低い人は年金も低く、給料が高い人は年金も高くなる傾向があります。

そこで自分の年金額を知る方法を3つご紹介します。

毎年送られてくるねんきん定期便をチェック

毎年誕生月には、年金機構からねんきん定期便が送られてきます。50歳以上の方は、こちらに記載された年金額がある程度参考になるでしょう。

ただし50歳未満の場合は、これまでの納付実績に基づいた金額となるため、実際よりもかなり低い数字が記載されています。

ねんきんネットで試算

ねんきんネットにログインすることで、自分自身の年金額をシミュレーションすることもできます。

今後の働き方を変えた場合もシミュレーションできるため、より具体的に知りたい方は試してみるといいでしょう。

自分で計算してみる

年金の受給額には計算式があるため、自分で計算することも不可能ではありません。

ただし計算式はかなり複雑です。

- 65歳未満(特別支給の老齢厚生年金):定額部分 + 報酬比例部分 + 加給年金額

- 65歳以上(老齢厚生年金):報酬比例年金額 + 経過的加算 + 加給年金額

報酬比例の部分は次のように計算します。

- 平成15年3月以前:平均標準報酬月額×7.5/1000×平成15年3月以前の加入月数

- 平成15年4月以後:平均標準報酬額×5.769/1000×平成15年4月以後の加入月数

自分自身で報酬月額を把握できている方は稀なので、自分で計算するのはあまり現実的ではありません。

その他、年金事務所などに問い合わせることで目安額を教えてもらえることもあります。

まとめにかえて

いかがでしたでしょうか。

厚生労働省の公的資料を参考に、おひとりさま男性が受給する厚生年金の月額についてまとめてきました。

ボリュームゾーンが「17万円以上~18万円未満」であることに対し、その印象はさまざまでしょう。

大事なのは「自分なりの目安額を知ること」。

ここをマネープランのスタートラインとし、老後資金の形成に向けて準備を始めてみてはいかがでしょうか。

変わる年金!~長寿時代へ向けて年金改革~

2022年以降、公的年金と確定拠出年金(DC)など私的年金の改正が次々に施行されます。

自助努力での年金づくりも「年金の2000万円」問題で、かなり危機感が強くなったこともあり、企業型確定拠出年金の導入をした企業や、個人型確定拠出年金(iDeCo)へ加入する人も増えたと思います。

そこで、今後の年金資金づくりに関して、主な年金改革内容と施行時期をご紹介します。

年金改革内容と施行時期

| 2022年 4月 | ・繰り下げ受給の上限年齢が75歳に延長

・繰り上げ受給の減額率が縮小 ・在職老齢年金の減額基準を緩和 ・働くシニアの年金が毎年増える在職定時改定を導入 |

| 5月 | ・個人型DC(iDeCo)の加入上限年齢が65歳未満に拡大

・企業型DCは70歳未満に拡大 |

| 10月 | ・従業員101人以上の企業で短時間労働者の厚生年金加入が可能に

・企業型DC導入会社でiDeCo併用が容易に |

| 2024年10月 | ・従業員 51人以上の企業で短時間労働者の厚生年金加入が可能に |

| 12月 | ・確定給付年金(DB)導入会社の多くでiDeCoや企業型DCの掛金上限が拡大 |

この改定で、

60歳以降65歳以降も働いた時の年金の減額が緩和されたため、シニア層に働く意欲を高められ、

公的年金の繰り下げ受給の上限年齢が延長になったり、繰り上げ受給することによって年金が減額になる率が下がって以前よりは緩和され、

自助努力での年金資金準備が長く積み立てれるようになり、

パートタイムなどの短時間労働者の方でも、厚生年金に加入することで、将来受け取れる年金額が増え、

と働き方で将来の年金額が増える可能性や個人的な年金資金の積み立てがしやすくなりました。また、将来の年金受給時も受給時期をそれぞれの事情で選択できる幅が広がりました。働きながら年金を受け取る在職老齢年金の改定もあり、以前よりは60歳以降の働き方の影響が違ってくると思います。

リタイヤ時期には、今までの給与所得等から年金生活になることにみなさん不安を感じていらっしゃいます。

「一体年金はどれだけ受給できるのだろう?」

「もし長生きしても資産が底をつかないか?やっていけるだろうか?」

と心配ですね。

リタイヤ前に、ライフプランを作成する方も増えてきております。

気になる方は、ぜひご相談にお越しください。

お待ちしております。

杉本でした(^^)/

よく聞く『ゆとりある老後生活資金』の中身って何?

2022年最初の中西ブログです。

改めて、本年も宜しくお願い致します。

昨年秋から先月12月まで食料品の値上げが相次ぎました。

某大手メーカーは2022年3月1日納品分より、ハム・ソーセージ、調理加工食品(麺類除く)を4%~12%、麺類を4%~14%値上げすると公表しました。

頻繁に食卓に出てくる食品の値上げに、お財布事情が厳しい方も多いのではないでしょうか。

特に年金生活となると、相次ぐ値上げは月々の生活費に響きます。

老後費用について語られるとき、しばしば「最低日常生活費」や「ゆとりある老後費」などと耳にしますよね。「わが家は質素に暮らすからゆとりまで考えてなくていい」とお考えの方もいるでしょう。この「ゆとり」の中身は何でしょうか。

ゆとりの上乗せ部分である平均14.0万円の詳細と、あわせて65歳以上の収支を確認しましょう。

ゆとりの上乗せ部分「平均14.0万円」その内訳は?

同調査より、上乗せ額の使途を見ていきます。

老後のゆとりのための上乗せ額の使途(複数回答)

- 旅行やレジャー:60.7%

- 趣味や教養:51.1%

- 日常生活費の充実:49.6%

- 身内とのつきあい:48.8%

- 耐久消費財の買い替え:30.0%

- 子どもや孫への資金援助:22.4%

- 隣人や友人との付き合い:15.5%

- とりあえず貯蓄:3.7%

- その他:0.4%

- わからない:0.4%

※出典:<生命保険文化センター「生活保障に関する調査」/令和元年度>

それぞれの項目を見ると、旅行やレジャー、趣味や教養といった老後の楽しみとなる部分が多くを占めます。

実際には国内旅行か海外旅行か、行くなら年に何回行くかといった個人差はあるでしょう。

また、身内や隣人、友人との付き合いも含まれています。身近な人との付き合いでも、お土産や食事、旅行など何かと費用はかかりますよね。お孫さんがいるとお年玉や入学のお祝いなどの費用もかかるでしょう。

耐久消費財とは、長期間使用できる日常生活用品で、たとえばテレビや自動車、家具などのこと。老後になり使わなくなるものもある一方で、なくては生活できないものもあるでしょう。

このようにくわしく確認すると、私たちが想像していた「ゆとり」とは少し異なるかもしれません。

楽しみや生きがいとして続けたいこと、生活に必要なものなども含まれるでしょう。

65歳以上の二人以上&単身世帯の収支はいくらか?

では、実際に65歳以上の生活の収支はどれくらいが平均でしょうか。

総務省統計局の「家計調査年報(家計収支編)2020年(令和2年)」より、二人以上世帯と単身世帯に分けて確認します。

65歳以上の夫婦のみの無職世帯(夫婦高齢者無職世帯)

実収入:25万6660円

支出合計:25万5550円

(支出内訳)

- 非消費支出計(税金や社会保険料):3万1160円

- 消費支出:22万4390円

二人以上世帯の支出の合計は25万円5550円。

先ほどの最低日常生活費の22.1万円を超えましたが、ゆとりある老後生活費よりおよそ10万円少ない結果となりました。

これ以上のゆとりを求めると月々の収入からは難しいため、まとまった貯蓄が必要です。

単身世帯の収支も確認してみましょう。

65歳以上の単身無職世帯(高齢単身無職世帯)

実収入:13万6964円

支出合計:14万4687円

(支出内訳)

- 非消費支出計(税金や社会保険料):1万1541円

- 消費支出:13万3146円

単身世帯の支出は14万円台です。しかし収入と比べると7723円の赤字なので、貯蓄から取り崩す必要があるでしょう。

先ほどの「ゆとり」の部分も、各家庭によって求める水準が異なります。

しかし二人以上世帯・単身世帯ともに、収入を見るとゆとりある老後生活費のためにはまとまった貯蓄が必要でしょう。

皆様のご家庭の「ゆとりある老後生活費」のための準備を

老後資金に柱となるのは、年金と貯蓄です。

老後毎月いくらで生活できるのか、年金以外に月いくら貯蓄から取り崩す必要があるかは、早めに知っておきたいところ。

年金生活のおよその収支を把握した上で、私的年金や貯蓄などで老後資金の準備をしたいですね。

「わが家のゆとり」についても、早めに考えてみてはいかがでしょうか。

旅行は年に何回行くのか、趣味にどれくらいお金をかけるのか、子どもや孫との付き合いや資金援助は何をいくらまで出すのかなど。

ある程度決めておかないと、気づいたら貯蓄が残り少しなんて場合もあります。

人生100年時代では、老後だけでも35年間。急な医療費や介護費用、リフォーム費用などがかかる場合もあるでしょう。

2022年、大切な老後資金の準備について、また資産寿命を伸ばす方法についても、時間に余裕のある時に検討されてみてはいかがでしょうか。

令和の今、老後のために何を準備しておきたいですか?

平均寿命も延び、長生きの時代になってきました。令和の今、老後のために何を準備しておきたいですか?

生命保険文化センター「生活保障に関する調査(令和元年度)」データより作成

これは生命保険文化センターが、全国の18~69歳の男女を対象とした個人調査で生活設計に対する意識や現状、生活保障に対する意識、および生命保険の加入状況をはじめとする保障準備の現状等をまとめたものです。

令和の時代に求められている老後保障は死亡保障から介護保障へと意識が向いてきていることが分かります。

介護保険料

40歳以上の方でしたら毎月介護保険料を納めておられますよね。ご自分がいくら納付しているか、すぐわかりますか?なかなか、すぐに言える方は少ないでしょう。会社員さんでしたら給与明細に記載されています。

介護保険制度は2000年(年平成12年)に始まりました。厚労省がこんなデータを出しています。2000年から約20年間の全国平均の毎月の介護保険料額です。

厚生労働省「平成29年度 介護事業経営実態調査」データより作成

約2,900円で始まった介護保険料ですが、20年の間にほぼ倍額になっています。高齢化の進展により、このまま推移すれば、2025年には8,165円、8,000円超えになるのではないかと予想されています。

なぜ介護保険料は上がるのでしょうか?

介護保険料の仕組みって年金の仕組みに似ています。40歳になったら払う介護保険料。その介護保険料が、現在介護を必要とされている方へ仕送りされているようなイメージです。

なので、2025年には介護保険料が8,000円超えにまで上昇予想というのは介護認定を受ける方が増えるからなんですね。

これは、生命保険や損害保険の保険料にも通じるところです。

保険会社さんも自然災害等で支払いが増えてきたので地震保険料等を上げなくてはならなくなりました。

生命保険料も同じで将来にわたって支払が増えてくると予想されると、やはり保険料を上げざる負えなくなってきます。

公的介護保険料もすでにこうやって上がっています。2020年4月から介護保険料値上げになっているんですね。皆様お気づきでしょうか?大企業にお勤めのサラリーマンの方等で何と年間1万円超えの負担増が続出となりました。

40歳以上の方で、この1年間でお給料の手取りが減ったと、お気づきの方もいらっしゃるのではないでしょうか

介護保険料は高齢化が進む中で現役世代の負担が増し、高齢者の負担も増し、サービスの絞り込みが避けられなくなってきています。

介護にかかるお金って、どのくらい必要なんでしょう?

もちろん人それぞれ違いますから一概には言えませんが。

介護期間

介護って、どのくらいの期間必要になってくるのでしょう。

残念ながら介護認定を受けてから、元気に復活!な方はほぼいらっしゃらないのが実情です。なので、介護認定を受けてから、お亡くなりになるまでの期間と思ってください。

生命保険文化センターが過去3年間に介護経験がある方にどのくらいの期間介護を行ったのかを聞いた結果です。

生命保険文化センター「生命保険に関する全国実態調査(平成30年度)」データより作成

これをみると大体4年~10年未満がダントツで多いですね。

短い方もいらっしゃるので平均で4年7カ月、約5年くらいでしょうか。

傾向としては介護になってからも長生きなので介護期間は伸びてきているところがポイントです。

この間どのくらいお金がかかったのでしょうか。

介護になった時に例えばバリアフリーなどのリフォームをされたとか、お風呂屋や階段に手すりを付けたり、施設に入るときの一時金などで平均70万くらい。

生命保険文化センター「生命保険に関する全国実態調査(平成30年度)」データより作成

毎月では約8万円位

生命保険文化センター「生命保険に関する全国実態調査(平成30年度)」データより作成

平均78,000円を先ほどの期間54.5カ月必要だったとしたら、約425万円です。

それに一時金平均69万円を足すと大体500万円という数字が出てきます。

あくまで平均です。

最低限500万円ほどは用意しておけたら…と思いました。

介護保険サービスは施設に入った場合は在宅介護費用より高めといわれています。何でも同じで、より良いサービスを受けようと思えば、やはり費用がかかってきます。

「支給限度額」があることをご存知ですか?

介護保険料を払っていたからといって、介護にかかる費用全部を出してくれるのではないのです。

使う時には行政が負担してくれるのですが、1割は原則自己負担しなくてはいけません。

例えば要介護2の認定を受けて、施設に入所しようとした時に行政が毎月197,050円支給してくれますが、その1割19,705円は自己負担という事です。その他に介護費用や食事代、医療費なども別途必要になる場合が多々あります。

例えば要介護2の状態が10年続いて介護費用を支払っていくとしたら約2万円を毎月10年払うという事ですよね。

年間約24万円×10年で240万円。もし、介護状態が上がったらもっと増えていきます。負担の割合ですが一定の所得のある方は、2割、3割負担の方もいらっしゃいます。

介護状態になってから介護費用を準備するのは大変です。

老後に備え、資産もいろいろな形で準備しておきたいですね。

そして、健康で介護の期間を少しでも減らすこと!

日々の生活習慣が老後の出費に大きく関わってきます。

心平穏な老後のために良い生活習慣を身に付け、資産を用意していくことが大切です。

by yamada

60歳での貯蓄平均は3078万 だが・・

いきなりですが、最近のアラ還世代は年齢を聞いてびっくりするくらいステキな年の取り方をされている人が多い気がしませんか?

しかし、若々しいとはいえ、60歳(還暦)は人生の大事な節目の年です。

サラリーマンの場合は再雇用もあるかもしれませんが、多くが定年退職となる60歳で本格的に自分の老後と向かい合うようになるのではないでしょうか。

特に「老後の2,000万円」が取り沙汰されて以来、老後の備えはいっそう身につまされる問題になっているでしょう。

そんな中、大手生保のPGF生命(プルデンシャル ジブラルタ ファイナンシャル生命保険株式会社)は2020年6月、還暦を迎えた1960年生まれの男女2,000人を対象に、「2020年の還暦人(かんれきびと)に関する調査」を実施。その結果から世の中の還暦人のマネー事情を見てみましょう。

還暦人の貯蓄額は平均3,078万円だが…

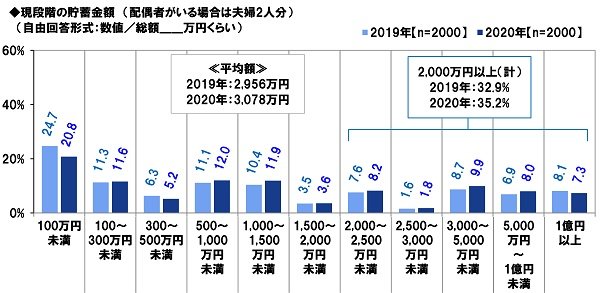

まず、全回答者(2,000人)に、現段階の貯蓄金額(配偶者がいる場合は夫婦2人分)を聞いたところ、「100万円未満」が20.8%で最も多い割合となっています(図表1参照)。

以降、階層区分順に「100~300万円未満」11.6%、「300~500万円未満」5.2%、「500~1,000万円未満」12.0%、「1,000~1,500万円未満」11.9%、「1,500~2,000万円未満」3.6%という結果。2,000万円以上の合計は35.2%でした。

図表1:現段階の貯蓄金額(配偶者がいる場合は夫婦2人分)の階層区分別比率

出所:PGF生命「2020年の還暦人(かんれきびと)に関する調査」

平均額は3,078万円ですが、2,000万円未満の人の割合が64.8%という数字の方が、より現実感があるのではないでしょうか。

老後を目前に控えている還暦人の厳しいフトコロ事情がうかがえる結果になっています。

なお、昨年の調査結果と比べてみると、平均額は2019年2,956万円→2020年3,078万円と、122万円の上昇となりました。

2,000万円以上の割合も32.9%→35.2%合計に増加しています。

これは、コロナ禍でお金に対する不安が増えたことが要因の1つかもしれません。

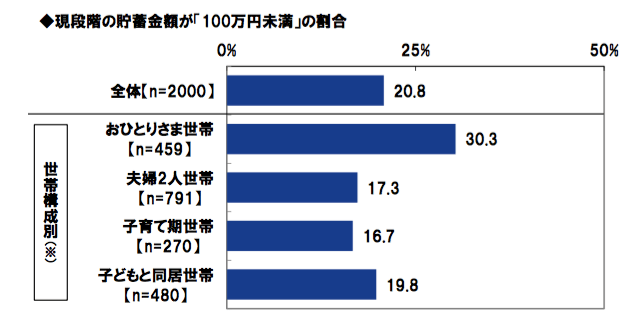

貯蓄額100万円未満の約3割がおひとりさま世帯

貯蓄額が「100万円未満」という回答を世帯構成別※で見てみると、おひとりさま世帯が30.3%と他の世帯と比べて群を抜いています(図表2参照)。

その他の世帯は、「子どもと同居世帯」19.8%、「夫婦2人世帯」17.3%、「子育て期世帯」16.7%ですので、おひとりさまの老後はなかなか厳しいといえる結果になっています。

図表2:現段階の貯蓄金額「100万円未満」の世帯構成別比率

出所:PGF生命「2020年の還暦人(かんれきびと)に関する調査」

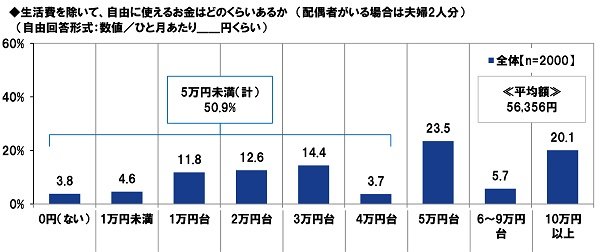

約半数は自由に使えるお金が「5万円未満」

生活費を除く、自由に使えるお金(配偶者がいる場合は夫婦2人分)はひと月あたりいくらくらいあるかの質問では、「5万円台」と回答した人が23.5%と最も多く、次に多いのが10万円以上の20.1%となっています(図表3参照)。

平均額は56,356円ですが、5万円未満の割合が50.9%の過半数を占める一方で、5万円以上も約半数という結果で、貯蓄額と同様、二極化の現象が見られました。

晩産の家庭では教育費が老後の生活を左右する

私は、下の子が社会人になった少ししたら還暦を迎えることになります。

もし大学院に進学していたら、まだ学費が必要な時期でもあります。

40歳以上でお子さんが御生まれになった家庭では、教育費と同時に老後資金の準備もしていかなければならないので、子育て中はかなり負担が重くなります。

さらに、子供を思うあまり必要以上に教育費にお金をかけると、子供が大学を卒業する頃には貯蓄がほとんどなくなってしまうという事態になりかねません。

定年と子供の大学卒業時期がほぼ同じタイミングでやってくる場合は特に、子供の手が離れた後に貯蓄を増やすチャンスがないまま老後を迎えることになるので、教育費の使い方には注意が必要です。

また、早いうちから教育費と老後資金の両にらみで準備を進めることも大切でしょう。

大多数が「60歳以降も働く」

PGF生命の調査の中には、還暦を迎えたら現役を引退したいと考える人が13.3%に対し、60歳以降も仕事を続けたいと考えているは86.8%という結果もありました。

人生100年時代においては、還暦後も働くことが主流になってくるかもしれません。

別の側面から見れば、定年退職後も働かないと金銭面が不安ということもあるでしょう。

老後の資金計画がうまく進まないまま還暦を迎えてしまった人も、現役で働き続けることでリカバリーを図れるともいえます。ただし、住宅ローンを抱えている場合注意が必要です。

住宅ローンの返済計画を見直す必要も

歴史的な低金利で、マイホームを購入しやすい環境だと考える人も少なくないようです。しかし、35歳で35年ローンを組むと、完済するのは70歳。上記のように60歳以降も働き続けるという人も増えていますが、60歳以降はそれまでより給料が下がることがほとんどです。

そうなると毎月の返済が厳しくなる可能性がありますから、定年を迎える60歳までに繰り上げ返済などを利用して、可能な範囲でローンを減らしておくことが肝要です。

また、退職金でローンの残りを返済するつもりの人も、退職金に手を付けずになるべく老後資金として残せるように、現役で働いている間に前倒しで返済していけると安心でしょう。

おわりに

今どきの還暦人の懐事情は、しっかり計画的に貯めている人と、なかなか思う通りには貯められなかった人とに分かれているようです。計画的に老後資金を準備するのが理想ではあるものの、コロナ禍の現在のような局面では、臨機応変に対応せざるを得ないこともあります。

少しでも長く現役で働けるように、改めて健康を意識した生活を送りたいものですね。

今のあなたにピッタリのセミナーは←

2021年始動!

仕事始めの早朝、参拝してまいりました。

ありがたいことに今年も良いお天気で、

お日様のパワーをふんだんに戴いているスタッフです。

本年もどうぞよろしくお願い申し上げます。

年末年始、いかがお過ごしでしたか?

私は数年ぶりに起きて年越しができました。

日の出も拝むことができ、元気が戻ってきたぞ♪と

喜ばしい新年の幕開けでした。

今年は、筋力をつけ、老後の健康の土台を作っていこうと思っています♪

(ズンバ仲間の皆様、ステイホームでもオンラインで繋がれば、やれますよね~♪頑張りましょ~(*^^*)/♪)

たくさん笑って表情筋も鍛えて、

(オンライン顔ヨガ仲間の皆様、マッサージから筋膜リリースのお話から今年も期待しましょ~(*^^*)/♪)

たくさん幸せを感じて(アロマで除菌、消臭、そして香り一つで世界が変わる~(*^^*)/♪)

コロナ禍でいろんなことが激変中ですが、私の周りには素敵なご縁がたくさん(*^^*)/♪

幸せにもみくちゃにされたら、周りに広めていきたいです。

感染症に感染しないように、

気付かず感染させてしまわないように

よく考えて行動して

ポジティブシンキングで過ごしていきたいです(*^^*)

本年もよろしくお願いします(*^^*)/

by yamada

老後の年金づくりは個人が自らの責任で運用する時代へ

確定拠出年金(DC)が確定給付年金(DB)をついに逆転した。と新聞の記事にでていました。

確定給付年金(DB)は企業が将来の給付額を約束し、給付額を賄うのに必要な掛け金を算出して拠出する。年金資産は企業が一括して運用する。運用リスクは企業が負い、運用難で積み立て不足が発生すれば企業が穴埋めする。

一方、確定拠出年金(DC)は拠出額をあらかじめ決めておき、給付額は運用実績によって変動する。加入者ごとに年金資産を運用し、運用リスクを負って運用先を選ぶ。

その個人が自ら運用先を選ぶ確定拠出年金の加入者数が、企業が将来の給付額を約束する確定給付年金の加入者数を逆転したようだ。確定拠出年金の加入者数は1000万人に迫っている。老後を見据えた年金づくりは「会社任せ」から、個人が自らの責任で運用する時代に本格的に移る。

この確定拠出年金には、会社が掛け金や手数料を支払って加入者が運用する「企業型」と、加入者自ら積み立てて運用する「個人型(iDeCo)」がある。ともに税制優遇が受けられ、老後に向けた資産形成を支える制度として活用が広がっている。

企業型と個人型を合わせた確定拠出年金の加入者は3月末時点で881万人に上り、前年比で69万人増えた。一方、確定給付年金は制度をとりやめる企業が多く、加入者数が頭打ちとなっている。

確定拠出年金は70万人近いペースで増えており、足元で確定給付の加入者数を上回った可能性が高い。確定拠出の運用資産は全体で個人金融資産の1%弱にあたる約15兆7500億円規模に拡大した。

確定拠出年金で増加が目立つのが個人型だ。3月末時点で約3割増の156万人と企業型(5%増の725万人)に比べ伸びが目立つ。少子高齢化による年金不安や、いわゆる「老後2000万円問題」などで若年層の資産形成意識が高まるなか、3月の株式相場の下落を機に、個人型に加入する動きが広がった。

企業年金を取り巻く環境も変わった。従来は確定給付が主流だったが、長引く低金利で企業は運用難に直面している。運用実績が悪化して積み立て不足が発生すれば企業が穴埋めする必要がある。そのため、あらかじめ拠出額を決めて運用成績によって給付額が変動する企業型確定拠出へ推移する企業が増えている。

3月末時点の確定拠出年金導入社数は3万6000社と前年に比べて2800社強増えた。

確定拠出年金の加入者増を受け、関連する金融商品の市場規模も拡大している。投資信託協会の推計によると、確定拠出年金向け投資信託の残高は11月末時点で7兆5000億円と昨年末比で8000億円強増え、過去最高水準で推移する。

年金運用で自己責任の比重が高まると、今後は投資教育の重要性が一段と高まる。

確定拠出年金の運用状況をみると、預金や保険など「元本確保型」が運用資産全体の半分以上を占める。元本確保型は低金利下で運用による利益が出にくいため、運用益の非課税などの制度のメリットを十分に生かせない。老後資金を積み上げるには一定のリスクを取った運用が必要で、投資知識が欠かせない。

出所:日本経済新聞(2020年12月20日)の記事より

との記事がありましたが、

実務でもお客様で企業型確定拠出年金制度を導入している企業にお勤めで運用している方がいらっしゃいますが、元本確保型100%で運用されている方が結構多いです。「そのままじゃもったいないですよ」と運用商品を選択し運用することの大切さやリスクをなるべく軽減するためのアドバイス等をしております。

ここ数年でやっと「運用」にチャレンジしよう!という方が増えてきたように思います。ですが、やみくもに始めれば散々な結果になってしまいます。

新聞記事でもあるように、運用していくためには、投資知識が欠かせません。

運用商品を提供する金融機関選びも非常に重要です!

弊社は、ファイナンシャルプランナーとして運用の基礎から丁寧にご説明アドバイスさせていただいております。

資産運用セミナーも大人気で、初心者向けでは、

(株)KG情報しごと計画学校 で特別セミナーとして資産運用をテーマとした、「働きながら殖やす!女性のため簡単資産運用術」セミナーを定期的に開催させていただいております。

ぜひご参加くださいね。

まだまだ運用の需要はあると思います。若い方は特に早く運用のことを知ってほしいと願います。どこに相談にいけがいいかわからない?どこで何をはじめるのかわからない?だまされるのがこわい。という方、私のところにお越しくださいね。無理のない始め方もアドバイスいたしますのでご安心ください。

杉本でした(^^♪

将来の年金を増やし、税金のメリットを受けるには!?

「将来の年金を増やしたい」という方は、iDeCo(イデコ:個人型確定拠出年金)を始めようか?と思われていませんか?

普段のお客様とのかかわりの中でそういったお声をよく耳にします。

そこで、iDeCo(イデコ:個人型確定拠出年金)の概要をみてみたいと思います。

1、iDeCoとは?

iDeCoとは、公的年金にプラスして給付を受けられる私的年金制度の1つです。 公的年金と異なり、加入は任意となります。

加入の申込、掛金の拠出、掛金の運用の全てをご自身で行い、

掛金とその運用益との合計額をもとに給付を受け取ることができます。国民年金や厚生年金と組み合わせることで、より豊かな老後生活を送るための一助となります。

2、加入方法

iDeCoに加入する際は、iDeCoを取り扱っている金融機関(運営管理機関)で加入手続きをします。運営管理機関ごとに運用商品や手数料が異なります。

※詳細は、運営管理機関のウェブサイトをご覧になるか、

運営管理機関のコールセンターにお問い合わせ下さい。

金融機関選びは重要な選択となります。自身で運用しないといけないので、商品選びのアドバイスを頂けるような金融機関やその後の変更時などの対応をしっかりしてくれる金融機関を選んでください。

3、制度の詳細

出所:厚生労働省HP「iDeCoの概要」より

出所:厚生労働省HP「iDeCoの概要」より

いかがでしょうか?

国民年金連合会が実施しているiDeCoをご紹介させていただきました。

まずは、ご自身のお勤め先に企業年金が導入されているかどうか?

企業型確定拠出年金の場合、iDeCo(個人型確定拠出年金)の規約がどうなっているのか?まずは確認してみてくださいね。

従業員が加入するiDeCoに、事業主が掛け金を上乗せで拠出できる「iDeCo+」という制度もあります。

詳細は、厚生労働省のHPで確認してみてください。

はじめてみたいけど、どう始めていいかわからない・・・

どんな商品を選べばいいかわからない・・・

いくらくらいしたらいいかわからない・・・

もっと詳細な心配事などあると思います。

そんな方はぜひ、ご相談に起こしくださいね!

杉本でした(^^♪