Author Archive

ワークショップ開催

12月26日(金)に済生会フィットネス&カルチャークラブで味噌づくりのワークショップを開催することになりました。自分で味噌をつくることによって、物価高騰の中でも食費を抑えることができます。材料を選ぶことで市販の味噌よりおいしくつくることもできます。是非ご参加いただけたらと思います。

今後は、味噌づくりと健康節約セミナーを併せて行うことを検討しています。出張セミナーも対応しています。ご要望がございましたらお声かけいただけたらと思います。どうぞよろしくお願いいたします。

12月6日(土)らんらん亭さんで健康節約セミナー開催

自然食品店のらんらん亭さんとご縁があり、健康節約セミナーを開催することになりました。

自然派FPとして健康や節約についてお話させていただきます。健康のことでなんとなく疑問に思っていたことが解消に繋がるかもしれません。節約にもなり、家計への負担を減らすこともできます。ご参加お待ちしております。

日時:12月6日(土)10時~11時 参加費:1,500円

場所:らんらん亭 店内(岡山市北区西古松250-109フジビル102)

申し込み:086-241-0704(らんらん亭 まつやまさん ※予約制)

加藤寿典

【お客様からのご質問】夫婦で一つの遺言書は作れる?知っておきたい「共同遺言」のルールと注意点

皆様、こんにちは!ファイナンシャルプランナー・行政書士の末藤です。

先日、多くの方が疑問に感じるテーマについて、あるご夫婦からご相談をいただきました。

それは、「(夫婦どちらかに万一のことがあった場合に備えて、)同一の書面で『先に死亡した者が他方に財産を相続させる』という夫婦共同の遺言をすることはできますか?」というものです。

結論から申し上げると、日本の法律では「二人以上の者が同一の証書で遺言をすること」は原則としてできません(民法第975条)。

今回は、この「共同遺言の禁止」について、なぜ禁止されているのか、そして夫婦で安全に遺言を残すための方法を詳しく解説します。

1. 共同遺言とは?なぜ禁止されているの?

二人以上の人が同一の証書を用いて遺言をすることを「共同遺言」といいます。

民法第975条によって、この共同遺言は禁止されています。

●●● 共同遺言の3つのパターン(すべて禁止されます)●●●

共同遺言には主に以下の3種類があると考えられています。

1. 独立遺言型:夫婦が同一の用紙を使用しつつも、それぞれ自分の財産の処分について別々に遺言をする場合。

2. 相互遺贈型:同一の証書を用いて、お互いの死亡を条件に財産を遺贈しあうことを定める場合。

3. 条件連動型:相互に相手の遺言を条件としている場合(例:夫の遺言が失効すれば妻の遺言も失効すると定める)。

★ 共同遺言が禁止される主な理由 ★

なぜ共同で遺言書を作成することが認められないのでしょうか。これには、遺言制度の根幹に関わる重要な理由があります。

1. 遺言自由の原則の危険性:遺言は本来、遺言者一人ひとりの自由な意思に基づいて行われるべきものです。共同で行うことを認めてしまうと、相互に影響を受け、自由な意思に基づいて遺言ができなくなる危険性があるためです。

2. 撤回に関する問題:遺言者は、自分の遺言をいつでも自由に撤回できます。しかし、共同遺言の場合、そのうちの一人が撤回しようとした場合、どのように処理すべきかという問題が生じます。

3. 方式違反や無効の問題:共同遺言者の一方の遺言に方式違反などの無効事由があった場合、他方の遺言が有効なのかどうかについて問題が生じることも理由とされています。

2. 「共同遺言ではない」と判断されるケースと実務上のアドバイス

同一の証書を使うと共同遺言となり無効になるリスクがありますが、実務上は、形式的に共同遺言のように見えても有効とされる場合や、そもそも共同遺言に該当しないケースがあります。

共同遺言に該当せず、有効となるケース

【別々の証書に記載した場合】

共同遺言の要件は「同一の証書」を用いることです。そのため、夫婦それぞれが別々の証書を用いて作成した場合は、そもそも共同遺言には該当せず、それぞれの遺言が別々のものとして有効になります。

【独立した遺言証書を同一の封筒に入れた場合】

別々に作成された自筆の遺言証書を一つの封筒に入れたとしても、「同一の証書に遺言がなされたわけではない」ため、共同遺言には該当せず有効です。

実務における最善のアドバイス

形式的に共同遺言に見えても内容的に単独遺言と評価できれば無効にならない可能性はありますが、無効になるリスクを完全に避けるためには、夫婦であっても必ず別々に遺言書を作成すべきです。

遺言書を作成する際は、ご夫婦の意思を反映させることはもちろん重要ですが、法的な形式が整っていないと、残されたご家族が困ることになりかねません。安全かつ確実に財産を託すために、それぞれが独立した遺言書を用意することをお勧めします。

**【まとめ】**

遺言は、あなたの自由な意思を反映させる大切な手段です。その自由と確実性を守るために、「同一の証書に二人以上の遺言を記載してはいけない」というルールが設けられているのです。

夫婦で遺言を作成する際の鉄則は、「別々の用紙で、別々に作成すること」です。

ご自身の遺言が確実に有効となるよう、作成方式には十分にご注意ください。

既に先月(10月)から変わったお金のルール5選

10月から変わる「お金のルール」5選

11月に入り、気候だけでなく私たちのお財布事情にも変化が訪れています。

なぜなら今年(2025年)は最低賃金の改定や年金の手取り額調整など、暮らしに直結する制度変更が目白押しです。

中でも注目したいのが以下の5つ。

- 最低賃金

- 年金の手取り額

- 後期高齢者医療制度の自己負担額

- 生活保護の特例加算

- 学生アルバイトの扶養条件

それぞれのポイントを、分かりやすく整理していきましょう。

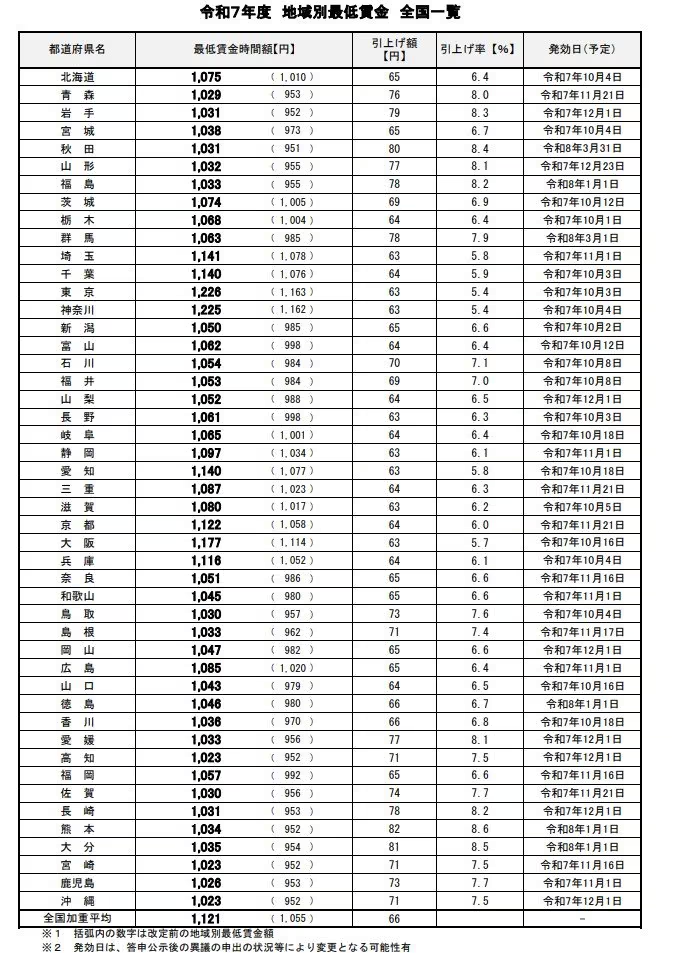

1. 【最低賃金】全国平均1121円へ

2025年度の最低賃金は全国平均で1121円(前年比+66円)となります。

地域ごとに適用日は異なりますが、北海道・東京・神奈川・大阪など、多くの県で10月上旬から中旬にかけて実施済です。

働く人にとっては収入アップにつながりますが、事業者側にはコスト増となるため、社会全体に少なからず影響が出そうです。

2. 【年金】10月支給分から手取り額が変わった人も

10月15日支給分から、年金の手取り額が変わる方が出てます。

これは「仮徴収」と「本徴収」という仕組みのため。

- 4月・6月・8月までは前年2月の金額をベースに仮徴収

- 10月以降は前年の所得が確定し、本徴収として調整

このため、10月の支給分から実際の所得に応じて天引き額が変わり、手取り額に影響が出るのです。

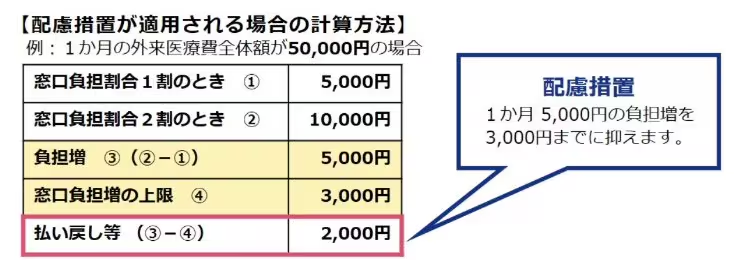

3. 【後期高齢者医療】自己負担額の上限が終了

75歳以上の方が加入する「後期高齢者医療制度」では、2022年から一部の方が1割→2割負担へと移行しました。

ただし配慮措置として、外来診療の負担増は「月3000円まで」に抑えられていましたが、その特例は2025年9月で終了。

10月以降は自己負担額が増えるため、医療機関をよく利用する方は特に注意が必要です。

出所:厚生労働省「後期高齢者の窓口負担割合の変更等(令和3年法律改正について)」

4. 【生活保護】生活扶助特例加算が引き上げ

2025年10月から、生活保護の生活扶助における特例加算が1人あたり月1500円へと増額されます。

2023年に導入された特例加算(当時1000円)からの引き上げで、例えば3人世帯なら月4500円の上乗せ。

臨時的な措置ではありますが、生活を支える大切なサポートになります。

5. 【学生アルバイト】扶養条件が緩和

これまで「年収130万円未満」でなければ親の健康保険の扶養に入れなかった学生アルバイト。

2025年10月からは、19歳以上23歳未満の学生を対象に、条件が「150万円未満」まで緩和されています。

学業とアルバイトを両立する学生にとっては、安心して働きやすくなる制度改正です。

詳細は日本年金機構HP

まとめ

こうして見てみると、最低賃金アップから年金、医療費、生活保護、そして学生の扶養条件まで、10月は幅広い世代に関わるお金のルールが変わります。

さらに、自動車保険料の値上げや電気代補助の終了、食料品の値上げなど、生活コストに関わるニュースも沢山出てきていますしその流れは暫く続く可能性もあります。

「知らなかった…!」で損をしないためにも、制度変更にはアンテナを立てておきたいですね。

令和7年度税制改正による所得税の基礎控除の見直し等について

令和7年度税制改正により、所得税の「基礎控除」や「給与所得控除」に関する見直し、「特定親族特別控除」の創設が⾏われました。

これらの改正は、原則として、令和7年12月1日に施行され、令和7年分以後の所得税について適⽤されます。

このため、令和7年12月に行う年末調整など、令和7年12月以後の源泉徴収事務に変更が生じます。

1 基礎控除の見直し

- (1)次のとおり、合計所得金額に応じて、基礎控除額が改正されました。

- 合計所得⾦額132万円以下:95万円(改正前:48万円)

- 合計所得⾦額132万円超336万円以下:88万円(令和9年分以後は58万円)(改正前:48万円)

- 合計所得⾦額336万円超489万円以下:68万円(令和9年分以後は58万円)(改正前:48万円)

- 合計所得⾦額489万円超655万円以下:63万円(令和9年分以後は58万円)(改正前:48万円)

- 合計所得⾦額655万円超2,350万円以下:58万円(改正前:48万円)

- (2)基礎控除額の改正に伴い、令和8年分以後の「源泉徴収税額表」及び公的年金等に係る源泉徴収税額の計算における控除額について、所要の改正が行われました。

2 給与所得控除の見直し

- (1) 給与所得控除について、55万円の最低保障額が65万円に引き上げられました。

- (2) 給与所得控除の改正に伴い、令和7年分以後の「年末調整等のための給与所得控除後の給与等の⾦額の表」及び令和8年分以後の「源泉徴収税額表」が改正されました。

3 特定親族特別控除の創設

- (1) 居住者が特定親族を有する場合には、その居住者の総所得⾦額等から、その特定親族1⼈につき、その特定親族の合計所得⾦額に応じて最⾼63万円を控除する特定親族特別控除が創設されました。

なお、年末調整において特定親族特別控除の適⽤を受けようとする⼈は、給与の支払者に「給与所得者の特定親族特別控除申告書」を提出する必要があります。 - (2) 令和8年1月以後に支払うべき給与及び公的年金等について、それぞれ次の場合に、特定親族特別控除が各⽉(⽇)の源泉徴収の際に適⽤されることとされました。

- 給与 : 親族の合計所得⾦額が58万円超100万円以下である場合

- 公的年⾦等 : 親族の合計所得⾦額が58万円超85万円以下である場合

4 扶養親族等の所得要件の改正

上記1⑴の基礎控除の改正に伴い、次のとおり、扶養控除等の対象となる扶養親族等の所得要件が改正されました。

- 扶養親族及び同⼀⽣計配偶者の合計所得⾦額の要件:58万円以下(改正前:48万円以下)

- ひとり親の⽣計を⼀にする⼦の総所得⾦額等の合計額の要件:58万円以下(改正前:48万円以下)

- 勤労学⽣の合計所得⾦額の要件 : 85万円以下(改正前:75万円以下)

また、上記2⑴の給与所得控除の改正に伴い、家内労働者等の事業所得等の所得計算の特例について、必要経費に算入する金額の最低保障額が65万円(改正前:55万円)に引き上げられました。

上記、国税庁HPより抜粋

ポイント:所得税がかからないのは現在の103万円から160万円へと引き上げられました。

年末調整や来年の確定申告では注意が必要になると思いますので、しっかりと把握しておきたい改正点ですね。

弊社ではお金にまつわる相談を実施していますので

下記からお気軽にお問い合わせください。

https://okayama-fp.com/consultation.html

By:濱尾

ロコステ出店します!

11月3日 ダイヤ工業さん主催のロコステフェスティバルに出店してきます!

良かったら見に来てください!!

【家系図をつくる意味】

先日、真備公民館のセミナーで家系図の作り方のお話をしました。

相続の遺産分割協議や遺言作成で相続人全体を整理したい場合などに家系図を作ることがあります。このように実務面で必要な場合に、家系図を作られる方が多いと思いますが、私は家系図作成にもっと大事なことがあるように思います。

家系図をつくることでご先祖様の名前だけでなく、親戚同士の成り立ちを知ることができます。登記簿謄本を調べることで、土地の歴史を知ることもできます。家系図と土地の歴史を調べることでご先祖様の想いを感じることができるのではないかと思います。

近年は、相続する際に金銭面に目を向けるケースが多いですが、金銭面だけでその土地を売却しても良いのでしょうか。もしかしたら先祖代々引き継いだ土地かもしれません。もし、そのことを知ることで後世に繋いでいきたいという思いが芽生えるかもしれません。金銭面だけを見て相続対策をするのではなく、ご先祖様の想いや後世へ引き継ぐことも検討したうえで相続の準備を進めてみてはいかがでしょうか。

現在は、市役所等で誰でも簡単に明治19年式までの戸籍謄本を取得できます。自分で家系図を簡単に作成でき、4、5代程度までなら遡ることができます。それ以上遡る場合は、菩提寺の墓や過去帳を調べる必要がありますが、家系図作成を専門にされている方もいらっしゃいます。興味のある方は尋ねられても良いかと思います。

真備公民館講座を開催しました!

真備公民館にて、『楽しく学ぼう!「修活」と「円満相続」』講座を全三回で開催いたしました。

- 第1回目 カードDe相続 カードゲームをしながら楽しく円満相続になるような対策を学びます。

- 第2回目 お子さまとの関わり方や食事の大切さの学びと家計図について楽しく学べます。

- 第3回目 裁判所こぼれ話 裁判所にまつわる「知らない。」ことをたくさん学べます。

受講者同士でもお話し出来る時間があり、みなさんで、各ご家庭のお話もお互いにされていたようで、世代が違っても「相続」のお悩みは親の側、子どもの側とどちらもあるのだといつも気づかされます。

こういった公民館での講座が何かみなさまのお役にたてればと思います。

円満な相続になるよう早めの対策をお願いします。そんな対策が今から出来るのか?ご相談が出来ます。お気軽にお越しください。お待ちしております。

杉本でした(^^)/

「争族」を避ける遺言書の書き方:専門家が教える確実な財産の特定と「検認回避」の最善策

確実な「最後のメッセージ」を届けるために

皆さん、こんにちは!

相続ドックの末藤です。

突然ですが、皆さんは「遺言書」について考えたことがありますか?

遺言書は、ご自身の大切なご家族への「最後のメッセージ」であり、残されたご家族がスムーズにその後の手続きを進め、争うことなく安心して暮らしていくための、とても大切な準備です。

前回は遺言書の基本的な種類と特徴について解説しましたが、今回は一歩踏み込んで、「せっかく作成した遺言書を確実に実行し、後々の争いを未然に防ぐ」ための具体的な方策に焦点を当てます。

残念ながら、民法に定められた形式を満たしていないと、その遺言は無効になってしまうこともあります。ご自身の想いを確実に実現し、ご家族の負担を最小限にするための具体的な準備を確認しましょう。

1.「争いを防ぐ」ための専門的な書き方:なぜ専門家が必要なのか

「遺言書は自分で書けるから大丈夫」と思いがちですが、専門家のアドバイスは、より確実で、ご自身の想いを正確に伝える遺言書を作成するために不可欠です。

★ 専門用語を正しく使い、解釈の争いを回避する

遺言の文言の意味が不明な場合には効力が生じないおそれもあります。

できる限り疑義が生じないように法律用語を用いるべきです。

例えば、単に「土地をあげる」と記載するのではなく、「土地を相続させる」あるいは「土地を遺贈する」といった専門用語を正しく使うことで、後々の解釈の争いを未然に防ぐことができます。

★ 財産を正確に特定し、漏れをなくす

誰にどの財産を相続させるか、遺贈するかについて間違って記載されたり、財産の一部が漏れてしまったりすると、せっかく遺言をしても不本意な結果となってしまいます。

専門家は、不動産や預貯金、株式などの財産を、登記簿謄本の記載通りに明確に記載できるようサポートします。

- 不動産: 登記事項証明書を確認して、所在、地番等明確に記載します。

- 金融財産: 預貯金については金融機関名、支店名、口座番号等によって特定できるように記載します。

- 財産目録の作成支援: 不動産等の資産のみならず、借入金などの負債も含めた、正確で漏れのない財産目録の作成もお手伝いします。

(財産目録については、自筆証書遺言であっても自筆である必要はなく、通帳のコピーなどを添付する方法でも良いとされていますが、その場合は毎葉に署名、押印が必要になります。)

★ 最適な方式を選択する

お客様一人ひとりの状況や財産の内容に合わせて、どの遺言書の方式が一番適しているかを判断し、アドバイスします。

2.残された家族の負担を大きく軽減する「検認回避」と「遺言執行者」の活用

遺言書が残されていても、その方式によっては、家庭裁判所での「検認(けんにん)」という手続きが必要となり、時間や手間がかかってしまいます。

この負担を避け、相続手続きを迅速かつ円滑に進めるための具体的な方法をご紹介します。

★ 検認を不要にする二つの確実な方法

自筆証書遺言や秘密証書遺言は、原則として家庭裁判所の検認が必要ですが、以下の方法を採れば、検認の手続きを回避できます。

| 方式 | 検認の要否 | 特徴とメリット |

|---|---|---|

| 公正証書遺言 | 不要 | 公証役場の公証人が関与するため、無効になるリスクが非常に低い、最も確実で安心できる方法です。原本が公証役場に保管されるため、紛失や偽造・変造の心配もありません。 |

| 自筆証書遺言 | 原則必要 | 法務局の「遺言書保管所」に預けている場合は検認が不要です。手軽に作成できる自筆証書遺言の良さを保ちつつ、紛失や偽造・変造のリスクを防ぎ、手続きを迅速化できます。 |

★ 遺言執行者を指定し、手続きの迅速化を図る

遺言書の中で「遺言執行者」を指定しておけば、相続が発生した後の手続き(預貯金の解約や不動産の名義変更など)をスムーズに進められます。執行者が手続きを担うことで、残されたご家族の負担を大きく軽減し、迅速な相続手続きが期待できます。

- 相続人が一人の場合でも重要: 法定相続人が1人の場合でも、残された相続人が相続手続を行うために必要な書類を取得したり、多くの時間を費やさなければならないことがあります。相続人が海外で仕事をしているなど、迅速な対応が困難な状況では、遺言執行者に相続手続を行ってもらうことで、相続人の負担を軽減し手続きを容易に行うことができます。

- この場合、特に検認手続が不要な公正証書遺言をお勧めします。また、相続人に意思能力が認められない場合でも、遺言執行者がいることで、迅速な相続手続が期待できます。

3.公正証書遺言の最新情報:デジタル化による利便性向上

公正証書遺言は、最も確実な方法として推奨されますが、近年、その手続きの利便性がさらに向上しています。

「民事関係手続等における情報通信技術の活用等の推進を図るための関係法律の整備に関する法律」による改正により、公正証書作成に係る一連の手続についてデジタル化が図られています(令和7年10月1日施行!)。

具体的には、オンラインでの申請や、公証人が申出を相当と認める場合にウェブ会議の方法での陳述や内容確認が可能になります。さらに、公正証書の原本の作成・保存が電磁的記録によることが原則となり、利便性が向上しています。

まとめ:未来の安心のために、今できる最善の準備を

遺言書は、ご自身の未来だけでなく、ご家族の未来への「思いやり」の形です。せっかく作成しても、無効になってしまったり、内容が不明確なために争いの種になってしまっては、ご自身の想いが伝わりません。

遺言をする際には、専門家に相談をして、3つの方法(自筆証書遺言、公正証書遺言、秘密証書遺言)のうちどの方法を選択するのがよいか、遺言の各条項をどのように記載するのがよいか十分に検討することをお勧めします。

「どんな遺言書が良いのだろう?」「うちの場合はどうしたらいいの?」など、少しでも遺言書についてお考えでしたら、まずは一度、相続ドックまでお気軽にご相談ください。

未来の安心のために、私たちと一緒に最善の準備を始めましょう!

亡くなった人の年金はどうなるの?「未支給年金」の受け取り方をやさしく解説

家族が亡くなったとき、遺族はお葬式の準備や役所への届け出、銀行や保険の手続きなど、やらなければならないことがたくさんあります。その中で意外と忘れやすいのが「未支給年金(みしきゅうねんきん)」です。

これは、亡くなった方が本来もらえるはずだった年金を、遺族が代わりに受け取れる制度のこと。知っておけば安心できる大切なお金です。

1. 「未支給年金」ってなに?

簡単にいうと、亡くなった月までの年金が「未支給年金」です。

たとえば、偶数月(2・4・6月など)には、2か月分の年金がまとめて振り込まれます。もし振り込み前に亡くなった場合、その分は「未支給年金」として、遺族が請求できるのです。

また、亡くなった方がまだ請求していなかった年金(老齢年金・障害年金など)も、手続きをすれば受け取れる場合があります。

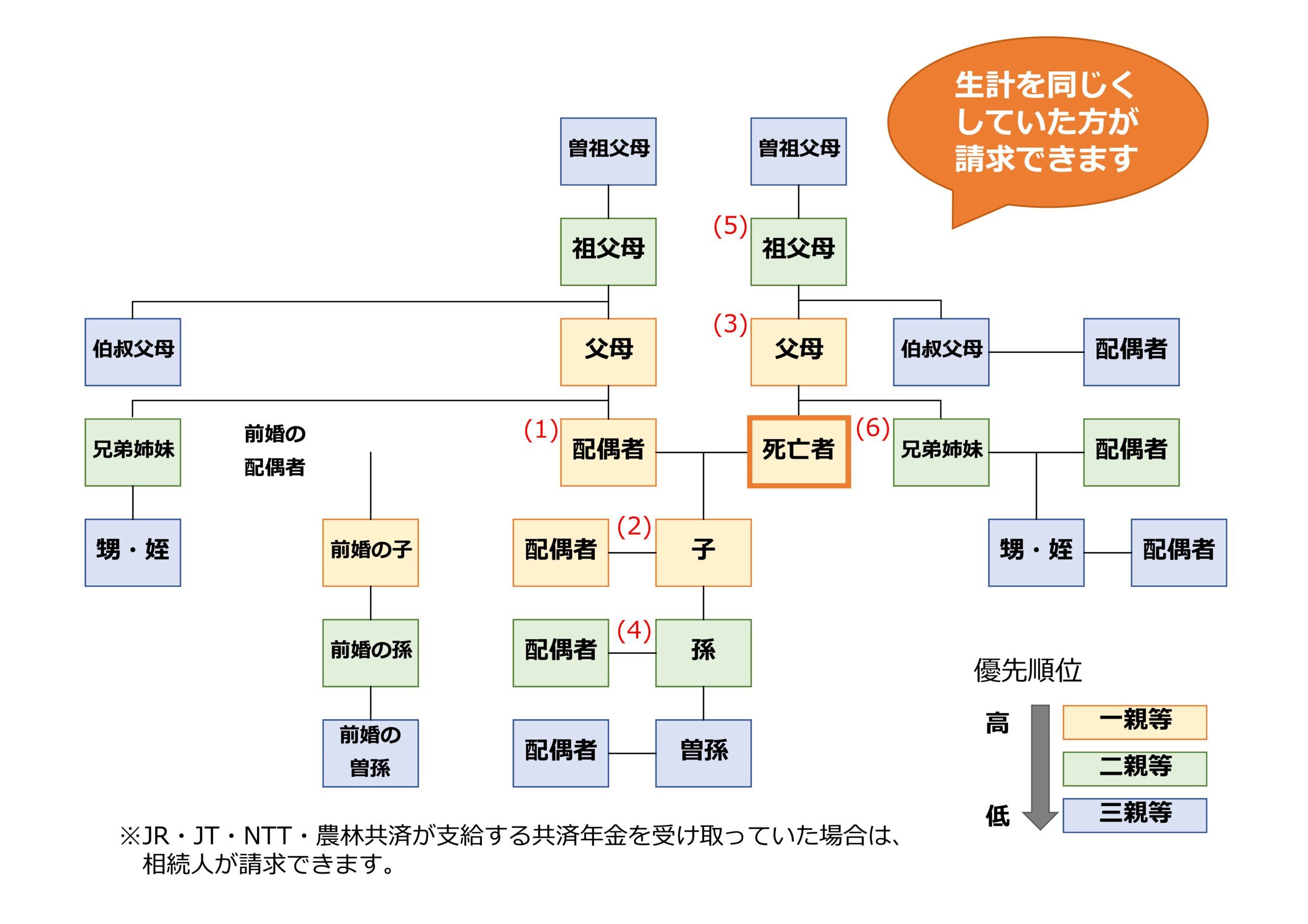

2. 誰が受け取れるの?

受け取れるのは、亡くなったときに同じ家で暮らしていた家族です。受け取る順番も決まっていて、優先順位は次のとおり。

- 配偶者(夫・妻)

- 子ども

- 父母

- 孫

- 祖父母

- 兄弟姉妹

- その他の親族(3親等以内)

- たとえば、妻がいる場合は妻が受け取り、子どもや親は受け取れません。同じ順位の人が複数いる場合は、代表して1人が手続きをします。

日本年金機構「年金を受けている方が亡くなったとき」

3. いくらもらえるの?

もらえる金額は亡くなった時期によって違いますが、必ず1か月分は受け取れます。

「亡くなった日が月の初めか終わりか」で日割り計算されることはなく、1か月分まるごともらえるのがポイントです。

税金については「相続税」ではなく「所得税の一時所得」にあたります。ただし、一時所得には 50万円の特別控除 があるので、多くの場合は申告不要。心配なときは税務署に相談すると安心です。

4. 手続きの流れと必要書類

未支給年金は、5年以内 に請求しないと受け取れなくなります。なるべく早めに動きましょう。

準備するものの一例は以下のとおりです。

- 未支給年金請求書

- 故人の年金証書

- 故人の住民票除票

- 請求者との関係がわかる戸籍謄本

- 請求者の住民票

- 振込口座の通帳(コピー可)

必要書類は人によって少し違う場合もあるので、事前に年金事務所で確認するのがおすすめです。

手続きしてから実際にお金が振り込まれるまでは、だいたい4〜5か月かかります。

5. まとめ

「未支給年金」は、亡くなった方がもらえるはずだった年金を遺族が受け取れる制度です。

- 受け取れるのは同居していた家族(優先順位あり)

- 必ず1か月分はもらえる

- 税金は相続税ではなく一時所得扱い(多くは申告不要)

- 請求期限は5年以内

相続やお葬式の手続きで気が回らないことも多いですが、忘れずに申請すれば、遺族の生活の支えになります。

不安があるときは、遠慮なく年金事務所や「ねんきんダイヤル」に相談してみてください。

« Older Entries Newer Entries »