Author Archive

2019-12-02

こんにちは、奥田です。

最近、働いて一定の収入がある人の厚生年金額を減らす「在職老齢年金制度」の見直しの議論が行われており、二転三転しているようです。

現行では調整の対象となるラインが65歳前は28万円、65歳以後は47万円ですが、

このことが高齢者の就労意欲を削いでいるという指摘があり、これを引き上げようというものです。

完全に廃止してしまうと、その分給付増が増え、現役世代の負担が増えてしまうため、廃止ではなく、対象者を絞るため引き上げの方向で進み、厚生労働省は今年10月の社会保障審議会では減額の対象となるラインを「62万円超」とする案を示していました。ただ「年金財政を圧迫する」「高齢者の格差が拡大する」などの反発があり、11月には「51万円超」に修正しました。さらにその後、政府・与党はこれを現行の「47万円超」を維持する方針を固め、結局は現状維持になりそうです。

その一方で、60歳から64歳は現行の「28万円超」から「47万円超」に引き上げる方針とのことです。ただ、これだと今後年金受給者は65歳以降になっていくため、効果は限定的なものとなりそうですが、実際に対象になる当事者にとっては大きいかもしれません。

そもそも「在職老齢年金制度」は当初、低所得である高齢者の暮らしの安定が目的でした。

というのも厚生年金は当初、要件に「退職」があったため、在職中は支給されなかったのです。

しかし、当時の高齢期就労は賃金が低く、なかなか賃金だけでは生活できない問題があったため、在職中であっても年金を支給する特例が創設されました。

そして昭和44年に低賃金の60歳台前半を対象に、賃金水準に応じて年金の一定割合を支給する制度が創設されました。

これが現在の65歳前の在職老齢年金の原型です。

その後、高齢就労者が増える中、高齢者の就労を阻害しない観点からの見直しがなされてきました。そのため今では、「低所得者」向けのイメージは薄くなっていますが…。

当初、「低所得高齢者の生活の安定」が目的に創設された在職老齢年金ですが、現在では健康寿命の伸びや就業者の意識の変化などで、高齢期の就労を希望する人の増加と生産年齢人口が減少する中でなんとか労働力を増やしたい国。そして、現役世代の負担増を抑えるため、高所得層への給付額を抑えたい年金制度とこれら3つの事情が重なって、在職老齢年金が持つ役割も変化しているようです。

そうした変化に応じて老後の生活設計も考えていく必要がありそうですね。

2019-11-25

こんにちは、今年も残すあとひと月あまり

年末まで忘年会に備えて体調をしっかり管理したい濱尾です。

先日の新聞報道に「つみたてNISA延長へ」という記事が載っていました。

現行の制度は、

「つみたてNISA」のメリットは年間40万円までの投資した元本に対する

売却利益や配当に対する税が非課税ですがその期間が20年間と決まっています。

この非課税期間をいつ始めても20年間とするように変更するというものです。

政府・与党は年末の税制改正大綱に盛り込むそうです。

実現すればさらに「つみたてNISA」の制度が使いやすくなりますね。

金融庁によると2019年6月末の口座開設数は約147万口座

買付総額は約1780億円。

年代別口座開設比率は

2019年3月末比増加率

20歳代 5.3% (4.6%)

30歳代 11.9% (3.7%)

40歳代 16.5% (2.8%)

50歳代 17.2% (2.4%)

60歳代 21.0% (0.7%)

70歳代 19.3% (1.8%)

となっています。

20歳代・30歳代の方の口座開設比率が伸びてきているようです。

つみたてを使った資産形成の方法が少しづつ浸透してきているようで

FPとしては喜ばしいことだと思います。

******

【セミナー情報】

12月10日(木)に山陽新聞さんでセミナーを行います!

詳しくはこちら ↓ ↓ ↓ ↓ ↓

さん太12月10日

内容は、

相続・民事信託・民法改正に関しての

生命保険の活用方法・考え方についてです。

お客様と話していて、この相続関連について

生命保険の活用・考え方が間違っている、

そうだったの?というケースが結構あります。

今一度、基本的な非課税や控除の部分も踏まえて

役に立つセミナーにしたいと思っています。

11月26日(火)の山陽新聞さんに告知がありますので

是非ご覧いただき、お申し込みお待ちしております!

By:濱尾

2019-11-18

CM動画ができあがりました!

2019~2020年年末年始にTVせとうち系列で流れる予定です♪

岡山を中心に活動中のお金のホームドクター

岡山ファイナンシャルプランナーズです。

あなたの隣のファイナンシャルプランナー。

お金にまつわる不安やお悩み、些細なことでもお気軽にご相談くださいね。

2019-11-18

所得代替率は65歳以降どうなるか?

お世話になります。

中西です。

8月27日に年金財政検証が公表されました。今回は半年前の「老後2000万円不足」問題の影響もあり、テレビや雑誌などでご覧になられた方も多いと思います。

内容は、「現在61%の所得代替率が50%になり、年金が今より2割減る」、といった報道だったように記憶しています。しかし、老後の資産設計を検討するうえで大切なのは、年金を貰う時点でどうか?という事だけではなく、その後のリタイアメントプランがどうなっていくか?というような生活全体を把握しておくことではないでしょうか?

今回は改めて所得代替率について整理し、年金受給開始後に所得代替率の水準がどうなっていくのかを確認します。

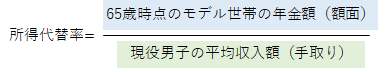

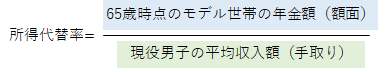

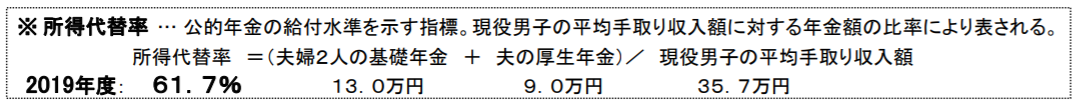

所得代替率とは

今回の年金財政検証で、すっかり「所得代替率」という単語が定着したように思います。厚生労働省の年金財政検証解説ページで「所得代替率」について以下のように記載されています。

文字ですと、漠然としているようなのですが、式にすると下のようになります。

2019年年金財政検証では以下のように記載されています。

お客様の中には、この61.7%が50%程度に減ってしまう事が大変だ、と感じる方もいらっしゃるかもしれません。それから、その水準が一生涯維持できると思っている方もおられるかもしれません。

実際にリタイアメント設計時には、65歳時の年金給付水準だけではなく、それがその後どう変化していくのかを把握する必要があります。

65歳時点の所得代替率は50%、では65歳以降は?

所得代替率は、年金を受取り始める時(65歳時点)の年金額とその時点での現役世代の収入を比較しています。では、65歳以降はどうなるのでしょうか?

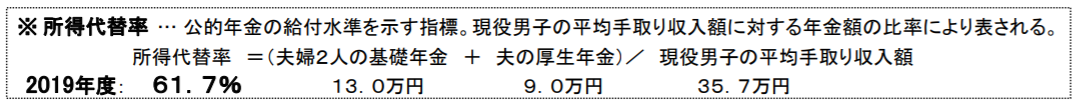

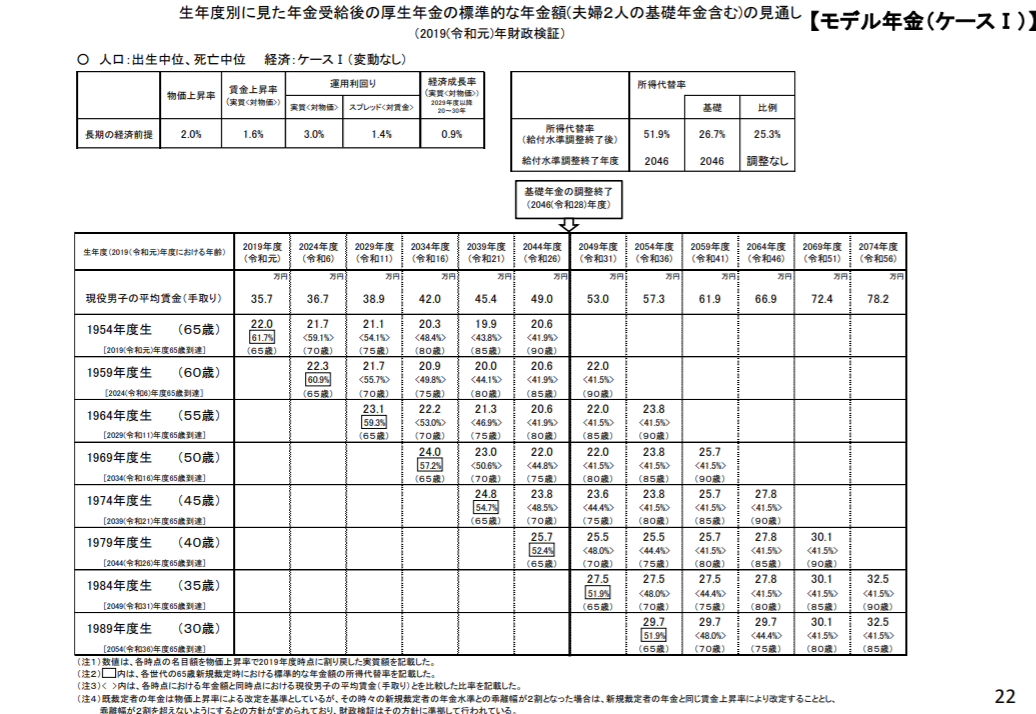

実は、50%は年金開始時点(65歳時)での水準で、それ以降はさらに所得代替率が下がっていくことが示されています。以下は「2019(令和元)年財政検証関連資料・生年度別に見た年金受給後の年金額の見通し」からの抜粋です。

- 年金を受け取り始めた年の年金額(新規裁定者の年金額)については、経済が成長し労働参加が進展すれば、今の年金制度の下で、将来的にその時々の現役世代の手取り収入に対する比率(所得代替率) 50%以上の給付水準を確保していけることが確認されている。

- 一方、年金を受け取り始めた年以降の年金額(既裁定者の年金額)は、給付水準調整(マクロ経済スライ ド)終了後は物価の上昇に応じて改定されるため、購買力は維持される仕組みであるが、通常は物価上昇 率よりも賃金上昇率の方が大きいため、その時々の現役世代の手取り収入に対する比率は緩やかに低下していく。

- さらに、給付水準調整期間においては、新たに年金を受け取り始める者だけでなく、既に年金を受け取り始めている者についてもマクロ経済スライドによる調整が講じられることにより、年金額の現役世代の手取り収入に対する比率は低下する。

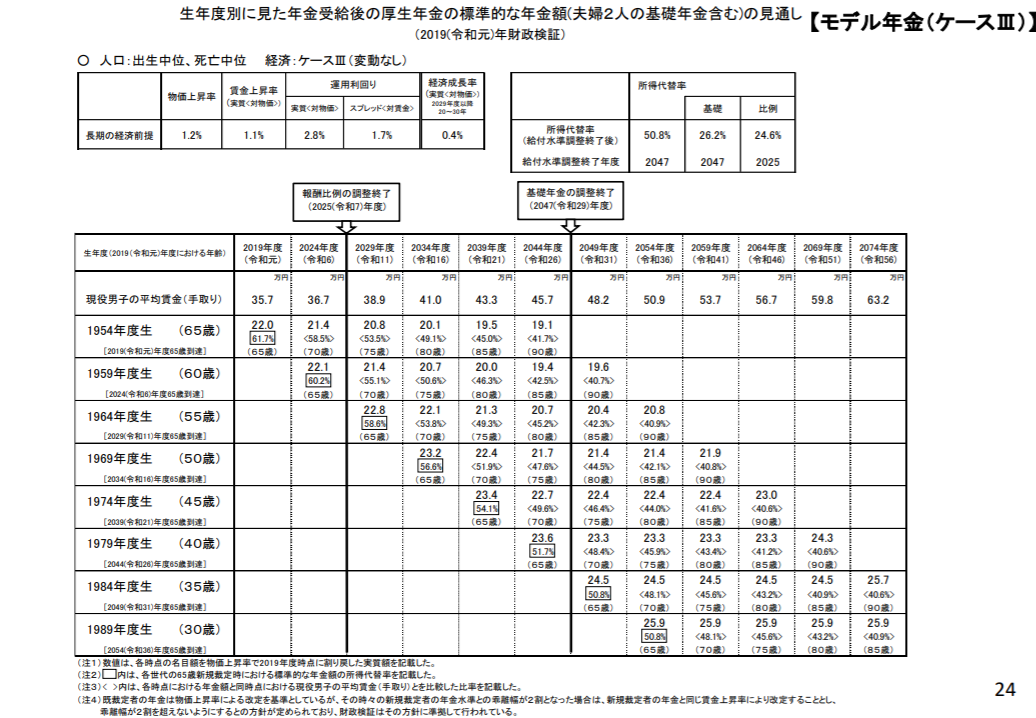

実際のケースごとの数字も載っていますので確認してみたいと思います。

こちらはケースⅠについての見通しです。

ケースⅠは、物価上昇率2%、賃金上昇率1.6%の場合の試算です。40歳の人が65歳になる時の現役の男性の平均賃金は49万円、年金受給額25.7万円、所得代替率52.4%とあります。

ところが70歳のところを見てください。なんと48%、75歳では44.4%と年をとるごとに所得代替率は下がっています。実際の金額は減っていませんが、物の価値の上昇に追い付かず、かなり購買力が落ちた状態であることが容易に想像できます。

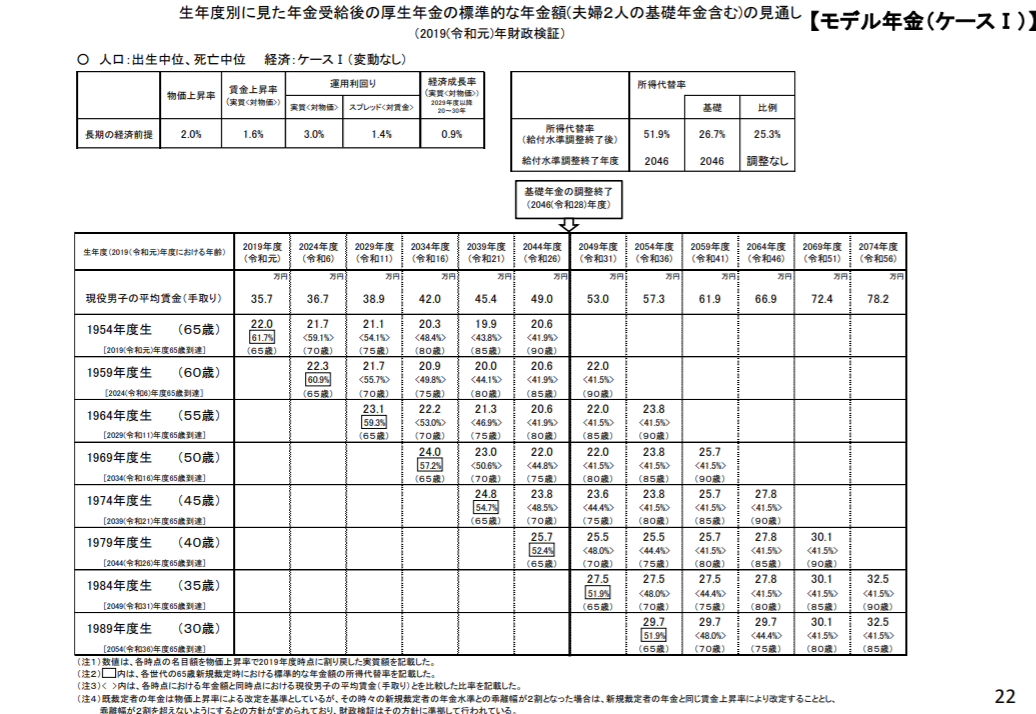

こちらはケースⅢの場合です。ケースⅢは物価上昇率1.2%、賃金上昇率1.1%の場合です。

40歳の人の65歳時点での所得代替率は51.7%ですが、その後代替率が下がっていくことが示されています。

現在61%の所得代替率が50%に減る、というだけでなく、実際には支給開始後も徐々に支給水準が下がっていきます。このようなことも踏まえて、リタイヤメントの設計は考える必要がある、ということではないでしょうか?

分母は手取り、分子は額面

所得代替率は以下の式で求められます。

分母である現役男子の平均収入は、税金・社会保険料を除いた「手取り」ですが、分子の年金額は、税金・社会保険料を引く前の「額面」です。

年金所得だけの場合には税金や社会保険料は少ないかもしれませんが、実際のリタイヤメントプランを考える時には注意が必要です。

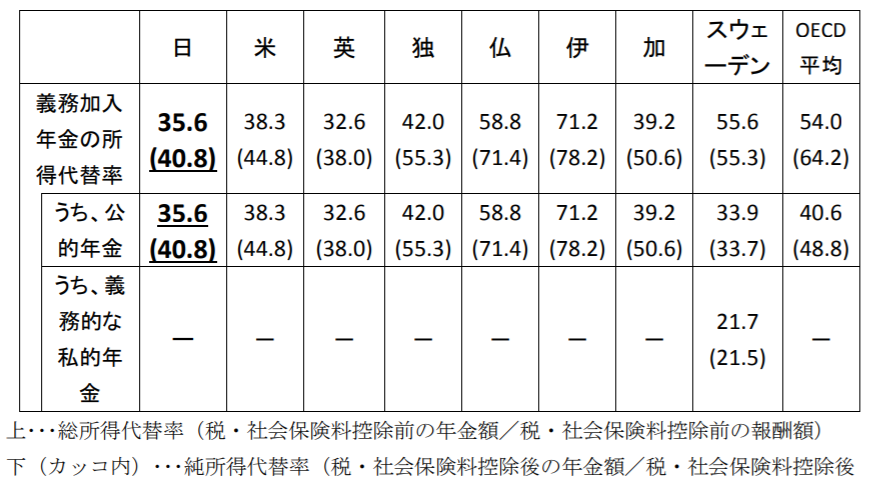

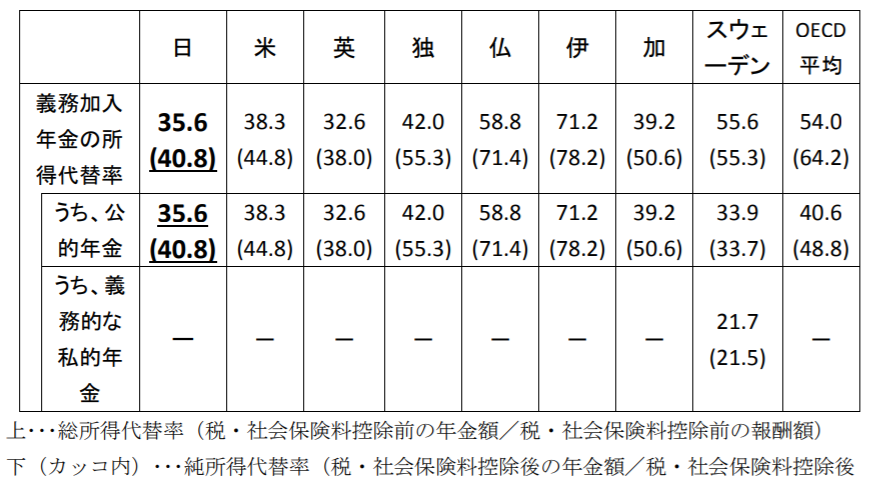

下の表は所得代替率をいろいろな外国と比較したものです。年金財政検証とは次の点が異なります。

- 分子・分母の手取り・額面がそろっている

- 本人分のみで配偶者分が加味されていない

https://www.mhlw.go.jp/stf/houdou/0000030467.html

https://www.mhlw.go.jp/stf/houdou/0000030467.html

まとめ

以上所得代替率について見落としがちなポイントをまとめてみました。年金財政検証で示されている数字はモデル世帯(40年の年金支払いをしている平均所得の男性が20歳の女性と結婚し40年間専業主婦)の数字です。

年金の支払い期間や標準報酬月額も一人一人異なります。また65歳以降の生活も支出も異なってきます。

私達は、お客様一人一人の状況に合わせた保障や年金などのプランニングサポートが今以上に大切になってきますね。

2019-11-11

去る10月8日に、女性向けランチセミナーを開催いたしました。

女性の結婚後の働き方から、マイホームや子育て資金の貯め方まで、

「なかなか聴く機会のない話が聴けた」とご感想いただきました!

引続き、来年1月・2月にも開催予定です。

また正式に日程が決まりましたらご案内しますので、

お友だち登録をしてお待ちくださいね。

会場としてご協力いただいた、ル・メルシェ(北区大元上町8-33)さん。

素敵な雰囲気の邸宅ウェディング会場ですが、

平日のお昼はカフェとして、とても美味しいランチをいただけます♪

そのル・メルシェで11月17日(日)に開催される「秋のワイン会」をご案内します!

秋の夜長にワイン会♪いかがでしょうか?

2019-11-11

こんにちは、ヤスハラです。

多様な働き方を認めていこうという流れにある今、

フリーランスとして働く方も増えてきていますね。

仕事内容も、働く場所も、時間も、自分で選べる、自由で魅力的な働き方のひとつかもしれません。

しかし、会社を辞めて独立開業する場合に気をつけたいのは、

会社員と比べてフリーランスは、「もしものときの公的な保障が少ない」ということ。

手厚く守られた会社員とは雲泥の差です。

特に、ご家庭を持っている働き盛りの方が会社を辞めてフリーランスとなる場合に、

ぜひ確認しておきたい、会社員とフリーランスが受けられる社会保障の違い、

それを補うためのリスクへの備えについてお話します。

公的な社会保険制度には「公的医療保険」「公的年金保険」「介護保険」

「雇用保険」「労働者災害補償保険(労災保険)」があります。

それぞれ加入者が負担する保険料により、生活していく中での様々なリスクに対して

社会全体で備えるしくみです。

このうち、労災保険と雇用保険は、雇用されて働く人への保障ですので、

個人事業主やフリーランスの人は基本的に加入できません。

さらに、公的医療保険や公的年金保険でも、

会社員とフリーランスの人では保障に大きな違いがあります。

今回はその①として、公的医療保険の保障の違いを取り上げます。

公的医療保険は、病気やけが、出産などに備える社会保険です。

日本では、基本的に国民の誰もがいずれかの保険に加入する国民皆保険となっています。

会社員は健康保険に、個人事業主・フリーランスは国民健康保険に加入します。

国民健康保険には、市区町村が実施するものと同種の事業主などで構成するものがありますが、

ここでは加入者の多い市区町村が実施する国民健康保険について見ていきます。

会社員が加入する健康保険には、病気やけが、出産によって仕事ができず、

給与が支払われない場合の所得補償に相当する傷病手当金や出産手当金といった現金給付がありますが、

国民健康保険にはそのような給付はありませんので、その分自分で備えることが必要となります。

例えば、会社員のAさんがけがをしたり病気となったりした場合には、健康保険の適用を受け、

治療費の3割を負担します。

入院等により自己負担が高額となった場合は、高額療養費の対象となり負担の上限額は抑えられます。

また、療養のため4日以上会社を休まなければならないときには、

給与の2/3の額の傷病手当金が、最大1年6ヵ月間支給されます。

一方、フリーランスのBさんがけがをしたり病気となったりした場合には、

国民健康保険の適用を受けますが、Aさんの健康保険と同様に治療費の3割を負担します。

入院等により自己負担が重くなった場合には、健康保険と同様に高額療養費もあります。

ただし、国民健康保険には、原則として所得保障となる傷病手当金はありません。

さらに、健康保険加入の場合、産前産後の期間は、原則として98日間、

給与の2/3の額の出産手当金が支給されますが、国民健康保険には出産手当金はありません。

就業不能保険や所得保障保険のような民間生命保険で、

一家の大黒柱がけがや病気で働けなくなったときに備えておくことが必要ですね。

公的年金でも、会社員とフリーランスの人では、制度上も受給額も大きな違いがあります。

次回のブログで詳しくお伝えしますので、お楽しみに!

2019-11-04

年末調整の時期です。

給与所得者の皆さんは「令和元年分(今年分)」の「給与所得者の保険料控除申告書」と「令和2年分(来年分)」の給与所得者の扶養控除等(異動)申告書の提出を求められておられることでしょう。

毎年手書きで書くことにストレスを感じていらっしゃる方も少なくないのではないでしょうか。

かく言う私も中々キレイに書けないので毎年緊張して「いました」。小さい欄に長い長い保険会社の名前…(^^;)

しかし、今年は…!

国税庁のホームページで

入力用の様式を出してくださっているのを教えて頂きました!

これすごく便利なので、まだご存知ない方のために共有いたしますね。

これで、ちゃちゃっと入力して印刷して添付書類を貼れば、提出できますよ。

国税庁のHPより

そもそも、何のためにこれらの書類を毎年提出しないといけないのか。

ひとつは、払いすぎた税金を返して貰うため。

税務署は税金を徴収するのがお仕事です。

払いすぎた税金は、「私、税金払いすぎているので返してください」と申告しないと返して貰えません。

給与所得者の皆さんは、お給料をもらう時にすでに「所得に応じた所得税」があらかじめ計算されて引かれています。

この計算に使うのが「給与所得者の扶養控除(異動)申告書」です。

来年、給与を貰う時に引かれる所得税から「私が扶養している親族分の税金は控除しておいてね(たくさん税金取らないでね)」というものです。変更があった場合は確定申告で計算すれば大丈夫です。

引かれた税金は給与を支払ってくれる事業所がみんなの税金を集めて一括して納税してくれます。

でも。給与支払者には、あなたに他にどんな税金の控除(この分は税金納めなくていいよと優遇してくれているもの)があるかわかりません。

年間にあなたがどんな保険に加入していて、どれだけ保険料を払っていて、その保険料に対して、どれだけ税金を納めなくてもいいのか(保険料控除)は、毎年10月頃に各保険会社から郵送で届く「保険控除証明書」で分かります。

生命保険だったり、地震保険だったり。イデコ(個人型確定拠出年金)等で資産形成されておられる方はその掛け金だったり。

1年間で支払った保険料に対して税金を控除してもらえるものをまとめて、「払いすぎている税金を返して」と申告するのが「給与所得者の保険料控除申告書」です。

ふたつめは、来年の住民税の金額を決めるため

この所得税の計算、年末調整や確定申告は住民税にも影響します。

住民税は前年の所得が基準で計算されます。住民税は1年遅れで反映されるということです。

所得(税金が引かれていない元の収入金額から、課税されない「控除される金額」等を引いたもの)に課税されます。

前年は大儲けで所得があったけど、今年は普通で所得が少ない、という場合でも住民税は払わなくてはいけません。

いつもより大きな所得があった年は、翌年の住民税をプールしてからお金を使ってくださいね(笑)

補足として、

払っていない税金がないか、ちゃんと1年分の

自分の税金の計算をしましょう(笑)

収入が、源泉徴収されずに、丸々収入になっている方は要注意ですよ。

「まぁまぁ、何も言われないから…」と放っておくと、某芸能人さんみたいに後からどどーんとまとめて全部納めてくださいね(追徴課税や加算税も払わないといけないよ)と言われます。

扶養親族が居るって申告していたのに、子供がアルバイトで稼ぎまくって扶養から外れてしまった場合(yamadaうっかり実体験済(T.T;)) 等、

扶養の状況が変わった方は、差額分計算(確定申告)してくださいね。

給与を複数の事業所からもらっている方や、保険料控除以外の控除の特典(初回の住宅借入金等特別控除や医療費控除など)を持っている方は自分で確定申告をしなければ税金は戻ってきません。

確定申告しましょう。

保険料控除証明書はインターネットで再発行できる。

保険料控除証明書をなくした!焦りますよね。

大丈夫、この保険料控除証明書、大抵の保険会社のホームページから再発行できます。

郵便で届いたのだけど、時間差で届くし、他の書類と混じって、どこに行ったかわかんない!えーい、再発行して貰おう!という方

大抵の保険会社さん、インターネットで再発行手続きできます。

保険会社に直接電話をかけるより、時間と精神的にもよっぽど早くて簡単です。

試す価値ありです。

提出はなるべく早く(今すぐ)が担当者が助かります。

年末調整の時期は、会社の担当者のもとに、年末調整の書類が一度にたくさん来ます。

みんなの書類を一枚一枚チェックしていきます。

不備があると差し戻したり本人に尋ねたり、訂正したり。とっても大変です。

きちんと書いて早めに提出が 有難いです。

年末調整に間に合わなかったものは 自分で確定申告すれば大丈夫です。

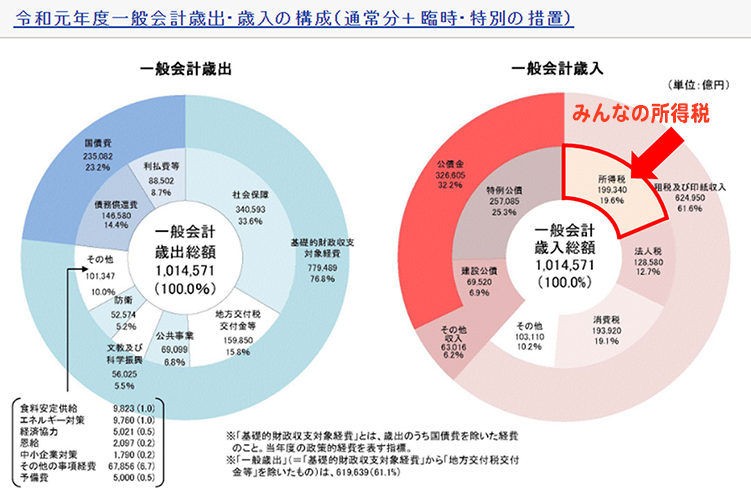

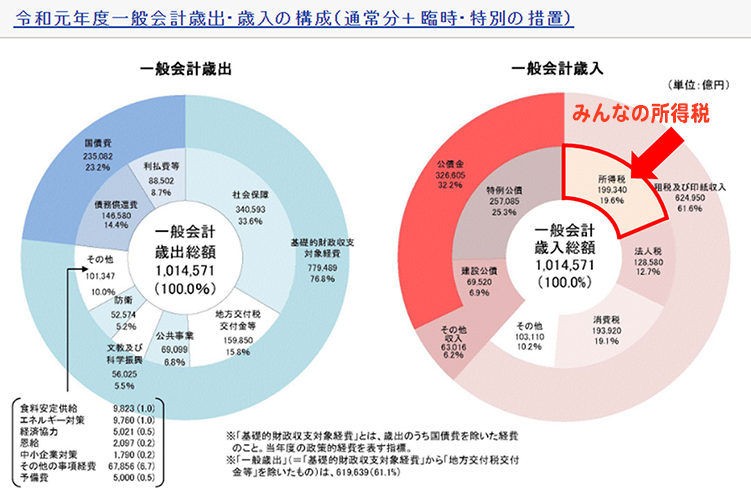

税金は、国の収入源です。

あなたの税金が医療費や介護サービス、年金等、公的サービスに使われています。

財務省のホームページより

きちんと毎年計算して正しい金額を納税しましょう(*^^*)/

by yamada

2019-11-01

こんにちは!杉本です。

超少子高齢化が進む中、核家族化が進み住宅が増え続けてきた結果、今ではその住宅に住む人のいない「空き家」の現状について前回お話をさせていただきました。

では、みなさまが「空き家」を相続した場合で「空き家を何とかしないと!パート2」として行政の措置等のお話させていただきます。

空き家を相続し所有した場合の考え方は大きく分けて2つあると思います。

その「空き家」に

1、住む

2、住まない

かです。住むのであれば話は早いです。

ですが、「住む予定のない空き家」は大変ですね。「住む予定のない空き家」は、そのまま放っておくことはできません。

平成26年10月に適切な管理が行われていない空家等が防災、衛生、景観等の地域住民の生活環境に

影響を及ぼさないように、

「空家等対策の推進に関する特別措置法」が制定されました。

概要は、

・空家等の情報収集

・空家等、その跡地の活用

市町村による空家等、その跡地に関する情報の提供や活用のための対策

・「特定空家等」に対する措置

「特定空家等」は、除却、修繕、立木竹の伐採等の措置の助言又は指導、勧告、命令が可能。

さらに、要件が明確化された行政執行の方法により強制執行が可能。

※「特定空家等」とは、

①倒壊等著しく保安上危険となるおそれのある状態

②著しく衛生上有害となるおそれのある状態

③適切な管理が行われないことにより著しく景観を損なっている状態

④その他周辺の生活環境の保全を図るために放置することが不適切である状態

にある空き家等をいう。

「特定空家等」に対する措置の基本的な流れとしては、

①助言・指導

②勧告・・・固定資産税の住宅用地特例が適用されなくなります。

③命令・・・命令に違反した場合は50万円以下の過料に処されます。

④行政代執行・・・市が所有者に代わり強制的に空き家を撤去します。撤去費用は所有者などから徴収します。

・財政上の措置、税制上の措置等

市町村が行う空家等対策の円滑な実施のために、国、地方公共団体による空家等に関する施策の実施に要する費用に対する補助、地方交付税制度の拡充を行う。今後必要な税制上の措置等を行う。

『老朽化した危険な空き家の除却にかかる経費の一部を補助』

下記補助事業の工事等に要する金額の3分の1を補助

(1)建築物及びこれに付属する工作物の撤去(上限額50万円)

(2)敷地にある門扉、塀、立木等の撤去 (上限額50万円)

(3)応急措置(地域住民の危険を回避) (上限額10万円)

※(1)、(2)は、(3)を実施済の場合は、その補助金額を除く

※予算に達ししだい受付終了

※申請受付 令和元年5月7日(火)~令和元年12月20日(金)まで(申請受付の終了日は予定)

詳細は、岡山市のHPにあります。

その他、空き家を所有している方、空き家になる予定の物件を所有している方で、

「空き家を貸したい!売りたい!」と思われてる方は、

【空き家情報バンク】という制度が、各市町村であります。

そちらも『空き家バンク』と検索してみると色々な市町村の登録物件をみることが出来ます。

他県の感じの良い古民家などの素敵な物件もあるかもしれませんね。

このように、国や市町村などで様々な「空き家対策」がされていることが分かっていただけたと思います。

空き家を所有している方または将来所有した場合は、その空き家をどうするか?を考えないといけません。

1、売却する

2、賃貸物件にして家賃収入を得る

3、その他の活用

のどちらかですよね。どんな活用方法が良いのかは、一般の方にはわからないですので、不動産業者等の専門家にご意見いただくこととなると思いますが、まずは、急がずファイナンシャルプランナーの方にご相談いただければと思います。

杉本でした。

(さらに…)

2019-10-29

先日弊社のセミナールームで

個人事業主のためのスタートアップ概論セミナー

「魅せる×見せる 欲張りセミナー」が開催されました。

株式会社クリエ・ココ 代表取締役 中嶋 政和 氏

Bright Mind 代表 高森 由美子 氏

お二方より

お客様に選ばれる個人事業主になるために不可欠なことは…

そして、PR戦略、プレリリースの書き方を3部構成でお話がありました。

個人事業主で

起業後間もない方、

起業して数年経過しているがブランディングをしたことがない方、

趣味の延長を卒業してもっと利益を上げたい方、

PRについて知りたい方、

ロゴ/チラシ/HPなどを作りたい方

こんな方にお奨めです♪

3時間ちょい、みっちり、しっかり、府に落とされた受講者さま。

良い笑顔でした!(*^^*)

次回は2019.11.28(木)予定だそうです。

お申込み・お問い合わせは

各講師のMessenger、または

電話 090-1140-6864(中嶋)様、

090-9503-9383(高森)様まで

弊社のセミナールームは

少人数でのイベントに最適です♪

2019-10-21

こんにちは、奥田です。

10月1日より年金生活者支援給付金が始まりました。

今日は年金生活者支援給付金について取り上げてみます。

年金生活者支援給付金とは、消費税引き上げ分を活用し、

公的年金等の収入や所得額が一定以下の年金受給者の生活者を支援するために

年金に上乗せして支給されるものです。

消費税が上がった分、年金生活者の生活の補助として年金額に上乗せするものです。

年金生活者支援給付金は老齢・障害・遺族の3種類があります。

老齢年金生活者支援給付金

老齢年金生活者支援給付金は、65歳以上で、老齢基礎年金を受給している人が支給対象となります。

支給を受けるには、所得要件を満たす必要があります。

(1)世帯全員の市町村民税が非課税となっていること、

(2)前年の年金収入及び所得額(給与所得など)の合計が老齢基礎年金満額相当額(779,300円)以下であること

いずれも満たしていることが条件です。

本人だけでなく、世帯つまり家族の所得状況も支援給付金が支給されるかどうかに影響します。

老齢年金生活者支援給付金の額

月額5,000円を基準に、受給対象者の保険料納付期間に基づいて計算されることになります。

具体的には次の(1)保険料の納付期間に基づいて計算された額と、(2)保険料の免除を受けた期間に基づいて計算された額の合計となります。

(1)保険料納付済期間に基づく額(月額) = 5,000円 × 保険料納付済期間/ 被保険者月数480月

(2)保険料免除期間に基づく額(月額) = 10,834円 × 保険料免除期間 / 被保険者月数480月

また、補足的老齢年金生活者支援給付金というのもあります。

これは779,300円という所得基準額を1円でも超えると支給されないということになると、もらえる人ともらえない人との間で所得総額が逆転してしまうことになります。

そこで、所得総額が逆転しないよう補足的な給付を支給するのが補足的老齢年金生活者支援給付金です。こちらは所得の増加に応じて逓減していきます。

補足的老齢年金生活者支援給付金は、前年の年金収入と所得について、老齢年金生活者支援給付金の所得基準額779,300円に10万円を足した879,300円以下の人が対象となります。

つまり、879,300円を超える場合は支給されません。

なお、世帯全員の市町村民税が非課税であるという条件は老齢年金生活者支援給付金の場合と同じです。

障害年金生活者支援給付金・遺族年金生活者支援給付金

障害者や遺族への給付金として支給されます。

支給要件は

(1)障害基礎年金または遺族基礎年金の受給者であること

(2)前年の所得が462万1,000円以下であること(扶養親族等の数に応じて増額)です。

どちらも基礎年金の受給権者であることが要件ですので基礎年金をもらっていないと対象になりません。なお、障害年金、遺族年金は非課税収入ですので(2)の所得には入りません。

給付額はそれぞれ

① 障害等級2級の者及び遺族である者は5,000円(月額)

② 障害等級1級の者は6,250円(月額)

が支給されます。

なお、この給付金はさかのぼって支給にはならず、請求した翌月から支給されるため、今現在支給要件に該当していない場合であっても、今後、世帯変更等があり支給要件に該当した場合には早めに請求をしましょう。

« Older Entries

Newer Entries »