Posts Tagged ‘中西康修’

3年ぶりのマクロ経済スライドって?2023年度直前に

いつもありがとうございます。

早速ですが、来月からの国民年金・厚生年金について政府から発表がありました。

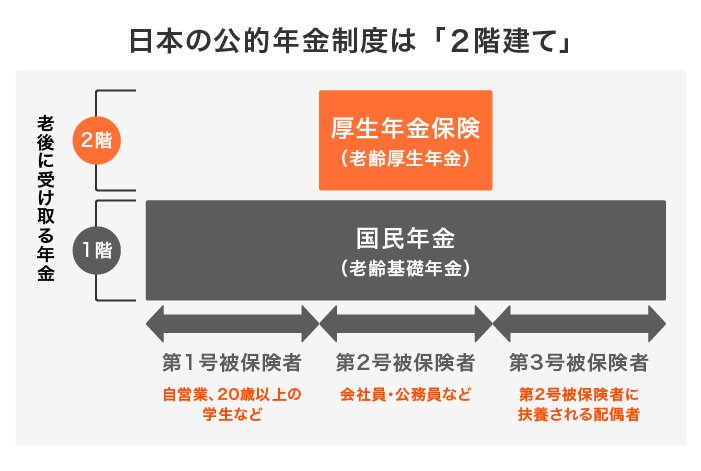

言わずもがな公的年金は老後の生活を支える大きな柱です。

どんな発表だったかというと2023年度は、物価や賃金の上昇に応じ増額すると発表されました。

ところが実際は、年金額の伸びを抑える「マクロ経済スライド」が発動となり、消費物価の伸びに比べれば目減りとなりました。

今回は、マクロ経済スライドはどんな制度で、今後、年金だけに頼らず生活を維持するにはどうすればいいかを紹介します。

1. 1月20日発表の2023年度の公的年金額

厚生労働省は2023年1月20日、2023年度(令和5年度)に受け取る年金が、物価の上昇を踏まえ増額すると発表しました。

4月より改定され、反映されるのは4月・5月分の年金をまとめてもらう6月分からとなります。どのくらい増えるのかは次のとおりです。

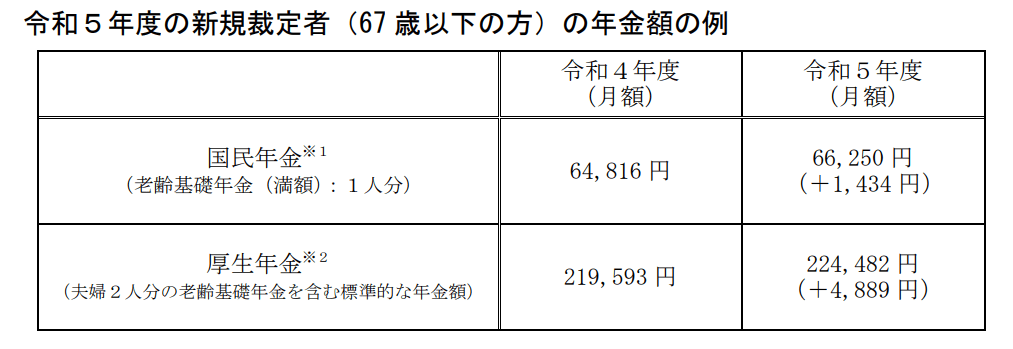

出所:厚生労働省「令和5年度の年金額改定についてお知らせします」

1.1 自営業者や主婦などがもらう国民年金の受給額

- 新規裁定者(67歳以下の方)の満額:月6万6250円(1434円・2.2%増)

- 既裁定者(68歳以上の方)の満額:月6万6050円(1234円・1.9%増)

1.2 厚生年金

- 夫婦2人分老齢基礎年金含む満額:月22万4482円(4889円・2.2%増)

夫は40年会社で就業、その間の平均的な収入が43万9000円、妻は専業主婦という夫婦がモデルケースになっています。

2. 2022年の消費者物価指数は2.5%増、賃金変動率は2.8%増

年金額の改定は、新規裁定者(67歳以下の方)の場合は「賃金変動率」がもとになり、既裁定者(68歳以上の方)場合は「物価変動率」をもとに改定するよう法律で決まっています。

総務省の2023年1月20日の発表によると、「消費者物価指数 全国2022年(令和4年)平均」は、前年(2021年)比2.5%増、賃金変動率は同2.8%増です。

そのまま連動すれば、本来であれば、新規裁定者の増加率は2.8%増、既裁定者の増加率は2.5%増で改定となるはずです。

しかし、年金額の伸びを抑える「マクロ経済スライド」が発動したため、実際の上昇率はそれよりも0.3~0.6%少ない1.9~2.2%増にとどまっています。

「マクロ経済スライド」は一般的に聞きなれない言葉ですが、どのような制度なのでしょうか。次はその説明を行います。

3. 年金額の伸びを抑える「マクロ経済スライド」が3年ぶりに発動

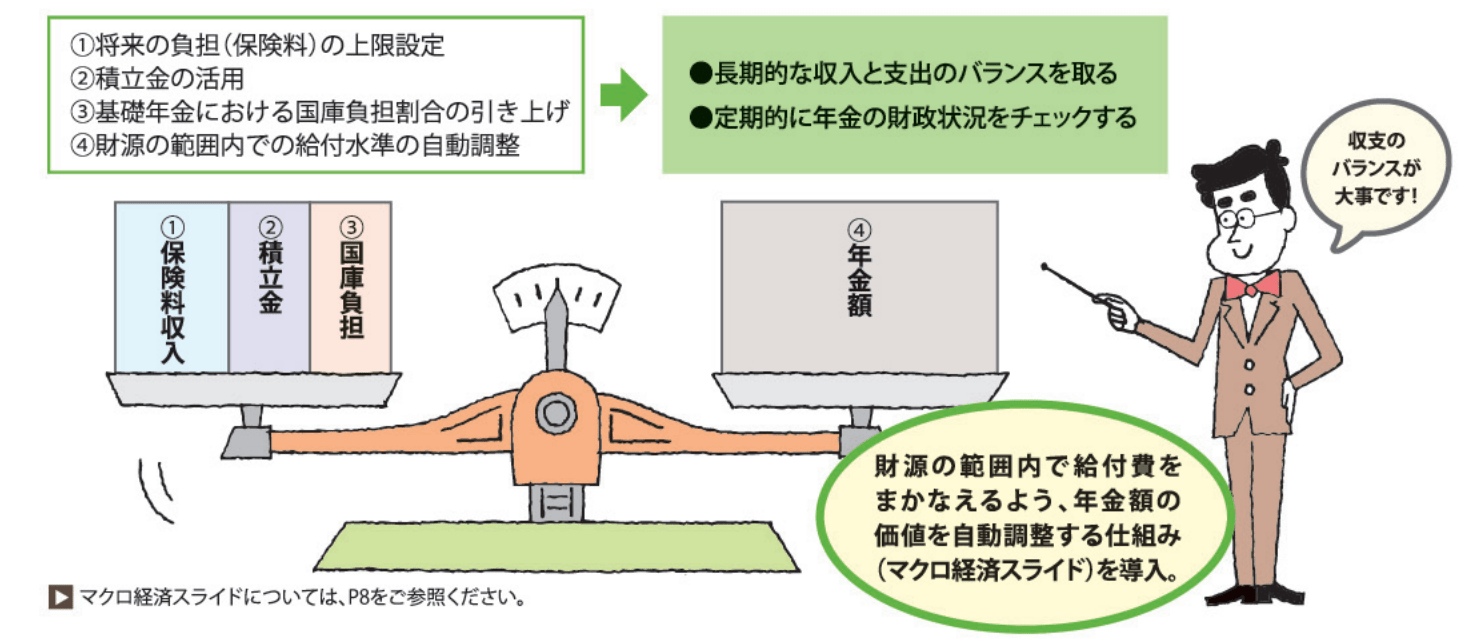

マクロ経済スライドとは、物価や賃金などが上昇しても、公的年金はそれに連動せず、むしろその上昇を抑えるよう調整する制度で、2004年(平成16年)の年金制度改正により導入されました。

出所:日本年金機構「知っておきたい年金のはなし」

というのも、日本の年金制度は、高齢者が受け取っている年金を現役世代が負担するという「世代間扶養」で成り立っています。

そのため、もし物価上昇にあわせて公的年金がどんどん増額すると、現役世代が負担する年金保険料が上がり、その分、家計を圧迫してしまうことになります。

そうなると、年金制度の長期的な給付と負担の均衡が保たれなくなってしまうかもしれません。

そこで「マクロ経済スライド」での調整を計画的に行うことで、年金の伸びを抑え、将来にわたり、公的年金制度を維持しようというのが狙いです。

しかし、公的年金制度を維持するためとはいえ、物価の上昇に伴い、年金などの収入が増えなくては、実際の生活は苦しいままです。

この先もこのまま物価上昇が続くとしたら、年金以外の収入があれば安心といえます。

そのためには、なるべく早い段階から対策を考えておくことが必要です。

4. 年金だけに頼らず生活を維持するための取り組み

4.1 1. 老後はより多くの収入が得られるよう準備する

最近では、定年後の再雇用・再就職をする方が増えており、60歳で定年退職した後、65~70歳まで働く方も少なくありません。

企業においても長く働ける環境が整ってきており、老後も年金をもらいながら働き、収入を得られるようになっています。

ただし、定年後の給料は、現役よりも5~6割に下がる傾向もあり、不満を感じる場合もあるようです。

そうならないためにも、自分にとってやりたい仕事で、より多くの収入が得られるよう準備しましょう。

たとえば、今までの経験を洗い出し、付加価値をつけるために、必要な資格を取ったり、勉強を重ねたりしておくとよいでしょう。

4.2 2. 税制優遇の得られる投資に取り組む

物価上昇に連動するお金の増やし方としては、投資が効果的です。

たとえば、金融庁の「資産運用シミュレーション」で試算してみると、毎月3万円を25年間、仮に2%複利で運用すれば1166万円。4%で運用できれば1542万円になります。

もちろん投資にはリスクがあり、状況によっては、お金が減ってしまう場合もあります。

しかし、長期間にわたり分散しながら少しずつ積み立てていけば、短期的には損失を被ることがあったとしても、長期的にはその損失をカバーできる可能性があります。

投資に取り組むには、iDeCoや、つみたてNISAなど税制優遇の得られる制度を活用してみるのもいいでしょう。

5. 年金から考える老後計画

年金についての新しい情報が公表されました。

こうしたタイミングを機に、自分自身の見込み受給額を、「ねんきん定期便」や「ねんきんネット」で確認しておくとよいかもしれませんね

住宅ローン 月々の返済金額から借りれる金額を考える

お世話になります。中西です。

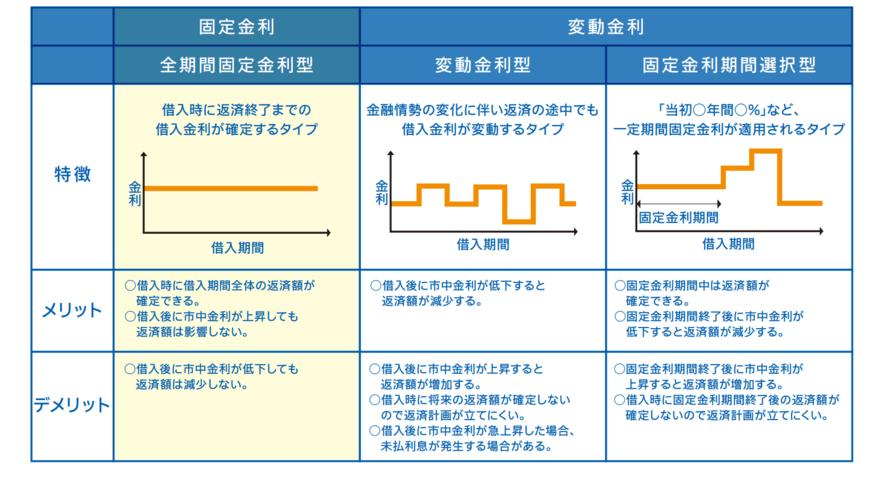

昨年12月に日銀が長期金利の上限引き上げを発表し、住宅ローン金利の上昇が現在懸念されています。

住宅ローン返済中の方は家計負担に直接影響がありますよね。

一方で住宅金融支援機構が運営するフラット35(旧住宅金融公庫)は、全期間固定金利型住宅ローンですので、市中金利が途中で上がっても影響を受けません。

今回はフラット35の特徴を解説し、借入額を月の返済額から計算します。

1. 【住宅ローン】フラット35とは?

フラット35とは、民間の金融機関と住宅金融支援機構が提携して融資を行う住宅ローンです。

住宅金融支援機構は、国土交通省と財務省が所管する独立行政法人です。

フラット35の商品概要は以下のとおりです。

- 全期間固定金利

- 融資限度額8000万円

- 返済期間最長35年

- 保証人・繰上返済手数料不要

- 多様なニーズに対応(新築、中古、一戸建て、マンション)

特徴は、全期間固定金利型住宅ローンである点です。

住宅金融支援機構「【フラット35】のご案内」より

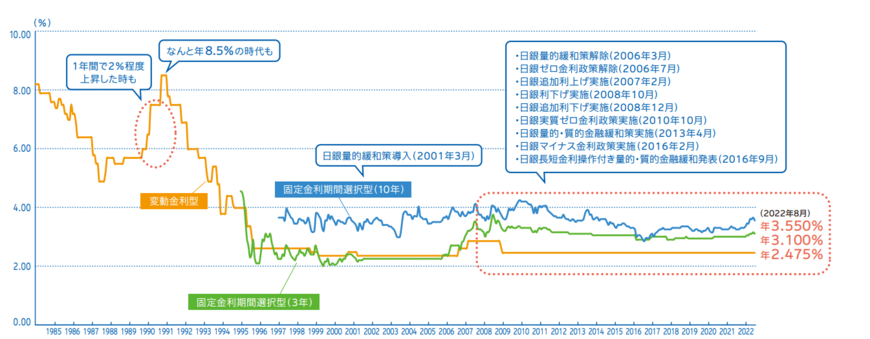

過去の民間金融機関の住宅ローンの推移を見ると、過去30年間に金利が大きく変動しています。

全期間固定金利型住宅ローンは、インフレや市中金利の上昇が発生しても借入金利と返済額が固定されているので、将来の見通しを立てることが可能です。

2. 【住宅ローン】フラット35を利用した時の月の返済額と借入額

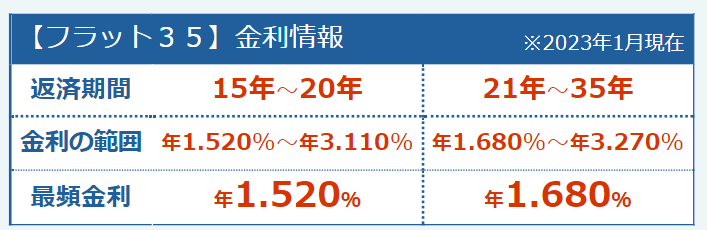

フラット35は、返済期間によって金利の範囲が異なります。

先月2023年1月時点の最頻金利は「15~20年」で年1.520%、「21~35年」で年1.680%です。

2022年4月26日に公表された国土交通省「令和3年度住宅市場動向調査報告書」 によると、住宅ローンの平均的な返済期間はリフォーム住宅を除いて約30年です。

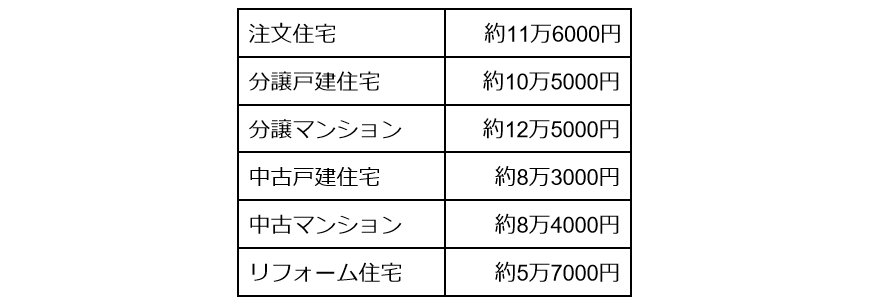

また、毎月の返済額は、住宅の種類によって異なります。

国土交通省「令和3年度住宅市場動向調査報告書」

では、「返済期間を30年、融資金利1.680%」と仮定し、住宅の種類別に住宅金融支援機構「かんたんシミュレーション」にて、毎月の返済額から借入可能額を計算します。

リフォーム住宅の場合のみ返済期間15年、融資金利1.520%で計算します。

※上記の最頻金利は2023年1月時点のものであり、今後の情勢や取り扱う金融機関によって変動する可能性があります。

2.1 注文住宅を購入、毎月の返済額11万6000円

以下の条件で借入可能金額を計算します。

- 住宅の種類:注文住宅

- 毎月の返済額:11万6000円

- 返済期間:30年

- 融資金利:1.680%

- 返済方法:元利均等

この場合、借入可能金額は3278万円です。

2.2 分譲戸建住宅を購入、毎月の返済額10万5000円

以下の条件で借入可能金額を計算します。

- 住宅の種類:分譲戸建住宅

- 毎月の返済額:10万5000円

- 返済期間:30年

- 融資金利:1.680%

- 返済方法:元利均等

この場合、借入可能金額は2967万円です。

2.3 分譲マンションを購入、毎月の返済額12万5000円

以下の条件で借入可能金額を計算します。

- 住宅の種類:分譲マンション

- 毎月の返済額:12万5000円

- 返済期間:30年

- 融資金利:1.680%

- 返済方法:元利均等

この場合、借入可能金額は3532万円です。

2.4 中古戸建住宅を購入、毎月の返済額8万3000円

以下の条件で借入可能金額を計算します。

- 住宅の種類:中古戸建住宅

- 毎月の返済額:8万3000円

- 返済期間:30年

- 融資金利:1.680%

- 返済方法:元利均等

この場合、借入可能金額は2345万円です。

2.5 中古マンションを購入、毎月の返済額8万4000円

以下の条件で借入可能金額を計算します。

- 住宅の種類:中古戸建住宅

- 毎月の返済額:8万4000円

- 返済期間:30年

- 融資金利:1.680%

- 返済方法:元利均等

この場合、借入可能金額は2374万円です。

2.6 リフォーム住宅を購入、毎月の返済額5万7000円

以下の条件で借入可能金額を計算します。

- 住宅の種類:リフォーム住宅

- 毎月の返済額:5万7000円

- 返済期間:15年

- 融資金利:1.520%

- 返済方法:元利均等

この場合、借入可能金額は916万円です。

※上記はあくまでシミュレーションとなりますので、諸費用等で金額が変わる場合があります

3. 【住宅ローン】フラット35に向いている人

フラット35に向いている人の特徴を紹介します。

以下の3つに当てはまる人はフラット35に向いています。

- 金利上昇リスクを回避したい人

- 自営業やフリーランスの人

- 団体信用生命保険に加入できない人

全期間固定金利型住宅ローンですので、市場金利が上昇しても家計負担は増えません。

自営業やフリーランスであっても、勤続年数や年収に関する審査が民間金融機関より厳しくない可能性があります。

フラット35は団体信用生命保険(団信)の加入は任意ですので、健康上の問題で団信に加入できない場合でも利用できます。

4. 自分に合った住宅ローンの選択を

住宅購入の際に多くの方が住宅ローンを利用することになると思います。

フラット35は、全期間固定金利型住宅ローンであり、金利が変動しない点が特徴です。

長期の固定金利は民間金融機関ではリスクが高く、提供が難しいですが、フラット35では住宅金融支援機構がリスクを取ることで実現可能になっています。

家計やライフプラン、価値観などと照らし合わせてニーズが合えば検討しても良いかもしれませんね。

投資トラブルや運用の失敗をしない為には?

8月が終わり、朝晩が真夏に比べると幾分か過ごしやすい今日この頃

季節的にも外に出る機会も増え、夏のアクティブな雰囲気のまま、羽目を外す事もありますが、こんな時こそ体調を崩す原因になったりもしますので、きっちりと自己管理をしておきましょう。

それは、「お金」についても同様です。

最近では芸能界における投資トラブルが注目を集めていますね。

また消費者トラブルも高齢者だけでなく若い世代にも事案が後を絶ちません。

そこで今回は、自分の身を守るために必要な「金融リテラシー」に着目し、日本人のリテラシーの実態と紐づけながら「資産運用で失敗する人」の行動3選を紹介します。

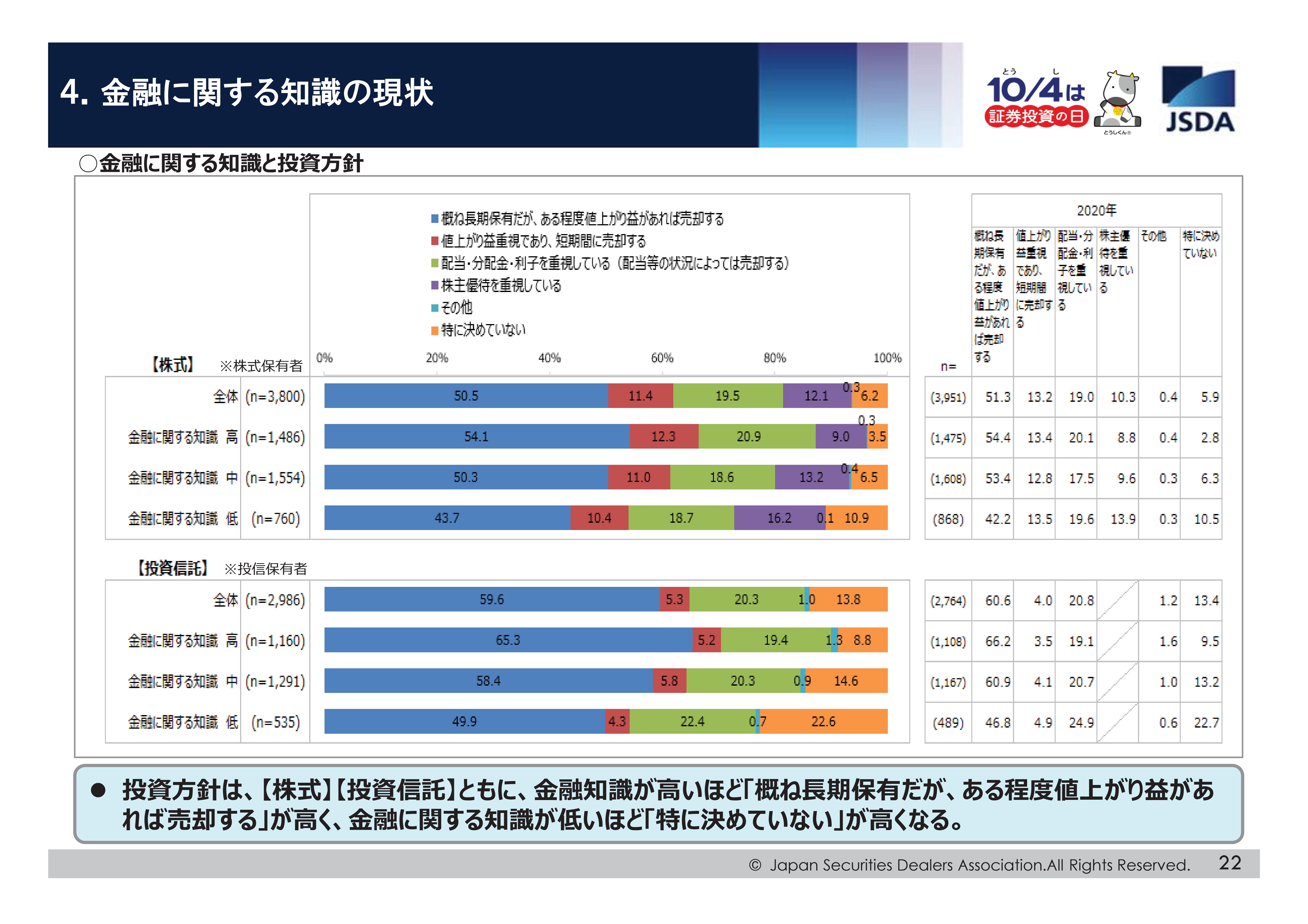

投資信託についても同様のことが言え、金融知識が高い人で長期保有をする人は65.3%、方針を決めていない人は8.8%であるのに対し、金融知識が低い人で長期保有をする人は49.9%、方針を決めていない人は22.6%となりました。

これまで色々な方の人の投資相談に乗ってきましたが、計画性の無さはストレス耐性の低さにつながる印象があります。

「短期・中期・長期のどのタイミングでパフォーマンスがプラスになっていればよいか」を考えず、なんとなく株や投資信託を買って損が生じた際、どのように次のアクションを考えていいかがわからなくなることは多いでしょう。

これは、リターンが生じた時も同様です。

長期投資志向ではないうえに計画性がない場合、短期的な値動きに気持ちが振り回された結果、売り時がわからず、利益が減ったり損失が拡大したりする可能性は高くなってしまうでしょう。

突然の豪雨や異常気象 おうちの保険は?

今年も暑い夏となりそうです。

夏になると毎年、異常気象による災害ニュースがありますが、特にゲリラ豪雨と呼ばれる『線状降水帯』の特別警報は気を付けておかなければなりません。

今回は皆さんのお家に対しての保障の代表例『火災保険』について載せておきます。

私達の暮らしを支える保険の一つ、火災保険は「火事になったときに保険がおりるもの」と思われる方も多いですが、実は火災保険がカバーするのは火事だけではありません。

先述の増加するゲリラ豪雨にも役立つかもしれないのです。

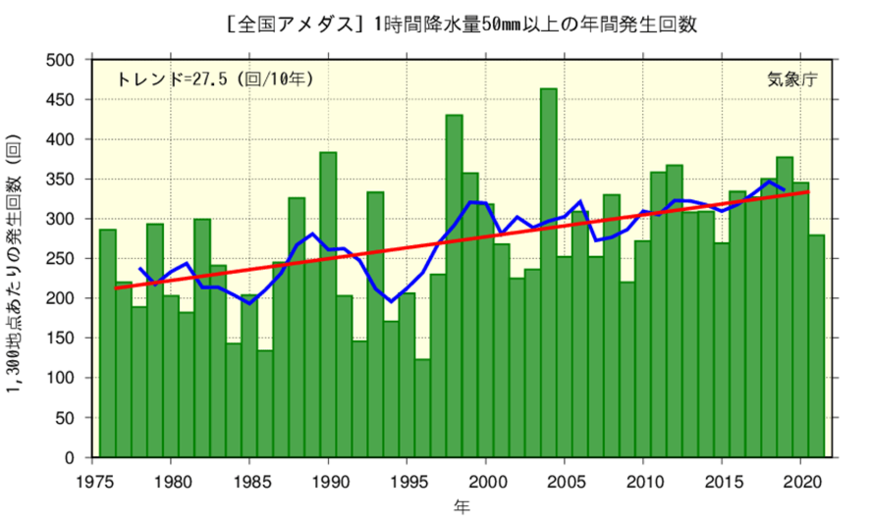

ゲリラ豪雨とは局地的に大雨が降ることで、全国どこでも発生する可能性があります。気象庁によると、1時間降水量50mm以上の年間発生回数は増加傾向にあります。

災害に備えることは必要ですが、補償を知ることも大切です。火災保険がカバーする自然災害について知っておきましょう。

不妊治療 保険適用 制度の概要

2022年4月1日、ついに不妊治療の一部に保険が適用されました。

これまで不妊治療は健康保険の適用外だったため、不妊に悩むカップルにとって経済的負担は計り知れないものでした。今回の保険適用により、負担が軽減されることとなるでしょう。

一方で、不妊治療の保険適用には気をつけたいポイントが2つあります。制度の概要を押さえるとともに、保険適用にかかる注意点をまとめてみました。

1. 不妊治療が保険適用となった背景

これまでの不妊治療でも「治療と疾病の関係が明らかで、治療の有効性・安全性等が確立しているもの」には保険が適用されていましたが、原因が不明であるものについては自己負担となっていました。

しかし不妊治療では時に数十万円という高額な負担がのしかかることも多く、保険適用を望む声が強まっていたのです。

さまざまな議論を経て、2022年4月1日に保険が適用されることとなりました。

2. 不妊治療に保険が適用される条件とは

すべての不妊治療に保険が適用されるわけではなく、条件があります。

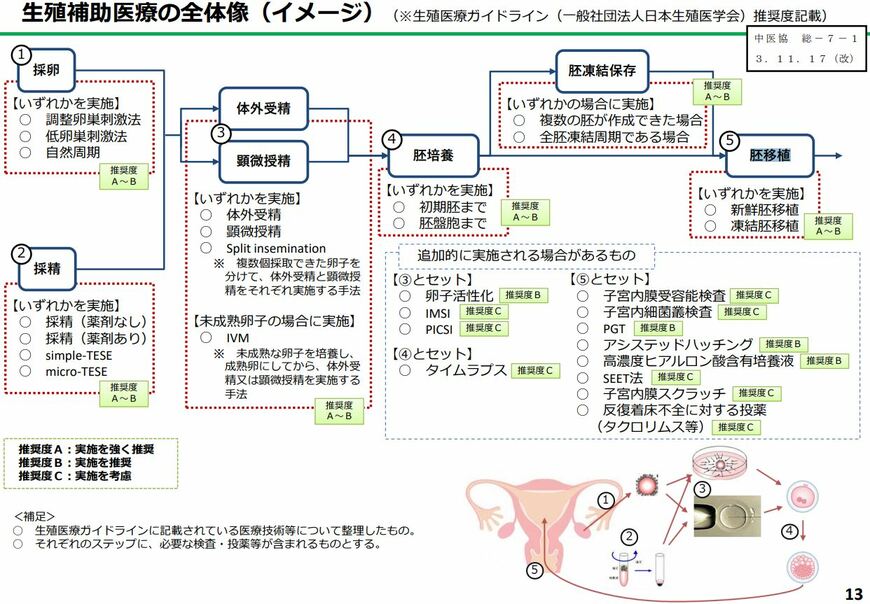

2.1 不妊治療の種類

- 人工授精

- 顕微授精

- 体外受精

- 体外受精などで得た受精卵の培養

- 胚の凍結保存

- 胚を体内に戻す胚移植

2.2 不妊治療を受ける女性の年齢及び治療の回数

上記の不妊治療のうち、2から5は治療が始まる時点で女性が43未満であることが条件です。

また体外受精のうち上記の6では、保険適用となる「胚移植の回数」が決まっています。女性の年齢が40歳未満では子供1人につき6回、40歳以上43歳未満では3回まで保険が適用されます。

2.3 不妊治療を受ける男性の年齢

男性の場合、年齢制限はありません。また男性に行われる検査にも保険が適用されます。

2.4 不妊治療を受けるカップルの関係性

事実婚であっても保険適用の対象となります。

3. 「不妊治療が保険適用」気をつけたい注意点

一見、不妊治療が保険適用になるのは大きなメリットに思えます。しかし今回の保険適用では、注意したいポイントが2つあります。

3.1 助成金廃止で自己負担が増えるケースがある

これまでは体外受精や顕微授精などの特定不妊治療と呼ばれる治療に対し、最大30万円を支給する助成金制度がありました。

助成金制度は保険適用開始と同時に廃止されるため、治療費によっては保険適用後の自己負担が上回ることもあるのです。

ただし経過措置として、年度をまたぐ1回の治療については助成金が支払われます。

3.2 保険適用されるのはガイドラインで推奨される治療のみ

すべての不妊治療に保険が適用されるわけではありません。一般社団法人日本生殖医学会のガイドラインにて実施を推奨しているもののみが対象です。

厚生労働省 先進医療における不妊治療の対応について

保険適用となるのは、ガイドラインの推奨度A・B・Cのうち、AとBに該当する治療です。推奨度Cの治療(タイムラプスなど)を実施する場合は、全額自己負担となるので注意が必要です。

流産などのリスク回避に効果のある着床前診断も、今回の制度では保険適用の対象外となりました。

このように対象外の治療がある点については、今後の課題とされています。さらに先進医療として申請される動きもあるため、そちらを経て保険適用となる可能性もあります。

4. それでも不妊治療の保険適用は大きなメリットが

不妊治療が保険適用になることに対し、手放しで喜ぶわけにはいかない現状があります。しかし、保険が適用されるという動きそのものは大きな前進だと言えるでしょう。

保険が適用になるということは、「高額療養費制度」の対象にもなります。高額療養費制度とは公的医療保険の保障の1つで、「ひと月あたりの医療費の自己負担が一定を超えると、超えた分が返還される」という制度です。

例えば70歳未満で年収500万円の場合、ひと月の医療費の上限は約8万円~9万円に抑えられます。

5. 不妊治療のこれから

不妊治療が保険適用になったことをふまえ、制度の概要や注意点をまとめてきました。

対象となるには細かな条件が残り、回数も定められます。都道府県外へ転院される方もまれではないため、こうした回数のカウント方法には検討の余地が残ります。

他にも制度としての課題は残るため、今後も議論は進むことが予想されます。

GWは如何でしたか?長期連休の前は・・・

先週はGW

暖かくなってくると旅行やレジャーを楽しみたいと思いますが、皆さんはゴールデンウィーク如何でしたか?

GW中は医療機関や行政機関等が休みになったり、GW前後は混雑することもあり「もっと前にやっておけばよかった!」と後悔することもあります。

今回はGW等の大型連休前にやっておきたいことを4つご紹介します。

併せて今年の残りの長期休暇がどれくらいあるのかについても確認しましょう!

今年の2022年のGW(ゴールデンウィーク)はいつからだった?

振り返ると2022年のGWは4月29日(金)~5月5日(木)の間でした。

- 4月29日(金)昭和の日

- 4月30日(土)休日

- 5月1日(日)休日

- 5月2日(月) 平日

- 5月3日(火)憲法記念日

- 5月4日(水)みどりの日

- 5月5日(木)こどもの日

- 5月6日(金)平日

- 5月7日(土)休日

- 5月8日(日)休日

5月2日(月)が平日のため、今年は3連休が2回でした。

5月2日(月)と6日(金)を休みにすれば10連休にすることも可能ですので、そうされた方もいらっしゃったかもしれません。

来年のGW前にやっておきたいこと4選

因みに来年のGW↓

2023年(令和5年)のゴールデンウィークは5連休

- 2023年05月03日(水):憲法記念日

- 2023年05月04日(木):みどりの日

- 2023年05月05日(金):こどもの日

- 2023年05月06日(土)

- 2023年05月07日(日)

2023年(令和5年)のゴールデンウィーク(GW)は、2023年5月3日(水)~2023年5月7日(日)の5連休です。

※2023年4月29日(土)は昭和の日で祝日ですが、土曜日のため振替休日となりません。

2023年5月1日(月)と2023年5月2日(火)の2日間は祝日ではありません。

ゴールデンウィークの5連休まで、2日間の平日を挟みます。

2023年5月1日(月)と2023年5月2日(火)の平日を休みにする場合、

2023年4月29日(土)~2023年5月8日(日)の9連休で大型連休となります。

4月は新生活がはじまることもあり、GWまであっという間です。

長いお休みとなるので、特に医療機関などはGW前後は混雑することも考えられます。

GW前に早めにやっておきたいことをご紹介します。

行政機関での手続き

市役所などの行政機関は、GW中は休みになります。

春は引っ越しで転居届や印鑑登録、児童手当などの手続きをおこなうなど、行政機関に出向かれる方も多いですよね。

手続きや証明書の取得などをする必要がある方は、GW前に済ませておきましょう。平日は開庁していますが、GW前後は混雑することも考えて予定を組みましょう。

病院の受診

基本的にGW期間中は病院も休みです。また、GW明けは混雑することも考えられます。

定期受診をされている方は、GW前に受診をし、薬を貰いに行きましょう。

連休中でも各自治体で休日診療をおこなっている医療機関があります。自治体のHP等にその日の当番病院が掲載されているので、お住まいの地域の休日診療について調べておくと安心でしょう。

金融機関の利用

何かと出費が続くGW。普段はキャッシュレスがメインでも、GW中は現金が必要になる機会が増えますよね。

今はコンビニでATMが利用できるので、出金の心配をする必要もそれほどないでしょう。ただ平日より手数料が高かったり、金融機関によってはシステムメンテナンスを行ったりする場合もあるので事前に確認しましょう。

中には窓口でしか取り扱っていない業務もあるので、余裕を持って確認してくださいね。

ネットショッピングのお届け日

GW中でも基本的にネットで買い物できますが、企業によってはカレンダー通り休んでいる場合もあります。

通常は1~2日で届くものも、1週間以上かかってしまう場合も。そうすると「GWで使いたかったのに間に合わなかった」という場合もあるでしょう。

ネットでの買い物は早めにしたり、お届け予定日を確認しておきましょう。

今年の9月の連休&年末年始休暇はどれくらい?

GWが終われば、今年の長期休暇は9月と年末年始ですね。

2022年のシルバーウィークを確認しましょう。

- 9月17日(土) 休日

- 9月18日(日) 休日

- 9月19日(月) 敬老の日

- 9月20日(火) 平日

- 9月21日(水) 平日

- 9月22日(木) 平日

- 9月23日(金) 秋分の日

- 9月24日(土) 休日

- 9月25日(木) 休日

今年は3連休が2回に分かれており、9月は長期休暇になりませんでした。

3日間有給をとれば9連休になりますね。

年末年始はどうでしょうか。

- 12月29日(金) 平日

- 12月30日(土) 休日

- 12月31日(日) 休日

2023年

- 1月1日(月) 三が日

- 1月2日(火) 三が日

- 1月3日(水) 三が日

- 1月4日(木) 平日

年末年始休暇は5日間になります。

有休など工夫次第で長期休暇が取れる方は、久しぶりの休みを楽しみにされた方も多いでしょう。

しかしながらまだまだ、新型コロナウイルスの感染予防対策をおこなう必要はあるので、気を付けながら普段のお休みも楽しみたいものですね。

男性の厚生年金 おひとり様編

お世話になります。新年度になり環境の変わった方もいらっしゃると思います。

それぞれのお立場で、益々のご活躍を祈念しています!

今回は男性おひとりさまシリーズ厚生年金です。

毎月の給与明細を見る度、引かれる「厚生年金保険料」の額に釘付けになる方も多いのではないでしょうか。

給与天引きとして納める年金保険料は、年間にするとかなりの金額になります。

その分しっかり年金を受給できるのか気になりますよね。

とくにおひとりさまの場合、一人分の年金でやりくりすることになります。

そこで今回は、厚生労働省の「令和2年度 厚生年金保険・国民年金事業の概況」から、「おひとりさまの男性」が受け取る厚生年金のリアルな金額をさぐってみます。

将来のマネープランを考える上で、一つの目安としてみましょう。

今のシニア男性は「厚生年金」をいくら受給しているのか

厚生労働省の「令和2年度 厚生年金保険・国民年金事業の概況」によると、2021年度末時点で厚生年金を受給したのは1610万133人。そのうち男性は1071万6244人でした。

【男性】厚生年金の受給額(平均月額:16万4742円)

1万円レンジごとの受給権者数は以下の通りです。

- 1万円未満:7万2507人

- 1万円以上~2万円未満:1万2071人

- 2万円以上~3万円未満:5395人

- 3万円以上~4万円未満:1万170人

- 4万円以上~5万円未満:3万714人

- 5万円以上~6万円未満:6万7421人

- 6万円以上~7万円未満:16万3063人

- 7万円以上~8万円未満:24万4810人

- 8万円以上~9万円未満:24万2657人

- 9万円以上~10万円未満:27万3243人

- 10万円以上~11万円未満:35万350人

- 11万円以上~12万円未満:43万8683人

- 12万円以上~13万円未満:51万8659人

- 13万円以上~14万円未満:60万8992人

- 14万円以上~15万円未満:70万4371人

- 15万円以上~16万円未満:79万3583人

- 16万円以上~17万円未満:88万4219人

- 17万円以上~18万円未満:94万8543人

- 18万円以上~19万円未満:94万2288人

- 19万円以上~20万円未満:87万9047人

- 20万円以上~21万円未満:75万7129人

- 21万円以上~22万円未満:59万345人

- 22万円以上~23万円未満:41万4195人

- 23万円以上~24万円未満:28万2665人

- 24万円以上~25万円未満:19万63人

- 25万円以上~26万円未満:12万1426人

- 26万円以上~27万円未満:7万5194人

- 27万円以上~28万円未満:4万4547人

- 28万円以上~29万円未満:2万2741人

- 29万円以上~30万円未満:1万807人

- 30万円以上~:1万6346人

男性の平均は16万4742円で、ボリュームゾーンは17万円以上~18万円未満になっていますね。

その後20万円を超えると、徐々に減少していきます。

おひとりさま男性の場合、上記の収入でやりくりする方が一番多いということです。

【参考】シニア男性は「国民年金」をいくら受給しているのか

公的年金は「厚生年金」の他に「国民年金」もあります。

正確には2階建ての構造となり、「国民年金だけの人」と「国民年金プラス厚生年金の人」に分かれます。

出所:日本年金機構

もし自営業者やフリーランスなどで厚生年金の加入期間がない場合、国民年金のみの受給となります。

ここでは参考までに、国民年金の受給額についても見ていきましょう。

【男性】国民年金の受給額(平均月額:5万9040円)

1万円レンジごとの受給権者数は以下の通りです。

- ~1万円未満:1万2467人

- 1万円~2万円未満:5万8554人

- 2万円~3万円未満:21万6991人

- 3万円~4万円未満:68万1950人

- 4万円~5万円未満:134万1815人

- 5万円~6万円未満:313万9242人

- 6万円~7万円未満:859万4057人

- 7万円以上:40万8917人

平均は5万9040円、ボリュームゾーンは6万円~7万円未満です。

こちらの金額で毎月のやりくりをするのは難しいため、自営業者などはなんらかの方法で自己資金を貯めることになります。

自分の年金額はどう計算する?

おひとりさま男性の場合、受給人数が多いのは厚生年金の人で「17万円以上~18万円未満」、国民年金の人で「6万円~7万円未満」です。

ただしこれはあくまでも今のシニア世代の状況なので、自分の場合にあてはまるとは限りません。

特に厚生年金は現役時代の報酬が大きく影響するため、給料が低い人は年金も低く、給料が高い人は年金も高くなる傾向があります。

そこで自分の年金額を知る方法を3つご紹介します。

毎年送られてくるねんきん定期便をチェック

毎年誕生月には、年金機構からねんきん定期便が送られてきます。50歳以上の方は、こちらに記載された年金額がある程度参考になるでしょう。

ただし50歳未満の場合は、これまでの納付実績に基づいた金額となるため、実際よりもかなり低い数字が記載されています。

ねんきんネットで試算

ねんきんネットにログインすることで、自分自身の年金額をシミュレーションすることもできます。

今後の働き方を変えた場合もシミュレーションできるため、より具体的に知りたい方は試してみるといいでしょう。

自分で計算してみる

年金の受給額には計算式があるため、自分で計算することも不可能ではありません。

ただし計算式はかなり複雑です。

- 65歳未満(特別支給の老齢厚生年金):定額部分 + 報酬比例部分 + 加給年金額

- 65歳以上(老齢厚生年金):報酬比例年金額 + 経過的加算 + 加給年金額

報酬比例の部分は次のように計算します。

- 平成15年3月以前:平均標準報酬月額×7.5/1000×平成15年3月以前の加入月数

- 平成15年4月以後:平均標準報酬額×5.769/1000×平成15年4月以後の加入月数

自分自身で報酬月額を把握できている方は稀なので、自分で計算するのはあまり現実的ではありません。

その他、年金事務所などに問い合わせることで目安額を教えてもらえることもあります。

まとめにかえて

いかがでしたでしょうか。

厚生労働省の公的資料を参考に、おひとりさま男性が受給する厚生年金の月額についてまとめてきました。

ボリュームゾーンが「17万円以上~18万円未満」であることに対し、その印象はさまざまでしょう。

大事なのは「自分なりの目安額を知ること」。

ここをマネープランのスタートラインとし、老後資金の形成に向けて準備を始めてみてはいかがでしょうか。

よく聞く『ゆとりある老後生活資金』の中身って何?

2022年最初の中西ブログです。

改めて、本年も宜しくお願い致します。

昨年秋から先月12月まで食料品の値上げが相次ぎました。

某大手メーカーは2022年3月1日納品分より、ハム・ソーセージ、調理加工食品(麺類除く)を4%~12%、麺類を4%~14%値上げすると公表しました。

頻繁に食卓に出てくる食品の値上げに、お財布事情が厳しい方も多いのではないでしょうか。

特に年金生活となると、相次ぐ値上げは月々の生活費に響きます。

老後費用について語られるとき、しばしば「最低日常生活費」や「ゆとりある老後費」などと耳にしますよね。「わが家は質素に暮らすからゆとりまで考えてなくていい」とお考えの方もいるでしょう。この「ゆとり」の中身は何でしょうか。

ゆとりの上乗せ部分である平均14.0万円の詳細と、あわせて65歳以上の収支を確認しましょう。

ゆとりの上乗せ部分「平均14.0万円」その内訳は?

同調査より、上乗せ額の使途を見ていきます。

老後のゆとりのための上乗せ額の使途(複数回答)

- 旅行やレジャー:60.7%

- 趣味や教養:51.1%

- 日常生活費の充実:49.6%

- 身内とのつきあい:48.8%

- 耐久消費財の買い替え:30.0%

- 子どもや孫への資金援助:22.4%

- 隣人や友人との付き合い:15.5%

- とりあえず貯蓄:3.7%

- その他:0.4%

- わからない:0.4%

※出典:<生命保険文化センター「生活保障に関する調査」/令和元年度>

それぞれの項目を見ると、旅行やレジャー、趣味や教養といった老後の楽しみとなる部分が多くを占めます。

実際には国内旅行か海外旅行か、行くなら年に何回行くかといった個人差はあるでしょう。

また、身内や隣人、友人との付き合いも含まれています。身近な人との付き合いでも、お土産や食事、旅行など何かと費用はかかりますよね。お孫さんがいるとお年玉や入学のお祝いなどの費用もかかるでしょう。

耐久消費財とは、長期間使用できる日常生活用品で、たとえばテレビや自動車、家具などのこと。老後になり使わなくなるものもある一方で、なくては生活できないものもあるでしょう。

このようにくわしく確認すると、私たちが想像していた「ゆとり」とは少し異なるかもしれません。

楽しみや生きがいとして続けたいこと、生活に必要なものなども含まれるでしょう。

65歳以上の二人以上&単身世帯の収支はいくらか?

では、実際に65歳以上の生活の収支はどれくらいが平均でしょうか。

総務省統計局の「家計調査年報(家計収支編)2020年(令和2年)」より、二人以上世帯と単身世帯に分けて確認します。

65歳以上の夫婦のみの無職世帯(夫婦高齢者無職世帯)

実収入:25万6660円

支出合計:25万5550円

(支出内訳)

- 非消費支出計(税金や社会保険料):3万1160円

- 消費支出:22万4390円

二人以上世帯の支出の合計は25万円5550円。

先ほどの最低日常生活費の22.1万円を超えましたが、ゆとりある老後生活費よりおよそ10万円少ない結果となりました。

これ以上のゆとりを求めると月々の収入からは難しいため、まとまった貯蓄が必要です。

単身世帯の収支も確認してみましょう。

65歳以上の単身無職世帯(高齢単身無職世帯)

実収入:13万6964円

支出合計:14万4687円

(支出内訳)

- 非消費支出計(税金や社会保険料):1万1541円

- 消費支出:13万3146円

単身世帯の支出は14万円台です。しかし収入と比べると7723円の赤字なので、貯蓄から取り崩す必要があるでしょう。

先ほどの「ゆとり」の部分も、各家庭によって求める水準が異なります。

しかし二人以上世帯・単身世帯ともに、収入を見るとゆとりある老後生活費のためにはまとまった貯蓄が必要でしょう。

皆様のご家庭の「ゆとりある老後生活費」のための準備を

老後資金に柱となるのは、年金と貯蓄です。

老後毎月いくらで生活できるのか、年金以外に月いくら貯蓄から取り崩す必要があるかは、早めに知っておきたいところ。

年金生活のおよその収支を把握した上で、私的年金や貯蓄などで老後資金の準備をしたいですね。

「わが家のゆとり」についても、早めに考えてみてはいかがでしょうか。

旅行は年に何回行くのか、趣味にどれくらいお金をかけるのか、子どもや孫との付き合いや資金援助は何をいくらまで出すのかなど。

ある程度決めておかないと、気づいたら貯蓄が残り少しなんて場合もあります。

人生100年時代では、老後だけでも35年間。急な医療費や介護費用、リフォーム費用などがかかる場合もあるでしょう。

2022年、大切な老後資金の準備について、また資産寿命を伸ばす方法についても、時間に余裕のある時に検討されてみてはいかがでしょうか。

昨年の年末調整を間違えてしまったら??

お世話になります。

中西です。改めて本年もどうぞ宜しくお願いします。

今回は年末調整の再提出についてです。

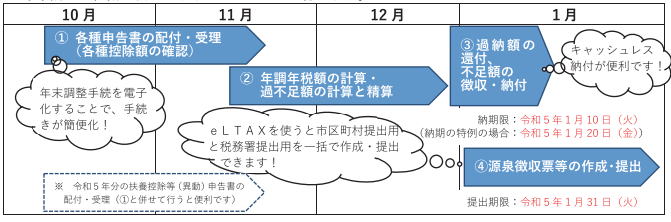

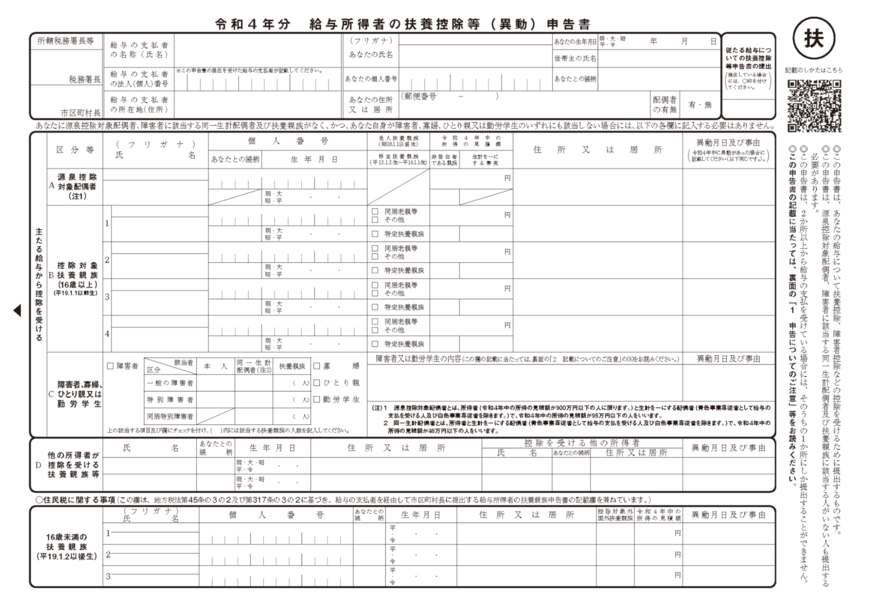

ご存じの通り年末調整は、配偶者控除や基礎控除などの確認と合わせ、該当する人は保険料控除や住宅ローン控除などの内容を記入して提出します。

もし、この年末調整の内容を間違えたまま提出してしまった場合についてご案内します。

良ければ参考になさってください。

まず訂正できるかどうか?

答えはYES

年末調整は提出した後に訂正することができます。

しかし、訂正できる期限が存在するのも事実です。

会社がまだ税務署に提出していない場合

会社は従業員から集めた年末調整の資料を基に、最終的な所得税額を決定し、必要に応じて12月の給与支払いにて還付もしくは徴収を行います。

最終的な所得税額がこれまで毎月徴収していた所得税額よりも多かった場合は還付しますし、逆に少なかった場合は、差額を徴収します。

そして、会社は最終的な「給与の源泉徴収票」および「給与の法定調書合計表」を税務署に1月31日までに提出する必要があります。

そのため、会社がまだ税務署に書類を提出していない場合は、間違えて提出した年末調整の内容を修正できる可能性があります。

会社が税務署に書類を提出した後の場合

会社が税務署に書類を提出した後の場合は、会社では年末調整の内容を訂正することはできません。したがって、従業員自らが確定申告によって行う必要があります。

確定申告の時期は、翌年の2月16日から3月15日までですので、その間に税務署に申告するようにしましょう。

もし、納税する所得税額がある場合は、申告期間内に合わせて納税する必要があります。

会社が決めた期日に従う

いくら会社が税務署に提出する期日が1月31日までだとはいえ、会社側としても取りまとめる作業が必要です。そのため、会社独自の期限を設けている可能性があります。1月31日よりもまえだから修正可能と思いこまず、まず担当部署の人に年末調整の内容を間違えて提出した旨を伝えたうえで指示を仰ぐようにしてください。

場合によっては、1月中旬でも会社としての期限が過ぎており、確定申告での修正を求められるかもしれません。

年末調整の訂正ってどうやるの?

会社に提出する前、もしくは会社が税務署に書類を提出する前なら、年末調整の訂正は可能です。

年末調整の訂正は、間違った箇所に二重線を引き、その近くの空白部分に正しい内容を記載します。訂正印は不要です。

以前は訂正印の押印が必要でしたが、年末調整の書類自体に押印が不要になってからは、訂正印の押印も不要としています。ただし、会社によっては訂正印の押印を求めるところもありますので、その際は指示に従うようにしましょう。

年末調整の訂正に修正テープや修正液を使用してはだめ?

年末調整の書類の訂正は必ず二重線で行わなければなりません。

修正テープや修正液の使用は認められていません。

また、二重線で訂正する部分があまりに多かったり、修正テープや修正液を使用してしまった場合は、新しく用紙をもらい、全て書き直すことをおすすめします。

年末調整の修正が必ず必要になるケースとは?

年末調整の書類の中には、翌年の扶養控除等(異動)申告書があります。

提出時には控除対象となる扶養家族の情報を記入しますが、その後翌年の12月31日までの間にその内容に変更があった場合は修正して提出する必要があります。

また、年末調整の書類を提出した後に保険に加入したり、配偶者の所得が変わり、控除対象外となったなどのケースでは、修正が必要になります。

年末調整の修正で確定申告が必要になるケース

年末調整の内容を間違えたまま提出してしまい、会社が税務署に提出する期日を過ぎてしまったからといって、全ての人に確定申告が必要になるわけではありません。

確定申告が必要になるのは、訂正された年末調整によって所得税額の還付もしくは徴収が発生する人のみです。

たとえば、配偶者控除の適用範囲内での配偶者の所得見積額を間違えたなど、所得税額の計算に影響のない間違いであれば、確定申告は必要ありません。

年末調整の内容を間違えたまま提出してしまったことにより、確定申告が必要かどうかの判断が自分ではわからない場合は、会社の担当部署の人に確認してみましょう。

還付だけなら早めの確定申告が可能

年末調整の内容を間違えて提出し、最終的に確定申告が必要になった場合でも、所得税額を納税するのではなく、還付を受けるだけなら、翌年の1月から還付申告を受け付けていますので、2月16日よりも前に税務署に提出することができます。

そうすることで、混雑する前に提出できますし、還付金も早く振り込まれます。

還付申告だけということが分かった場合は、できるだけ1月中に申告を済ませてしまうのが良いかもしれませんね。

本年も皆様にとって素敵な1年となるようバリエーション豊かなセミナーを企画しています。

ご都合良ければ是非お待ちしております!

長寿国日本!資産寿命も延ばせたら・・

いつもありがとうございます!

早いもので今年も残り10日程となりました。

皆さんはどのような2021年でしたでしょうか?

今回は来年には是非考えて頂きたい日本の高齢化と資産寿命についてです。

ご存知の通り、日本は世界の中でも長寿国といわれています。

厚生労働省による簡易生命表をみると、平均寿命は女性87.74歳・男性81.64歳と過去最高を記録しています。

総務省統計局「人口統計資料集(平均寿命が高い国)」を参照にすると、1950~55年の日本では平均寿命が女性64.61歳・男性61.00歳でした。今後の2050~55年では女性91.64歳・男性85.45歳、2095年~100年では女性96.63歳・男性90.45歳まで引き上がります。

「人生100年時代」が、もうそこまで迫っている状況です。

この寿命の伸びと反比例して減っていくのが資産です。

老後生活真っ只中の今の70代を参考に、資産寿命を伸ばすヒントになればと思い書かせて頂きます。

現状把握①

~70代の年金額は?~

まずは70代の年金額を確認してみましょう。

資料は厚生労働省年金局「厚生年金保険・国民年金事業の概況(令和元年度)」参照

70代平均年金月額【国民年金】

- 70歳:5万6947円

- 71歳:5万6902円

- 72歳:5万6716円

- 73歳:5万6522円

- 74歳:5万6085円

- 75歳:5万6056円

- 76歳:5万5735円

- 77歳:5万5514円

- 78歳:5万5366円

- 79歳:5万7052円

【厚生年金(含む国民年金)】

- 70歳:14万7292円

- 71歳:14万6568円

- 72歳:14万5757円

- 73歳:14万5367円

- 74歳:14万7330円

- 75歳:14万7957円

- 76歳:14万9693円

- 77歳:15万1924円

- 78歳:15万4127円

- 79歳:15万6714円

あわせて、今のシニア世代の国民年金と厚生年金の平均額も確認します。

男女別【国民年金】平均月額

- 男子:5万8866円

- 女子:5万3699円

平均:5万5946円

男女別【厚生年金(含む国民年金)】平均月額

- 男子:16万4770円

- 女子:10万3159円

平均:14万4268円

国民年金は男女であまり差がありません。

一方で、厚生年金の平均と女性の平均を比べると、4万円以上の差があります。

20歳以上60歳未満の方が原則加入する「国民年金」と違い、「厚生年金」は加入月数や収入に応じて受給額が変わります。そのため、厚生年金は男女差や個人差が出やすくなっています。

現状把握②

~70代の貯蓄額は?~

貯蓄額ではどうでしょうか。

総務省統計局「家計調査報告(貯蓄・負債編)-2020年(令和2年)平均結果-(二人以上の世帯)」を参照

40歳未満

- 貯蓄現在高:708万円

- 負債現在高:1244万円

40~49歳

- 貯蓄現在高:1081万円

- 負債現在高:1231万円

50~59歳

- 貯蓄現在高:1703万円

- 負債現在高:699万円

60~69歳

- 貯蓄現在高:2384万円

- 負債現在高:242万円

70歳以上

貯蓄現在高:2259万円

負債現在高:86万円

70歳以上の世帯は、純貯蓄額(=貯蓄現在高-負債残高)が最も多い世代となっています。

では、純貯蓄額が2000万円以上あれば、老後は安心なんでしょうか?

70代の老後資金を試算!

実際に、70代の老後資金を試算してみましょう。

女性の平均寿命が87歳のため、老後資金は90歳までの資金とします。夫婦の年金収入は、国民年金平均月額(妻)と厚生年金平均月額(夫)を参考にします。

支出については、ゆとりある老後生活費平均36万1000円(生命保険文化センタ-調べ)を活用します。

ともに70歳の夫婦を仮定

- 夫婦年金:妻5万3699円+夫16万4770円=21万8469円

- 月間支出:36万1000円

- 期間:20年(=90歳-70歳)

- 貯金現在残高:2259万円

- 負債現在残高:86万円

(計算式)

{(21万8469円-36万1000円)×12ヶ月×20年}+(2259万円-86万円)

=▲1247万円

ゆとりある生活を送るためには、さらに1300万円弱が必要です。また、70代後半から介護費用も念頭にいれる必要があるでしょう。

寿命ともに資産寿命を伸ばすコツ

平均寿命が延びても、安心した老後生活を送るためにはお金が必要です。

そのためには、「お金の寿命を伸ばす=資産寿命を伸ばす」ことが重要になってきます。

資産寿命を伸ばすコツは「複利と長期積立」です。

「複利」とは、「利息に利息をつける」方法で雪だるま式に増えていくイメージです。

かのアインシュタインも、人類最大の発明と認めるほどの手法です。

仮に2000万円の資産をつくる場合について、6%を例にあげます。

- 毎月2万円・期間30年:元本720万円→1959万円(元本対比272%)

- 毎月4.4万円・期間20年:元本1056万円→2005万円(元本対比189%)

- 毎月12.3万円・期間10年:元本1476万円→2008万円(元本対比136%)

※前提条件:6%複利、Ke!san「積立計算(複利毎課税)」を活用し試算(※税金は考慮せず)

同じ2000万円をつくるにしても、期間が長いほど少ない金額で大きく増やすことができます。

つまり、「資産を大きく増やしたい→複利を活用する→長い期間を運用する→早く始める」となり、老後生活までにいかに期間を長く取れるのかがカギとなります。

早くはじめるほど、資産もふくらむでしょう。

資産運用を始めようと思っても、「何から始めたらいいのか・ちゃんと続けられるのか」など不安に思われるかもしれません。

そのため、まずはオンラインセミナー等を参考にして、情報収集からはじめてはいかがでしょうか。

ご都合宜しければ弊社各種セミナーご利用なさってください