Posts Tagged ‘中西康修’

貯蓄0!?60代の18.3% 将来を考える

60代といえば、定年後のスタートとなる時期です。

現役時と比べ収入は減少し、節約生活へ突入といったこともあるでしょう。

またご自身のセカンドライフを考えなければならない中で、「老老介護」といった問題に直面する可能性もあります。

これからの老後生活資金に加え介護費や医療費など準備していかなければならない中で、資金不足による老後破産をどう避ければいいのでしょうか。

またどのくらいの資産があれば安心できるのでしょうか。

60代の懐事情(資産編)

まず60代の懐事情を参考に見ていきましょう。

金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査](令和2年)」を参考にします。

60歳代金融資産保有額

- 平均:1745万円

- 中央値:875万円

※平均値は超富裕層の資産額の影響を受けてしまうので、中央値の方が実態に近いでしょう。

- 金融資産非保有者:18.3%

- 100万円未満:3.5%

- 100~200万円未満:4.0%

- 200~300万円未満:4.0%

- 300~400万円未満:3.3%

- 400~500万円未満:4.0%

- 500~700万円未満:5.3%

- 700~1000万円未満:7.5%

- 1000~1500万円未満:7.5%

- 1500~2000万円未満:6.3%

- 2000~3000万円未満:13.3%

- 3000万円以上:19.6%

- 無回答:3.3%

老後資金が将来2000万円不足するといった「老後2000万円問題」がありましたが、2000万円以上の保有割合は32.9%となります。一方で、貯蓄ゼロを示す「金融資産非保有者」の割合は18.3%と約2割に上ります。

60代の懐事情(収入編)

資産の次は収入をみていきましょう。

年金収入をベースとしてみます。

2020年12月公表の厚生労働省年金局「令和元年度厚生年金・国民年金事業の概況」(参考資料3・4)から、国民年金や厚生年金(含む国民年金)を確認してみましょう。

国民年金 男女別年金月額

- 男子:5万8866円

- 女子:5万3699円

全体の平均年金月額:5万5946円

厚生年金保険(含む国民年金)男女別年金月額

男子:16万4770円

女子:10万3159円

全体の平均年金月額:14万4268円

男女の国民年金と厚生年金(含む国民年金)を見てきましたが、それを参考に夫婦の年金月額がいくらになるのかを見ていきましょう。

夫婦の年金月額

- 自営業(夫)と専業主婦(妻):11万2565円

- 会社員(夫)と会社員(妻):26万7929円

- 会社員(夫)と専業主婦(妻):21万8469円

- 専業主夫(夫)と会社員(妻):16万2025円

「自営業(夫)と専業主婦(妻)」と「会社員(夫)」と会社員(妻)」を比較すると、15万5364円となり、年間約186万円の差になります。さらに20年では3728万円、30年では5593万円程度の差になります。

「自営業(夫)と専業主婦(妻)」については厚生年金がない分、自身で資産を築く自助努力が一層必要になります。

老後破産を避けるために。目安の額は?

資産と収支を見てきましたが、老後破産を避けるためにどのくらいの資産額があれば良いのでしょうか。

金融庁の金融審議会「市場ワーキング・グループ」の「老後2000万円問題」にありました生活費と年数を参考に試算したいと思います。

不足額(必要額)=金融資産-{(収入-生活費)×12ヶ月×年数(老後)+介護費用等}

例えば先程の例の「自営業(夫)と専業主婦(妻)」のパターンで見ると、

不足額(必要額)

=金融資産-{(11万2565円-26万3718円)×12ヶ月×30年+介護費用}

=金融資産-{5441万5080円+介護費用}

一人あたりの介護費用については、生命保険文化センターによると、

介護費用=69万円(一時費用)+7万8000円(月額)×54.5ヶ月=494万1000円

以上を踏まえ、夫婦の介護費用(494万1000円×2)まで換算すると、目安の資産額は約6500万円の資産が必要となります。

老後にいくら必要になるかを考える

老後の資産をどのように築いていけばいいのでしょうか。

ポイントは3つです。

- 資産運用

- 複利

- 長期積立

金融庁のシミュレーションを活用してみると、下記のような試算ができます。

<年利6%で30年間資産運用(複利)した場合>

- 毎月2万円積立の場合:2009万301円

- 毎月6万円積立の場合:6027万903円

毎月コツコツと複利運用をしていけば将来大きな資産を築くことができます。とはいえ資産運用にはリスクが伴うのも事実です。まずは資産運用を考える前に、ご自身のライフプランを見直すとよいかと思います。

そのうえで、老後を含めて今後いくら必要かを検討する時間を設けることが大切になってくるのではないかと思います。

ご興味ありましたら、ご相談お待ちしております。

2040年までに 介護スタッフが280万人必要!?

お世話になります。

厚生労働省で今年、介護サービス見込み量等に基づく介護職員の必要数を公表しました。

それによると、2040年度には約280万人の介護職員が必要となることがわかりました。

そこで今回はこの内容を詳しくみていこうと思います。

介護職員 70万人弱の増員が必要

今回の推計は、「第8期(2021年~2024年)介護保険事業計画」の介護サービス見込み量等にもとづき、都道府県が推計した介護職員の必要数を集計したもの。

それによると、今後必要な介護職員の数は下記の通りとなりました。

- 2023年度…約233万人(+約22万人)

- 2025年度…約243万人(+約32万人)

- 2040年度…約280万人(+約69万人)

※()内は2019年度(211万人)との比較

政府としては、介護職員の処遇改善や離職防止、外国人材の受入環境整備など総合的な介護人材確保対策に取り組むとしています。

それでは、介護職員の処遇改善をめぐる状況について、解説していきます。

月額7.5万円の改善も 他職種より低い傾向に

厚生労働省によると、介護職員の処遇改善の実績は下記の通りです。

- 月額平均2.4万円の改善(2009年度~)

- 月額平均0.6万円の改善(2012年度~)

- 月額平均1.3万円の改善(2015年度~)

- 月額平均1.4万円の改善(2017年度~)

- 月額平均1.8万円の改善(2019年度~)

合計:月額平均7.5万円の改善

一方で、他の産業との比較もみてみます。

【平均給与額】介護職員は他職種と⽐較して低い傾向に

それでは、他の職種との給与差について、厚生労働省「令和2年度介護従事者処遇状況等調査結果の概要」からみていきます。

介護職員の平均給与は31万5850円で、1年前より1.5万円ほど増加しています。

ただ、看護職員などと比べると少ない傾向にあることがわかります。

介護職員は今後増えるか?

今回は、介護職員が2040年まで約69万人が不足することや、直近の介護職員の給与についてお伝えしました。

介護職員の給与は少しずつ改善されているようですが、他の職種と比べると高い水準であるとは言えないことがわかります。

急速に高齢化が進む中、介護職は社会保障を支える大切な仕事です。

給与の改善はもちろん、介護という仕事をより魅力的に発信する必要性もありそうですね。

国民年金納付率上昇!しかし・・

こんにちは中西です。

以前、紙面で国民年金の納付率の事が載っていました。

国民年金とはご存知の通り、老後生活の原資となる年金です。

6月28日に厚労省が発表した納付率は71.5%

これは前年対比2.2ポイント上昇で9年連続で改善しています。

しかし国民年金保険料の納付を全額免除や猶予された人が、2020年度は前年度よりなんと、26万人も増えて609万人となっています。

基礎年金制度が導入された1986年度以降、最多。

新型コロナウイルス感染拡大に対応した政府の経済対策の一環で、収入が急減した人を対象に、保険料の支払いの全部または一部を免除する特例措置を20年5月に導入したことが影響したと思われます。

国民年金の加入者は20年度末で1449万人。

上にも載せましたが、保険料の納付率は前年度より2.2ポイント上昇して71.5%。

保険料は過去2年さかのぼって納付できる仕組みで、18年度の最終納付率も8年連続で上昇し77.2%となりました。

ただ、全額免除・猶予者は納付率の算出から除外されるため、免除者数が増えても納付率を下げる要因にはならない為、全額免除・猶予者も含めた実質の納付率は実は40.7%まで下がります。

昨年からのコロナの影響で20年度は国民年金保険料の支払いを全額免除や猶予された人が過去最多となりました。国民年金は40年保険料を納めた人でも支給額の月額は6万5000円台ですし、免除を受けると将来に受け取る年金額が更に減るため、免除は苦しみからの解放ではなく、高齢期の貧困に繋がりかねない問題の先送りとなる可能性がある事を認識しておかないといけないですね。

どこまで上がる!?介護保険料!

いつもありがとうございます。

今回は介護保険についてお話していこうと思います。

厚生労働省は2021年5月14日、2021~23年度の65歳以上の介護保険料が月6014円(全国平均)になると発表しました。

2018~2020年度の5869円から2.5%上昇し、制度創設以来はじめて6000円を超えたことになります。

急速に進む高齢化のために介護保険料は年々上昇し、制度が始まったときの2911円から実に2倍以上となりました。

高齢化が進み介護サービスの利用者が増えたことなどが要因となっています。

そこで今回は、介護費用の伸びの要因や地域差などをチェックしながら介護保険制度の仕組みも見ていきましょう。

介護保険料は2025年約7000円弱に

介護保険費用は自治体ごとで決まるため、地域によって差が生まれます。高かったところは下記の通りです。

- 東京都青ヶ島村…9800円

- 秋田県五城目町…8300円

- 福島県葛尾村…8200円

一方、低かったのは以下の市町村となっています。

・北海道音威子府村・群馬県草津町…3300円

・東京都小笠原村…3374円

なお、団塊の世代が全員75歳以上(後期高齢者)となる2025年度の保険料額は6856円になると推定されています。介護保険制度は開設以来、一度も保険料が下がったことはありません。

なぜ伸び続けるのか、制度の仕組みとともにチェックしていきます。

介護保険料の仕組み

ここからは、介護保険料の仕組みを見てきます。

介護サービスにかかる費用は利用者が原則としては1割負担し、残り9割は介護保険料と税金から半分ずつ捻出します。

保険料を支払うのは40歳以上。65歳以上が支払う保険料は3年に1度見直すのですが、ちょうど今年度が見直しのタイミングとなりました。

それでは、介護保険の利用者数と費用はこれまでどれぐらい伸びてきたのでしょうか。

介護保険の利用者数は約745万人、費用は15兆円の見込み

厚生労働省によると、団塊の世代が全員75歳以上になる2025年度に介護保険を必要とする人は約745万人。2040年度には約872万人で、さらなる介護費用の増加も見込まれます。

また、財務省の資料によると、介護費用の負担も大きくなっており、制度創設時2000年度は3.6兆円でしたが、21年度は12.8兆円と見込まれています。

先述した通り、介護保険は40代以上の現役世代の保険料で賄われている制度です。このまま負担増が続けば、制度の維持は困難になるとさえ言われているのです。その理由は日本の急速な少子高齢化にあります。

それでは、少子高齢化について詳しく見ていきましょう。

高齢者が増え、現役世代は減る

日本の少子高齢化は、世界の中でも飛びぬけて急速に進んでいます。

財務省によると、2014年において、日本の総人口は1億2708万人。そのうち65歳以上の方は3300万人です。

65歳以上の方ひとりを20~64歳の方2.2人が支えていることになります。

2012年以降は団塊の世代が65歳となり、基礎年金の受給が開始することなどから、社会保障の給付金は増加すると予測されています。

さらに2025年には、65歳以上の方の人口は推定で3657万人。65歳以上の方ひとりを20~64歳の方1.8人が支えることになりそうです。

そのうえ、2040年には、第2次ベビーブーム世代(1971年~74年生まれ)が全員65歳以上となります。

その間、20~64歳人口は急速に減少し、2040年以降も減少が続くことが見込まれています。

つまり、支えなければいけない高齢者が増え続けるのに対し、それを支える現役世代は減り続けるのです。

こうした状況を踏まえ、介護保険制度をどう見直していくかが重要な課題なのです。

介護保険は国民の支え合いでできている

介護保険の仕組みや費用が増えていく理由について、ここまで解説してきました。

こうした状況を踏まえ、介護保険の自己負担は今後増加することが見込まれています。実際、財務省の諮問機関が5月21日に提出した建議書(意見書)でも、介護サービスの利用者負担を現行の1割から2割負担に増やすことを注文しています。

とはいえ、負担増の結果、介護サービスの利用を控える人が増える可能性もあります。制度の存続も重要ですが、それによって利用者の生活が苦しくなってしまっては本末転倒です。

介護保険、ひいては社会保障制度は全員で支え合って作っていくもの。私たちが安心して暮らせるのは、こうした制度の恩恵であることを忘れないようにしたいですね。

2年で元が取れる付加年金とは?

「付加年金」という言葉を聞いたことはあるでしょうか?

これは自営業者や個人事業主が毎月400円を年金保険料に上乗せして払うと、将来の年金額が増える公的制度です。

受取額が最大で毎月8,000円増加し、受給開始2年後には支払った保険料の元が取れてしまいます。意外と知られていないお得な付加年金の仕組みやメリットについて紹介します。

お得な「付加年金」の月額保険料は誰でも一律

付加年金制度は、従来の国民年金保険料に「付加保険料」を上乗せして支払い、将来受け取る老齢基礎年金の受給額を増やす仕組みです。付加保険料の金額は誰でも月額400円と一律で、受給する付加年金の年金額も年間で「200円×納付月」と決まっています。

付加年金は老齢基礎年金に上乗せされて一緒に受け取るため、加入期間も老齢年金と同じで20歳から60歳までの40年間となります。また、その期間内であれば、40年間に満たなくても付加保険料の納付は可能です。

加入できるのは自営業者や個人事業主など

では、付加年金に加入できるのはどのような人なのでしようか。

残念ながら誰でも加入できるわけではなく、自営業者や個人事業主、学生、無職など国民年金の「第1号被保険者」と、「任意加入被保険者(65歳以上の方を除く)」が対象となります。

会社員や公務員など厚生年金や共済に加入している「第2号被保険者」と、「第2号被保険者」に扶養されている主婦などの「第3号被保険者」は加入できません。

厚生年金などに加入していない第1号被保険者は、将来もらえる年金受給額がどうしても少なくなってしまいます。そのため、付加保険料を上乗せすることで、受給額を増やすという狙いが制度の背景にあるのです。

また、「国民年金基金」に加入している人も、制度の対象外となります。国民年金基金も第1号被保険者が上乗せして保険料を納めることにより、年金の受給額が増える制度です。そのため、付加年金との二重加入はできない決まりになっています。

付加年金への加入と付加保険料を支払うには申し込みが必要で、市区役所や町村役場、年金事務所の窓口に必要書類を提出します。付加保険料の納付は申出月からの開始となり、納期限を経過した場合でも期限から2年間はさかのぼって付加保険料を納めることができます。

申し込み後に付加保険料込みの納付書が送付され、国民年金保険料をすでに前納で支払い済みの場合は付加保険料だけの納付書が送付されます。どちらも金融機関やコンビニなどで納付でき、手続きすれば口座振替でも対応可能です。

加入期間にかかわらず2年間で元がとれる仕組み

付加保険料を納付すると、将来受け取れる年金に毎年「200円×納付月」の金額が加算されます。

試算してみると、付加保険料を20歳から60歳までの40年間納めていた場合に受け取れる毎年の年金額は以下のようになります。

200円×480ヶ月(40年)=9万6,000円

加算されたこの9万6,000円を12カ月で割ってみると、毎月8,000円が上乗せされることになるのです。

一方、40年間に支払った付加保険料がいくらかといえば、総額は以下となります。

400円×480カ月(40年)=19万2,000円

つまり、年金受給が始まってから2年後には納付した付加保険料が全額戻り、元がとれてしまうことになります。

では、40年間でなく、もっと短期間の加入だった場合にはどうなるのでしょうか。

仮に付加保険料の上乗せ期間が30年間だった場合、受け取れる毎年の年金額は「200円×360カ月(30年)=7万2,000円」となります。

実際に支払った付加保険料は「400円×360カ月(30年)=14万4,000円」なので、やはり2年間で元がとれてしまいます。加入していた期間にかかわらず、将来2年以上給付を受ければ元がとれる仕組みなのです。

さらに、付加保険料は国民年金保険料などと同様に所得から全額控除できるため、所得税や住民税の節税につながるというメリットもあります。

また、本来は65歳からとなる年金給付開始年齢を先に延ばす「繰り下げ受給」を選べば、国民年金と同様に一定の料率で付加年金額が増額されます。一方で、国民年金と同じく減額はされますが、65歳より前に繰り上げて年金を受け取れる「繰り上げ受給」も可能です。

付加年金のデメリットは、国民年金などと同じように受給開始前に死亡してしまうと年金がもらえないことです。また、65歳から年金受給を始めて2年以内に亡くなった場合には、支払った保険料の方が付加年金の総額を上回り、差額分を損することになります。

長生きすれば、ひと財産に

付加年金制度は支払った付加保険料の全額を2年でとり戻せるうえ、年金を受給している限りプラスが続くというとてもお得な制度です。

上乗せされる金額は最大で毎月8,000円とやや小額なものの、年間でみれば10万円近い収入となり、超低金利が続く今の時代においては安全で効率的な老後資金対策といえます。

さらに、長いスパンで見てみましょう。

厚生労働省の最新資料による日本人女性の平均寿命は、87.45歳です。仮に40年間納付した付加年金を65歳から87歳まで受け取り続けた場合は、「9万6,000円×22年間=211万2,000円」と、ひと財産になります。

長生きすればするほど得をするうえ、投資と違って目減りするリスクがないという仕組みは、とても大きなメリットといえます。国が整備した長期の小額積立制度と考えて実行すれば、資産形成に向けた第一歩になるかもしれませんね。

参考 日本年金機構 付加年金

年齢・性別比のクレジットカード数

いつもありがとうございます。

中西です

新型コロナウイルスの影響で、私たちの生活用式は変わってきました。

どこに行くのもマスクが必要になり、買い物でレジに並ぶときはソーシャルディスタンスを意識しなければなりません。

また、キャッシュレスも新型コロナウイルスの流行がきっかけで普及が進んでいます。

これは現金による接触での感染を防ぐためです。クレジットカードもキャッシュレスの一つです。

今回は、日本クレジット協会の「クレジット関連統計 クレジットカード契約数」をもとにクレジットカードの契約数を年齢、性別ごとにみていきましょう。

クレジットカードの契約数が多いのは男性の61歳以上で4507万件

日本クレジット協会の「クレジット関連統計 クレジットカード契約数」によると、クレジットカードの契約数が多いのは、男性の「61歳〜」からで、4507万件であることがわかりました。構成比は17.0%にも及びます。

性別、年齢別でも契約数や構成比が異なるので掲載します。

性別、年齢別でみるクレジットカード契約数

男性

- 〜22歳:216万件/0.8%

- 23歳〜30歳:1132万件/4.3%

- 31歳〜40歳:1996万件/7.5%

- 41歳〜50歳:2938万件/11.1%

- 51歳〜60歳:2989万件/11.2%

- 61歳〜:4507万件/17.0%

女性

- 〜22歳:227万件/0.9%

- 23歳〜30歳:1164万件/4.4%

- 31歳〜40歳:1879万件/7.1%

- 41歳〜50歳:2740万件/10.3%

- 51歳〜60歳:2767万件/10.4%

- 61歳〜:3967万件/14.9%

不明

- 〜22歳:2万件/0.0%

- 23歳〜30歳:10万件/0.0%

- 31歳〜40歳:15万件/0.1%

- 41歳〜50歳:14万件/0.1%

- 51歳〜60歳:9万件/0.0%

- 61歳〜:7万件/0.0%

先ほども触れた通り、一番多いのは男性の「61歳〜」で構成比は17.0%です。女性においても、「61歳〜」が3967万件で構成比が14.9%と10%を超える構成比になっています。

男女共に、年齢が上がると共に、契約数が増加する傾向にあり、構成比は「41歳〜50歳」になると10%を超える傾向にあります。クレジットカードはキャッシュレスの中でも昔からある決済方法のため、このような構成比になることが考えられます。

また、構成比の中で最も低い値となっているのが、男女共に「〜22歳」の年齢層で1%に至っていません。これはクレジットカード以外のキャッシュレスが普及していることが要因として考えられるのではないでしょうか。

いかがでしたでしょうか。

今回は、日本クレジット協会の「クレジット関連統計 クレジットカード契約数」をもとにクレジットカードの契約数を年齢、性別ごとにみていきました。

最も多い構成比となっているのは男女共に、「61歳〜」で男性は17.0%、女性は14.9%です。年齢が高くなるとともに、構成比、契約数は多くなる傾向にあります。

統計参考

株式会社 黒岩電工 黒岩勇佑様

今回は岡山市東区で電気工事を営んでおられる株式会社黒岩電工 黒岩社長にお話しを伺います!

まずは起業や現在に至るまでの沿革を簡単に教えてください

僕が高校卒業後、居酒屋のバイトしていたんですが、その時のご縁で 19 歳の頃に電気⼯事という職⼈の世界に⼊り電気⼯事会社に就職して10 年間同じ会社にお世話になりました。

10 年という経験と技術を⽣かして 29 歳の時に⼀⼈親⽅として独り⽴ちして⿊岩電⼯を設⽴しました。

その 5 年後に従業員を2⼈雇うようになり個⼈事業主として規模を少し拡⼤しました。

その後 2020 年 8 ⽉にようやく会社を法⼈化して株式会社⿊岩電⼯として新たに出発し現在に⾄ります。

順調にきてるんですね!具体的に黒岩社長の会社はどんなお仕事内容なのですか?

仕事内容は主に⼀般住宅、店舗、⼯場、アパート等の電気配線⼯事、電気器具の設置、

引込線⼯事、家庭⽤、業務⽤エアコンの取付、アンテナ⼯事等々です。

主に現場作業がメインです。

なるほど!今の生活に無くてはならないお仕事ですね!

お忙しい日を過ごしていらっしゃると思いますが、現場の数も多いのでは?

新築は年に40棟、リフォームやアパート・外注依頼等を含めると100は超えて有難い事に休みは殆どない状態です(笑)

経営理念 社訓 社名に込めた想いはありますか?

経営理念としては僕⾃⾝昔から⾃分の事より⼈に何かしてあげて喜んで貰えるのが

好きだったのでとにかくお客様に喜んで貰える物作りをいつも⽬指しています。

その中でお客様(個⼈、会社)がみんな同じ考えや感覚ではないのでそれぞれの、お客さんの考えや好み等を感じ取りながら⼯事をする様に⼼掛けています。

社訓という程⼤層なものではありませんが「⾃分の為の⼯事ではなく、お客様の為の⼯

事をしている」という事を皆で常に想いながら⼯事をしています。

あと笑顔はとても⼤事にしています!

社名ですが設⽴当初や法⼈登記する前は⾊々インパクトのある会社名やおしゃれな会社名なども憧れましたがやっぱり分かりやすく覚えやすい、今まで親しんでもらった名前や会社名が良いと思いそのまま⿊岩電⼯にしました。昔から⾃分の名前を会社名に⼊れるっていう憧れも少しはありましたけどね(笑)

素晴らしいです!黒岩電工での自慢は?

それは無理!と言われてきた現場でも【可能】にしてきた実績は多いです!

『とりあえずやってみる!』という精神で仕事に臨んでいます!

ここで社長のプロフィール教えてください

1980 年 5 ⽉ ⽣まれ 40 歳(インタビュー当時)

⼩学校ではサッカー、剣道、ピアノ、スイミングを習っていました。

中学校ではクラブチームでサッカー、部活でバスケットボールをしていました。

⾼校は⽟野光南サッカー部に⼊り結果は残せませんでしたが充実した⽇々でした。

格闘技も⼤好きだったので⾼ 2 の頃から趣味でサッカー部の傍らボクシングジムにも通っていました。

すごくアクティブな学生時代だったんですね!

そーなんですよ!(笑)

中学生の時からバンドも好きで、ビジュアル系、高校ではパンクバンドの活動も華々しくしてました!

マジっすか!イケイケですね!(笑)

体力には自信があります(笑)

現在は24 歳の時に結婚した妻と現在中学校 3 年⽣の⻑男、⼩学校 6 年⽣の次男、4 歳の三男の

息⼦3⼈の⽗です。

息⼦3⼈共サッカーを頑張っているのですがそれを⾒るのが今の 1 番の楽しみです。

そもそも起業のきっかけってあったんですか?

前に勤めていた会社は僕を家族の様に思ってくれていてとても良い会社だったのですがどうしても⾃分ならこうするのに!こうした⽅が良いのに!⾃分の⼒、技術を試したい!という欲がどんどん溢れて⾃分で仕事を取って⾃分で利益を得て会社を経営したいと思いました。

経営のノウハウや経済の仕組みなど何も勉強しないまま前の会社を出たので⼤変苦労しましたが失敗しながら成⻑してきました。

今現在も必死に勉強中です!!

忘れられない⾟かったこと 嬉しかったこと 思い出の出来事とかありますか?

毎日充実していて1日が一瞬で終わってしまうのですが、前の現場から寝ずにとある美容院の改装に夜中入り朝に近くの銀行の駐車場で丸1日意識を失い倒れたまま目が覚めると次の朝だったのはビックリしましたね(笑)

それ、あんんまり笑えないですよ(笑)(笑)

あと、まだ独り⽴ちして 2.3 年の頃もう完成間近の店舗の現場が放⽕に合いせっかくみんなで作ったものが⼀瞬で燃えて無くなってしまった事がありました。

ええぇ!?マジですか!?

マジっす(苦笑)

おまけに現場監督は逃げました(# ゚Д゚)

せっかく作った物が燃えてしまった⾟さもあるのですがその⼯事代⾦等々⼊ってこなくて僕にとっては結構な額のお⾦だったので精神的にも⾦銭的にもキツかったですね。

その時妻に⼀番苦労をかけてしまったので⾟かったですね〜。

嬉しかった事はお客様から凄く感謝してもらって嬉しかった事とか沢⼭ありますが、やっぱり起業して今まで結構苦労して来ましたが家族5⼈が揃っているうちに新しい家を建てれてみんな喜んでくれたのが⼀番⼤きいです。⼈⽣どの道が正解か分かりませんが⾃分の思いを貫いてやって来て良かったと思いました。

そうですか~ここまでくるのに色々とご苦労があったのですね。

これからの夢・会社の未来像とかありますか?

これからの夢というか⽬標は⼯事会社も時代の流れに沿って変化、対応していかなければならないと思うので常に新しいものに対応しつつ、10 年,20 年 30 年と続いて継承されていく様な会社作りをしていきたいです!!

それと1⼈でも多くの技術者を育てて社会に送り出し、社会に貢献出来れば良いなと思

います。

あと、前にお話ししましたがサッカーが好きなので、仕事で競技場やサッカースタジアムを手掛けてみたいですね!

将来的にサッカーの『黒岩杯』とかできたら嬉しいですね!

お子さん達と仲睦まじい一枚!

成長が楽しみです!

ありがとうございました!最後にPR等ありますか?

⾃分で⾔うのもなんですが技術職なので技術はあって当然ですが⼈当たりの良さでこ

こまでやってこれたようなものです(笑)なので現在取引しているお客様もみんな良い

⼈達ばかりで楽しく仕事をさせて頂いてます!!

こんな感じの僕であり会社ですが宜しくお願い致します!!

あ、岡山のサッカー業界を盛り上げたい方と繋がりたいです!

サッカー好きな従業員も募集中です!(笑)

某異業種交流会でも活躍中の黒岩社長!

今後益々の社業のご発展祈念しております!

株式会社 黒岩電工 岡山市東区大多羅

今回、美容整体サロンを経営されていらっしゃる素敵な奥様と一緒に取材に応じて頂きました!

ありがとうございました!

2021/5 /24 中西康修

つぶやき マック2021年から進化!

こんにちは 中西です

いつもありがとうございます!

今回は私も大好きなマクドナルドについてリニューアルを載せてみようと思います。

本業には関係なくてすいません(笑)

今現在私には小学生の子どもが2人いるのですが、やはりマックが大好きです!

その中でもハッピーセットには玩具も含めて大変お世話になっております(進行形 笑)

言わずと知れた日本マクドナルドホールディングス株式会社は、ハンバーガーチェーン「マクドナルド」の日本国内の運営をおこなう会社です。

マクドナルドは日本国内で2919店舗を展開(2020年11月時点)し、国内のハンバーガーチェーンで最も多い店舗数を誇ります。

そんな多くの人にとって身近な存在であるマクドナルド。最近ではモバイルオーダーや電子マネーでの支払いなどが積極的に導入され、新型コロナウイルス感染症(COVID-19)が流行する中でも手軽に楽しむことができるためさらに人気が高まってきています。

今回、マクドナルドでは冒頭ご紹介した大人気の「ハッピーセット」を大幅リニューアル。

2021年より発売することが発表されました。

どうもサイドメニューの拡充や新たに開発されたおもちゃでますます魅力が増したそうなのです。

日本マクドナルドホールディングス株式会社が2020年11月12日に発表した「2020年12 月期第3四半期連結決算状況のお知らせ」によると、2020年第3四半期累計期間は全店売上高が前年同期比266億円、6.5%増加の4359億円となったそうです。

また、営業利益は253億円、前年同期比38億円、17.8 %の増益という結果に。

新型コロナウイルス感染症(COVID-19)の影響を多くの外食産業が受ける中、マクドナルドは2020年も安定した売上高を記録しているようです。

確かに近所のマックさんは土日には、大変な賑わいで駐車場に入りきれない車列をよく見かけます。

その週末ともなると多くの店舗にドライブスルーの列ができるなど安定した人気を誇るマクドナルド。

気軽にテイクアウトできることや、企業として感染拡大対策への取り組みをしていることやおいしいメニューやお得感のあるバリューが消費者の心に響き、今後も継続した人気が見込めそうです。

栄養にも配慮 マクドナルド「ハッピーセット」

マクドナルドのハッピーセットといえば、人気のハンバーガーとおもちゃが手に入るお子さんたちから大人気のメニューとして有名です。お値段も手ごろなので大人もうれしいセットではあったのですが、唯一「栄養バランスが気になる」といった保護者の声もあったそうです。

今回、マクドナルドではハッピーセットのサイドメニューを今までの2種類から4種類に拡充。

お子さんたちの成長や食の好みに合わせてより幅広く選択できるようになりました。

また、ハッピーセットの目玉ともいえるおもちゃに関しても、開発方針を変更。子供たちの好奇心を刺激して主体性をもって『知りたい・やりたい』と夢中なれるおもちゃを開発していくことを発表したそうです。

ハッピーセット サイドメニューリニューアル点

(旧)「マックフライポテト® (S)」「スイートコーン」の2種類

(新)「マックフライポテト® (S)」「えだまめコーン」「ヨーグルト」「サイドサラダ」の4種類

・サイドメニューの変更の際に追加料金はかかりません。

・「スイートコーン」が「えだまめコーン」になることで栄養アップ

・新商品の「ヨーグルト」

・通常セットメニューのみ選択できた「サイドサラダ」がハッピーセットでも選べるように。

・おもちゃやメイン・サイドメニューの組み合わせは300通り以上。

お子さんにあった選択ができます。

ハッピーセット おもちゃリニューアル点

これまでの流行や時事的な話題を取り入れて開発していたおもちゃから、子供たちの興味関心・伸びる能力に気付くきっかけを提供することを目指したおもちゃへと開発方針を変更していくそうです。

・文字、図形、数、論理的思考などだけではなく、身体能力や自然・科学への興味関心、想像力、創造力、表現力などを育むきっかけを作る

・人や社会との関わりや日々の生活習慣に自立して取り組めるようなサポートになれるよう意識して開発

リニューアルして進化しても価格は変わらずなのは嬉しいですね!

親子で楽しめるマクドナルド

思い切り外食を楽しむことのできなかった2020年。今年もまだまだテイクアウトなどが主流の楽しみ方になりそうです。そんな中でも多くの人が足を運び、慣れたその味が楽しめるマクドナルド。お子さんたちのちょっとした栄養バランスや教育を考えるきっかけにもなる新たなハッピーセットで、2021年度も家族の食事を楽しんでみようと思います。

60歳での貯蓄平均は3078万 だが・・

いきなりですが、最近のアラ還世代は年齢を聞いてびっくりするくらいステキな年の取り方をされている人が多い気がしませんか?

しかし、若々しいとはいえ、60歳(還暦)は人生の大事な節目の年です。

サラリーマンの場合は再雇用もあるかもしれませんが、多くが定年退職となる60歳で本格的に自分の老後と向かい合うようになるのではないでしょうか。

特に「老後の2,000万円」が取り沙汰されて以来、老後の備えはいっそう身につまされる問題になっているでしょう。

そんな中、大手生保のPGF生命(プルデンシャル ジブラルタ ファイナンシャル生命保険株式会社)は2020年6月、還暦を迎えた1960年生まれの男女2,000人を対象に、「2020年の還暦人(かんれきびと)に関する調査」を実施。その結果から世の中の還暦人のマネー事情を見てみましょう。

還暦人の貯蓄額は平均3,078万円だが…

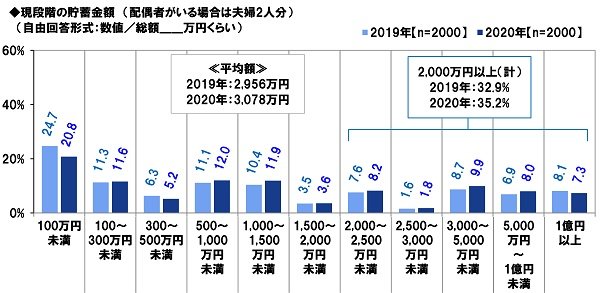

まず、全回答者(2,000人)に、現段階の貯蓄金額(配偶者がいる場合は夫婦2人分)を聞いたところ、「100万円未満」が20.8%で最も多い割合となっています(図表1参照)。

以降、階層区分順に「100~300万円未満」11.6%、「300~500万円未満」5.2%、「500~1,000万円未満」12.0%、「1,000~1,500万円未満」11.9%、「1,500~2,000万円未満」3.6%という結果。2,000万円以上の合計は35.2%でした。

図表1:現段階の貯蓄金額(配偶者がいる場合は夫婦2人分)の階層区分別比率

出所:PGF生命「2020年の還暦人(かんれきびと)に関する調査」

平均額は3,078万円ですが、2,000万円未満の人の割合が64.8%という数字の方が、より現実感があるのではないでしょうか。

老後を目前に控えている還暦人の厳しいフトコロ事情がうかがえる結果になっています。

なお、昨年の調査結果と比べてみると、平均額は2019年2,956万円→2020年3,078万円と、122万円の上昇となりました。

2,000万円以上の割合も32.9%→35.2%合計に増加しています。

これは、コロナ禍でお金に対する不安が増えたことが要因の1つかもしれません。

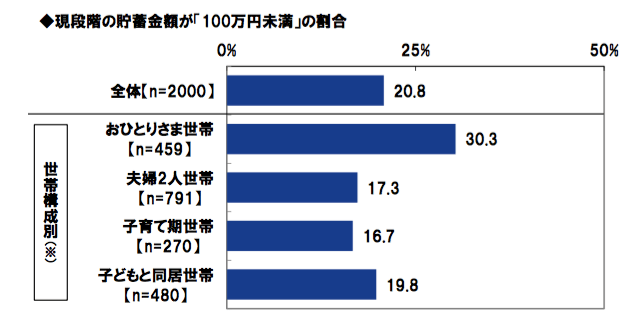

貯蓄額100万円未満の約3割がおひとりさま世帯

貯蓄額が「100万円未満」という回答を世帯構成別※で見てみると、おひとりさま世帯が30.3%と他の世帯と比べて群を抜いています(図表2参照)。

その他の世帯は、「子どもと同居世帯」19.8%、「夫婦2人世帯」17.3%、「子育て期世帯」16.7%ですので、おひとりさまの老後はなかなか厳しいといえる結果になっています。

図表2:現段階の貯蓄金額「100万円未満」の世帯構成別比率

出所:PGF生命「2020年の還暦人(かんれきびと)に関する調査」

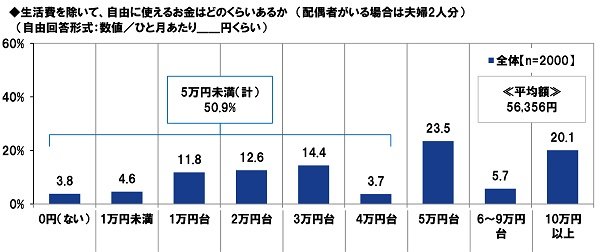

約半数は自由に使えるお金が「5万円未満」

生活費を除く、自由に使えるお金(配偶者がいる場合は夫婦2人分)はひと月あたりいくらくらいあるかの質問では、「5万円台」と回答した人が23.5%と最も多く、次に多いのが10万円以上の20.1%となっています(図表3参照)。

平均額は56,356円ですが、5万円未満の割合が50.9%の過半数を占める一方で、5万円以上も約半数という結果で、貯蓄額と同様、二極化の現象が見られました。

晩産の家庭では教育費が老後の生活を左右する

私は、下の子が社会人になった少ししたら還暦を迎えることになります。

もし大学院に進学していたら、まだ学費が必要な時期でもあります。

40歳以上でお子さんが御生まれになった家庭では、教育費と同時に老後資金の準備もしていかなければならないので、子育て中はかなり負担が重くなります。

さらに、子供を思うあまり必要以上に教育費にお金をかけると、子供が大学を卒業する頃には貯蓄がほとんどなくなってしまうという事態になりかねません。

定年と子供の大学卒業時期がほぼ同じタイミングでやってくる場合は特に、子供の手が離れた後に貯蓄を増やすチャンスがないまま老後を迎えることになるので、教育費の使い方には注意が必要です。

また、早いうちから教育費と老後資金の両にらみで準備を進めることも大切でしょう。

大多数が「60歳以降も働く」

PGF生命の調査の中には、還暦を迎えたら現役を引退したいと考える人が13.3%に対し、60歳以降も仕事を続けたいと考えているは86.8%という結果もありました。

人生100年時代においては、還暦後も働くことが主流になってくるかもしれません。

別の側面から見れば、定年退職後も働かないと金銭面が不安ということもあるでしょう。

老後の資金計画がうまく進まないまま還暦を迎えてしまった人も、現役で働き続けることでリカバリーを図れるともいえます。ただし、住宅ローンを抱えている場合注意が必要です。

住宅ローンの返済計画を見直す必要も

歴史的な低金利で、マイホームを購入しやすい環境だと考える人も少なくないようです。しかし、35歳で35年ローンを組むと、完済するのは70歳。上記のように60歳以降も働き続けるという人も増えていますが、60歳以降はそれまでより給料が下がることがほとんどです。

そうなると毎月の返済が厳しくなる可能性がありますから、定年を迎える60歳までに繰り上げ返済などを利用して、可能な範囲でローンを減らしておくことが肝要です。

また、退職金でローンの残りを返済するつもりの人も、退職金に手を付けずになるべく老後資金として残せるように、現役で働いている間に前倒しで返済していけると安心でしょう。

おわりに

今どきの還暦人の懐事情は、しっかり計画的に貯めている人と、なかなか思う通りには貯められなかった人とに分かれているようです。計画的に老後資金を準備するのが理想ではあるものの、コロナ禍の現在のような局面では、臨機応変に対応せざるを得ないこともあります。

少しでも長く現役で働けるように、改めて健康を意識した生活を送りたいものですね。

今のあなたにピッタリのセミナーは←

サラリーマンの節税

こんにちは 中西です

サラリーマンにとって楽しみなはずの給料日。

給与明細を見るたびに支払っている税金の額の多さにがっかりしていませんか?

(例に漏れず私も 涙)

会社勤めならば「節税」という言葉は無関係だと思ってしまいがちですが、実はサラリーマンにも節税対策が重要です。

節税について無関心だったという方は、もしかすると本当は支払わなくても良い税金を支払い続けているかもしれません。

節税をしっかり行えば、年間で数十万円手取り額を増やすことができる場合もあります。

今回、サラリーマンができる節税対策について紹介します。

サラリーマンの支払う税金とは

まずは、サラリーマンが支払う税金に関する基本的な知識を確認していきましょう。

サラリーマンが支払っている税金は「所得税」「住民税」「社会保険料」の3つです。

この中で節税が可能なのは所得税と住民税ですが、特に節税効果が大きいのが所得税です。

所得税は「累進課税」という制度が採用されており、所得が増えるに従って税率が上がり、納める税金額も多くなります。

所得税の計算は、年収から「給与所得控除」と「所得控除」を引いた額である、「課税所得」を元に行われます。

給与所得控除は、年収によってあらかじめ金額が設定されていますが、所得控除は「条件に当てはまっているか」「申請しているか」で金額が変わります。

つまり、所得控除を意識的に増やすことで節税になるのです。

例えば、同じ会社で働く年収600万円のAさんとBさんがいます。

Aさんは、特に節税対策を行わず課税所得が250万円でした。

一方Bさんは節税対策をしっかり行い、所得控除を増やしたため、課税所得を190万円まで下げることができました。

このとき、AさんとBさんは同じ年収にも関わらず、Bさんの方が手取り額は年間5万円以上も上回るのです(※)。

(※)参考:国税庁「給与所得者と税」

1.課税所得250万円の場合の所得税額:税率10%、控除9万7,500円=15万2,500円

2.課税所得190万円の場合の所得税額:税率5%、控除なし=9万5,000円

また、節税対策には所得控除のほかにも、計算が行われたあとの所得税の金額からそのまま税金の額を差し引ける「税額控除」があります。

節税ができる状況にも関わらず、これらのことを知らないだけで大きな損をしてしまう可能性があります。

自分が実践できる節税対策がないか確認していきましょう。

サラリーマンが実践できる節税対策

節税になるさまざまな控除は、会社で行う年末調整、もしくは確定申告で申請ができます。

サラリーマンが実践できる主な節税対策について解説します。

配偶者控除・扶養控除

配偶者控除や扶養控除は、すでに実践している人が多いかもしれません。

自分が扶養している家族がいる場合に適用できる控除で、一定の年収以下の配偶者や親、16歳以上の子どもを扶養に入れることができます。配偶者控除・扶養控除を受けるためには、年末調整時に勤務先へ提出する「給与所得者の配偶者控除等申告書」の該当欄に必要事項を記載して提出をするだけです。

生命保険料控除・地震保険料控除

民間の生命保険・介護医療保険・個人年金保険に加入していれば、最大12万円の控除、地震保険は最大5万円の控除を受けることが可能です。これらの控除を受けるには、年末調整時に保険会社から送付される保険料控除証明書を提出する必要があります。

医療費控除

意外と知らない人が多いのが、医療費控除です。10万円か一定の所得金額の5%のどちらか低い方の金額よりも医療費がかかった場合、超えた部分の金額を所得から控除できます。本人だけでなく同居の家族にかかった医療費や、歯医者の治療費、薬代なども合算できるため、対象になる方も多いのではないでしょうか。

ただし、医療費控除は年末調整ができないため確定申告が必要となります。

面倒に思うかもしれませんが、確定申告を行えば払いすぎている税金が戻ってきます。

住宅ローン控除(住宅借入金等特別控除)

住宅ローン控除は、あらかじめ計算された所得税から税金がそのまま差し引かれるため、特に節税効果が高い控除です。控除額は年末ローン残高の1%で、購入後10年間控除し続けられます。

サラリーマンの場合、最初の年だけ確定申告を行えば、翌年以降は年末調整で申請が可能です。戻ってくる金額が多いため、該当する人は忘れずに申告しましょう。

iDeCo(個人型確定拠出年金)

iDeCo(個人型確定拠出年金)は、自分で資産を運用して将来老後資金として受け取れる私的年金制度です。

iDeCoが注目を集めている理由は、老後資金を積み立てると同時に、掛金の全額を所得から控除でき節税効果が大きいためです。企業型確定拠出年金制度に加入していない場合、月額2万3,000円を拠出でき、年間で27万6,000円もの所得控除を受けられます。

ふるさと納税

ふるさと納税は、今や多くの人が実践している節税方法でしょう。自治体にふるさと納税をした場合、その金額から2,000円を差し引いた金額が、その年の所得税または翌年の住民税から控除されます。

2,000円は自己負担となりますが、各地の特産品など魅力的な返礼品がもらえてお得な制度です。

ふるさと納税をした自治体が5つまでの場合は「ワンストップ特例制度」が利用できるため、確定申告の必要もありません。

また意外と知られていないのが特定支出控除です。

ある程度の金額が必要ですが、平成28年度に改正され使いやすい内容になりましたので、ご紹介しておきます。

お勤め先から支給対象にはなっていない、通勤費や資格取得費、研修費、スーツ等の衣服費や図書費、接待交際費(条件や限度額あり)。

またテレワーク等で必要なWiFi費等も会社が認めてくれれば、算入する事が出来るかもしれません。

詳しくは国税庁のHPをご覧ください。

節税対策を行えば手取りを増やせるかも!

税金で損をしないためには、何よりも知識を身に付けることが重要です。

今回紹介した所得控除や税額控除以外にも、さまざまな節税対策が存在します。サラリーマンだから節税は関係ないと思わず、自分の手取りを増やす方法を考えてみましょう。

今回紹介した節税対策で、当てはまるものがあればぜひ実践してみてください。

弊社では他にも様々なご相談をお待ちしてます。

お気軽にお問合せください!

« Older Entries Newer Entries »