Posts Tagged ‘中西康修’

年金だけで生活ができる?できない?

公的年金が増加しても追いつかない物価上昇、シニア世代の実態は?

公的年金額は2年連続で増額されましたが、それを上回る物価上昇が家庭の生活に影響を与えています。シニア世代の生活はどのように支えられているのでしょうか。

特に、若い頃から積み上げてきた貯蓄が老後資金の柱として重要な役割を果たしていると考えられます。

今回は、60代の二人以上世帯を対象に、貯蓄額と年金の受給状況を見ていきます。将来の生活設計の参考に、お付き合いください。

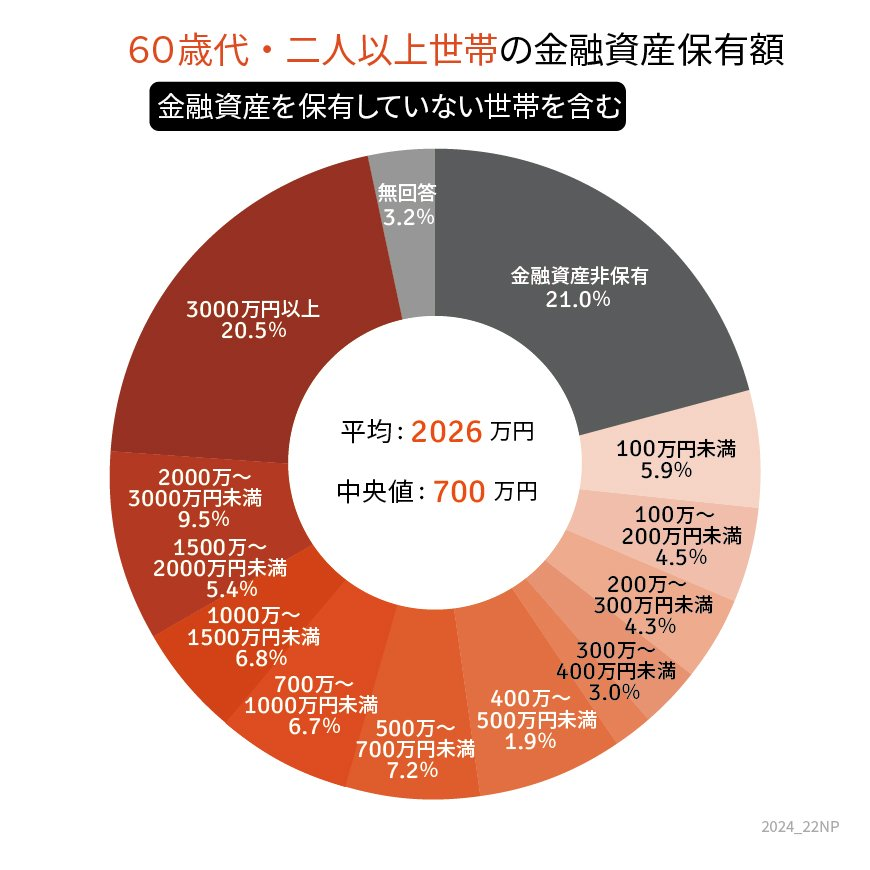

1. 60歳代の二人以上世帯、平均貯蓄額の実態

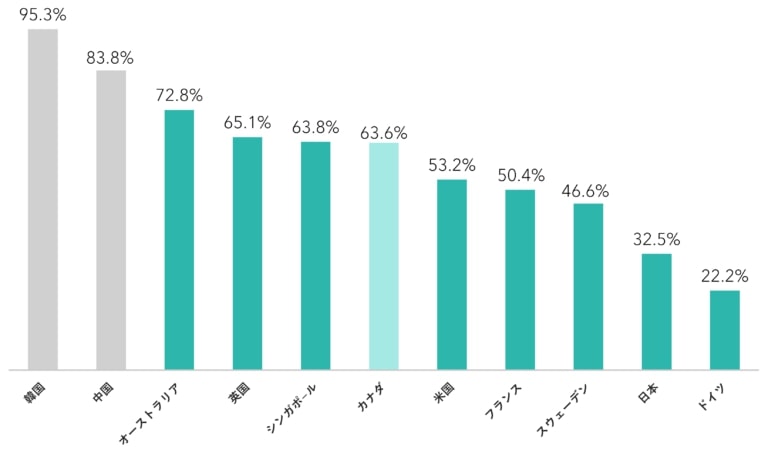

まずは金融広報中央委員会の「家計の金融行動に関する世論調査(令和5年)」を基に、60歳代の二人以上世帯の金融資産保有状況を確認します。

※金融資産には、預貯金以外に株式や投資信託、保険商品なども含まれます。

出所:金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査]

平均貯蓄額

- 平均値:2026万円

- 中央値:700万円

貯蓄額別の世帯割合

- 金融資産を保有していない世帯:21.0%

- 3000万円以上保有している世帯:20.5%

60歳代の二人以上世帯では、「貯蓄ゼロ」の世帯が5世帯に1世帯という状況ですが、一方で3000万円以上を保有する世帯も同程度存在します。

2. 現シニア世代の年金事情

老後の生活費を支える重要な収入源である年金の状況を、厚生労働省の「令和4年度 厚生年金保険・国民年金事業の概況」から確認します。

厚生年金の平均受給額(月額)

- 全体:14万3973円

- 男性:16万3875円

- 女性:10万4878円

国民年金の平均受給額(月額)

- 全体:5万6316円

- 男性:5万8798円

- 女性:5万4426円

厚生年金は、現役時代の収入や加入期間に基づき計算されるため、個人差があります。一方、国民年金は一律の保険料を納付する仕組みで、受給額の差は比較的小さいです。

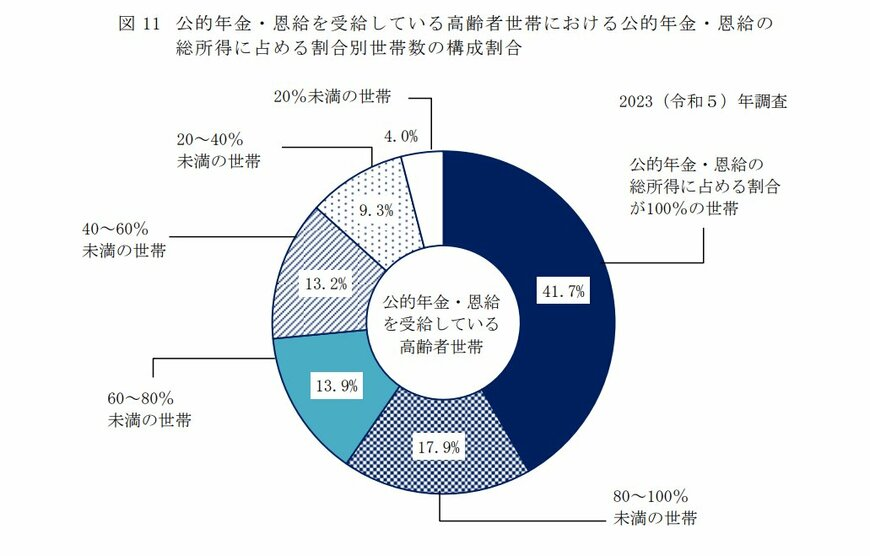

3. 年金だけで生活できる世帯は約4割

厚生労働省「2023年 国民生活基礎調査」によると、年金のみで生活している世帯の割合は41.7%で、残りの約6割は、貯蓄の取り崩しや家族からの援助など、年金以外の収入に頼っています。

出所:厚生労働省「2023(令和5)年 国民生活基礎調査の概況」

また、前回の調査よりもこの割合が低下していることから、物価上昇や生活費の増加が多くのシニア世帯に影響を与えていることが伺えます。

4. まとめと老後資金対策の提案

年金額が増加しても物価の上昇に追いつかず、実質的な生活費負担が増している現状があります。老後に備えるためには、早めに計画を立てることが重要です。

資産運用を始めるメリット

多くの世帯が資産運用に関心を持っていますが、リスクを理解し、リスク許容度に応じた運用方法を選ぶ必要があります。

まずは、家計の状況を整理し、将来の年金受給額を把握することから始めてみましょう。そのうえで、専門家に相談しながら、適切な資産運用を検討することをお勧めします。

老後の安心を得るために、今できる準備を始めてみてはいかがでしょうか。

年金受給者の人の確定申告は必要?

先月頃から生命保険料控除の案内や、確定申告や年末調整に必要な書類が届いていることと思います。2025年の確定申告期間は、2月16日が日曜日、3月15日が土曜日であることから、2月17日—3月17日の1ヶ月間にわたります。

確定申告が必要な方には、自営業やフリーランスの方、また特定の控除を申請したい方が含まれます。働き方が多様化する中で、働きながら年金を受け取る人の場合、確定申告が必要になるのか気になるところです。

ここでは、年金と給与を受け取る方の確定申告について、申告が不要なケースや申告した方が良いケースについて解説します。また、確定申告の要否を判断する方法も詳しく説明します。

1. 年金+給与を受け取る人で確定申告が不要なケース

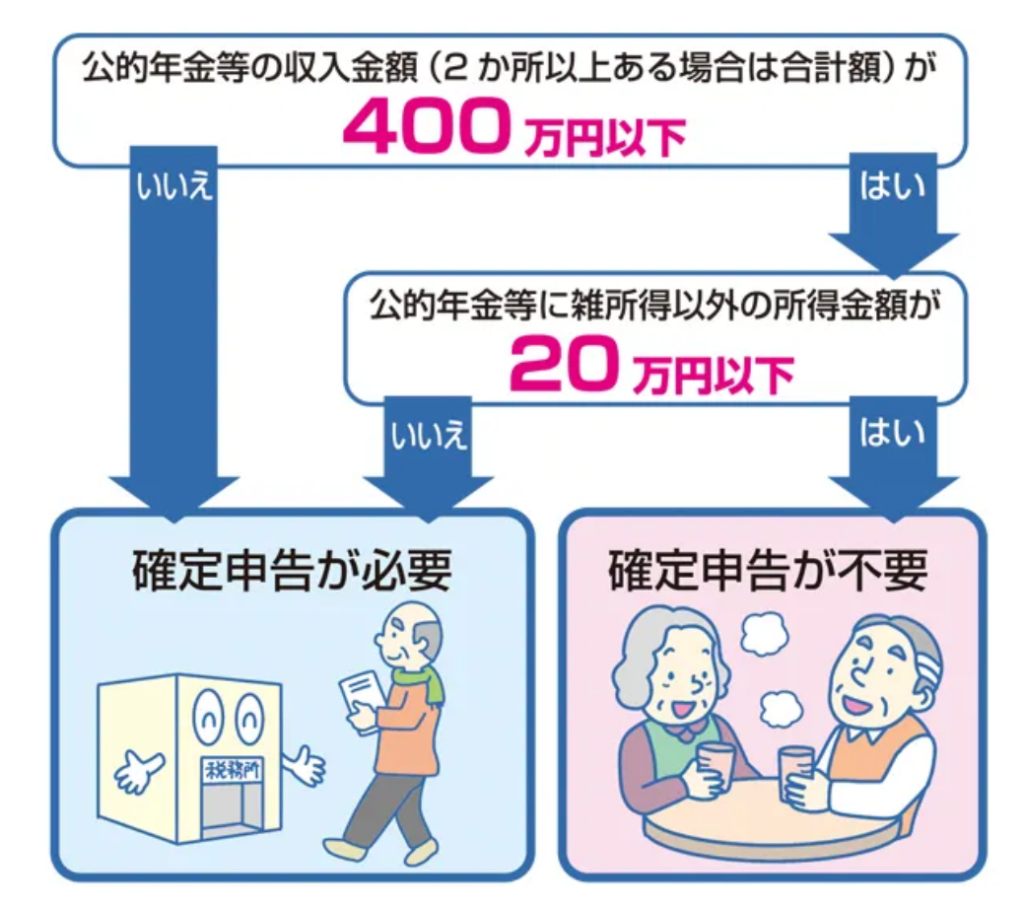

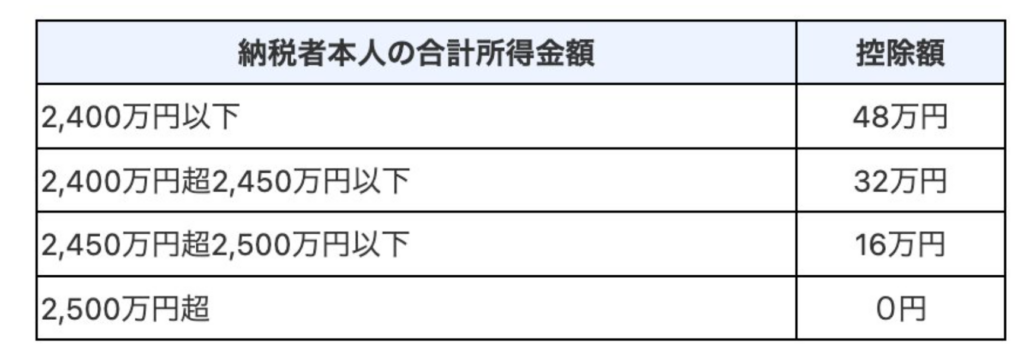

公的年金を受け取る方は「確定申告不要制度」を利用すれば、確定申告を省略できます。ただし、以下の条件を満たす場合に限ります。

- 公的年金等の収入金額が400万円以下であること

- “公的年金等にかかる雑所得”以外の所得金額が20万円以下であること

出所:政府広報オンライン「ご存じですか?年金受給者の確定申告不要制度」

国民年金や厚生年金、確定給付企業年金(DB)、企業型確定拠出年金などを含む公的年金等の収入が400万円以下で、かつ、給与所得や個人事業の所得、不動産収入、生命保険の満期返戻金などのその他の所得が合計20万円以下であれば、確定申告は不要です。

ただし、給与所得が20万円以下でも、他の所得を合算して20万円を超える場合は、確定申告が必要となります。

1.1 確定申告不要制度の背景

老齢年金は雑所得に該当し、一定以上の金額を受け取る場合は源泉徴収が行われます。しかし、現役時代に確定申告を経験したことがない人や、手続きが負担となる高齢者も多くいます。そのため、確定申告不要制度が設けられ、負担軽減が図られています。

ただし、年金を受け取りながら給与を得る場合は、給与所得が20万円を超える可能性が高く、確定申告が必要になることがあります。給与額が高い場合は、申告準備を進めておくと良いでしょう。

2. 確定申告をしたほうがよいケース

確定申告不要制度の条件を満たしていても、以下のような場合には確定申告をした方が有利になることがあります。

2.1 還付を受ける場合

所得税の還付を受けられる可能性がある場合は、確定申告を行う価値があります。主なケースは以下の通りです。

- 医療費が年間10万円を超えた場合: 医療費控除が適用されます。

- 医薬品購入費が1万2000円を超えた場合: セルフメディケーション税制による控除が可能です。

- ふるさと納税や寄附を行った場合: 寄附金控除が適用されます。

- 災害などで資産が損害を受けた場合: 雑損控除を受けられます。

これらの控除を適用することで、源泉徴収された税金が還付される場合があります。

2.2 住民税申告が必要な場合

所得税の確定申告が不要であっても、住民税の申告が必要になることがあります。例えば、以下の条件に該当する場合です。

- 公的年金にかかる雑所得のみだが、社会保険料控除や配偶者控除以外の控除を受けたい場合

- 公的年金以外の所得がある場合

住民税の課税要件は自治体によって異なるため、詳細はお住まいの自治体に確認することをお勧めします。

3. 確定申告の要否を判断する方法

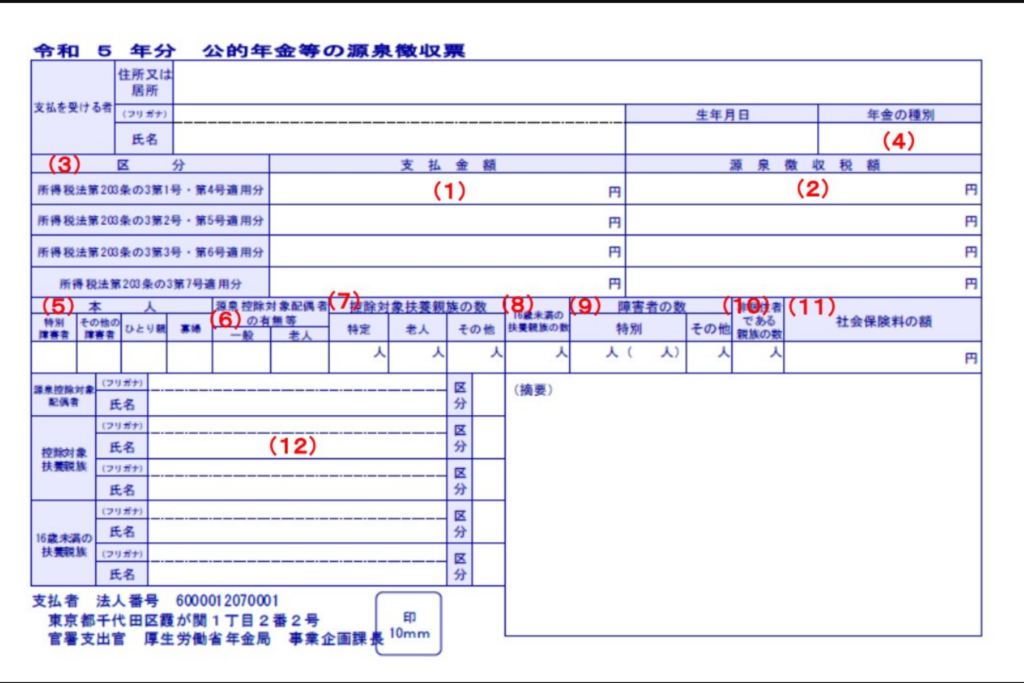

確定申告が必要かどうかを確認するには、「公的年金等の源泉徴収票」を確認します。

源泉徴収票の確認ポイント

- 支払金額欄: 税や社会保険料が差し引かれる前の年金額が記載されています。

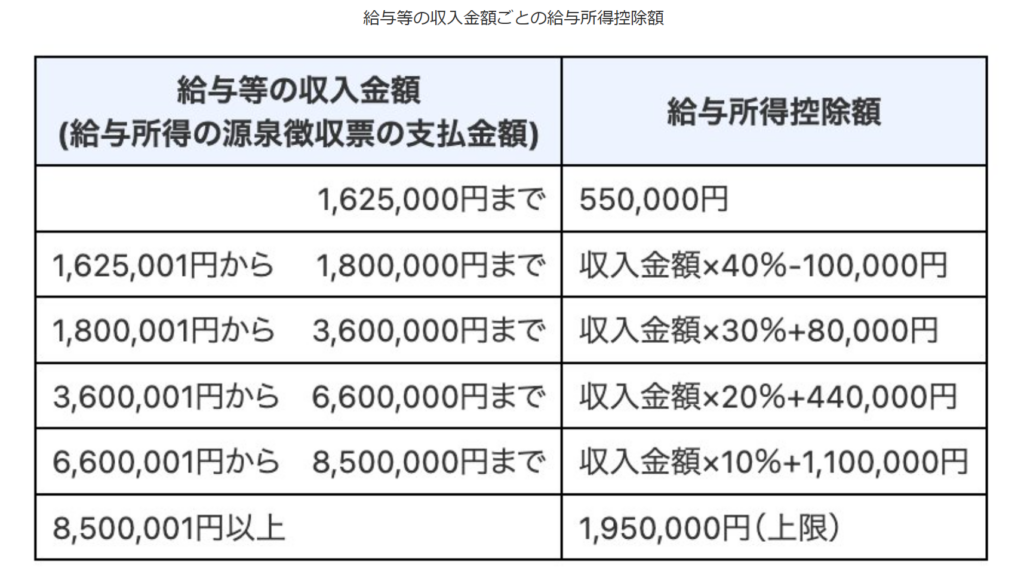

支払金額が400万円以下で、年金以外の所得が20万円以下の場合は、確定申告が不要です。ただし、給与収入が123万円を超えると給与所得が20万円を超え、確定申告が必要となります。

源泉徴収票でチェックする箇所は「支払金額」の欄です。支払金額は税や社会保険料が引かれる前の額面そのままの金額が記載されているため、単純な年金年収をチェックできます。

支払金額が400万円を下回っており、年金以外の所得が20万円以下でなければ、確定申告は不要です。

なお、年金と給与を受け取っている人が年金以外の所得を求める場合は、給与所得控除や基礎控除を頭に入れておけば良いかもしれません。。

ほかの控除の適用がない場合は、年間給与収入が123万円を超えると給与所得が20万円超となり、確定申告が必要となります。

もし源泉徴収票が手元にない場合は、振込口座の記帳や「ねんきんネット」で確認すると良いでしょう。

4. まとめ

年金を受け取りながら働く方は、年金収入のみの方に比べて確定申告が必要になるケースが当然増えると言えます。また確定申告が必要かどうかは、年金とその他の所得の合計額に基づいての判断となります。

初めて申告を行う際は、税務署や税理士に相談して正確な手続きを行うことをお勧めします。

少し早いですが本年もお世話になりました。

また来年もどうぞ宜しくお願い致します。

中西康修

日本の『富裕層』ってどれくらいいるの?

日本では、低金利が続く一方で物価は上昇しており、お金の価値が目減りする一方で、日々の生活費が増加しています。

多くの人が日常の買い物で、物価の上昇を肌で感じているのではないでしょうか。

すぐに給料が増えない限り、家計はますます厳しくなるばかりです。このようなインフレリスクに対応するため、NISAやiDeCoなどの制度を活用し、資産運用を始める人も増えています。

お金が増えにくいとされる現在の日本ですが、実は1億円以上の純金融資産を持つ「富裕層」の割合は年々増加しています。

今回は、純金融資産1億円以上を持つ「富裕層」が日本にどのくらい存在しているのか、またその増加要因についてみていきたいと思います。

さらに、富裕層に共通する特徴を取り上げ、どのようにして資産を守り増やしているのかもご紹介して皆さんの資産防衛のヒントになればと思います。

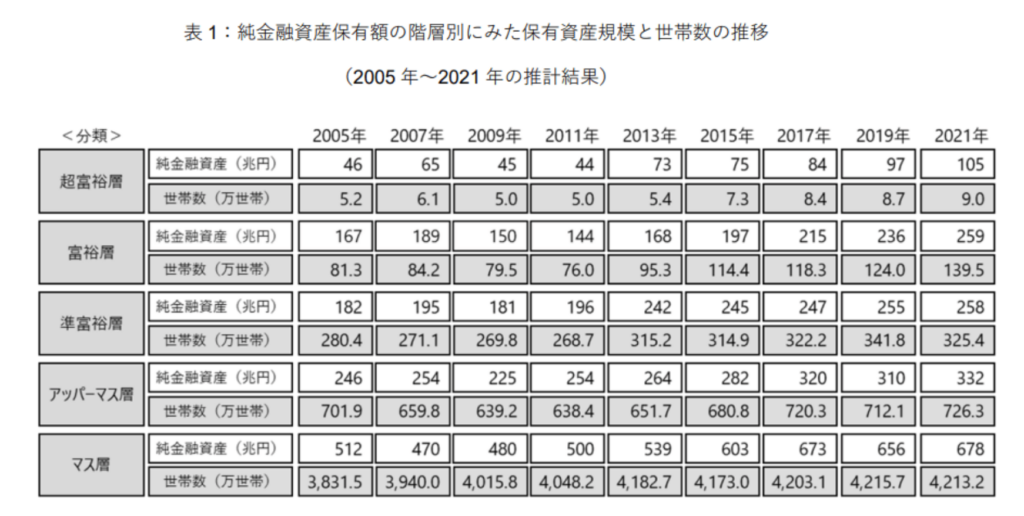

出所)国税庁 「国税庁統計年報書」、総務省 「全国家計構造調査(旧全国消費実態調査)」、

厚生労働省 「人口動態調査」、国立社会保障・人口問題研究所 「日本の世帯数の将来推計」、

東証 「TOPIX」 および 「NRI生活者1万人アンケート調査」 、「NRI富裕層アンケート調査」等よりNRI推計

SNSの普及により、一般の人々が富裕層の生活を垣間見る機会が増えました。彼らの豪華なライフスタイルや、成功を社会に還元しようとする強い意識に触れ、驚かされることも多いのではないでしょうか。

では、日本にはどれくらいの富裕層が存在しているのでしょうか?

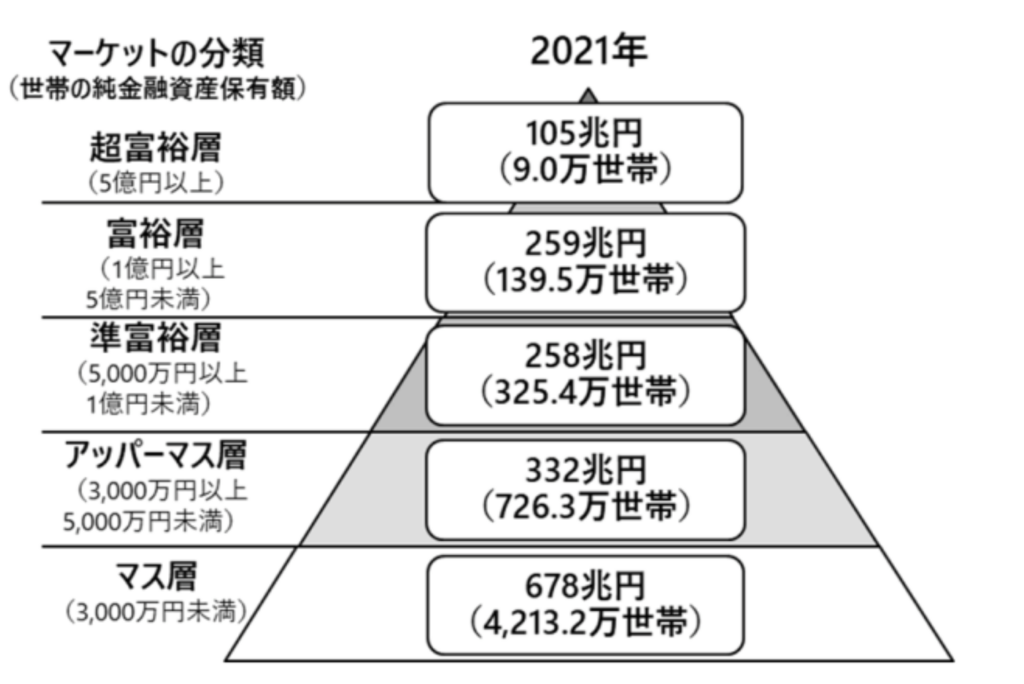

野村総合研究所の調査によると、日本には純金融資産1億円以上を保有する富裕層が約148万5000世帯おり、全体の約2%にあたります。その内訳は次の通りです:

- 超富裕層(資産5億円以上):9万世帯(総額105兆円)

- 富裕層(資産1億円以上5億円未満):139万5000世帯(総額259兆円)

- 準富裕層(資産5000万円以上1億円未満):325万4000世帯(総額258兆円)

- アッパーマス層(資産3000万円以上5000万円未満):726万3000世帯(総額332兆円)

- マス層(資産3000万円未満):4213万2000世帯(総額678兆円)

純金融資産が1億円以上5億円未満の「富裕層」は全体の約2.6%にあたる139万5000世帯、さらに5億円以上の「超富裕層」は約0.2%の9万世帯を占めていることがわかります。

また、2005年に86万5000世帯だった富裕層は、2021年には148万5000世帯に増加しており、この16年間で約62万世帯が新たに富裕層に加わりました。このように、富裕層は年々増加傾向にあります。では、生活が厳しくなりつつある中で、富裕層が増え続けているのは一体なぜなのでしょうか?

富裕層が増加する理由

ここまで、2005年から2021年にかけて、富裕層は増加していると説明してきました。

では、富裕層や超富裕層が保有する資産の総額の推移も確認してみましょう。

- 2015年:272兆円

- 2017年:299兆円

- 2019年:333兆円

- 2021年:364兆円

このように、着実に増加していることがわかります。この増加には、いくつかの要因が考えられます。以下に、日本で富裕層が増加した主な理由を解説します。

経済成長と資産形成の機会の拡大

2005年以降、日本の経済は緩やかながらも成長を続けてきました。この成長に伴い、NISAやiDeCoといった税制優遇制度が導入され、個人が資産形成に取り組むための機会が増えています。この結果、多くの人が投資を始め、資産を増やすことが可能になりました。また、株価の上昇が資産価値を押し上げ、早い段階で投資を始めた人々は大きな利益を得たこともあるでしょう。このような制度や市場の動向を上手に活用した人々が富裕層に加わり、全体として富裕層の増加を後押ししていると考えられます。

相続や贈与

また、富裕層の中には、相続や贈与によって多額の資産を受け継いだ人も多くいます。日本の高齢化が進む中で、親世代から子世代への資産の引き継ぎが増加し、これが富裕層の増加に繋がっていると考えられます。たとえば「祖父母の遺産を分配された」「親から結婚祝いとして数百万円を受け取った」といった例は一般家庭でも見られ、こうした形で意図せず富裕層の一員となるケースもあるのです。加えて、生前贈与による相続税対策が行われた家庭では、若い世代の資産形成が後押しされている可能性もあります。ここからは、富裕層に共通する3つの特徴について解説します。

行動は「戦略的」

富裕層の多くは、資産の管理や運用に非常に慎重です。リスクを軽減するために、さまざまな観点から検討を重ね、自分の資産状況を常に注視しています。

2024年からは新NISAがスタートしましたが、実際には「周りに流されて米国株だけを買い続けている」方も多いかもしれません。

しかし、安定した資産運用を行うためには、資産の配分(ポートフォリオ)をバランスよく管理することが重要です。

投資信託には株式だけでなく、債券や不動産といったさまざまな資産も含まれています。今一度ご自身のポートフォリオを見直し、リスクが分散されているかどうか確認してみることをお勧めします。

陰に「頼れる専門家」がいる

先ほどの調査によると、日本の富裕層の多くは事業オーナー(起業家)であるケースが多いことが分かっています。特に、純金融資産1~5億円の富裕層のおよそ3分の1は事業オーナーです。また、富裕層は金融機関をはじめとした多くの専門機関に相談する機会が多く、困ったときに「頼れる専門家」が身近にいることも特徴です。

今はインターネット検索で多様な情報が簡単に手に入る時代ですが、やはり専門家に相談することが効率的な資産形成の近道といえるでしょう。プロのアドバイスを受けることで、より確実で効果的な資産運用が可能になります。

「学習をし続ける」

これまでの経験から、富裕層の多くは自己啓発や学びへの意欲が非常に高く、常に最新の情報やスキルを取り入れることに熱心です。

読書に加え、セミナーやワークショップにも積極的に参加し、自身の知識を深めるために積極的に投資をしています。

こうした学びの姿勢が行動力につながり、人脈を広げ、結果として大きな利益をもたらすこともあるでしょう。

私も、あれこれ考えるよりまず行動することを心がけ、興味のある分野には積極的に挑戦していきたいです。

おわりに

今回は、純金融資産1億円以上の富裕層の割合や共通する特徴について解説してきました。現在の日本では、預金だけでは資産はほとんど増えないため、資産運用を始める人が増えています。しかし、富裕層であれ一般層であれ、リスクを十分に考慮した上で運用することが重要であることは変わりません。

すでに資産運用を始めている方は、他人の真似に頼らず、自分に適したリスク配分で運用ができているか、今一度確認してみましょう。

また、資産を増やすことに注目が集まりがちですが、病気やケガなど予期せぬ事態が起きた際に、増やした資産を大きく取り崩すことがないように、同時に適切な保障を備えることも大切です。

どのような未来が訪れても生活に困らないよう、資産運用と保障のバランスが取れた計画を立てることが理想です。

今回は富裕層についてご紹介しましたが、資産を増やすこと自体が最も大切というわけではなく、自分が幸福に生活するために必要なお金を準備することが重要です。人によって必要な資産は異なりますので、自分の目標を達成するための資産運用を心がけていきましょう。

新紙幣によるキャッシュレス化促進って?

2024年7月3日、財務省と日本銀行は約20年ぶりに一万円札、五千円札、千円札の新紙幣を発行しました。今回の改刷で特に注目されるのは、紙幣に描かれる人物の変更や、立体ホログラムの導入です。

具体的には、一万円札には渋沢栄一、五千円札には津田梅子、千円札には北里柴三郎が採用されました。千円札と五千円札は20年ぶり、一万円札は40年ぶりのデザイン変更です。

では、政府はなぜこのタイミングで紙幣デザインを刷新したのでしょうか。その背景には、さまざまな目的や意図が存在します。

国立印刷局「新しい日本銀行券特設サイト」 より

紙幣デザイン変更の目的

新紙幣の導入には多額のコストがかかるため、一見すると大きなメリットが感じられないかもしれません。しかし、今回の紙幣刷新にはいくつかの重要な狙いが存在します。ここでは、その中から2つの主要な目的を取り上げます。

紙幣デザイン変更の目的① キャッシュレス化の促進

まず考えられるのは、キャッシュレス化を後押しするための施策です。

【参考】新紙幣がキャッシュレス推進に繋がる理由

一見すると関係が薄そうな「キャッシュレス決済の促進」と「新紙幣発行」ですが、実際には関連があります。

新紙幣が発行されることで、小売店やATMなど現金を扱う機器を持つ場所では、それらを新紙幣に対応させるためのコストが発生します。特に、個人経営の店舗の券売機やバスの精算機などでは、その負担が大きいといえるでしょう。すでに、新紙幣や新500円玉が使用できない店舗を目にした方もいるかもしれません。

このような更新コストや対応の手間が、現金利用の煩雑さを事業者や消費者に意識させ、結果的にキャッシュレス決済への移行を後押しする要因となり得ます。

紙幣デザイン変更の目的② タンス預金の動きを促進

キャッシュレス化の促進以外にも、もう一つの狙いとして考えられるのが「タンス預金の動きを活性化させること」です。

タンス預金とは、家庭内に保管されている現金のことを指します。日本では数十兆円規模のタンス預金が存在するといわれ、これがマネーロンダリングや脱税の温床になるリスクもあります。政府としては、こうした現金を経済活動に引き戻し、その流れを把握したいという狙いがあります。

新紙幣の導入によって、「旧紙幣が使いにくくなる」といった心理が働き、タンス預金されていた現金が消費や預金に回ることで、経済を活性化させると同時に、政府が資金の流れをより把握しやすくする効果が期待されます。

タンス預金に潜むリスクとは?

タンス預金には、空き巣被害や自然災害によって現金を失うリスクが伴います。銀行に預けていれば、1,000万円までペイオフの対象として保護されますが、自宅に保管している現金はその対象外です。

さらに、家族に知らせず多額の現金を保管しておくと、相続時のトラブルを招く恐れがあります。加えて、現金を手元に置いておくだけではインフレに対抗できず、資産価値が目減りするというデメリットも存在します。

では、新紙幣を利用する際に、どのような点に注意すべきでしょうか?

補助金再開 8月~10月電気ガス料金

今年の5月に一旦終了していた「電気・ガス料金補助」が、今月から再開することになりました。

また、電気・ガス料金補助と合わせて「年金世帯や低所得者世帯への追加給付金」を検討していることも発表されています。

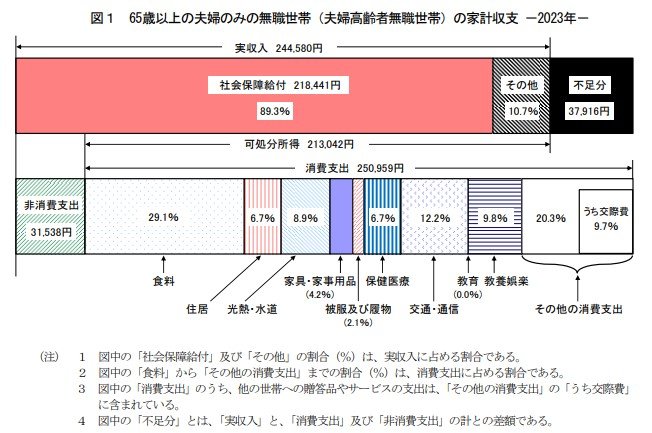

今回は、電気・ガス料金補助の詳細について解説するとともに、65歳以上の年金世帯の平均的な家計収支について書いてみたいと思います。

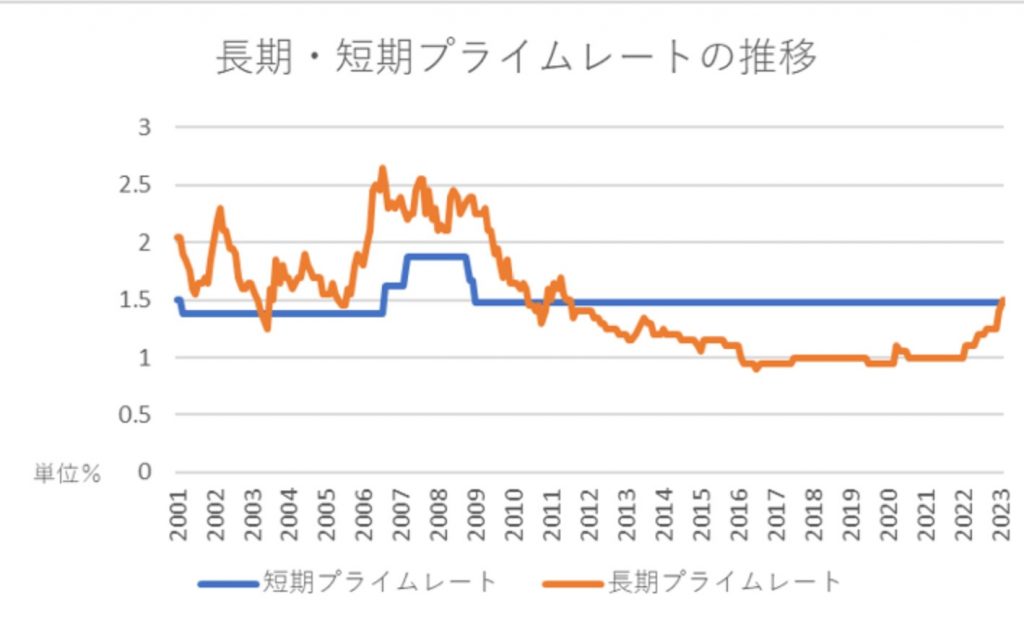

今後の住宅ローン金利どうなる?

長らく続いたマイナス金利政策の解除は今後あるのでしょうか?

先月、日銀副総裁の内田さんが講演し、解除後の政策の姿についてより踏み込んで説明したので市場は大きな関心を持って注視しています。

もしかしたら解除が今週行われる予定の3月18〜19日、または4月25~26日の金融政策決定会合で何らかのメッセージが出るかもしれません。

いずれにせよ、住宅ローン、特に人気を集める変動金利型ローンの利用者にとっては一段と気になる話になってきいるのではないでしょうか?

多くの銀行での基準金利はすぐには上がりにくい?

仮にマイナス金利にピリオドが打たれたとしても、既に変動金利ローンを借りている人にとって重要な基準金利の引き上げが、絶対とは言えませんが、多くの銀行にすぐに広がることはなさそうです。

その理由は以下の通り。

まず、変動型ローンの基準金利は短期プライムレート(1年未満の貸し出しの基準金利、短プラ)に一定幅を上乗せして決めるケースが多い点であるからです。

その短プラ(短プラは最も多くの銀行が採用している最頻値、日銀調べ)は、実は2016年のマイナス金利政策導入時には下がらなかった。

最後に低下したのは09年。日銀が政策金利(政策を運営する際に操作する金利)としていた無担保コール翌日物金利(借りた翌営業日に返す極めて短い銀行間の資金の金利)誘導水準を0.3%前後から0.1%前後に下げた後です。

従って、逆に言うと翌日物金利が0.1%を超えて上がるなら短プラ引き上げが広がる可能性もあるが、内田副総裁は講演でマイナス金利終了時の対応についてこう語りました。

「仮に(翌日物金利が0〜0.1%で推移していた)マイナス金利導入前の状態に戻すとすれば、現在の翌日物金利はマイナス0.1〜0%なので、0.1%の利上げになる」。

解除後の金利の上限を0.1%にするとの示唆だ。とすると短プラは上がりにくいという事です。

もちろん、翌日物金利の上限を0.1%にしても、日銀が追加的な利上げを急速かつ大幅に進めるとの観測が広がれば、3カ月物などのより長めの短期金利が上がり短プラに影響を及ぼし得ることも当然あるでしょう。

しかし、内田氏はこうも発言しました。

「仮にマイナス金利を解除しても、その後にどんどん利上げをしていくようなパスは考えにくく、緩和的な金融環境を維持していく」

過度の金利先高観の強まりで3カ月物などの金利上昇に拍車がかかる現象は起きにくいと見られ、やはり短プラは上がりそうにないかもしれません。

以上のように考えれば、マイナス金利が終了しても、短プラや変動ローンの基準金利は多くの銀行ですぐに上がらない公算が大きいと考えられるわけです。

ただ、注意してほしい事項が3つあると思います。

新たに借りる人の適用金利は上昇の可能性

第1に変動ローンの基準金利を短プラに基づかない方式で決めている銀行もあるので確認してほしいと思います。

マイナス金利解除時に基準金利を上げる可能性もあるからです。

第2に今の住宅ローンは基準金利ではなく、そこから優遇幅を差し引いた金利(適用金利)で貸すのが一般的ですが、基準金利が上がらなくても、マイナス金利終了に伴って優遇幅が縮小し、適用金利が上がるケースが出てきても不思議はないと思います。

ただし、既に借りている人の優遇幅は当初の水準が返済終了まで維持されるのが原則。

適用金利が上がり得るのは新たに借りる人の可能性があります。

第3に既に借りている人も、マイナス金利が終わった後の追加的な金利引き上げ局面では基準金利上昇で適用金利が上がる可能性があります。

副総裁が語った通り、日銀が「どんどん利上げをしていくようなパスは考えにくい」としても、金融政策の正常化がマイナス金利解除だけで終わるとは決めつけられないと思いますし、経済・物価情勢や日銀の情報発信に注意をしていきたいと思います。

年金から天引きされるものとは? 実質の手取り額

老後の生活に欠かせないものの一つが「年金」です。

改めておさらいですが、国民年金は、日本における厚生年金制度の一部です。国民年金は、国民の社会保障制度の一環として、年金受給資格者に対して給付金を支給するための制度です。国民年金の費用は、被保険者(加入者)と雇用主(もしくは個人事業主)が負担します。

国民年金から受けられる給付金は、加入者が一定の条件を満たすことによって老齢年金や障害年金として支給されます。これらの給付金は、将来の年金生活に備えるために積み立てられたものであり、年金生活を支えるための一部として重要です。

では自分の場合、厚生年金や国民年金(老齢基礎年金)がいくらくらい受け取れるかご存知でしょうか。

自分の年金見込額は、誕生月に送られるねんきん定期便で確認することができます。またねんきんネットを活用すれば、いつでもどこでも確認可能です。

しかし、年金には「天引き」されるお金があるということは意外と知られていません。日々、働いて受け取るお給料のように、額面より実際に受け取る年金額は少なくなるでしょう。

そこで今回は、将来受け取る年金でがっかりしないように、年金からなにが引かれているのか確認していきます。

1. 厚生年金と国民年金のしくみとは

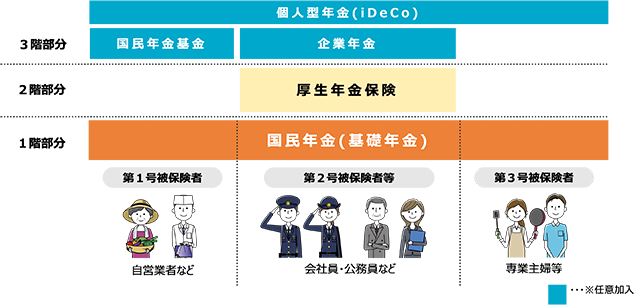

公的年金には「厚生年金と国民年金」があり、下図のとおり2階建ての構造をしています。

画像は厚生労働省より

1.1 国民年金

- 加入対象:原則として日本に住む20歳から60歳未満の方

- 保険料:一律(年度ごとに見直し)

- 年金額:納付期間によって決定。2023年度の満額は月額6万6250円(67歳以下の場合)

なお、第3号被保険者は保険料納付の義務がありません。

1.2 厚生年金

- 加入対象:主に会社員、公務員など

- 保険料:報酬比例制

- 年金額:加入期間や納付保険料により決定

公務員や会社員などの第2号被保険者は、国民年金に上乗せして2階部分の厚生年金にも加入します。

現役時代の報酬に応じた等級で厚生年金保険料が決まり、加入期間や納めた保険料によって、受け取れる年金額が決まるというしくみです。

現役時代の加入状況に応じて老齢年金額が決まりますが、そこから天引きされるお金があります。

2. 厚生年金と国民年金から「税金と社会保険料」が天引き

厚生年金や国民年金から天引きされるお金は、主に次の5つです。

2.1 所得税および復興特別所得税

障害年金や遺族年金は非課税ですが、老齢年金は雑所得となり、65歳未満なら108万円、65歳以上なら158万円を超えると所得税が課税されます。

また「東日本大震災からの復興のための施策を実施するために必要な財源の確保に関する特別措置法(平成23年法律117号)」により、所得税の源泉徴収の際に併せて復興特別所得税もかかります。

これらは年金から源泉徴収されます。

2.2 個人住民税

同じく障害年金や遺族年金を受給する場合は非課税ですが、老齢年金の所得が一定以上※となれば、住民税も課税されます。

住民税も基本的には年金からの天引きで納めます。

※基準となる所得は前年のものを参照します。

2.3 介護保険料

原則として年金年額が18万円以上の方は、介護保険料も年金から天引きされます。

介護状態になれば介護保険料の支払いが終わると勘違いする方もいますが、支払いは一生涯続きます。

そもそも介護保険料が天引き対象とならない場合、他のお金も天引きされません。

2.4 国民健康保険料(税)

国民健康保険とは、協会けんぽや健康保険組合などの会社の保険に加入していない方が加入する公的健康保険です。

65歳から74歳までの世帯の場合、原則として、国民健康保険の保険料(税)も年金から天引きされます。

2.5 後期高齢者医療制度の保険料

同じく健康保険として、原則75歳以上の方が加入する「後期高齢者医療制度」の保険料も年金天引きの対象です。

※国民健康保険や後期高齢者医療制度は、申請により普通徴収(納付書や口座振替)に変えられる自治体もありますが、それでも支払いの義務はあるため、実質年金天引きと負担は変わりません。

※国民健康保険と後期高齢者医療制度はいずれかの加入になるため、同時に天引きされることはありません。

実際に天引きされるお金は、6月上旬に送付される年金振込通知書で確認できます。また、年金の額面や天引きの金額、手取り額は年度途中でも変更になります。

自治体から送られる決定通知書や、年金機構から送られる年金振込通知書などを必ず確認するようにしましょう。

3. 国民年金の受給額(額面)は月額平均で5万円台

ここで気になるのは、そもそもの年金額面です。国民年金の平均月額は、2021年度末時点で5万6368円となりました。詳しく見てきましょう。

厚生労働省年金局の「令和3年度 厚生年金保険・国民年金事業の概況」を参考にします。

3.1 国民年金の平均受給月額

平均年金月額:5万6368円

- 〈男性〉平均年金月額:5万9013円

- 〈女性〉平均年金月額:5万4346円

3.2 国民年金月額階級別の老齢年金受給者数

- 1万円未満:7万27人

- 1万円以上~2万円未満:28万4152人

- 2万円以上~3万円未満:90万3006人

- 3万円以上~4万円未満:274万9550人

- 4万円以上~5万円未満:463万6048人

- 5万円以上~6万円未満:791万730人

- 6万円以上~7万円未満:1500万3006人

- 7万円以上~:187万2466人

男女ともに、ボリュームゾーンは6万円~7万円未満です。平均よりは実態の方が多いようですが、それでも年金だけで暮らすのは心もとないと感じる金額です。

では2階部分の厚生年金にも加入していた場合、受給額の合計は額面でどれほどなのでしょうか。

4. 厚生年金の受給額(額面)は月額平均で14万円台

同様に厚生労働省年金局の「令和3年度 厚生年金保険・国民年金事業の概況」から、厚生年金の額面も見ていきましょう。

※厚生年金の金額には、国民年金部分も含まれています。

4.1 厚生年金の平均受給月額

平均年金月額:14万3965円

- 男性〉平均年金月額:16万3380円

- 〈女性〉平均年金月額:10万4686円

※国民年金の金額を含む

4.2 厚生年金月額階級別の老齢年金受給者数

- 1万円未満:9万9642人

- 1万円以上~2万円未満:2万1099人

- 2万円以上~3万円未満:5万6394人

- 3万円以上~4万円未満:10万364人

- 4万円以上~5万円未満:11万1076人

- 5万円以上~6万円未満:16万3877人

- 6万円以上~7万円未満:41万6310人

- 7万円以上~8万円未満:70万7600人

- 8万円以上~9万円未満:93万7890人

- 9万円以上~10万円未満:113万5527人

- 10万円以上~11万円未満:113万5983人

- 11万円以上~12万円未満:103万7483人

- 12万円以上~13万円未満:94万5237人

- 13万円以上~14万円未満:91万8753人

- 14万円以上~15万円未満:93万9100人

- 15万円以上~16万円未満:97万1605人

- 16万円以上~17万円未満:101万5909人

- 17万円以上~18万円未満:104万2396人

- 18万円以上~19万円未満:100万5506人

- 19万円以上~20万円未満:91万7100人

- 20万円以上~21万円未満:77万5394人

- 21万円以上~22万円未満:59万3908人

- 22万円以上~23万円未満:40万9231人

- 23万円以上~24万円未満:27万4250人

- 24万円以上~25万円未満:18万1775人

- 25万円以上~26万円未満:11万4222人

- 26万円以上~27万円未満:6万8976人

- 27万円以上~28万円未満:3万9784人

- 28万円以上~29万円未満:1万9866人

- 29万円以上~30万円未満:9372人

- 30万円以上~:1万4816人

厚生年金の場合「男女差が約6万円ある」「個人差が大きい」ことが特徴的です。

現役時代の収入や加入期間で保険料が決まるため、国民年金よりも個人差や男女差が出やすいと考えられます。

5. 年金だけに頼らない老後対策を

今回は、将来受け取る年金からなにが引かれているのか確認していきました。年金だけでは老後の生活に足りない、と感じた方が多かったのではないでしょうか。

年金だけに頼るのではなく、年金以外の備えをしておきましょう。

例えば、初心者の方でも始めやすいつみたてNISAやiDeCoなど、将来に向けた資産運用をはじめることも重要です。

資産運用は投資になりますので絶対とは言い切れませんが、長期でコツコツと続けていくことでリスクを抑えていくことはできます。

資産運用といっても方法はさまざまあります。金融商品によって運用のリターンとリスクも異なります。

将来の為の資産運用を始めることは重要ですが、まずは自分にとって何があっているのか調べてみるのがいいですね。

あの時始めておけばよかったとならないように、今のうちからできることを少しずつでも始められると、明るい老後生活を迎えられるかもしれませんね。

保険のはなし この時期多い集中豪雨で被害を受けた時

夏から秋にかけては台風の発生が多くなり、洪水などの水災が発生する可能性が高くなります。

特に近年は、「ゲリラ豪雨」による被害が多くなっていることから、被害に遭った場合の補償について知りたい方もいるでしょう。

建物や家財の補償といえば火災保険がありますが、ゲリラ豪雨や集中豪雨などで受けた被害も補償対象になるのでしょうか。

火災保険は、火災による建物や財産の損害をカバーする保険ですので、ゲリラ豪雨や集中豪雨による被害に関しては一般的に火災保険の範囲外とされることが多いです。

ただし、具体的な保険契約や保険会社によって異なる可能性がありますので、契約内容や保険会社のポリシーを確認することが重要です。

ゲリラ豪雨や集中豪雨による被害が火災保険で補償されるかどうかを判断する際に考慮されるポイントは以下の通りです

- 保険の特約や追加カバー:一部の火災保険契約には、水災や風水害、地震などの自然災害に対する特約や追加カバーが含まれている場合があります。これによって、豪雨による浸水や流失などが一部補償の対象となる可能性があります。

- 水災保険:一般的な火災保険ではカバーされない水害に対して、水災保険を別途加入することで、洪水や台風による被害を補償することができる場合があります。ただし、これも保険会社や契約内容によって異なります。

- 保険の範囲外のケース:多くの場合、火災保険は火災や爆発などによる損害をカバーするものであり、豪雨による浸水や地盤の崩壊などは一般的にその範囲外とされることがあります。

- 保険金支払いの条件:被害が発生した際に保険金を支払うためには、契約内容に基づく条件や手続きを満たす必要があります。保険金の支払いに関する細かい条件や制約がある場合がありますので、保険契約書をよく確認する必要があります。

日本の6月消費者物価3.3%上昇

こんにちは お盆は皆さん如何お過ごしでしたか?

今回は日本の経済に関する重要なニュースをお届けします。

2023年の6月、日本の消費者物価が前年同月比で3.3%上昇したと発表されました。

これは、大きな見方をすれば過去数年に渡り低迷していた景気に対して明るい兆しといえるでしょう。

背景

日本経済は、バブル崩壊以降、デフレーションの長期化など様々な課題に直面してきました。

しかし、政府や日本銀行などの対策が徐々に実を結び、景気回復に向けた好材料が増えてきたと言えます。

消費者物価上昇の要因

6月に記録された3.3%の消費者物価上昇は、いくつかの要因によるものとされています。

- エネルギーコストの上昇:世界的なエネルギー価格の上昇が影響し、日本でもエネルギーに依存する産業やサービスの値上げが見られました。

- 需要の回復:新型コロナウイルス感染拡大の影響を受けた消費活動が回復し、需要が増加したことも物価上昇の要因となりました。

- 供給の制約:グローバルな供給チェーンの混乱や物流の問題により、一部の商品や原材料が不足し、価格上昇に繋がりました。

今後の課題

一方で、これからも日本経済が直面する課題には注意が必要です。

- インフレ率のバランス:インフレ率が過度に高まると、物価上昇によって消費者の購買力が低下し、景気回復の阻害要因となる可能性があります。

- 労働市場の改善:経済の回復に伴い、労働市場も改善されることが望まれます。雇用の増加や賃金の向上が、持続的な経済成長に繋がるでしょう。

- 持続可能な成長:経済回復を支えるためには、持続可能な成長が必要です。環境への配慮やイノベーションが経済において重要な要素となります。

6月に記録された3.3%の消費者物価上昇は、日本経済が回復の軌道に乗っていることを示す重要な指標です。しかし、今後も引き続き慎重な対応が求められる時期でもあります。

政府、企業、市民が協力し、持続的な成長と経済の安定に向けて取り組むことが、より豊かな社会の実現に繋がるでしょう。

皆さんの大切な生活を守る我々ファイナンシャルプランナーと一緒に考えていきませんか?

住宅ローン 借りる前によく考えておくべき事

2023年3月31日に公表された少子化対策のたたき台において、子育て世帯に対する住宅ローン「フラット35」の金利負担の軽減案が提唱されました。

家を購入するとき、多くの人が「住宅ローン」を利用します。

子育て世代だけでなく、多くの家庭ではその支払いを負担に感じているものです。

住宅ローンそのものはとても便利なシステムですが、そのコントロールが上手くいかないと、老後生活に大きな影響を与えることになります。

とくに、60~65歳で定年退職が目前になったとき、住宅ローンが残っていると、返済そのものが大きな負担になってしまいます。

そうならないためにも、住宅ローンを借りる前には、老後のことをしっかり考えましょう。

今回は、60歳代世帯の住宅ローンの残高を確認して、老後に向けて整理したいことを考えます。

60歳代世帯の「住宅ローン」の平均残高はいくら?

一般的に、60歳代世帯で「住宅ローン」が残っているとすれば、いくらぐらいなのでしょうか。

金融広報中央委員会「家計の金融行動に関する世論調査[2人以上世帯調査]2022(令和4)年」で、住宅ローン残高を確認してみましょう。

●60歳代世帯の住宅ローン残高

- 50万円未満:3.6%

- 50~100万円未満:1.2%

- 100~200万円未満:3.6%

- 200~300万円未満:1.2%

- 300~500万円未満:4.8%

- 500~700万円未満:6.6%

- 700~1000万円未満:6.6%

- 1000~1500万円未満:8.4%

- 1500~2000万円未満:6.6%

- 2000万円以上:15.0%

- 無回答:42.5%

住宅ローン残高のデータを小さい順に並び替えた時に真ん中に来る値である中央値は、「225万円」ですが、平均値は「766万円」です。

住宅ローン残高1000万円以上の世帯を合計するとその割合は30%あり、平均を引き上げているようです。

このうち、住宅ローンの残高が2000万円以上ある世帯が15%となっています。

なるべくなら、定年前にスッキリ完済したいというのが多くの人の願いではないでしょうか。

しかし、定年退職が間近でも「住宅ローンの残高は意外と多い」という印象を受けます。

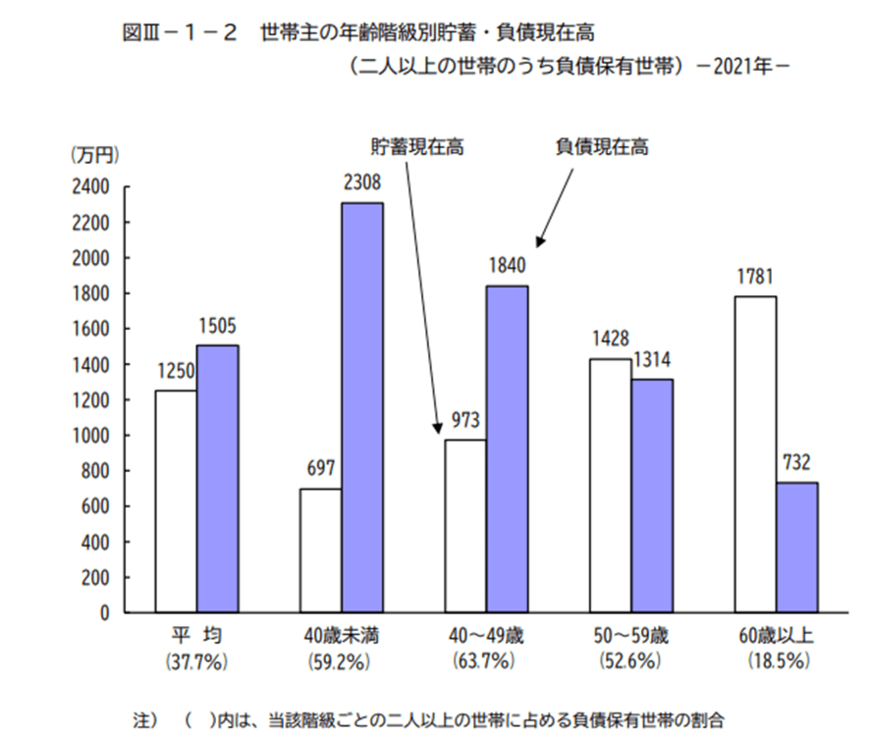

次は、参考として、2人以上の世帯の年齢階級別貯蓄・負債現在高を確認しながら、住宅ローンをどの時期に始めれば、60歳までにムリなく返済できるかを確認してみましょう。

《参考》住宅ローン返済に至る推移

まずは、総務省の「家計調査報告(貯蓄・負債編)」にある、世帯主の年齢階級別貯蓄・負債現在高のグラフで、住宅ローンの借入から返済に至る推移を見てみることにしましょう。

●「2人以上の世帯」年齢階級別貯蓄・負債現在高

多くの世帯が住宅取得をするようです。

借入残高は、どの年代よりも多く、2308万円。

一方で、貯蓄はどの年代よりも少なく、家計的には大変苦しい時期といえます。

その後、40歳代でも住宅を取得する世帯がいるため、住宅ローンなどの負債を抱える割合は63.7%と、どの年代よりも多くなります。

しかし、50歳代になると徐々に住宅ローンなどの負債の返済が終了する世帯があり、その分、貯蓄残高が増えていきます。

さらに60歳以上になれば、住宅ローンなどの負債のある世帯は2割以下になり、貯蓄残高も1781万円と大きく伸びます。

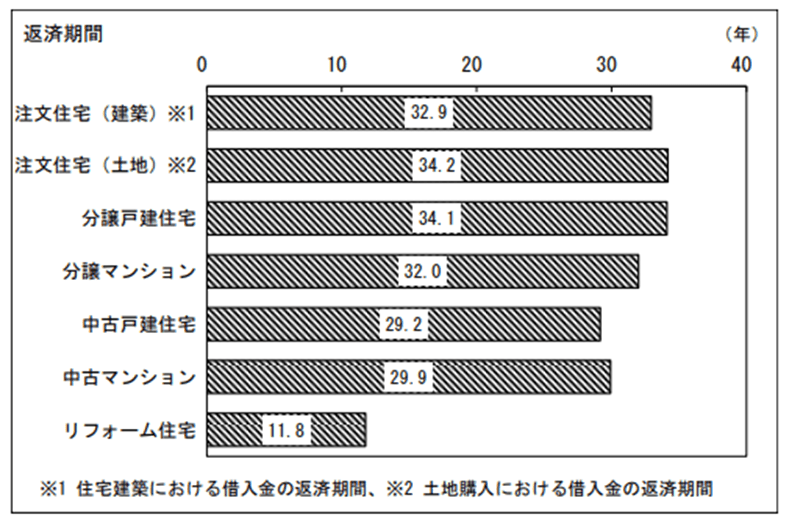

住宅ローンの一般的な借入期間は、最長35年です。

国土交通省「2021(令和3)年度住宅市場動向調査報告書」によれば、注文住宅(建築)、注文住宅(土地)、分譲戸建住宅、分譲マンション取得世帯の平均的な返済期間は30~35年。

中古戸建住宅、中古マンション、リフォーム住宅の取得世帯では10~30年未満という結果でした。

しかし、住宅ローンの借入を始める時期が40歳代後半~50歳代などになると、定年までの期間が短くなり、定年までに住宅ローンの返済が終わらないという状況になってしまいます。

晩婚化ということで、マイホームの取得時期が遅れるという事情もあります。

その場合は、独身時代にしっかり貯蓄して、住宅ローンは60歳までに返済できる金額にするなど、計画を立てておくことが大事です。

老後に向けて整理したいこと2選

会社を定年する60~65歳までに、住宅ローンを返済してしまうのが理想です。

これから住宅ローンを組むという方であれば、住宅ローンの返済終了時期をなるべく60歳までとして、老後の生活に金銭的な影響がでないよう注意しましょう。

しかし、すでに60歳以降までローンを組んでしまったという方は、「繰上げ返済」を検討しましょう。

繰上げ返済には次の2種類があります。

- 期間短縮型:ローンの期間が短くできますが、その分返済金額が増えます。

- 返済額軽減型:毎月の返済金額は減りますが、返済期間そのものは短くなりません。

それぞれ一長一短ありますが、ご自身の家計にあった方法の繰上げ返済を検討しましょう。

以下にその手順をまとめます。

●老後に向けて整理したいこと1:退職金の金額・定年後の収入を確認する

50代後半になれば、退職金の金額や定年後に再雇用になったときの収入の目安がみえてきます。

もし、退職金で住宅ローンの残りを一括返済しても、老後資金としてかなり残るというのなら、スッキリ完済してしまうのも選択肢のひとつです。

しかし、一括返済すると退職金がほぼなくなってしまうという方は、家計の状況にあわせ、先述の繰上げ返済のどちらかを選びましょう。

●老後に向けて整理したいこと2:家計にあった住宅ローンの「繰上げ返済」を選ぶ

《期間短縮型を選択する場合》

再雇用後の給与収入で、今まで通りの住宅ローン返済が継続できそうであれば、退職金の半分以下の範囲で「期間短縮型」の繰上げ返済を検討しましょう。

そうすることで、住宅ローンの返済期限が短縮できます。

残りのローンは、今まで通りコツコツ返済を行います。

あわせて、日々の生活費を現役時代の7割ほどに見直しましょう。

《返済額軽減型を選択する場合》

再雇用の給与収入が大幅に少なくなってしまい、今まで通りの住宅ローン返済では家計が赤字になる場合であれば、退職金の半分以下の範囲で「返済額軽減型」の繰上げ返済を検討しましょう。

住宅ローンの期間は短くできませんが、毎月の返済金額が減ることで、家計の赤字を予防できます。

あわせて、日々の生活費を現役時代の6~7割に見直しましょう。

定年退職を迎えたとき、住宅ローンが多いのは荷が重いものです。

人によって年収・定年、職種等環境は様々です。

その人それぞれの家計の収支に合わせて返済計画を立てていけば、完済できる可能性は大いに高まります。

しっかりとファイナンシャルプランナーと一緒に考えていきませんか?