Author Archive

【争続の回避方法】

お金が発生する仕組みをご存じでしょうか。

何かと何かが戦うことでお金が発生します。

絵画のオークションでは、ほしい人同士が争い、価格を吊り上げます。

プロ野球も同じだと思います。野球チーム同士が戦って勝敗を決めます。それを応援する人たちがいます。応援する人が増えるのに伴い、野球場の動員数が増えます。グッズが売れてお金が生まれます。スポーツなので健全には見えますが、実は争ってビジネスに繋がっている側面もあります。

相続が争続になるとどうでしょうか。

親族同士で戦って争続になると、弁護士等に相談する費用が発生します。これは、本来不要な費用です。時間や気持ちの面を考えるとその損失は計り知れません。

しかし、この争いを避ける方法があります。それは、自分の我を取り除くことです。当たり前のことではありますが、なかなかできないことでもあります。ある場所ではこのことが大事だと示しています。

それは「神社」です。神社でお参りするときに鏡が置いてあることをご存じでしょうか。よく見ると奥に鏡が置いてあります。鏡を見て自分を見つめなおすことができます。

鏡の読み方は「かがみ」です。我(が)を取り除くと「かみ(神)」になります。鏡の前で、我を取り除くと、神になるということです。

相手のことを考えず、自分が自分がとならず、我を取り除くことで、神様のようなステキな自分になれるのではないでしょうか。

それが、争続を避ける唯一の方法ではないかと思います。亡くなられた方は、親族が争うことを望んでいないと思います。悩んだときは、鏡の前で自分を見つめなおしては如何でしょうか。

加藤寿典

ライフプラン講座を開催いたしました!

先日4月23日に、企業型確定拠出年金を導入いただいている企業様で、ライフプラン講座を開催させていただきました。まだ、緊張気味な若い新入社員の4名を交え、その他の先輩方にもご参加いただきました。

【ライフプラン作成の意義】

- 現状の収支の把握

- 希望する生活(住宅・教育・生き方)を思うままに載せたときのキャッシュフローが30年後、40年後と年齢と収入、支出の変動していく中、マイナスにならないか?などを確認をする

- 改善点を確認し、改善箇所に優先順位をつけ、ライフプランで改善していく

- 実際に、保険見直し、金融商品等の選択見直しや運用改善等、直ぐに実行できるところはする

他には、働き方の目安や、将来の暮らしの変化(住み替え)などもプラン内で試すことも出来、そちらも含めたキャッシュフローも確認出来るので、ライフプランを作成することはさまざまな生活スタイルでの安心に繋がるものになります。

この度の、ライフプラン講座では、モデルファミリーで実際にライフプランを作成し、そちらのキャッシュフローを確認して、改善点を3つ(保険見直し、NISA運用、確定拠出年金増額)修正しました。その結果、見事に将来のキャッシュフローが改善することをご確認いただけたと思います。

このように、ライフプランを作成するというのは、改善実行までが含まれております。決して、一回数時間で作成するものではございません。

まだ、たくさんの方が作成されたことがないと思いますので、作成する際には、ぜひ私、杉本へご依頼ください。お待ちしております。

杉本でした(^^)/

山陽新聞社セミナーで講師を担当しました!

皆さま、こんにちは!

相続ドック部門長の末藤です。

ゴールデンウィーク明けで慌ただしい日々が続きますが、いかがお過ごしでしょうか。

GW最終日の5月6日(火)に開催された終活セミナー(山陽新聞社主催、飛鳥グループ協賛)で、

お金の講義を担当させていただきました。

当日は、雨の中の開催だったにもかかわらず、多くの方々にご出席いただきました!

やはり終活に対する関心の高さが伺えますね!

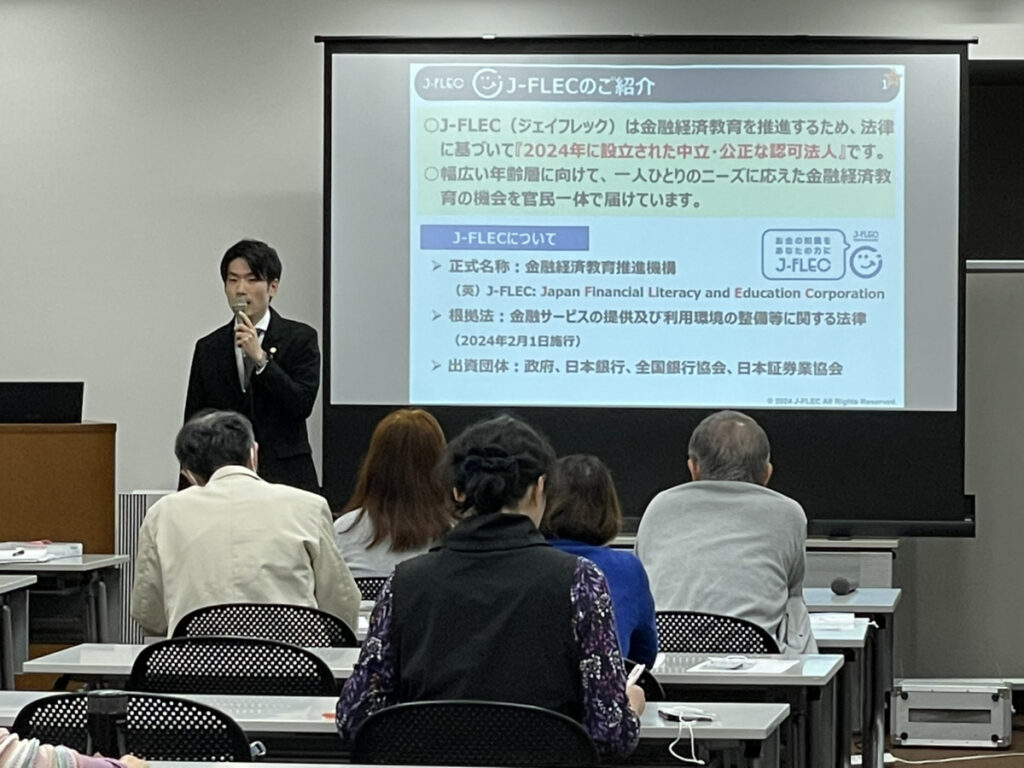

セミナーの内容としましては、『終活と資産形成の賢い両立術』と題して、高齢期のお金の備え方について幅広い観点からお伝えさせていただきました。

新NISAなど、従来からよくある投資についてのお話だけではなく、相続や認知症に対する備え等を重点的にお話したことで、参加者様から「中立公正なスタンスの内容で、大変勉強になった」という嬉しいお言葉を頂戴いたしました。

また、弊社“相続ドック”のご案内をしたところ、皆さま積極的にご質問くださり、チラシもたくさん持ち帰ってくださいました!

今後も“自分のための終活”を広めるべく、頑張っていきたいと想いを新たにしました!

それでは、また次回お目にかかります。

末 藤 丈 晴

「終活」ではなく「修活」へ

岡山済生会カルチャーセミナー 第二弾

岡山済生会カルチャーセミナー第二弾は、日本酒講座です!!

弊社の日本ソムリエ協会に所属する職員・末藤が担当します。

FP事務所としてまったく新しい切り口ではありますが、日本の文化についてお伝えしていきたいと思います。

日本の文化、おいしいお酒にご興味をお持ちの方は、奮ってご参加ください。

お申込みは086-252-1101

岡山済生会フィットネス&カルチャークラブまでお電話にてどうぞ

皆さまとお会いできることを楽しみにしております!

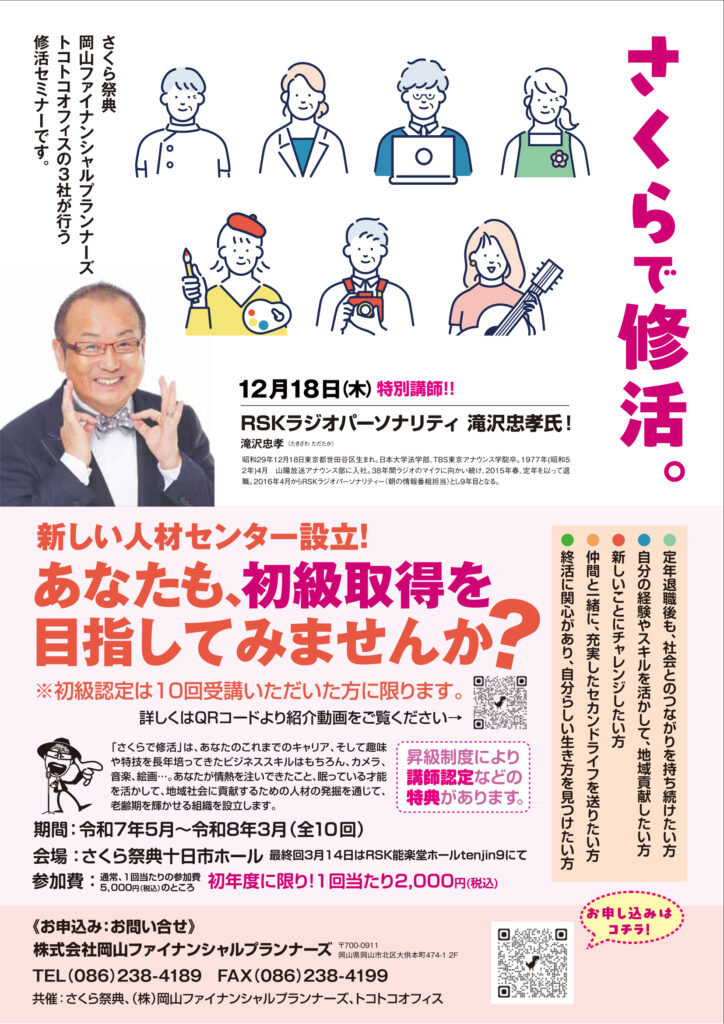

さくらで修活

申し訳ございません。

日にちは6月27日で間違いないところ、曜日が(月)となっておりました。

訂正後にあるとおり、金曜日の開催となります。

テクニカル投資セミナー

投資をするために必須の知識 “テクニカル分析”

このセミナーでは、普通はものすごく時間がかかるテクニカル分析のインプットを、

1回90分・全3回で、必要な部分だけ効率的に学べます!

投資経験を積んできたあなたに、より利益を出すための成長のチャンスをご提供します!

今すぐセミナーの内容をチェック↓↓↓

【参加者特典】

セミナーにご参加いただいた方には、通常1時間5,500円の個別相談を1回無料で実施します。

この機会を利用して、さらなる投資の成功を目指しましょう!

セミナー当日は、お飲み物とお菓子付き

定員に応じてセミナー会場を調整します。お早めにお申し込みください。

無職夫婦 65歳以上の家計は赤字?

【65歳以上無職世帯夫婦の生活は毎月赤字になる?】

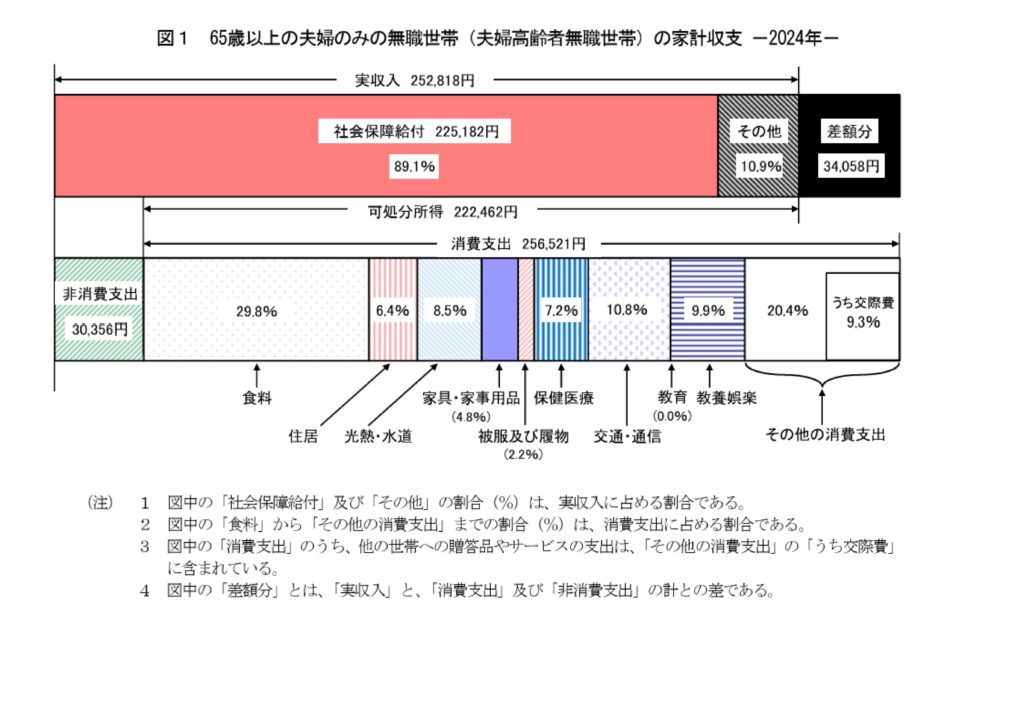

2025年3月、総務省統計局より発表された「家計調査報告[家計収支編]2024年平均結果の概要」は、シニア世帯の家計状況に改めて注目を集める内容でした。

なかでも、65歳以上で無職の夫婦世帯が毎月抱える“赤字額”は、これからの老後生活を考える上で無視できない現実です。

今回は、最新の統計データをもとに、65歳以上の無職世帯の生活費、収支、貯蓄状況についてわかりやすくご紹介します。

出所:総務省統計局「家計調査報告 家計収支編 2024年(令和6年)平均結果の概要」

1. 65歳以上の無職夫婦、毎月の家計は“約3.4万円の赤字”

まず、注目すべきは65歳以上の無職夫婦のみ世帯の家計状況。

総務省が公開したデータによると、2024年の平均的な家計は以下の通りでした。

- 収入:25万2818円(うち年金等の社会保障給付:22万5182円)

- 支出:28万6877円(うち生活費:25万6521円、税・保険料など:3万356円)

つまり、1カ月あたりの赤字額は約3万4000円。

この不足分は、貯蓄の取り崩しやその他の収入で補う必要があります。

生活費の内訳は?

消費支出で大きな割合を占めるのは以下の項目です:

- 食費:7万6352円

- 交通・通信費:2万7768円

- 教養・娯楽費:2万5377円

- 医療費:1万8383円

- その他支出:5万2433円(交際費や雑費など)

また、**エンゲル係数(食費の割合)は29.8%**と、食費の負担が大きいこともわかります。

2. シニア世帯の貯蓄事情はどうなっている?

では、毎月赤字になっている65歳以上の無職世帯は、どうやって生活を支えているのでしょうか。

そのカギを握るのが貯蓄です。

無職世帯の平均貯蓄は「2504万円」

総務省の「家計調査報告(貯蓄・負債編)」によれば、2023年時点で65歳以上の無職世帯の平均貯蓄額は2504万円でした。

過去5年間の推移を見てみると、

- 2018年:2233万円

- 2020年:2292万円

- 2023年:2504万円

と、近年は上昇傾向にあります。

その背景には、年金制度への不安や老後資金への意識の高まり、そしてコロナ禍による支出の抑制などがあると考えられています。

また、2023年には金融資産(特に有価証券)の割合が増加し、NISAなどの制度を活用する人も増えたことが影響している可能性もあります。

3. 65歳以上全体の貯蓄状況を見ると“格差”も

次に、無職だけでなく、働いているシニア世帯も含めた場合の貯蓄額を見てみましょう。

- 平均貯蓄額:2462万円

- 中央値:1604万円

ここで注目すべきなのが、中央値の低さです。

一部の高額貯蓄世帯が平均を引き上げているため、実際には1600万円前後の世帯が多いことがわかります。

さらに、貯蓄額が**2500万円以上ある世帯が34.1%**に対し、300万円未満しかない世帯も15.1%存在しており、“二極化”が進んでいる状況です。

4. 年金生活を支えるためにできること

年金収入だけでは暮らしが成り立たず、貯蓄を取り崩さなければならない……。

このような現実を前に、老後の家計を守るためにできる工夫はいくつかあります。

たとえば、

- 不労所得(配当・賃貸収入など)を得る手段を持つ

- 資産運用を通じてお金に働いてもらう

- 支出を見直し、生活費のスリム化を図る

筆者自身も金融機関勤務時代、多くのシニア層から「年金だけでは不安」「資産運用で少しでもお金を増やしたい」という相談を受けてきました。

老後資金には“正解”はありませんが、将来を見据えて早めに行動することが大切です。

まとめ|“赤字でも暮らせる”仕組みづくりがカギ

統計データから見えてきたのは、65歳以上の無職夫婦世帯では、毎月の家計が約3万円の赤字になるという事実。

その穴を埋めるのは、これまで築いてきた貯蓄や、上手な資産運用にかかっているのが現状です。

老後生活を安心して過ごすためには、「収入の増加」「支出の最適化」「貯蓄の活用」をバランスよく組み合わせることが求められます。

今からでも遅くありません。将来に向けて、ぜひ一歩踏み出してみてください。

所得税の基礎控除が改正されました。

2025年度の税制改正において、所得税の基礎控除に関する重要な変更が行われました。以下に、改正の主なポイントを分かりやすくまとめます。

1. 基礎控除額の引き上げ

- 基礎控除額: 2025年から、基礎控除額が48万円から58万円に引き上げられます。

- 給与所得控除額: 最低保障額が55万円から65万円に引き上げられます。

これにより、合計所得金額が2,350万円以下の個人に対して、基礎控除と給与所得控除を合わせた非課税限度額が大幅に引き上げられます。

2. 「103万円の壁」から「160万円の壁」へ

- 新しい非課税限度額: 基礎控除と給与所得控除を合わせた合計額が、従来の103万円から160万円に引き上げられます。具体的には、基礎控除58万円と給与所得控除65万円を合わせると、合計で123万円となりますが、さらに特定の条件を満たすことで最大160万円まで非課税となります。

3. 特定親族特別控除の導入

- 特定親族特別控除: 大学生などの扶養親族がいる場合、特定親族特別控除が導入され、一定の所得以下の扶養親族に対して追加の控除が受けられるようになります。これにより、学生アルバイトの就業調整の負担が軽減されることが期待されています。

4. 改正の背景と目的

- 物価上昇への対応: 物価上昇や少子高齢化に伴う税負担の増大を受けて、税制改正が行われました。これにより、低〜中所得層の税負担を軽減し、可処分所得を増加させることが目的とされています。

5. 表

以下は、基礎控除と給与所得控除の改正内容を示す簡単な図表です。

| 控除の種類 | 改正前 | 改正後 |

|---|---|---|

| 基礎控除 | 48万円 | 58万円 |

| 給与所得控除 | 55万円 | 65万円 |

| 合計非課税限度額 | 103万円 | 160万円 |

2025年の基礎控除改正における段階的な控除金額

2025年度の税制改正により、基礎控除の額が給与収入に応じて段階的に設定されることになりました。この改正は、特に低所得者層の税負担を軽減することを目的としています。以下に、給与収入に応じた基礎控除の改正金額をまとめます。

基礎控除額の段階的設定

| 給与収入 | 基礎控除額 |

|---|---|

| 200万円以下 | 95万円 |

| 200万円超〜475万円以下 | 88万円 |

| 475万円超〜665万円以下 | 68万円 |

| 665万円超〜850万円以下 | 63万円 |

| 850万円超 | 58万円 |

まとめ

2025年の所得税基礎控除改正は、特に低〜中所得層にとって大きな影響を与える内容となっています。新しい控除額や特定親族特別控除の導入により、家計の負担軽減が期待されます。最新の税制情報をもとに、適切な節税対策を講じることが重要です。

注意点

2025年度の基礎控除の改正には時限的な措置が含まれています。

具体的には、合計所得金額が132万円を超える層に対する基礎控除の引き上げは、令和7年分および令和8年分の2年間のみ適用される時限措置です。以下のように段階的に基礎控除が設定されますが、132万円以下の層に対する基礎控除の引き上げは恒久的な措置となります。

基礎控除の段階的設定

- 合計所得金額132万円以下: 基礎控除額95万円(恒久的措置)

- 合計所得金額132万円超336万円以下: 基礎控除額88万円(時限措置)

- 合計所得金額336万円超489万円以下: 基礎控除額68万円(時限措置)

- 合計所得金額489万円超655万円以下: 基礎控除額63万円(時限措置)

このように、低所得者層に対する配慮から、基礎控除の特例が設けられていますが、高所得者層に対する控除の引き上げは限られた期間に適用されることになります

By:濱尾

ご相談はこちらから!

はじめまして

加藤寿典(かとうとしのり)と申します。

2025年4月1日より岡山ファイナンシャルプランナーズで勤務しております。

前職は、製薬会社でMR(薬の営業)をしておりました。 昨年、育児休業等により長期間仕事を離れました。その間、納豆や味噌を作ったり、畑を始めたりと初めてのことを経験していく中で心境が変化しました。いろいろ迷いましたが、やりたいことが見つかり今の職業に就きました。皆さんはやりたいことをされていますか?

光より速いもの

話は変わりますが、光よりも速いものをご存じでしょうか。

私はあるものが光より速いと思っています。音の速度は340m/s、光の速度は約30万km/sと言われています。光は音の約88万倍の速さです。そんな光より速いものが本当にあるのでしょうか。

日本に存在するもので光より速いものがあると暗に伝えているものがあります。皆さんもご存じのものです。

それは、新幹線です。

1964年の東海道新幹線開業時の最高速度は210km/hだそうです。開業時は各駅停車の「こだま」と夢の超特急と称された「ひかり」の2種類が運行していました。1992年に登場した「のぞみ」は、当時最高速度となる270km/hです。最新のものがより速くなっていきますが、実際の速度ではなく名前にヒントがあります。

「こだま」は音がこだますることから「音」を表しています。「ひかり」はそのまま「光」です。「のぞみ」も言葉通りで、人の「望み」を表しています。

新幹線で「こだま」より速いのは「ひかり」、ひかりより速いのは「のぞみ」です。

言い換えると、「音」より速いのは「光」、光より速いのは「望み」ということになります。 つまり、人が望んだことは光より速いということになります。

のぞみ

何かを望むことは光よりも速く、光の速さ以上に望むことが重要だと言えるかもしれません。

新幹線は誰かが望まなければできませんでした。新幹線より速いリニアモーターカーも誰かが望まなければできません。何かを望むこと、意識することが大事なのだと思います。何をするにしても、何かを望んで目標を決めていないとそこには到達しません。目標があるからこそ、そこに向かって進むことができます。

日常生活でも仕事でも、何か目的や目標があって行動していると思いますが、その目標がより明確であれば、それに向かって進むことができると私は思っています。自分の望むことは何か、それを明確に意識することでより現実にすることができるのではないかと思います。

皆さんは、何かやりたいことがありますか?お持ちであれば、それを望んで意識してみてはいかがでしょうか。お持ちでない方は、これから探してみてはいかがでしょうか。望むことできっとステキな未来につながると思います。

私はこれから仕事を通して望んだことを実現していきたいと思います。どうぞよろしくお願い致します。

加藤寿典

入社7年 支え信じてくれたのはやっぱりお客様!

みなさんこんにちは!杉本です。

私がこの岡山ファイナンシャルプランナーズに入社して5月末で丸7年を迎えます。2018年6月1日からFPとしてこちらに入社し、それ以降、ファイナンシャルプランナーとしての仕事を自身で模索し現在まで努めてまいりました。

7年前は、まだファイナンシャルプランナーって何?何が出来るの?というような時代でした。私は、元々、金融機関とは無縁の人間でしたが、日々の生活の中でのお金に関することでの不信感や、第二子出産後に勤めた損害保険会社の生命保険商品を知り、また、乗合代理店で他の保険会社の商品の違いを比較することにより、徐々に、保険販売に対する不信感が自身の中で強くなってまいりました。

そんな中、FP資格を知り、自身が営業をすることをきっかけに徐々にFP資格に興味がわいてきました。勉強していくとそのファイナンシャルプランナーの仕事自身に魅力を感じ、「こんな何もない私だからこそ、お客様の立場に立ったアドバイスが出来るのでは」と、1級資格取得を目指し(残念ながらまだ途中)現在に至ります。

私が一番大事にしたいのは「ライフプラン」

初めてライフプラン提案書をAFP取得の過程で知った時、「なんてすばらしいんだ!」と感動した。これをぜひ、各企業の商品を売りつける目的ではなく、ただ純粋にライフプランを勧めていきたい!と思いました。まず初めに、ライフプランソフト探しです。もちろん有料版の数社のライフプランソフトを比較し、デザインが見いやすく安全、その後のフォロー体制のあるソフトを購入。

まずは、私の周りの甥や姪っこの新婚さん一家や友達、知人に協力依頼をし、無料でライフプラン作成をしていきました。

その後、現岡山ファイナンシャルプランナーズにご縁をいただき、FPとして勤務することになりました。それまで、自分だけで事務所を開こうか?と思っていました。知り合いに紹介された、保険代理店にいくつか面接に行きましたが、保険代理店ではなく、FPとしての仕事は出来ないと感じたからです。

ですが、実際、岡山ファイナンシャルプランナーズでFPとしての仕事(相談業務やライフプラン)での信頼を得るのには数年かかりました。それは、お客さまだけではなく、社内も同じです。ライフプランは有料では難しいだろうという思いは、私の気持ちをへこましましたが、信じて言い続けました。金額は現在と同じ、33,000円(ただし、3パターンも作成していました)です。

そんな中、第1号のお客さまが

そんな中、第1号のお客さまが有料で、ライフプランを作成してくださいました。うれしかったです。私と同じように「有料でのライフプラン作成の必要性」を感じているのだと思いました。それからも徐々にライフプラン作成の依頼は増え続け、自然に保険相談や運用相談にもつながるようになってきました。

元々、ノルマのある営業職は嫌いですし不向きな私ですが、何とかつなげて今があるのだと思います。自分の信じた想いは人に言っても伝わらないことはたくさんあります。ですが、「初めから出来ない」と決めつけるのはどうでしょう?私は、お客さんや仲間、友達や周りの人の想いや希望を大事に出来る人間であり続けれるよう前向きに生きたいと思います。

初めてご相談に来るお客様は、勇気がいると思います。忙しい中、時間を割いて事務所までお越しいただきます。自身のお金の事情をどこまで出来るかわからない人間に話します。そう思うと本当に感謝でいっぱいです。本当にありがとうございます。これからも末永くよろしくお願いいたします。

杉本でした(^^)/

« Older Entries Newer Entries »