Posts Tagged ‘岡山ファイナンシャルプランナーズ’

2〜3月の「統計ラッシュ」って何?

〜ニュースの数字が、家計に効いてくる理由〜

2月から3月にかけて、ニュースでは「物価指数」「雇用統計」「GDP」といった数字が立て続けに発表されます。

正直、「また難しい話か…」と思われがちですが、実はこの時期の統計、私たちの生活にかなり直結しています。

なぜなら、2〜3月に出てくる数字は、

「去年の経済がどうだったか」

「今年はどうなりそうか」

この2つを同時に教えてくれる“答え合わせ”だからです。

例えば「物価の数字」。

ここで物価が下がってくれば、「そろそろ金利は落ち着くかも」という見方が出ます。

逆に、物価が高止まりしていれば、住宅ローン金利や預金金利に影響が出る可能性があります。

また「雇用」や「賃金」の数字も重要です。

賃上げが進んでいるのか、それとも家計が苦しくなっているのか。

これは春からの消費や景気を占う大事な材料になります。

日本では4月から新年度が始まります。

企業の計画、国の経済運営、金融機関の方針も、この2〜3月の統計を見て方向性が決まると言っても過言ではありません。

つまりこの時期の統計は、

「投資家のための数字」ではなく、

「これからの家計環境を映す天気予報」 のようなもの。

ニュースに出てくる統計の数字は難しそうに見えますが、

実は「家計の健康診断の結果表」のようなものです。

全部を理解しようとしなくて大丈夫。

2〜3月は

「物価はどう?」

「給料は増えてる?」

「金利は上がりそう?」

この3つだけ意識してニュースを見るだけで十分です。

そして気になったら、

住宅ローン、保険、貯蓄の見直しを**“そのうち”ではなく“今”**。

体調が悪くなってから病院に行くより、

早めにチェックした方がラクなのは家計も同じです。

数字は正直です。

目をそらしても、家計にはちゃんと効いてきます。

今年の暮らしを守るために、

2〜3月はニュースを5分だけ真面目に見る月にしてみませんか?

未来の自分が、きっと「やっといて良かった」と言ってくれると思います☆

【プロが解説】「一番安心できる遺言書」って何?公正証書遺言のメリットと注意点

皆様、こんにちは!ファイナンシャルプランナー・行政書士の末藤です。

「大切な家族のために遺言書を残したいけれど、自分で書くのは不備がありそうで不安……」そんな方に一番におすすめしているのが、「公正証書遺言(こうせいしょうしょいごん)」という方法です。

今回は、なぜこの方法が「最も確実」と言われるのか、その理由と基本的な注意点を分かりやすく解説します。

1. 公正証書遺言が「安心」な4つの理由

公正証書遺言は、法律の専門家である「公証人」が関わって作成する遺言書です。そのため、自分一人で書く遺言書にはない強力なメリットがあります。

- 「無効」になるリスクがほぼゼロ: 法律のプロが内容をチェックして作成するため、書き方のミスで遺言が無効になる心配がありません。

- 紛失や書き換えの心配がない: 遺言書の原本は公証役場で厳重に保管されます。データでも保存される仕組みがあるため、火災や紛失でなくなる心配もありません。

- 裁判所の手続き(検認)が不要: 亡くなった後、通常なら必要な「裁判所での確認手続き」をスキップして、すぐに相続の手続きに入ることができます。

- 字が書けなくても大丈夫: 体調やケガなどで文字が書けない方でも、公証人に口頭で伝えることで作成が可能です。

2. 知っておきたい「少し大変なところ」

メリットの多い公正証書遺言ですが、事前に知っておくべきハードルもいくつかあります。

- 費用がかかる: 財産の額に応じて、公証役場に支払う手数料が必要になります。

- 協力者が2人必要: 作成の場に、「証人」と呼ばれる立ち会い人が2人必要です。ただし、家族や利害関係のある人は証人になれません。

- 手間がかかる: 公証役場へ足を運ぶ必要があります。(※病気などで外出が難しい場合は、公証人に自宅や病院へ来てもらうことも可能ですが、実費がかかります。)

3. 作成までの大まかな流れと準備するもの

いきなり公証役場へ行くのではなく、まずは以下のような準備を整えるのがスムーズです。

- 証人(2人)を決める: 信頼できる知人や、守秘義務のある専門家に依頼します。

- 必要書類を揃える: 本人の印鑑証明書や実印、家族関係がわかる戸籍、不動産がある場合はその証明書などを用意します,。

- 公証人と打ち合わせ: 誰に何を譲りたいかを伝えて、原案を作ってもらいます。(法律の専門家に原案を作ってもらってもよいでしょう。)

- 当日: 証人と一緒に公証役場へ行き、内容を確認して署名・押印をすれば完成です。

【まとめ】

公正証書遺言は、準備に少し手間と時間はかかりますが、それ以上に「自分の想いを確実に形にできる」という大きな安心感があります。

「自分の家族にとって、どの方法がベストなの?」と迷われたときは、ぜひお気軽にご相談ください。

書類の準備から公証人との調整まで、しっかりとサポートさせていただきます!

明けましておめでとうございます!本年も宜しくお願いします!2026年税制大綱について思う事・・・

2026年度税制大綱とは?

2025年12月19日、自民党と日本維新の会が中心となって「2026年度(令和8年度)税制改正大綱」が発表されました。これは翌年の税制改革の方向性=大きな設計図です。正式な法案にするには国会での審議が必要だけど、現時点で“こう変わる可能性が高い”って内容がギュッと詰まっています。

今回の税制改正の基本的な考え方

今回の大綱は、 国民生活の負担軽減と経済活性化の両立 を軸にしています。

ポイントはざっくり言うと:

- 家計の税負担を下げる

- 働くインセンティブを高める

- 富裕層や資産へも公平に税を課す

- 企業の投資やイノベーションを支援する

…というバランス重視の構造です。

🔥 大きな改正ポイント(国民目線で分かりやすく)

① 年収“壁”の引き上げ

サラリーマンの世界でよく話題になる「年収の壁」。

以前は所得税がかかるラインが160万円だったのを、178万円まで引き上げます。

つまり、年収が178万円までなら所得税がゼロになる人が増える可能性があるということ。これは生活をラクにする動きです。

② 基礎控除が物価連動でアップ

基礎控除(誰でも一律に引ける控除)は、これまで固定でしたが、物価上昇に応じて調整する新ルールを導入。

2026年は物価上昇率を反映させて基礎控除が増額され、約58万円 → 約62万円へアップします。

物価が上がっても税金面での負担感を和らげようという発想です。

③ 給与所得控除・特例控除の見直し

給与所得控除は、税金の計算で使う“給与に応じた経費”的な控除です。

これも見直しが入り、低・中所得者でも受けやすい控除に調整されます。

また、基礎控除の特例が拡充されて、年収665万円以下の人は一律42万円の控除を受けられるようになります。

ここも地味だけど大きい。手取り改善につながる内容です。

④ 高所得者への負担の見直し(ミニマム課税)

一方で、高所得で税負担が不均等になりがちな人に対して負担を強化する動きもあります。

いわゆる富裕層対策で、超高額所得者向けの最低税率制度(ミニマム課税)の基準を下げ、税率を引き上げる案が出ています。

これは「所得が多すぎる人ほど税をしっかり払え」の考え方ですね。

⑤ 相続税・贈与税の“不動産評価”の見直し

相続税の節税でよく使われる不動産評価の“ズレ”。

実勢価格と税務評価の差が大きい貸付不動産に対して、評価方法を見直し「税の公平性を高める」動きが入ります。

資産家向けの節税策の調整ですね。フェアに税を課す方向です。

⑥ 自動車関係、生活関連の税制

自動車取得税に相当する「環境性能割」が廃止される方向や、自動車関連税の整理も進んでいます。

ここは自動車購入者や自動車業界に影響が出ます。

⑦ 防衛財源の新しい徴収

防衛費を担保するため、所得税額の1%上乗せの新税的措置も検討されています。

これは将来の財政基盤を守るために避けて通れない議論でもあり、賛否が分かれています。

🔍 暗号資産(仮想通貨)への税制も変わる?

海外メディアなどでは、日本の税制改革で暗号資産の税率を引き下げて株式と同じ扱いにする案が報じられています(最高55%→一律20%の議論など)。

ただ、これは現段階では与党の大綱とは別の動きとして報じられている情報で、実際の適用内容は今後の法案次第です。

全体の印象と今後のポイント

今回の税制大綱は、庶民の負担軽減と高所得層への適正負担という2つの柱が明確です。

物価や年収構造が変わる中で、税制もアップデートが必要になってきたということ。

- 若い人や低・中所得者の手取り改善

- 高齢者や働き続ける人の税制調整

- 資産・資本への公平な負担

- 企業投資促進による景気底上げ

…といった方向性が見えます。

まとめ

2026年度の税制大綱は、社会の実情に合わせて税制の“形”を刷新する重要な節目です。

生活者目線でも、働く人・資産を持つ人・企業にとっても影響は大きい。

これからの国会審議でどう仕上がっていくか、しっかりウォッチしていきたいところです。

※内容は2025年12月時点なので、今後大きく変わる可能性があります。

後悔しないために!自分で書く遺言書(自筆証書遺言)で絶対に守るべき5つのルール

皆様、こんにちは!ファイナンシャルプランナー・行政書士の末藤です。

「家族のために遺言書を残したいけれど、費用をかけずに自分で書きたい」という方は多いです。自分で書く遺言(自筆証書遺言)は手軽な反面、「書き方のルール」を一つでも破ると無効になるという非常に厳しい側面があります。

せっかくの想いが無駄にならないよう、プロの視点から「これだけは絶対に外せないポイント」を噛み砕いて解説します!

1. 「全文を自分の手で書く」のが大原則

一番大切なルールは、本文すべてを自分の手(自筆)で書くことです。

- PCや代筆はNG: 本文をパソコンで作ったり、家族に代筆してもらったりすると、その時点で遺言書としての効力を失います。

- 録音・動画もNG: 声や映像で残しても、法律上の「遺言書」にはなりません。(ただし、家族へのメッセージとして残しておくのはとても良いことです。)

- 意外な「OK」: 実はカーボン紙を使った複写(コピー)で書く方法や、手が不自由な場合に他人に手を添えてもらって書くこと(本人の意思が確認できる場合)は認められています。

2. 日付は「○月吉日」と書かないで!

遺言書には必ず書いた日付を入れますが、ここにも落とし穴があります。

- 年月日をはっきり書く: 「2026年10月1日」のように、カレンダーで特定できるように書きます。

- 「吉日」は無効: よくある失敗が「令和●年●月吉日」という書き方です。これでは具体的な日が特定できないため、無効になってしまいます。

- なぜ日付が必要?: もし複数の遺言書が出てきた場合、どれが「一番新しい(有効な)ものか」を判断するためです。

3. 名前とハンコは「セット」で考える

「自分が書きました」という証明のために、署名と押印が必要です。

- 署名: 基本は戸籍通りのフルネームですが、本人が特定できればペンネーム等でも有効です。しかし、トラブルを避けるためにも正確な氏名をお勧めします。

- 印鑑: 認印や指印でも法律上は有効ですが、なりすましを防ぐために「実印」を使うのが最も安心です。

- 場所: 名前の横や下だけでなく、封筒の封じ目に押す形でも認められます。

4. 財産リスト(目録)はパソコン作成もOK

以前はすべて手書きが必須でしたが、ルールが緩和され、「財産のリスト」だけはパソコンで作れるようになりました。

| 項目 | 作成方法 | 注意点 |

|---|---|---|

| 遺言の本文 | 必ず手書き | 自分の言葉で書くこと |

| 財産リスト | パソコン・通帳コピー等でもOK | 全ページに署名と押印が必要 |

不動産の場所(地番)や銀行の口座番号などをすべて手書きするのは大変ですが、リスト部分だけならパソコンを使って正確に作ることができます。

5. 財産は「誰が見てもわかるように」書く

せっかく遺言書があっても、どの財産のことか分からないと手続きが止まってしまいます。

- 不動産: 権利証や登記事項証明書を見て、そのまま正確に書き写しましょう。

- 銀行: 「〇〇銀行 〇〇支店 口座番号」まで詳しく記載してください。

- 筆記用具: 鉛筆は消えたり改ざんされたりする恐れがあるため、ボールペンや万年筆を使うのが鉄則です。

【プロからのアドバイス】 自筆の遺言書は、「見つけてもらえない」「誰かに隠される」といったリスクもゼロではありません。 せっかく書いた大切な書類ですから、確実に見つけてもらえるように専門家に保管を依頼したり、法務局の保管制度を使うのも良いですね!

遺言書は読みやすい字で丁寧に作成したりすることを心がけましょう。

あなたの想いを確実に家族へ届けるために、まずは一つひとつのルールを丁寧に確認することから始めてみてくださいね!

(※個別のケースについては、お気軽にご相談ください。)

【お客様からのご質問】夫婦で一つの遺言書は作れる?知っておきたい「共同遺言」のルールと注意点

皆様、こんにちは!ファイナンシャルプランナー・行政書士の末藤です。

先日、多くの方が疑問に感じるテーマについて、あるご夫婦からご相談をいただきました。

それは、「(夫婦どちらかに万一のことがあった場合に備えて、)同一の書面で『先に死亡した者が他方に財産を相続させる』という夫婦共同の遺言をすることはできますか?」というものです。

結論から申し上げると、日本の法律では「二人以上の者が同一の証書で遺言をすること」は原則としてできません(民法第975条)。

今回は、この「共同遺言の禁止」について、なぜ禁止されているのか、そして夫婦で安全に遺言を残すための方法を詳しく解説します。

1. 共同遺言とは?なぜ禁止されているの?

二人以上の人が同一の証書を用いて遺言をすることを「共同遺言」といいます。

民法第975条によって、この共同遺言は禁止されています。

●●● 共同遺言の3つのパターン(すべて禁止されます)●●●

共同遺言には主に以下の3種類があると考えられています。

1. 独立遺言型:夫婦が同一の用紙を使用しつつも、それぞれ自分の財産の処分について別々に遺言をする場合。

2. 相互遺贈型:同一の証書を用いて、お互いの死亡を条件に財産を遺贈しあうことを定める場合。

3. 条件連動型:相互に相手の遺言を条件としている場合(例:夫の遺言が失効すれば妻の遺言も失効すると定める)。

★ 共同遺言が禁止される主な理由 ★

なぜ共同で遺言書を作成することが認められないのでしょうか。これには、遺言制度の根幹に関わる重要な理由があります。

1. 遺言自由の原則の危険性:遺言は本来、遺言者一人ひとりの自由な意思に基づいて行われるべきものです。共同で行うことを認めてしまうと、相互に影響を受け、自由な意思に基づいて遺言ができなくなる危険性があるためです。

2. 撤回に関する問題:遺言者は、自分の遺言をいつでも自由に撤回できます。しかし、共同遺言の場合、そのうちの一人が撤回しようとした場合、どのように処理すべきかという問題が生じます。

3. 方式違反や無効の問題:共同遺言者の一方の遺言に方式違反などの無効事由があった場合、他方の遺言が有効なのかどうかについて問題が生じることも理由とされています。

2. 「共同遺言ではない」と判断されるケースと実務上のアドバイス

同一の証書を使うと共同遺言となり無効になるリスクがありますが、実務上は、形式的に共同遺言のように見えても有効とされる場合や、そもそも共同遺言に該当しないケースがあります。

共同遺言に該当せず、有効となるケース

【別々の証書に記載した場合】

共同遺言の要件は「同一の証書」を用いることです。そのため、夫婦それぞれが別々の証書を用いて作成した場合は、そもそも共同遺言には該当せず、それぞれの遺言が別々のものとして有効になります。

【独立した遺言証書を同一の封筒に入れた場合】

別々に作成された自筆の遺言証書を一つの封筒に入れたとしても、「同一の証書に遺言がなされたわけではない」ため、共同遺言には該当せず有効です。

実務における最善のアドバイス

形式的に共同遺言に見えても内容的に単独遺言と評価できれば無効にならない可能性はありますが、無効になるリスクを完全に避けるためには、夫婦であっても必ず別々に遺言書を作成すべきです。

遺言書を作成する際は、ご夫婦の意思を反映させることはもちろん重要ですが、法的な形式が整っていないと、残されたご家族が困ることになりかねません。安全かつ確実に財産を託すために、それぞれが独立した遺言書を用意することをお勧めします。

**【まとめ】**

遺言は、あなたの自由な意思を反映させる大切な手段です。その自由と確実性を守るために、「同一の証書に二人以上の遺言を記載してはいけない」というルールが設けられているのです。

夫婦で遺言を作成する際の鉄則は、「別々の用紙で、別々に作成すること」です。

ご自身の遺言が確実に有効となるよう、作成方式には十分にご注意ください。

既に先月(10月)から変わったお金のルール5選

10月から変わる「お金のルール」5選

11月に入り、気候だけでなく私たちのお財布事情にも変化が訪れています。

なぜなら今年(2025年)は最低賃金の改定や年金の手取り額調整など、暮らしに直結する制度変更が目白押しです。

中でも注目したいのが以下の5つ。

- 最低賃金

- 年金の手取り額

- 後期高齢者医療制度の自己負担額

- 生活保護の特例加算

- 学生アルバイトの扶養条件

それぞれのポイントを、分かりやすく整理していきましょう。

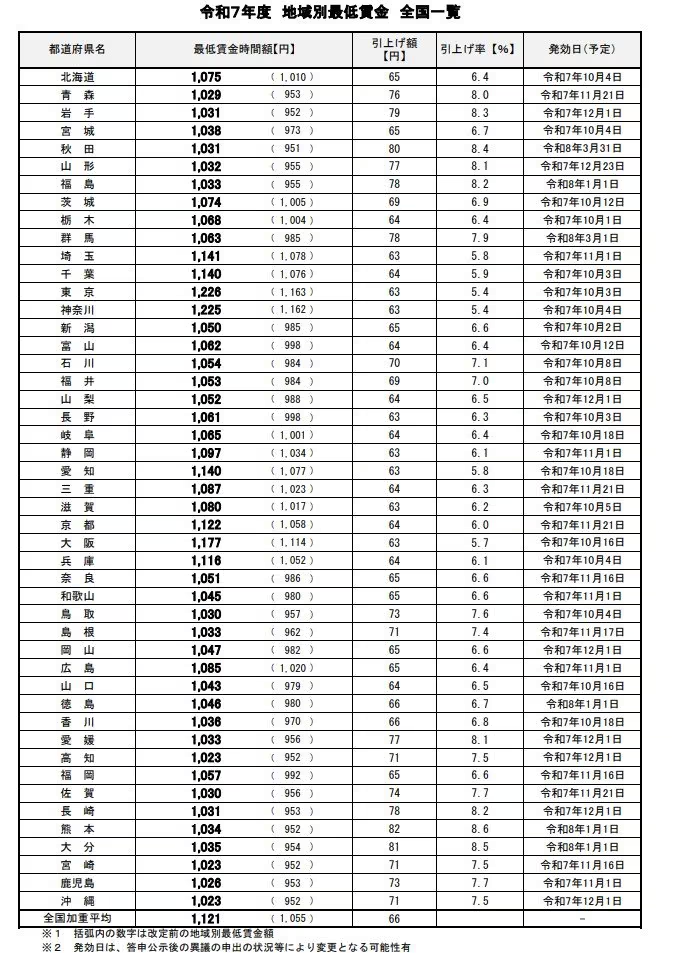

1. 【最低賃金】全国平均1121円へ

2025年度の最低賃金は全国平均で1121円(前年比+66円)となります。

地域ごとに適用日は異なりますが、北海道・東京・神奈川・大阪など、多くの県で10月上旬から中旬にかけて実施済です。

働く人にとっては収入アップにつながりますが、事業者側にはコスト増となるため、社会全体に少なからず影響が出そうです。

2. 【年金】10月支給分から手取り額が変わった人も

10月15日支給分から、年金の手取り額が変わる方が出てます。

これは「仮徴収」と「本徴収」という仕組みのため。

- 4月・6月・8月までは前年2月の金額をベースに仮徴収

- 10月以降は前年の所得が確定し、本徴収として調整

このため、10月の支給分から実際の所得に応じて天引き額が変わり、手取り額に影響が出るのです。

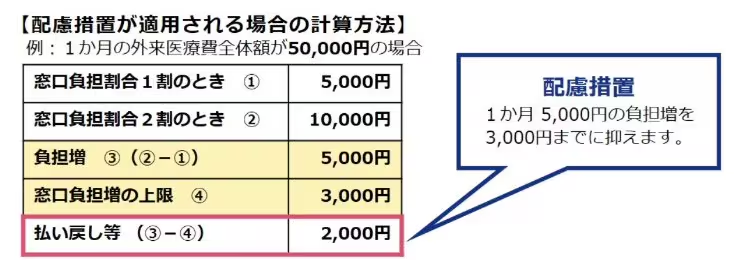

3. 【後期高齢者医療】自己負担額の上限が終了

75歳以上の方が加入する「後期高齢者医療制度」では、2022年から一部の方が1割→2割負担へと移行しました。

ただし配慮措置として、外来診療の負担増は「月3000円まで」に抑えられていましたが、その特例は2025年9月で終了。

10月以降は自己負担額が増えるため、医療機関をよく利用する方は特に注意が必要です。

出所:厚生労働省「後期高齢者の窓口負担割合の変更等(令和3年法律改正について)」

4. 【生活保護】生活扶助特例加算が引き上げ

2025年10月から、生活保護の生活扶助における特例加算が1人あたり月1500円へと増額されます。

2023年に導入された特例加算(当時1000円)からの引き上げで、例えば3人世帯なら月4500円の上乗せ。

臨時的な措置ではありますが、生活を支える大切なサポートになります。

5. 【学生アルバイト】扶養条件が緩和

これまで「年収130万円未満」でなければ親の健康保険の扶養に入れなかった学生アルバイト。

2025年10月からは、19歳以上23歳未満の学生を対象に、条件が「150万円未満」まで緩和されています。

学業とアルバイトを両立する学生にとっては、安心して働きやすくなる制度改正です。

詳細は日本年金機構HP

まとめ

こうして見てみると、最低賃金アップから年金、医療費、生活保護、そして学生の扶養条件まで、10月は幅広い世代に関わるお金のルールが変わります。

さらに、自動車保険料の値上げや電気代補助の終了、食料品の値上げなど、生活コストに関わるニュースも沢山出てきていますしその流れは暫く続く可能性もあります。

「知らなかった…!」で損をしないためにも、制度変更にはアンテナを立てておきたいですね。

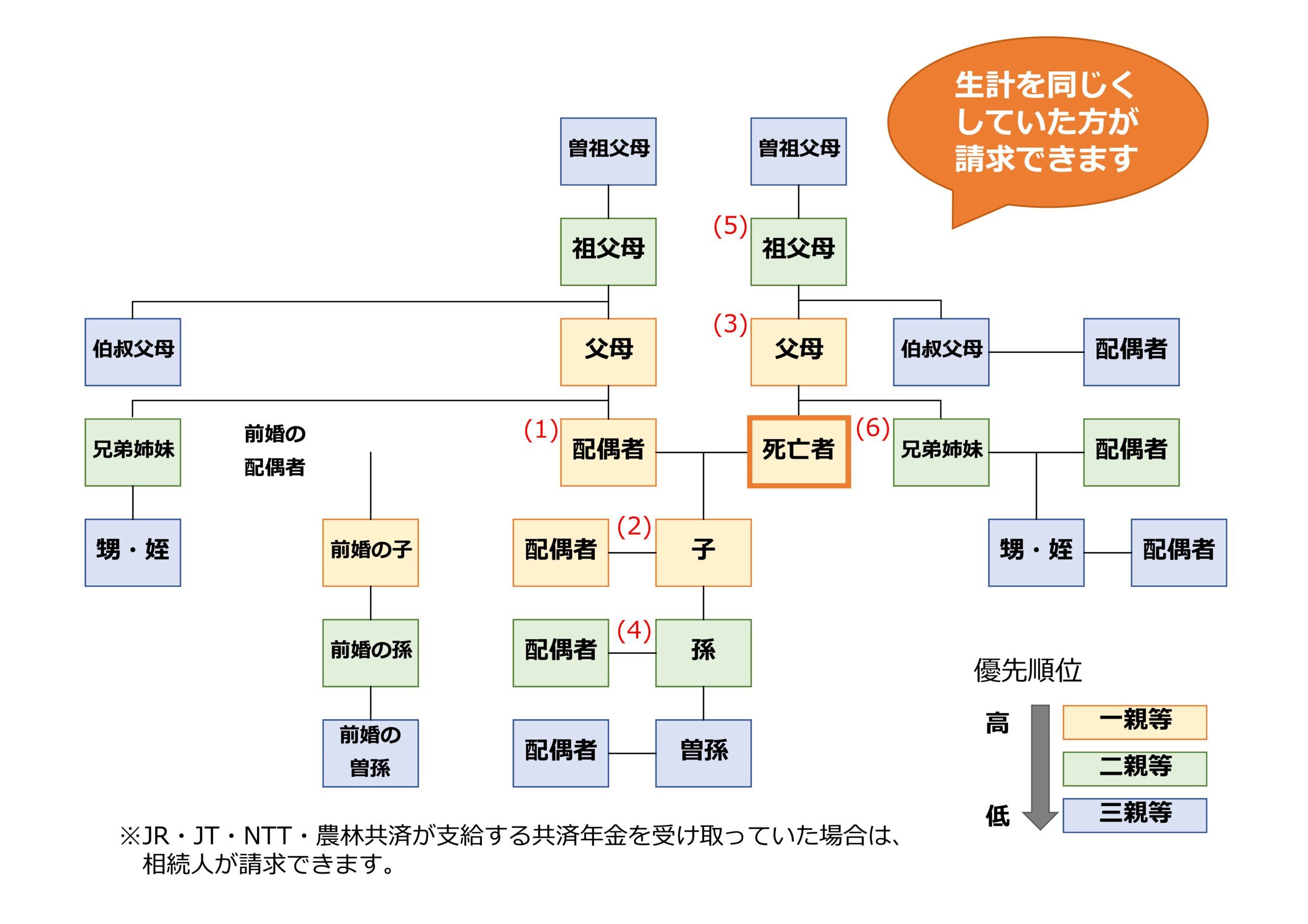

亡くなった人の年金はどうなるの?「未支給年金」の受け取り方をやさしく解説

家族が亡くなったとき、遺族はお葬式の準備や役所への届け出、銀行や保険の手続きなど、やらなければならないことがたくさんあります。その中で意外と忘れやすいのが「未支給年金(みしきゅうねんきん)」です。

これは、亡くなった方が本来もらえるはずだった年金を、遺族が代わりに受け取れる制度のこと。知っておけば安心できる大切なお金です。

1. 「未支給年金」ってなに?

簡単にいうと、亡くなった月までの年金が「未支給年金」です。

たとえば、偶数月(2・4・6月など)には、2か月分の年金がまとめて振り込まれます。もし振り込み前に亡くなった場合、その分は「未支給年金」として、遺族が請求できるのです。

また、亡くなった方がまだ請求していなかった年金(老齢年金・障害年金など)も、手続きをすれば受け取れる場合があります。

2. 誰が受け取れるの?

受け取れるのは、亡くなったときに同じ家で暮らしていた家族です。受け取る順番も決まっていて、優先順位は次のとおり。

- 配偶者(夫・妻)

- 子ども

- 父母

- 孫

- 祖父母

- 兄弟姉妹

- その他の親族(3親等以内)

- たとえば、妻がいる場合は妻が受け取り、子どもや親は受け取れません。同じ順位の人が複数いる場合は、代表して1人が手続きをします。

日本年金機構「年金を受けている方が亡くなったとき」

3. いくらもらえるの?

もらえる金額は亡くなった時期によって違いますが、必ず1か月分は受け取れます。

「亡くなった日が月の初めか終わりか」で日割り計算されることはなく、1か月分まるごともらえるのがポイントです。

税金については「相続税」ではなく「所得税の一時所得」にあたります。ただし、一時所得には 50万円の特別控除 があるので、多くの場合は申告不要。心配なときは税務署に相談すると安心です。

4. 手続きの流れと必要書類

未支給年金は、5年以内 に請求しないと受け取れなくなります。なるべく早めに動きましょう。

準備するものの一例は以下のとおりです。

- 未支給年金請求書

- 故人の年金証書

- 故人の住民票除票

- 請求者との関係がわかる戸籍謄本

- 請求者の住民票

- 振込口座の通帳(コピー可)

必要書類は人によって少し違う場合もあるので、事前に年金事務所で確認するのがおすすめです。

手続きしてから実際にお金が振り込まれるまでは、だいたい4〜5か月かかります。

5. まとめ

「未支給年金」は、亡くなった方がもらえるはずだった年金を遺族が受け取れる制度です。

- 受け取れるのは同居していた家族(優先順位あり)

- 必ず1か月分はもらえる

- 税金は相続税ではなく一時所得扱い(多くは申告不要)

- 請求期限は5年以内

相続やお葬式の手続きで気が回らないことも多いですが、忘れずに申請すれば、遺族の生活の支えになります。

不安があるときは、遠慮なく年金事務所や「ねんきんダイヤル」に相談してみてください。

もしもの時に備える!後悔しない「遺言書」作成で家族に安心を贈るには?

皆さんは「遺言書」について考えたことがありますか?「まだ早い」「うちは揉めることなんてないから大丈夫」と思われている方もいらっしゃるかもしれませんね。

しかし、遺言書は、ご自身の大切なご家族への「最後のメッセージ」であり、残されたご家族がスムーズにその後の手続きを進め、争うことなく安心して暮らしていくための、とても大切な準備です。

もし、遺言書がない場合、民法に定められたルール(法定相続)に従って遺産が分けられるのが原則です。ただ、「お世話になったあの人に財産を残したい」「相続人が一人しかいないけれど、残された家族に手間をかけさせたくない」といった、ご自身の想いを実現するためには、遺言書が必要不可欠なのです。

そして、せっかく遺言書を作成しても、民法に定められた形式を満たしていないと、残念ながらその遺言は無効になってしまうこともあります。

今回は、遺言書の種類とその選び方のポイントを、分かりやすく解説します。

皆さまもこの記事を参考に、是非準備してみてください。

——————————————————————————–

遺言書の種類と、それぞれの「良い点・注意点」

遺言書には、主に3つの方式があります。それぞれの特徴を知って、ご自身の状況や目的に合った最適な方法を選びましょう。

1. 自分で書く「自筆証書遺言」

◦ 【良い点】

▪ 最も手軽で、作成費用がほとんどかかりません。

▪ ご家族に内容を知られることなく、秘密に作成・保管できます。

◦ 【注意点】

▪ 遺言書の「全文」「日付」「氏名」を、すべてご自身で書く必要があります(パソコンでの作成は原則として認められません)。ただし、財産目録については、通帳のコピーなどを添付することも可能ですが、その場合は目録の全てのページに署名・押印が必要です。

▪ 書き方に不備があると無効になったり、紛失・偽造・変造のリスクがあります。

▪ 遺言書の執行には、原則として家庭裁判所での「検認(けんにん)」という手続きが必要になります(法務局の「遺言書保管所」に預けている場合は不要です)。

2. 公証役場で作成する「公正証書遺言」

◦ 【良い点】

▪ 公証役場の公証人が関与して作成するため、法律の専門家が内容を確認してくれます。そのため、無効になるリスクが非常に低い、最も確実で安心できる方法と言えます。

▪ 原本が公証役場に保管されるので、紛失や偽造・変造の心配がありません。

▪ 家庭裁判所の「検認」が不要なので、相続手続きを非常にスムーズに進められます。

▪ 最近では、オンラインでの申請やウェブ会議の利用、電子記録での作成・保存といったデジタル化も進んでおり、手続きの利便性が向上しています。

◦ 【注意点】

▪ 作成に費用がかかります。

▪ 公証役場に出向く必要があり、証人2人以上の立ち会いも必要です。(ただし、病気などで出向けない場合は、公証人に自宅や病院に来てもらうこともできます。)

3. 内容を秘密にできる「秘密証書遺言」

◦ 【良い点】

▪ 遺言書があることは明らかにしながら、遺言の内容を他人に秘密にできます。

▪ 本文を自分で書かなくても作成可能です(代筆やパソコンでの作成も可能)。

◦ 【注意点】

▪ 遺言の内容について公証人が関与しないため、後で解釈に問題が生じる可能性があります。

▪ 家庭裁判所での「検認」が必要です。

——————————————————————————–

なぜ専門家と一緒に遺言書を作るべきなのか?

「遺言書は自分で書けるから大丈夫」と思いがちですが、専門家のアドバイスは、より確実で、ご自身の想いを正確に伝える遺言書作成のために不可欠です。

• 最適な方式の選択: お客様一人ひとりの状況や財産の内容に合わせて、どの遺言書の方式が一番適しているかを判断し、アドバイスします。

• 不明確な表現の回避: 「土地をあげる」ではなく「土地を相続させる」「土地を遺贈する」といった専門用語を正しく使うことで、後々の解釈の争いを未然に防ぎます。

• 財産の正確な特定: 不動産や預貯金、株式など、どの財産を誰にどのように残したいかを、登記簿謄本の記載通りに明確に記載できるようサポートします。

• 「遺言執行者」の指定: 遺言書の中で「遺言執行者」を指定しておけば、相続が発生した後の手続き(預貯金の解約や不動産の名義変更など)をスムーズに進められます。これにより、残されたご家族の負担を大きく軽減し、迅速な相続手続きが期待できます。特に相続人がお一人だけの場合でも、手続きの迅速化に大いに役立ちます。

• 財産目録の作成支援: 不動産や預貯金、株式などの資産だけでなく、借入金などの負債も含めた、正確で漏れのない財産目録の作成をお手伝いします。

——————————————————————————–

まとめ:未来の安心のために、今できること

遺言書は、ご自身の未来だけでなく、ご家族の未来への「思いやり」の形です。せっかく作成しても、無効になってしまったり、内容が不明確なために争いの種になってしまっては、ご自身の想いが伝わりません。

私たちの事務所では、お客様一人ひとりのご意向やご家族の状況を丁寧にヒアリングし、「争いを防ぎ、ご自身の想いを確かに次世代に繋ぐ」ための遺言書作成を全面的にサポートいたします。

漠然としたお悩みでも構いません。

「どんな遺言書が良いのだろう?」「うちの場合はどうしたらいいの?」など、少しでも遺言書についてお考えでしたら、まずは一度、お気軽にご相談ください。

未来の安心のために、私たちと一緒に最善の準備を始めましょう。

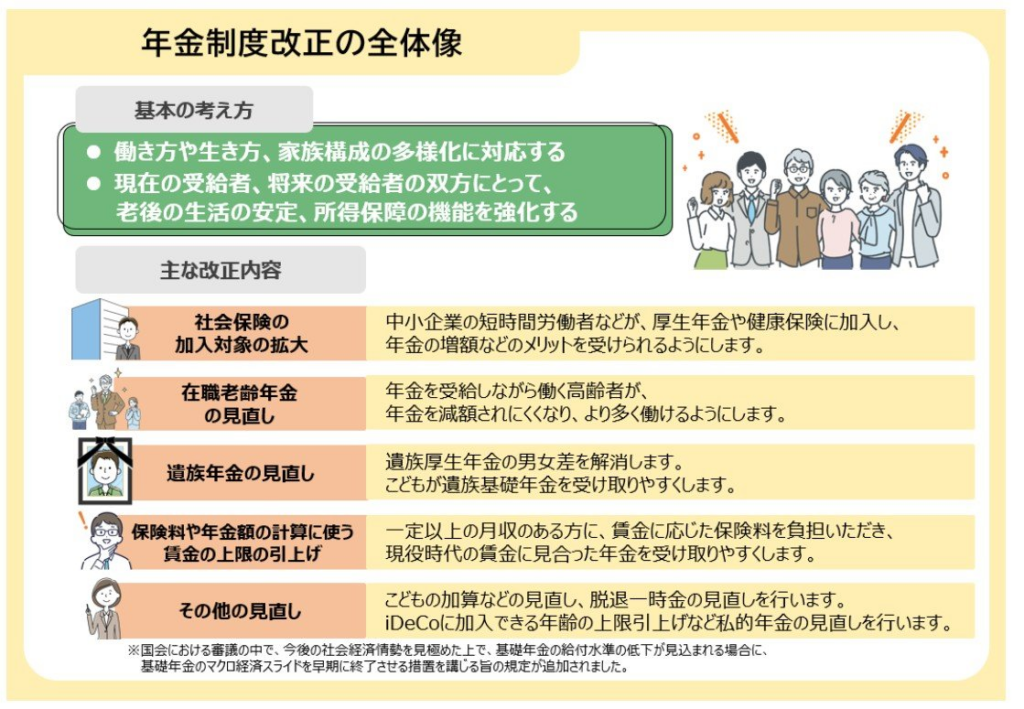

年金制度改正法案の成立で・・

次回の年金支給日は8月15日。

「みんなはどんな風に年金生活を送っているんだろう?」と、ふと気になる方もいるのではないでしょうか。

今回は、総務省の家計調査など最新データをもとに、65歳以上の無職夫婦世帯の家計状況や平均年金額、貯蓄の内訳を解説するとともに、2025年に成立した年金制度改正のポイントをわかりやすくご紹介します。

「いつから変わるの?何が変わるの?」といった素朴な疑問にもお答えしながら、今後の資金計画を見直すきっかけとしてご活用いただければ幸いです。

1.【年金制度の改正】いつから?何がどう変わる?ポイント解説

2025年6月13日に「年金制度改正法」が成立しました。

この改正は、働き方の多様化や家族構成の変化に対応するもので、老後の生活をより安定させるための支援強化や、私的年金制度の見直しなどが盛り込まれています。

主な改正内容を整理してみましょう。

- 社会保険の対象範囲が広がる

短時間労働者への適用条件が緩和され、「年収106万円の壁」が解消される方向へ。 - 在職老齢年金の支給基準を緩和

支給停止の基準額が「月51万円 → 月62万円」に大幅緩和(2025年度は月51万円)。 - 遺族年金制度の見直し

男女間の格差が是正され、子どもが遺族基礎年金を受け取りやすくなる。 - 保険料・年金額の基準となる賃金の上限引き上げ

標準報酬月額の上限が65万円から75万円へ段階的にアップ。 - 私的年金制度の強化

iDeCoの加入年齢が引き上げられ、企業型DCの拠出限度も拡充へ(いずれも数年内に実施予定)。

これらの改正は、公的年金が「働き方」や「ライフプラン」と密接に関わっていることをあらためて示しています。

2.【65歳以上の無職夫婦世帯】年金だけで暮らせるの?

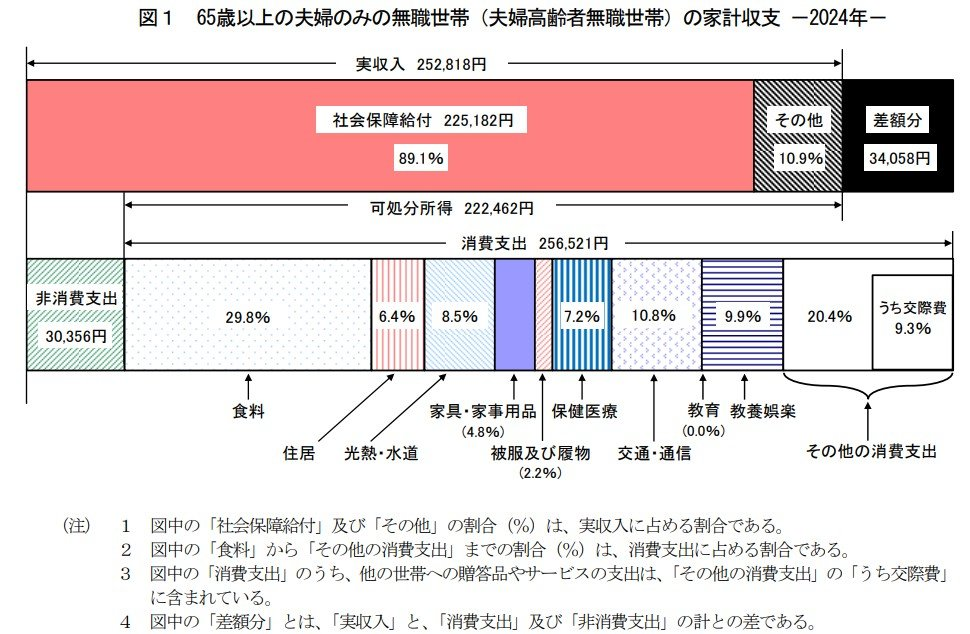

総務省が発表した「2024年家計調査」によると、65歳以上の無職夫婦世帯の月平均収入は25万2818円。

そのうちおよそ9割、22万5182円は年金などの社会保障給付です。

出所:総務省統計局「家計調査報告 家計収支編 2024年(令和6年)平均結果の概要」

■支出の内訳(2024年)

- 消費支出:25万6521円

- 非消費支出(税金・社会保険料など):3万356円

- 合計支出:28万6877円

もっとも大きい支出項目は食費(7万6352円)で、エンゲル係数は29.8%。

その結果、毎月の赤字は3万4058円にのぼります。赤字分は主に貯蓄を切り崩すことで補われていると考えられます。

3. 【シニア世帯の貯蓄】増えている?資産の中身はどう変化?

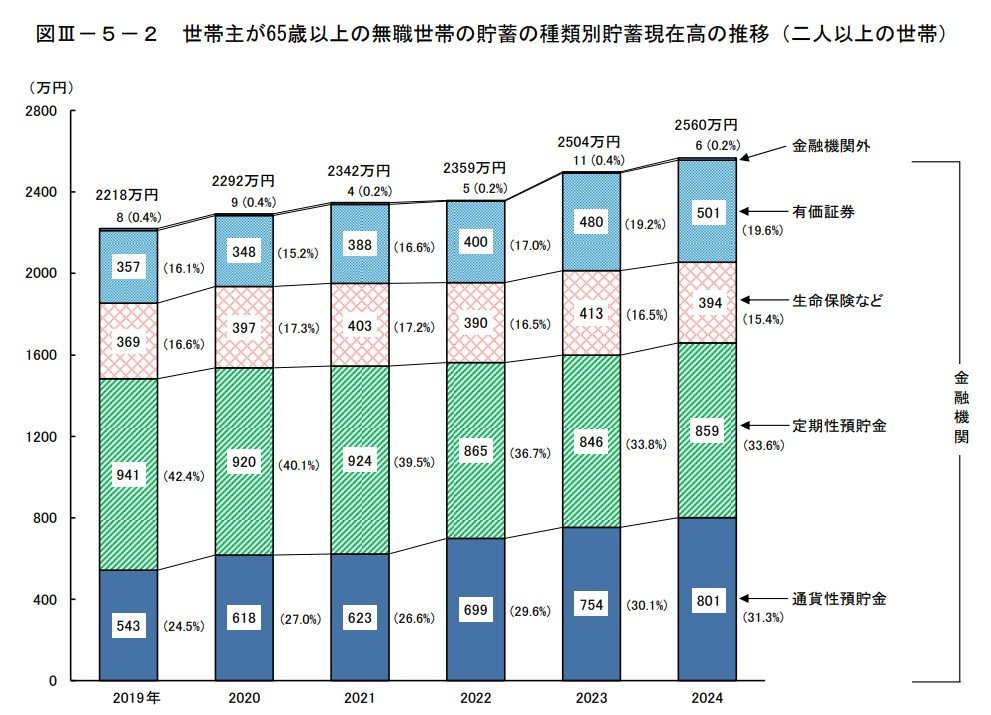

65歳以上の無職夫婦世帯の貯蓄額はここ数年で増加傾向にあります。

出所:総務省統計局「家計調査報告(貯蓄・負債編)-2024年(令和6年)平均結果の概要-(二人以上の世帯)」

■平均貯蓄額の推移(二人以上世帯)

- 2019年:2218万円

- 2020年:2292万円

- 2021年:2342万円

- 2022年:2359万円

- 2023年:2504万円

- 2024年:2560万円

特にこの5年間で、342万円増加していることがわかります。

■資産構成の変化(2019年 → 2024年)

増えた資産

- 普通預金などの通貨性預貯金:+258万円(543万円 → 801万円)

- 有価証券(株や投資信託):+144万円(357万円 → 501万円)

減った資産

- 定期預金などの定期性預貯金:▲82万円(941万円 → 859万円)

つまり、「定期預金から普通預金・投資商品へ」というように、資産の置き方にも変化が出てきています。

4.【年金額の現実】国民年金と厚生年金、その平均と男女差

厚生労働省「令和5年度年金事業の概況」によると、年金額には大きな個人差があります。

ここでは65歳以上が受け取る年金の平均額を見てみましょう。

■国民年金(老齢基礎年金のみ)

- 平均:5万7584円

- 男性:5万9965円

- 女性:5万5777円

■厚生年金(基礎年金を含む)

- 平均:14万6429円

- 男性:16万6606円

- 女性:10万7200円

出所:厚生労働省年金局「令和5年度 厚生年金保険・国民年金事業の概況」

現役時代の加入状況や働き方により、金額にはかなりの開きがあります。

ご自身や配偶者の見込み年金額は「ねんきん定期便」や「ねんきんネット」で早めにチェックしておきましょう。

また、公的年金には遺族年金・障害年金・繰下げ受給などの制度もあるため、若いうちから基本を知っておくことも、将来への備えになります。

5.【これからの暮らしに向けて】年金と貯蓄から考える生活設計と問題点

ただ今回の年金法案の最大の争点であった【基礎年金の底上げ】については次回(2029年)の財政検証を見て判断する、そして判断基準も明確でなく、肝心な部分は全部先送り感が否めません。

もっというと、基礎年金の底上げは(氷河期世代)等の低年金対策として必須という大義名分でしたが、専門家の話によると多くの低年金者は保険料の未納や滞納期間等でそもそも基礎年金が満額受給では無い為、基礎年金の底上げをしたとて、あまり給付が増えないどころか逆に高所得者や高年金層を含む全加入者の年金を引き上げる為に国庫負担の追加財源を投入する結果なんて事になるぐらいなら別の形(生活保障や住宅政策等)の方が効果があるのでは!というご意見は、成る程!と思いました。

とはいうものの、今回ご紹介したように、年金生活は毎月3万円以上の赤字という現実があります。

一方で、貯蓄は年々増加傾向にあり、資産運用や資産の持ち方にも変化が見られます。

老後の生活を安定させるには、年金だけに頼らず、自身の貯蓄や資産、私的年金の活用を含めたトータルでの備えが必要です。

まずは、自分が将来どれくらい年金を受け取れるかを確認し、世帯単位で家計を見直してみましょう。

将来の不安を「見える化」しておくことで、安心できる老後への第一歩になります。

【相続ドック】一宮公民館の高齢者教室で“裁判所”についてセミナーを行いました!

みなさま、こんにちは!

相続ドック部門長の末藤です。

本日、一宮公民館にて高齢者教室の講師をつとめさせていただきました。

あいにくの雨にもかかわらず、50名以上の方々にご参加いただきました。

参加された方々には感謝申し上げます。

弊社職員の加藤とともに前後半2本立ての内容で実施しましたが、私は前職が裁判所職員ということもあり、“裁判所”の話題をとり上げました。時間の制約があったなかで、皆さま熱心に聴いてくださり、「裁判傍聴に行ってみたくなった」といった好意的なご感想をいただきました。

自分のこれまでの経験を地域のみなさまにお伝えできるのは、大変ありがたい機会です。

館長を始め、一宮公民館のスタッフのみなさまにも御礼申し上げます。

講演活動をしていると、講演後に具体的な相続のお悩みをお伺いすることがあります。

やはり複雑な相続対策に向けて「なにから手をつけていいか分からない」というお悩みが最も多いと実感しています。

相続ドックではファイナンシャルプランナーである我々の知見だけではなく、弁護士、司法書士、税理士等と連携して、みなさまの相続のご不安をワンストップで解決しております。

対策が後手に回ってしまい、事後的な労力とお金が凄いことになってしまったという事例が散見されますので、早めの相続対策をオススメします。

“相続はFPへ!”

相続対策を考えていらっしゃる方は、お早めに弊社相続ドックへお問い合わせください!