Author Archive

【投資詐欺】トケマッチ事件

まず、本事件ですが、運営会社が突然解散を声明し、代表者が国外逃亡しました。

被害にあわれた方の心中を察するに、無念であろうかと思います。

一刻も早い犯人の逮捕となり真相が解明させることを期待します。

ポンジ・スキームか

高級腕時計シェアリングサービス「トケマッチ」の運営会社の元代表が業務上横領容疑で指名手配された事件で、

返却されていない時計は元代表が出国した1月に集中して売却されていたことが7日、捜査関係者への取材で分かった。

警視庁は、元代表が海外逃亡を計画した上で一斉に売却したとみており、組織性の有無も捜査している。

引用元:https://news.yahoo.co.jp/pickup/6493949

以前にも、紹介した古典的な手口ですが「ポンジスキーム」と呼ばれる手法の一つだと思われます。

ポンジスキームはいわゆる自転車操業のこと。例えば、本件だと時計を預かっておいてレンタルせず売却し、

その売却金をオーナーに還付する…といった方法であたかもちゃんとレンタルされているかのように装うことができます。

オーナーからするとちゃんと事業が行われているように錯覚してしまうので告発のタイミングが後ずれしますし、

なにより被害者が増えて犠牲が増えます。

いまとなってはサイトが確認できませんが、トケマッチのサービス内容として、

預けた時計のレンタルが生じなかったとしても、レンタル料を約束していた

とのことです。

誰かに時計を貸し出したレンタル料をオーナーに分配する…というビジネスモデルなら理解できますが、

レンタルされなくても配当が出る…などという話がありえるでしょうか。

またこちらのサイトで検証されていましたが、

トケマッチの利回りは、18%もあったそうです。

先日のインデックス投資の話題の時に、全世界株式の平均リターンは5%程度とお伝えしました。

底から考えるとトケマッチのリターンは3倍です。異常に高いですね。

上記のサイトでも比較されていましたが、過去にあった高級車のレンタルサービス(こちらも破綻)

でも、レンタルされなくてもレンタル料が支払われる仕組みだったようです。

今後も手を変え品を変え、こういった詐欺が出てくると思います。

・その利回りが妥当か?

・ビジネスとして成立しうるか?

というポイントが詐欺か否かを見極めるに重要なポイントではないかと考えます。

またトケマッチHPによると多数のメディアに取り上げられていたようで、こういった点も被害者を増やした

原因なのではないかと思いますね。

今後の住宅ローン金利どうなる?

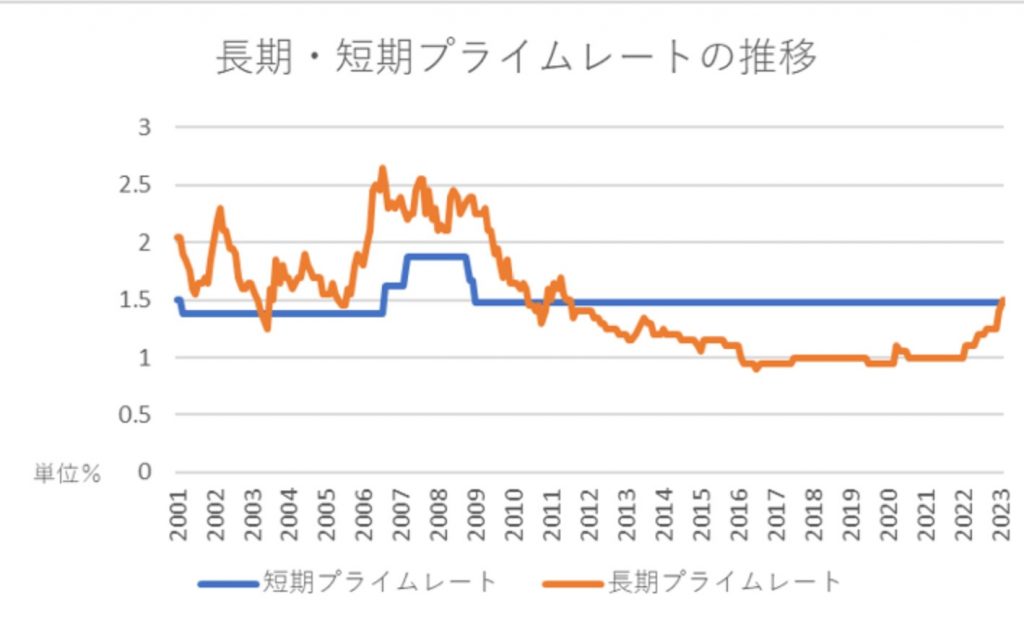

長らく続いたマイナス金利政策の解除は今後あるのでしょうか?

先月、日銀副総裁の内田さんが講演し、解除後の政策の姿についてより踏み込んで説明したので市場は大きな関心を持って注視しています。

もしかしたら解除が今週行われる予定の3月18〜19日、または4月25~26日の金融政策決定会合で何らかのメッセージが出るかもしれません。

いずれにせよ、住宅ローン、特に人気を集める変動金利型ローンの利用者にとっては一段と気になる話になってきいるのではないでしょうか?

多くの銀行での基準金利はすぐには上がりにくい?

仮にマイナス金利にピリオドが打たれたとしても、既に変動金利ローンを借りている人にとって重要な基準金利の引き上げが、絶対とは言えませんが、多くの銀行にすぐに広がることはなさそうです。

その理由は以下の通り。

まず、変動型ローンの基準金利は短期プライムレート(1年未満の貸し出しの基準金利、短プラ)に一定幅を上乗せして決めるケースが多い点であるからです。

その短プラ(短プラは最も多くの銀行が採用している最頻値、日銀調べ)は、実は2016年のマイナス金利政策導入時には下がらなかった。

最後に低下したのは09年。日銀が政策金利(政策を運営する際に操作する金利)としていた無担保コール翌日物金利(借りた翌営業日に返す極めて短い銀行間の資金の金利)誘導水準を0.3%前後から0.1%前後に下げた後です。

従って、逆に言うと翌日物金利が0.1%を超えて上がるなら短プラ引き上げが広がる可能性もあるが、内田副総裁は講演でマイナス金利終了時の対応についてこう語りました。

「仮に(翌日物金利が0〜0.1%で推移していた)マイナス金利導入前の状態に戻すとすれば、現在の翌日物金利はマイナス0.1〜0%なので、0.1%の利上げになる」。

解除後の金利の上限を0.1%にするとの示唆だ。とすると短プラは上がりにくいという事です。

もちろん、翌日物金利の上限を0.1%にしても、日銀が追加的な利上げを急速かつ大幅に進めるとの観測が広がれば、3カ月物などのより長めの短期金利が上がり短プラに影響を及ぼし得ることも当然あるでしょう。

しかし、内田氏はこうも発言しました。

「仮にマイナス金利を解除しても、その後にどんどん利上げをしていくようなパスは考えにくく、緩和的な金融環境を維持していく」

過度の金利先高観の強まりで3カ月物などの金利上昇に拍車がかかる現象は起きにくいと見られ、やはり短プラは上がりそうにないかもしれません。

以上のように考えれば、マイナス金利が終了しても、短プラや変動ローンの基準金利は多くの銀行ですぐに上がらない公算が大きいと考えられるわけです。

ただ、注意してほしい事項が3つあると思います。

新たに借りる人の適用金利は上昇の可能性

第1に変動ローンの基準金利を短プラに基づかない方式で決めている銀行もあるので確認してほしいと思います。

マイナス金利解除時に基準金利を上げる可能性もあるからです。

第2に今の住宅ローンは基準金利ではなく、そこから優遇幅を差し引いた金利(適用金利)で貸すのが一般的ですが、基準金利が上がらなくても、マイナス金利終了に伴って優遇幅が縮小し、適用金利が上がるケースが出てきても不思議はないと思います。

ただし、既に借りている人の優遇幅は当初の水準が返済終了まで維持されるのが原則。

適用金利が上がり得るのは新たに借りる人の可能性があります。

第3に既に借りている人も、マイナス金利が終わった後の追加的な金利引き上げ局面では基準金利上昇で適用金利が上がる可能性があります。

副総裁が語った通り、日銀が「どんどん利上げをしていくようなパスは考えにくい」としても、金融政策の正常化がマイナス金利解除だけで終わるとは決めつけられないと思いますし、経済・物価情勢や日銀の情報発信に注意をしていきたいと思います。

相続について考える

3月になりました、濱尾です。

梅も開花し桜の花も一部咲いているようですね。

さて、今日は相続についてです。

皆さんは、相続を経験したことがありますか?

私の両親は既に2人とも他界していますので

自分自身も経験していますし、周りの方の相続や日頃の相談の中でも多くの相談を受けています。

一番感じるのが、対策が出来ていない、遅すぎる、

もう少し早く相談していてくれればと言ったことを感じます。

相続、要は自分が亡くなる前にしておくべきことをまとめてみます。

1,自分の財産を棚卸して一覧表などにまとめる

2,金融機関の口座の整理をする

3,生命保険の内容(契約形態:契約者・被保険者・受取人の確認)

4,財産を誰に何を渡すか検討しておく、できれば分割方法で揉めないように家族で話し合っておく

5,相続税がかかるのか、その場合はいくらかを把握する、シミュレーションをしてみる

6,節税対策、財産評価引き下げ対策の検討

7,贈与、相続時精算課税の検討

7,経営者の場合は誰に事業承継するのか、自社株対策

8,相続が発生した場合に備えて、エンディングノートもしくは遺言の検討をして準備しておく

エンディングノートなどで、病気や介護の場合の対応、葬式、墓、等の自分がどうしたいか

家族にどうして貰いたいか、何故そうしたいのか、家族や大切な方へのメッセージの残しておきましょう。

これ以外にも細かいことはあると思いますが、事前の準備を是非しておきましょう。

自分が亡くなった後のことはどうでもよいと思う人も少なからずいるようですが

自身の相続で多くの家族が争族になっているケースが多々あります。

大切な家族が、自分の相続で揉めることはして貰いたくないはずだと思います。

確かに自分の寿命は誰にも分からないので、もう少ししたら準備しようと思う人も

多いかと思いますが、早い対策をすることに越したことはありません。

ただ、準備したくても、何からしたら良いか分からない、

難しそうだからどうしたらいいか分からないと言った人が多いと思いますので。

弊社にてまずは無料相談を受けてみてください。

相談の申込はこちら

↓ ↓ ↓

また、終活と相続を考える上で参考にして貰いたいイベントを企画しています

ゲームを通じて、相続を優しく楽しく学べるイベントです。

詳しくはこちらから

↓ ↓ ↓

相続や認知症と言ったことはいつ何時訪れるか分かりません

是非、少しでも早く考えてみてくださいね。

それでは、また、お元気で!

By:濱尾

終活ノート~エンディングノート~始めました!

みなさんこんにちは!

みなさんの中で「終活」について考えることはございますか?普段のご相談の中で「相続」にまつわるご相談がある中で、50代~60代の方は親御さんの暮らしのことで頭を悩ませる機会が増えたのではないでしょうか?生まれた順番や親御さんがいつまでお元気かで、そのタイミングがくる年齢はまちまちです。今までで早い方で30代で親御さんが高齢で病院の付き添いや施設入所で通われている方もいました。聞いた時は、(大変だろうな)と思いました。

私の母も実母の介護を自宅で長年しておりましたが、大人の介護というのは、介護される側の性格等で色々大変さが違います。お子さまと違って体が大人で抱えるのもしんどいですし、口もすごい力もすごい場合もあります。ですので、介護士さんや看護師さんには頭がさがります。

そんな中、私にもそういった親の入院や施設入所の時期が去年から来てしまい、現在も何とか少しづつ生前整理等、前に進めて日々をこなしております。

まずは親御さんの終活はじめませんか?

普段の生活や現在の相談業務を通して思うのが、世代によって考え方が全く違うことです。その世代世代で時代背景が違い経済状況も違うためでしょうか?例えば、30代40代の方との考え方、50代60代の考え方は違いますし、20代や10代でも考え方は違ってくると思います。

そこで思うのですが、大先輩の時代の方々の中には、のんびりされている方が多いように思います。ですが、そんな中でも、「お母さんがちゃんと終活ノートを書いていてくれて助かった!」とか「自身が万が一の時に家族が困らないように必要最小限の家具にして、自身の葬儀の準備をしている」という方もいらっしゃるというお話を聞きます。

羨ましいです。親御さんは悪気はなく、人生の歩みの物たちを片付けられずに現在に至っているのだと思うのですが、こういったことを早めに取り組んでいけるよう、子育てが終わったら「終活」と行動を変えていかなくてはならないと強く感じます。

自身の終活は今後どう生きたいか?

自身の終活は親のことを見て「しなきゃいけない」と思う方も多いのではないでしょうか?おそらく、親の終活をした方は、自身たちのことも考えて親の終活をすることになると思います。お墓、お仏壇、実家、田畑等…

終活は、物の整理だけではなく、心の整理にもなると思います。人生の節目。子育てが終わり、仕事の幕引きのタイミングをいつにしようか?その後、どのように過ごして生きたいのか?

そういった心の整理が出来るいい機会になると思います。

岡山ファイナンシャルプランナーズでは、終活をはじめ、円満に相続を迎えるためのお手伝いをしてまいりたいと思います。そこで、その方その方「オリジナルの終活(エンディングノート)ノート」をご希望を伺いながら作成しております。ご本人の自筆で書き上げていただき、遺された大切な方々に想いを届けます。

さあ!あなたもはじめにご自身の心の整理をしてみませんか?

杉本でした(^^)/

前向きな終活と円満相続

身近な話題でありながら、多くの方が意外と詳しく知らない『相続』のこと。

身近な話題でありながら、多くの方が意外と詳しく知らない『相続』のこと。

「まさか我が家に限って揉めるなんて…」そうお考えの方もきっと多いはず。

でも、備えあれば憂いなし!

今すぐ始められて、かつ、効果の高い対策が、いくつもあるってご存じですか?

これからの人生をより良く生きるため、また、大切な家族のため…

あなたも、ご夫婦、ご家族、ご友人とご一緒に、

ゲームを通して楽しみながら、一緒に考えてみませんか?

開催概要はコチラ

●開催日程● ※3回1セットの講座となります。

いずれも11:00~13:00

2025年2月12日・・・第1回「相続対策ゲーム』

2025年2月26日・・・第2回『相続対策を学ぼうワーク』

2025年3月12日・・・第3回『シニア世代の資産形成』

●開催場所●

はあもにい倉敷

倉敷市鳥羽666-1

いまさら聞けない【インデックス投資】後編

さて、前編ではインデックス投資は長期間でやると利益出るよねという論調でお送りしました。

ですが、ここでとても大きな壁が立ちはだかります。

それは、我々ホモ・サピエンスの本能に根差した「壁」なのです。

前回の記事はコチラから

損失回避性バイアス

損失回避性バイアスは、プロスペクト理論ともいわれ、簡単に言うと我々は

損失の痛みは利益によって得られる喜びの2倍に

ということです。実感する方法として次のゲームを考えてみましょう。

1 コインの表が出たら15,000円もらえる

2 コインの裏が出たら10,000円失う

というルールのゲームがあるとき、あなたはコレに参加するでしょうか?

おそらく8割くらいのひとが参加しないと答えるのではないでしょうか。

私の講座で聞いても参加するというひとは少数派です。

期待値で考えると、裏か表が出る確率は1/2ですので、

15,000×1/2+(-10,000×1/2)=2,500となり、ゲームに参加したほうがお得です。

ですが損をするかもしれないという気持ちが勝り、このゲームに参加するひとは少ないのです。

長期での資産運用の簡単にいかない点はここにあります。

長期間で運用を続けていると必ず株価の下落に巻き込まれます。その時に資産価値が減少していくなかで、

「いま売却しておかないともっと損をするかも」という不安に打ち克つのは中々難しいということです。

この恐怖の力は非常に強力で、免れるには相当の精神力が必要です。(実体験)

ゆっくり金持ちになりたいひとはいないよ

この言葉は、ウォーレン・バフェット氏の言葉として有名です。

彼もまた長期投資を実践しており巨万の富を得たことから、投資界隈では極めて有名な人物です。

そんな彼にあの(!)AmazonのCEO、ジェフ・ベゾス氏が尋ねたことがあるそうです。

「あなたは、全ての手法や投資銘柄を公開しているのに、なぜ誰もあなたの投資戦略を真似しないのですか?」

バフェット氏の投資スタイルは有名で、氏はそれを特に隠していないので、このような疑問を持つのも無理からぬことです。

それに対してバフェット氏が答えたのが、「ゆっくり金持ちになりたいひとはいない」です。

長期投資がいいと分かってはいても、周囲で高いパフォーマンスを誇る人がいればそちらが気になるというもの。

例えば、2023 年の S&P500 指数は 24.23%上昇し(配当込みのトータルリターンは 26.44%)でした。

これでも十分すぎますが、

同じ期間でビットコインは+166%という驚異的なリターンを示しました。どうでしょう?これを聞くと、

なんだか損をした気分になりませんか?そして、SP500からビットコインに乗り換えて…

あとは書かなくてもお察しいただけるでしょう(笑)

あなたはゆっくり金持ちになる覚悟はありますか?

まとめ

簡単に思える長期投資、ですが「言うは易く行うに難し」と言えましょう。

かくいう私もデイトレ・スイングトレードから足を洗って長期投資に転換してまだ4年ほどです。

リバランス以外の取引はほとんどなくなりましたが、利益は過去最高に達しました!

一緒にゆっくり金持ちになりましょう!

そんなスロー・リッチを目指す牧原への相談はコチラから

プロとしての色々なアドバイスで助かっています!(2024年2月)

総社市 M様(60代・男性)

濱尾さんとは事業を始めた頃に出会い、約30年のお付き合いになります。

当時は、子供も幼少であったため、教育費の負担や、住宅ローンの返済など、

生活が滞らないか心配で、ライフプラン作成をお願いしました。

同時に生命保険の見直しもお願いし、万一の時や働けなくなった場合の

不安がないように設計をしていただきました。

法人化してからは、「確定拠出年金制度」の導入をご提案いただき、

スタッフ一同、老後資金の不安解消に役立っていると喜んでおります!

商品選択もアドバイスいただき、とてもいい運用成果が出ていてニッコリです。

また、NISAを含めた資産運用でも積立やスポット購入のタイミングを含め、

より効率よく資産が増えるようにアドバイスしていただいており、

順調に資産も増え、いつの間にか資産形成出来ていて、これまたニッコリです。

私も60歳を超えて少しずつ事業承継や相続の事が心配になってまいりましたので、

税金対策や事業承継の方法なども相談に乗っていただいております。

濱尾さんにはプロとして色々な角度からアドバイスをしてくださいますのでとても助かってます。

これからも良き相談相手として頼りにしてます!

確定申告いる?いらない?

会社員や公務員などの方は、昨年勤務先から年末調整関係の書類を受け取られたと思います。

年末調整は年税額を確定するために必要なもので、会社員や公務員の方などは、原則として年末調整を行えば確定申告をする必要はありません。

しかし、中には会社員などであっても確定申告が必要な方がいることをご存じでしょうか。

また、確定申告をすることでお得になる方もいます。

では、どのような方が確定申告が必要になるのか、また、した方が良いのはどのような人なのか、詳しい条件などについて記載したいと思います。

確定申告とは

確定申告とは、1月1日から12月31日までの1年間の収入から必要経費を差し引いて所得を計算し、所得にかかる税額を確定して国に報告する一連の手続きのことをいいます。

申告期間は原則として2月16日から3月15日と決められており、2023年分の確定申告は2024年2月16日(金)から2024年3月15日(金)に予定されています。

会社員や公務員などの多くは、勤務先で行う年末調整で所得税額が確定するため、原則として確定申告をする必要はありません。

しかし、一定の条件に該当する方は確定申告をする必要があります。どのような方が対象になるのか以下確認していきましょう。

会社員や公務員でも確定申告が必要な人

会社員や公務員などでも確定申告が必要なのは、主に以下の条件に該当する方です

- 1年間の給与収入が2000万円超ある

- 給与・退職所得以外で20万円超の所得がある

- 給与を2か所以上から受け取っている

- 災害減免法により源泉徴収の猶予を受けている

- 源泉徴収義務のないところから給与を受け取っている など

この中で特に確認が必要な3つのケースについて解説します。

1年間の給与収入が2000万円超ある

1年間の給与収入が2000万円を超える方は、確定申告をしなくてはなりません。

所得税法には、年間収入が2000万円以下の場合は原則として勤務先で年末調整を行えば確定申告をする必要はないと定められています。

つまり、2000万円を超える場合は確定申告が必要ということになります。

給与・退職所得以外で20万円超の所得がある

1年間の所得のうち、給与所得や退職所得以外の所得が合計20万円を超える場合は確定申告をしなくてはなりません。

会社員などの場合、以下のような副業で利益を得ているケースが考えられます。

- ブログなどのアフィリエイト収入

- メルカリやネットショップなどでの販売

- 投資

- 本業の時間外でのアルバイトなど

こういった副業をしている方は所得が20万円を超えていないか確認しましょう。なお、収入ではなく所得なので必要経費を差し引くことが可能です。

給与を2か所以上から受け取っている

給与を2か所以上から受け取っている場合、それぞれの勤務先で年末調整をしても正確な税額を計算できません。

各勤務先から源泉徴収票を発行してもらい、それをもとに確定申告を行います。

ただし、給与収入合計額から、雑損控除・医療費控除・寄附金控除・基礎控除以外の各所得控除の合計額を差し引いた金額が150万円以下であり、なおかつ給与・退職所得以外の合計所得が20万円以下の場合は確定申告は必要ありません。

会社員などでも確定申告をした方が良い人

- 住宅ローンを組んだ

- ふるさと納税や寄付をした

- 医療費が一定金額(一般的に10万円)を超えている

- 災害や盗難などにより資産に損害を受けた

- 年末調整後に結婚した

- 年末調整後に子どもが生まれた

- 年の途中退職したため年末調整を受けていない

- 家族に自営業の方がいる など

この中で、よくあるケースについて解説します。

住宅ローンを組んだ人

住宅ローンを組んだ初年度の場合、一定要件を満たしていれば確定申告をすることで「住宅ローン控除(住宅借入金等特別控除)」を受けられます。なお、次年度からは年末調整で申告が可能です。

ふるさと納税や寄付をした人

ふるさと納税や寄付を行った場合、一定要件を満たせば「寄付金控除」を受けられます。

ただし、ふるさと納税の場合は「ふるさと納税ワンストップ特例制度」があり、納税先が5団体以内であり特例の申請書を提出すると確定申告が不要になります。

医療費が一定金額(原則10万円)を超えた人

医療費が一定金額(一般的には10万円)を超えた場合は「医療費控除」を受けることが可能です。

また医療費控除の特例として「セルフメディケーション税制」があり、所定の市販薬を年間1万2000円以上購入すると控除を受けられます。

その他さまざまな控除項目がある

ほかにもまだ控除を受けられるケースがあります。

年末調整後に結婚した場合は「配偶者控除」や「配偶者特別控除」が、災害や盗難などにより資産に損害を受けた場合は「雑損控除」を受けられる可能性があります。

年の途中で退職した場合、確定申告をすることで払い過ぎた税金がある場合は還付されます。

まとめ

会社員や公務員の方などは、原則として勤務先での年末調整を行えば確定申告は必要ありません。

しかし、年収が2000万円を超える場合や、給与・退職所得を除き20万円超の所得がある場合など、確定申告が必要になるケースがあります。

また、確定申告の必要はなくても、申告することでさまざまな控除を受けられたり、払い過ぎた税金が還付されたりすることがあります。

住宅ローンを組んだ初年度の方やふるさと納税をした方、高額な医療費がかかった方などは利用できる控除がないかしっかり確認した方が良いですね

人生100年時代に備える【身体とお金の健康講座】

人生100年時代、備えあれば憂いなし

ますます長寿命化の進むこれからの日本。

人生100年時代の今こそ知っておきたい、『身体の健康』『お金の健康』について、

わかりやすく、楽しく学んでみませんか?

知っておきたい!『身体の健康』

「大きな病気になったらどうしよう」

「もしも介護になっても、家族に迷惑かけたくない!」

そんな心配をお持ちのアナタこそ、最新の医療・介護事情を知って、

ご自身にはどんな対策が有効か?を考えてみませんか?

知っておくべき!『お金の健康』

長寿命化・少子高齢化の加速に伴い、公的保障だけでは心細い…と

お考えになる方はますます増えています。

『贅沢は望まないが、でも趣味を楽しめる程度のゆとりは欲しい』

そうお考えなら、今すぐ準備できることがありますよ!

開催概要

◆開催日◆ 随時

◆ご参加料◆ 2,000円(税込)

◆開催場所◆ 弊社セミナールーム 岡山市北区大供本町474-1 2階

◆お申込み◆ お電話086-238-4189にご連絡いただくか、コチラのフォームにて受付中です。

奨学金説明会、出張開催しました

県立津山商業高校にて「奨学金説明会」を行いました

生徒さんは受験シーズン真っ只中ですが、保護者の方が気になるのは、

やはり「家計への負担の大きな授業料について」、ではないでしょうか?

そこで、岡山FPでは、保護者の皆さまを対象とした「奨学金説明会」を出張開催しています。

先日は、県立津山商業高校の2年生の保護者の方にお集まりいただき、開催いたしました。

こんなことをわかりやすくご説明します

「奨学金」と一口に言っても、その種類や仕組みはさまざまだとご存知でしょうか?

また、実際にどのような流れで手続きが進み、いつ振込になるのか?

そういった詳細について、利用したことがなければご存じなくて当然です。

◆ 進学にかかる費用

◆ 振り込まれた奨学金の使い道

◆ その先の兄弟姉妹の教育費との兼ね合い

◆ 返済計画

進学時点でのお金についてだけでなく、お子さんの卒業後から始まる返済についてまで、

今から包括的に考える必要性を、FPがわかりやすくご説明いたします。

「知らなかった」と後悔しないために

お子さんが希望する道を全力で応援したいと考えるのは、どの親御さんも同じですね。

お子さんの将来のために、FPの出張講座で、お金について考えるきっかけを作りませんか?

保護者の方向けの奨学金に関する講座のほか、

高校生の皆さんを対象とし、成人前に知っておきたい自分を守るためのお金の授業なども実施しています。

ぜひお気軽にお問い合わせください。

開催概要はコチラ

◆保護者向け奨学金講座◆

土日含め、ご都合の良い日時に出張いたします。

PTA の会合等、保護者の方がお集りになる前後の時間にて開催依頼をいただくケースが多いです。

【開催費】20,000円(税込) 別途交通費実費

◆生徒さん向け金融授業◆

ご都合の良い日時に出張いたします。

授業内容については、事前にお申し付けください。

例:金融詐欺から自分を守るためのお金の知識、ライフプランニングの重要性、など

【開催費】無料

« Older Entries Newer Entries »