Author Archive

新NISAスタート

2月になりました。濱尾です。

新NISAがスタートして1か月が経過しました。

新聞等での記事を見ていると資金が流入し順調な滑り出しのようです。

1月に公募投資信託で新NISAでの資金流入額は

約1兆3,700億円になったそうです。

実に96%が新NISAでの買付だったようです。

NISA以外での買付は約500億円とのこと。

さらにNISAで買付された商品としては

世界株の指数に連動する投信が約9,900億円で約7割を占めたそうです。

いわゆるオールカントリーと言われている商品が人気だったようです。

また、株式への資金流入も順調だったようです。

ネット証券5社で約2週間で4,600億円と過去のNISAでの単月での資金流入額を

超えた資金が流入したとのことです。

新NISAがスタートしてまだ1か月ですが

まずまず順調なスタートといった状況と思います。

こう言った形で投信や株式へ資金が流入してくると言うことは

株式や債券市場などへ継続的な資金が流入してくると言うことになるわけですから

マーケット全体の下支えとなり大きな下落になりにくいように思います。

もし大きく下がった局面が出てくるとNISAの投資枠が空いている方であれば

投資機会のチャンスと言うことで投資してくることも十部に考えられると思います。

そのために運用に関する勉強が必要になるかもしれませんが。

貯蓄から投資への時代がこの新NISAで本格的に始まることと思います。

NISAを使った資産形成を上手く出来る人と出来ない人とでは

今後大きな差がでてくることと思います。

今後の動向にも注目していきたいと思います。

弊社ではNISAについて勉強したい方にはこのようなセミナーもしています!

↓ ↓ ↓

https://ofp-nisa.hp.peraichi.com/?_ga=2.205558167.507255945.1655080083-1402905168.1630974098

また、運用に関する相談もおこなっていますので

お気軽にどうぞ!

By:濱尾

岡山で「投資」「資産運用」セミナーをお探しなら…

「投資」や「資産運用」を始めてみたいけれど、なんとなく怖くて始められない…というアナタへ!

岡山ファイナンシャルプランナーズでは、そんなアナタのためにさまざまなセミナーを開催しています。

『リスクを抑えた資産運用方法』を基礎から丁寧に解説していますので、お気軽にご参加してみませんか?

それぞれのセミナー、こんな方にオススメです!

NISA・iDeCoセミナー

● NISAを始めてみたい方

● NISAとiDeCo、それぞれの違いを知って、自分に合った方法で始めたい

●「資産運用」ってなに?基礎からキチンと知って、始めたい方

● ネット証券で口座開設はしたが、そこから先がわからない方

● 男女問わず、すべての年代から幅広くご参加いただいています

老後資金の賢い作り方セミナー

● 人生3大資金のひとつ、「老後資金」を上手に用意したい方

● なるべくリスクを抑え、かつ、効率的に資産運用をする方法をお探しの方

● 「そもそも老後資金って、どのくらい必要なのか?」を把握したい方

● 主に、40代以上の方がご参加いただいております

お金の心理学セミナー

● 貯金が苦手…でも将来のために、貯金したい!

● お金と上手に付き合うには?

● お金に悩まされず、充実した人生を送るには?

● 幅広い年齢層の方にご参加いただいております

仮想通貨の基礎知識セミナー

● 仮想通貨に興味があり、詳しく知りたい

● 仮想通貨を保有中だが、このままでいいのか不安

● 仮想通貨をとりまくICT技術について、わかりやすく解説してほしい

● 30代・40代の方を中心にご参加いただいております

※弊社は仮想通貨の販売・勧誘は一切行っておりません。

また、その保有についても推奨はしておりません。

あくまでも、「仮想通貨にまつわる知識の習得」を目的としたセミナーです。

気になるセミナー、見つかりましたか?

公平中立なFPが、さまざまなセミナーにて最新の情報をお伝えしています!

あなたの考え方や年齢、資産状況に応じ、気になるセミナーにお気軽にご参加してみてください。

でも、「たくさんあって選べない!」という方や、「今の自分に合ったアドバイスが必要!」という方は、

初回無料の個別相談がベストです!

個別相談だからこそ、セミナーでは解説しきれない具体的なアドバイスを、豊富にご提供しております。

お申込は、お気軽にどうぞ!

実家のお仏壇どうしよう?

さて、我が家では姉妹で親の生前整理を始めております。そのひとつにお仏壇がありますね。昭和初期生まれの両親は、墓石もお仏壇もきちんと準備し先祖を敬うのが当然の時代。今のようにお仏壇が小さく、かわいらしい時代ではなく、(高いんだろうなぁ)という立派なお仏壇です。ですが、そのお仏壇を今後どこに置こう?という方は多いのではないでしょうか?

3人姉妹の私たちは実家を継ぐという意識がうすいといいますか、嫁に行くというのも違う感じがしてました。もうすでに、結婚は「家と家ではなく、個人と個人」という思いが強いかったのです。ですので、これからの子どもたちはどんどん「家と家」という考え方がうすれていくのだと思っております。

そんな中で、お仏壇じまいを考え、先日お仏壇の引き取りに来ていただきました。

私は、まったくお仏壇やご先祖様の供養といったことがわかりません。この機会にようやく少し知ることが出来たといった始末です。お仏壇は供養してお焚き上げをしていただくことにしました。

どうして処分する前に供養が必要なのでしょう?

実は、最初にお仏壇を購入した時に「開眼供養(かいげんくよう)」というお仏壇やご本尊、お位牌を新たに購入した際や、お墓を新たに建てた際などに行われる慶事(祝い事)の法要をするそうです。

※開眼供養とは、ご僧侶に読経していただきお仏壇に安置されるご本尊の目を開き、お位牌には故人の霊魂が宿ることになり、「魂入れ」という名前で知られています。宗派や地域によって開眼法要、入魂式、入仏式、お性根入れ、お魂入れ、仏壇開きなどと呼ばれ方が変わり、儀式のやり方にも違いがある。

ですので、開眼供養を行って仏様や故人の魂が宿っている状態のお仏壇やご本尊、お位牌を移動させたり処分するのは適切ではなく、供養が必要なのだということです。

お仏壇の処分をする時は閉眼供養が必要です!

お仏壇に魂が宿った状態では移動も処分も出来ないそうですので、「閉眼供養(へいがんくよう)」通称「魂抜き」と呼ばれる供養をして、入っている魂を抜かないといけないそうです。

この度のお仏壇じまいでは、お位牌や仏具など、お仏壇まわりの物もいっしょに魂抜きをしていただくようにお願いしました。

そして、閉眼供養が済んだお仏壇やお位牌、仏具は「お焚き上げ」をしていただくことにしました。仏具の整理の時に、業者の方に教えていただきながらお話をすすめてまいりましたが、ただひとつ「過去帳」だけは手元に置いておくことにしました。

初めて知った「過去帳」におどろき

仏具の中から出てきた「過去帳」に心底驚きました。そこには、代々の亡くなった方の戒名や俗名、死亡年月日、享年などが記されていたからでした。いつからなのか?わかりませんが、相当昔から先祖代々大事に受け継がれていたなんて…

知らなかった。「過去帳」という帳簿があるなんて。なんだかすごく大事だと思い、深いものを感じました。ずっと引き継がれてきたもの。だけど、そんな家というあり方が私たちで途絶えてもいいのか?とか、この「過去帳」を継いでいく人がいるのか?とか今更ながら「過去帳」の存在を知り、感じています。

今回のお仏壇じまいで知ることが出来たこと、早く伝えててね。何かが変わったのかな?

私は、まだまだ知らないことがたくさんあるようで、知らず知らずに大切なことを見逃していたら怖いなと感じます。みなさんはいかがでしょうか?

最後まで修行といいますが、まだまだ未熟な私ですが、引き続きご指導ご鞭撻いただければ幸いです。

本年もよろしくお願いいたします。杉本でした(^^)/

いまさら聞けない【インデックス投資】前編

みなさんこんにちは。

街角景気ウォッチャーのFP牧原です。

お正月、みなさんいかがお過ごしでしたか?

わたしは、今年の正月は豆もちにハマってモリモリ食べました。

子どものころ苦手だったのに…。最近味覚が変化したのでしょうか、子供のころ苦手だったものが

最近美味しく感じられるようになりました。年かなあ…。

さて、今回は「インデックス投資」について取り上げたいと思います。

インデックスとは指数のことであり、指数とは例えば日経平均とかダウ平均とかS&P500、FTSE100、DAXとかのことを言います。

ようするに一定の基準を設けて計算された株価の水準ですね。

日経平均とかダウ平均は毎日ニュースでも取り上げられています。

例えば日経平均だと、「東京証券取引所プライム市場上場銘柄から選定した225銘柄」となっています。

また話題のSP500は、「S&Pダウ・ジョーンズ・インデックスLLCが公表している株価指数。

市場規模、流動性、業種等を勘案して選ばれたニューヨーク証券取引所やNASDAQに上場および登録されている

約500銘柄を時価総額で加重平均し指数化したもの」です。超長いですね。

https://info.monex.co.jp/fund/guide/sp500-beginner.html

スタンダード&プアーズという会社が選んだアメリカのすげぇ会社500だと理解してもらえたらOKです。

これらに投資することをインデックス投資といいます。

わたしは幅広く分散されたインデックス投資(例えばオールカントリーなど全世界型)は、

現状で運用できる商品の中で最適解だと思っていますし、巷でもそのようにいわれています。

なぜなら、インデックス投資は市場平均投資であり、世界の株式市場全体(厳密には100%ではない)に投資することも可能です。

一方、市場の予測はプロでも非常に困難だと言われています。

例えば、次のAmazonやteslaを予測するのは極めて困難と言えるでしょう。

なぜなら今日の技術進歩のスピードは加速度的に増しており、市場の予測困難性がより高く、不確実性がより大きいからです。

また、突発的な災害、戦争、事故、スキャンダルによって企業価値は大きく損なわれることがあります。

こういったことは占い師でも極めて予測困難です。

一方でインデックス投資はそういった予測を排し、市場平均に沿ったパフォーマンスを得ることができます。

次のAmazonを予測することはできませんが、そういった存在が出てくるとインデックスに高確率で組み込まれるでしょう。

また200年程度ある株式市場の歴史的に見て、株式への長期投資は最もリターンが高いとの結果もあります。

https://media.rakuten-sec.net/articles/-/43634

そのため「幅広く分散されたインデックスに長期間投資する」これが、投資行動における再現性の極めて高い手法のひとつ

であると私は考えています。

大勝ちはできませんが、大負けもない。ほどほどの勝ちを狙っていく。

※といっても年平均5%以上のリターンが過去にはあったので十分だともいえます。

あの甲斐の虎、武田信玄公も

戦いは五分の勝ちをもって上となし、七分を中とし、十を下とす。

要は「ほどほどの勝ちがいいねんで~」って言ってましたしね。

ここまで読まれて、

ならインデックス投資だけやっとけばよくね?

と思われた方が、92%くらいいると思います。

そうですよね。投資行動としてはそれで間違っていないと思います。

しかしそれは早計。

なぜ、みんながやらないのか?なぜインデックス以外の投資をするひとがいるのか?

これが勝確なら、ほぼみんながこの投資方法をすればいいですよね?

しかし、現実にはそうなっていません。

私の講座でも言ってますが人間はそもそも投資に向いていない性質を持っているからです。

人類がチンパンジーと分岐して600万年ほど経ちましたが、株式投資の歴史は400年、

投資信託は200年ほどしか歴史がありません。ホモサピエンスの歴史の0.007%程です。

まだ我々の本能は株式投資やインデックス投資に順応していません。

次回はなぜ最適解に近いインデックス投資でヒトは失敗するのかについて

見解を述べていきたいと思います。

資産運用のみならずホモサピエンスの歴史にも詳しい牧原への相談はコチラから

『前向きな終活と円満相続』講座 第2シーズンが満員でスタート!

第2シーズン、満員の大好評でスタート!

身近な話題でありながら、具体的な対策方法があることを、多くの方が知らないままでいる『相続』。

ゲームを通して楽しみながら、知識を身に付けていただく機会として、

昨年より開催している『前向きな終活と円満相続』講座ですが、

2024年、その第2シーズンがスタートしました!

しかも、本当にありがたいことに、満員での開催です!

こんなことが学べます

①相続対策をゲームで楽しみながら疑似体験

あるモデルファミリーがいつの日か直面する相続…

「まさか、我が子に限って揉めるわけがない!」なんて、本当に言えますか?

遺された大切な家族等が困らないように、揉めないように…

カードゲームを通して、楽しみながらどんな対策があるかを学びましょう!

②「相続」「贈与」「認知症対策」の知識を学べるワークショップ

「もしも」のときは突然訪れるかもしれません。

しかし、法律は意外なほど整っています!

ご参加の皆様の関心の高い、「相続」「贈与」「認知症対策」について、

専門資格を有するFPが、わかりやすく解説します!

「ご自身とご家族の場合」はどのような対策が必要か?

具体的な方法を知ることができますよ!

③「資産運用」を学ぼう!

「興味はあるけど、よくわからないし、そもそも投資って損しそうで怖い…」なんて声が良く聞かれます。

でも、賢い老後資金準備に、資産運用は強い味方となるって、ご存じでしょうか?

「今さら」なんて思わず、まずは仕組みを学びましょう!

ご参加の皆さまの声

【倉敷市 Y様 50代 男性】

「わかりやすい説明が良かった。相続の基本的な仕組みに特に関心を持った。」

【総社市 S様 60代 女性】

「相続対策全般がわかった。生命保険での相続対策に興味を持った。」

【倉敷市 M様 50代 女性】

「モデルファミリーを通して学べたのが良かった。

いろいろな言葉が出てきて難しいが、理解できた。

土地や家の売却方法なども知りたいと思う。」

【倉敷市 N様 50代 女性】

「とても勉強になった。相続税納税後の財産分与に関心を持った。」

アナタもご参加しませんか?

迷っているより、まずはご参加してみませんか?

お友達やご夫婦で、ぜひお気軽にお申し込みください!

講座の詳細は◆コチラ◆からご覧ください。

一般的な専業主婦世帯のお財布事情とは

2024年も宜しくお願い致します!

最近は結婚後も働く女性が増え、専業主婦世帯は年々減っています。

私の妻も数年前からパートタイマーとして働いています。

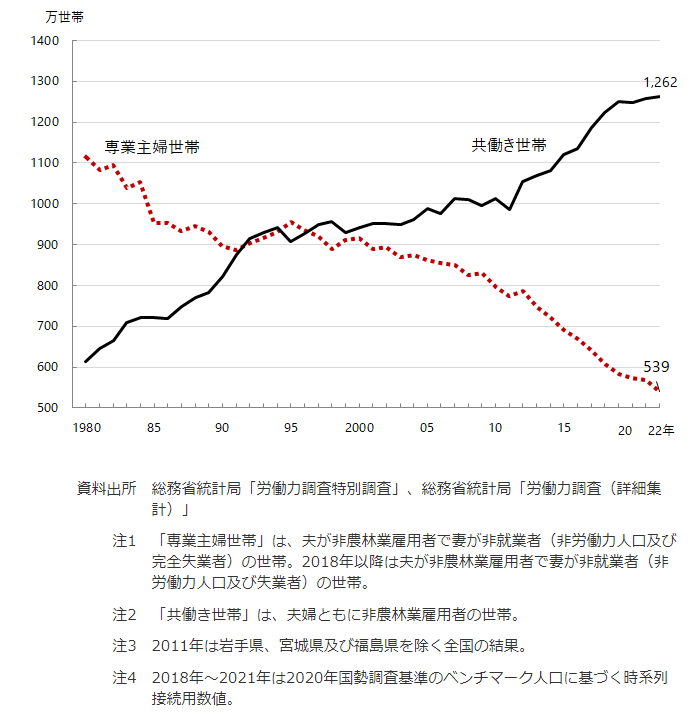

独立行政法人労働政策研究・研修機構がまとめた資料によると、1960年代の専業主婦世帯の数は1100万世帯を超えていますが、2022年における専業主婦世帯数はその約半分の539万世帯です。一方で、共働き世帯は1960年には約600万世帯でしたが、2022年には1262万世帯まで増えています。

出所:独立行政法人労働政策研究・研修機構「図12 専業主婦世帯と共働き世帯」

では、減り続ける専業主婦世帯はどのような生活を送っているのでしょうか。

今回はは、専業主婦世帯の年収と貯蓄額・負債額を紹介します。

貯蓄の内訳なども解説するので、良かったら参考にしてみてください。

専業主婦世帯の年収はいくらか

まずは、専業主婦世帯の年収を確認しましょう。

総務省統計局「家計調査報告(貯蓄・負債編)ー2022年(令和4年)平均結果ー(二人以上の世帯)」によると、夫のみ有業の世帯(専業主婦世帯)の平均年間収入は709万円です。

一方で、共働き世帯の平均年間収入は842万円となっています。共働き世帯に比べると専業主婦世帯の収入は少ないですが、夫のみ働いていて709万円の年収があるため、比較的高年収の夫を持つ世帯が専業主婦世帯となっていることがわかります。

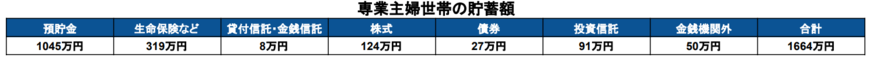

専業主婦世帯の貯蓄はいくらか

次に、専業主婦世帯の貯蓄をみてみましょう。

総務省統計局「家計調査報告(貯蓄・負債編)ー2022年(令和4年)平均結果ー(二人以上の世帯)」によると、夫のみ有業の世帯の平均貯蓄額は以下のとおりです。

- 預貯金 1045万円

- 生命保険など 319万円

- 貸付信託・金銭信託 8万円

- 株式 124万円

- 債券 27万円

- 投資信託 91万円

- 金融機関外 50万円

- 合計 1664万円

預貯金や生命保険、株式などを含めた貯蓄額の平均は1664万円です。共働き夫婦世帯の平均貯蓄額は1450万円のため、専業主婦世帯のほうが214万円貯蓄が多くなっています。

共働き世帯のほうが家事などに割ける時間がなく外食が多くなり、支出が高額になるのかもしれません。

また、専業主婦世帯の貯蓄の内訳としては預貯金が1045万円ともっとも多く、全体の約63%を占めています。次に生命保険などの割合が高く、預貯金と生命保険などの合計の割合は全体貯蓄額の約82%です。

専業主婦世帯に限ったことではないですが、投資を積極的におこなわない日本人の傾向がデータとしてよくわかります。

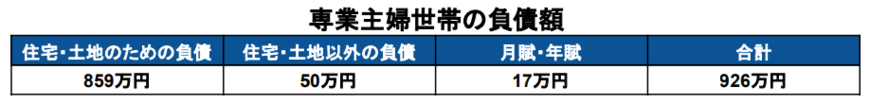

専業主婦世帯の負債はいくらか

専業主婦世帯の貯蓄を確認しましたが、負債はいくらあるのでしょうか。総務省統計局「家計調査報告(貯蓄・負債編)ー2022年(令和4年)平均結果ー(二人以上の世帯)」によると、夫のみ有業の世帯の平均負債額は以下のとおりです。

夫のみ有業世帯の平均負債額

- 住宅・土地のための負債 859万円

- 住宅・土地以外の負債 50万円

- 月賦・年賦 17万円

- 合計 926万円

合計の平均負債額は926万円で、住宅・土地のための負債(住宅ローン)の占める割合が90%を超えています。また、持ち家率は77.9%で、多くの世帯が家を住宅ローンで購入しているのが実態です。

共働きも検討しよう

専業主婦世帯の貯蓄額や負債額を確認しましたが、専業主婦世帯では貯蓄や負債以外にもデメリットがあります。

それは、将来もらえる年金額が少ないことです。年金は現役時代の平均年収などによって受給額が決まるため、共働きか片働きかによって夫婦としてもらえる年金合計額には大きな差が出ます。

モチロン家庭によって事情は様々なので一概にどちらがいいとはいえませんが、老後の生活を見据えると共働きを検討してみてもいいかもしれません。

気になる方は弊社のライフプラン相談で、将来の収支予測や不安を解決してみては如何でしょうか?

今年の抱負

明けましておめでとうございます。濱尾です。

本年もよろしくお願いします。

新年を迎えるにあたり、今年の抱負を述べたいと思います。

少し長くなりますが、よろしくお願いします。

『 2024年テーマ・次代へ 』

【今年のスローガン】

「OFPとして次代へ向け各人のレベルアップと会社の更なる発展をしていくための基盤を再構築していく年としよう!」

【今年・今後の見通し】

2024年「甲辰(きのえたつ):新たな巡りの年となり新しいことがスタートすることを期待させる年となる。価値観の変化が起き、人の考え方、世の中の考え方変わっていく、変化を上手く捉え、踏まえながら次代への方向性を示し導いてあげることがFPとしての使命と思い取り組んでいきたい。

世界的なインフレによる金利上昇は終焉を迎え、今年はいずれかのタイミングで金利低下の方向へと変化していくと思われる。経済状態の動向を見極めながら各中央銀行の微妙な政策の舵取りが必要とされることが予想される。11月の米国大統領選挙が世界的にどのような影響が出てくるのか注目点である。ウクライナ、イスラエルの戦争の終結がいかなる形となるのであろうか?

また、ChatGPT等のデジタル経済の進展などはさらにスピード感を増していくことと思われる。デジタル化を上手く取り入れながら、対面ならではのアナログの人だから出来ることの良さも併用で踏まえながらビジネスモデルの構築を図っていきたい。

国内においては、昨年からの金利上昇傾向で目先の円高がどう進むのか、それがマーケットへ、そして経済環境へどう影響していくのか、貸付金利・住宅ローン金利上昇がどこまで進むのか、金利上昇が我々の生活にどこまで影響していくのか気になる点である。

ますます進展していく超高齢化社会が社会保障制度を始め様々な課題が我々の周りで更に大きくなっていくであろう。認知症による資産防衛(資産凍結)対策、生活維持防衛(見守り・死後対策)対策、相続はじめ今年改正の贈与については、弊社として今年特に戦略的重点項目として取り組んでいきたいと思う。

更に、いよいよスタートした新NISA制度やiDeCoを踏まえた資産形成ムードはお客様の大きな関心事であると思われるため、上手く情報発信していきお客様の新規獲得に繋げていきたい。

このように、お客様を取り巻く環境はより一層、複雑化、高度化していくことが予想される。それを解決していくためには我々FPの持つ知識と経験がこれから益々必要になってくると思われる。ライフプランニングを基本に置きながら考えていくことが、資産形成、老後資産形成、相続認知症対策においては重要であることをお客様に示し、FPだからこそできる包括的な全体最適を行うことの重要性を説いていくことが我々OFPの存在意義であると思う。

そのためにいかに差別化、独自性を出していき、それをどういう戦略を取っていくかを全員で考え行動し実践していく年としよう!

次代へ向けて!

「地域貢献度No.1のFP会社」を目指して!!

下記は、弊社の経営理念です。

・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・

経営理念 ~Mission~

O:お客様と共に歩み

F:不安を安心に変える感動の

P:プランニングを提供致します

行動指針 ~Value~

O:おかげ様の精神

お客様、関係者、スタッフ、家族に感謝の気持ちをもって挨拶をしよう。

F:未来(Future)の為に お客様・会社を取り巻く人々

明日、1年後、10年後の自分自身、そして周りの人々が安心した生活が送れるように、

今日を精一杯努力して生きよう。

P:パートナーシップ

お互いに尊重し・思いやりを持って接し、共存共栄しよう。

H:ハイクオリティなサービスと知識

お客様の問題を解決し喜んでいただくためにどうすれば良いか考え、日々勉強・研鑚し、

最新の情報を取り込めるようにアンテナを張り情報収集し、お客様に還元していこう。

D:Doing

日々実践して行く中で失敗から学び、

より一歩でも前進していけるよう常に心掛け、ポジティブに取り組んでいこう。

理想とする姿 ~Vision~

【地域貢献度No1 FP会社】

・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・

このような感じで本年も弊社スタッフ一同で

皆様方に喜んでいただける会社であることに邁進してまいりたいと思いますので

何卒、よろしくお願いいたします。

By:濱尾

介護は突然に!~介護認定等級は変わる!!~

みなさんこんにちは、杉本です。久しぶりにこの「介護は突然に!」のシリーズで書きます。

今年2023年5月に父がケアハウスに入所して約半年が経ちます。入りたての5月の時は、コロナ感染の後で本人の体力は落ち、車いすでの生活を送っていました。要介護度は、「要介護4」です。

老健では、「リハビリしてもこれ以上回復するのは難しい」と言われてましたが、ケアハウスに入所後、父はどんどんと元気になり、歩行補助器具を使用して歩けるようにまでなりました。それどころか、たまに歩行補助器具なしで歩いてしまい、施設の方々を悩ませます。転倒リスクがあるからです。ですので、介護認定のやり直しをいたしました。

結果は、要介護2とのことでした。要介護度ってこんな風に変わっていくのですね。

「リハビリしてもこれ以上回復するのは難しい」と言われていましたが、本人にやる気があれば、また弱った体力を取り戻して歩けるようになるんですね。ケアハウスのケアマネージャーさんから「お父さんすごくお元気で、今歩いてるんです!」と聞いた時はうれしかったです。私のように親御さんのことで同じようなご経験をされている方々も最後までご自身の親にはなるべく元気で日々過ごしてほしいですよね。

孤独にならないで。歳を重ねてもコミュニケーションは必要!

先日、姉と子どもたちとの集まりに参加しました。忙しい日々ですが、日程を合わせてトランプをしたりゲームをしたり。末っ子の私としては、まだ孫もいないし少し早い気がするけれど、姉が計画してくれてみなで集まる日を作るのもいいなと思いました。私の親世代のように専業主婦ではいられない私たちは、毎日、仕事や家事で忙しいけれど、あっという間に過ぎる数年間で「集まる」という努力を忘れると忽ち関係は薄れていくのでしょうし。

近年、孤独死とかが多いですが、これから老いてくる私たち世代も努力を怠ってはいけません。友達等の横のつながりも大事にしないといけないですし、パートナーの方を大事にしないといけないですし、子どもだけではだめですよね。

年齢を重ねると、他の方とのコミュニケーションをとるのが、または外出するのがおっくうになってくるようですが、第二の人生からも前向きに人と適度にかかわって生きていかないといけませんね。

今後の想いの整理に「終活ノート」を作りませんか?今後、どのように生きたいのか?どんなふうに自身が感じているのか?を書き出してみて心の整理をしましょう。

オリジナルの終活ノートを作成出来ます。

お気軽にお越しください。杉本でした(^^)/

年末年始休業のお知らせ

平素より格別のご高配を賜り、誠にありがとうございます。

誠に恐れ入りますが、下記期間は休業とさせていただきます。

ご迷惑をおかけいたしますが、何卒よろしくお願い申し上げます。

【休業期間】2023年12月29日~2024年1月4日

なお、休業期間中もご相談のお申込は◆コチラ◆より、受付いたしております。

2024年1月5日以降に、ご返信いたしますので、予めご了承くださいませ。

今後とも格別のご支援、お引き立てを賜れますよう、よろしくお願い申し上げます。

毛利元就最大の博奕、厳島の戦い

みなさんこんにちは。

歴史マニアFPの牧原です。今回は、次回の「お金と世界史」講座のテーマ、

毛利元就が調べるほどにめちゃくちゃ面白かったので、その一部をご紹介します。

家督継承

毛利元就は、1497年に安芸高田市の鈴尾城にて生まれます。

その後父と母が亡くなり貧しい暮らしを続けますが、20歳ごろ、毛利の家督を継いでいた

兄、興元がなくなり、その子幸松丸の後見として元就は活躍します。

…ですが、しばらくして幸松丸は亡くなってしまいます。

原因は戦の時に生首を見ちゃったからだそうです。

ショッキングなものは子供に見せちゃダメですね。

その後、毛利本家の後継者となった元就は、中国地方で覇を競っていた大内氏と尼子氏の

間を権謀術数を尽くして生き残っていきます。

この辺は後に備前エリアで活躍する宇喜多氏と似たものが感じられます。

巨大勢力の間を生きぬくのは並々ならぬことなんですね。

1555年 厳島の戦い

そんな元就に最大のピンチがやってきます。

主家である大内義隆を、家臣である陶隆房(晴賢)が大寧寺の変で殺害します。

※これも元就の謀略という説もあります。

主家を乗っ取った陶晴賢は、その矛先を毛利に向け、安芸の国へと大軍を率いて侵攻してきたのでした。

当時の毛利氏はすでに吉川氏、小早川氏の両川体制を引いていたとはいえ、

陶氏の勢力と比較するとまだまだ劣勢でした。

実際に集められた軍勢も陶:2万 毛利:4千といわれ数倍の差があったのです。

まともに戦っては勝ち目はない…

元就はここから3人の息子たちを中心に策謀を練り上げていきます。

それは毛利の家運を賭けた、乾坤一擲の大博奕でした。

結果的には、陶晴賢軍を壊滅させ、晴賢自身を自害させるに及ぶ大戦果を挙げることとなります。

元就はどのような策を事前に用意したのか?

何が博奕で、なぜ元就はそのような決断をしたのか?

謀多きは勝ち、少なきは負ける

このへんの胸が熱くなる話はぜひ「お金と世界史」講座を受けてみてください。

毛利氏の権謀術数に詳しい牧原への相談はコチラから

« Older Entries Newer Entries »