Author Archive

年金受給者の親は、扶養に入れた方が良い?それとも?

親が年金暮らしをしている場合、条件を満たせば扶養に入れることができます。

親が扶養家族になれば、税法上では所得税などが軽減される「扶養控除」が受けられます。

また、親の年齢が75歳以下であれば、健康保険料を節約できる場合があります。

しかし、状況によっては、親を扶養に入れない方がよい場合もあります。

今回は、年金暮らしの親を扶養に入れることで変わることは何かを説明します。

年末調整や確定申告の参考にしてみてください。

税法での扶養家族・健康保険での扶養家族、それぞれの条件を確認

年金暮らしの親が扶養家族になるための条件を税法・健康保険でそれぞれ確認しましょう。

年金暮らしの親を扶養家族にする条件【税法の場合】

年金で暮らしている親を税法の扶養家族に入れると、子どもは「扶養控除」が受けられるため、所得税が軽減されます。

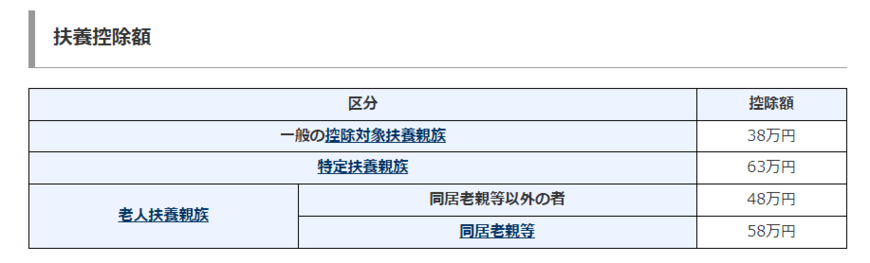

扶養控除を受ける場合の控除額は以下のとおりです。

一般扶養親族(16歳以上が対象):38万円

《親がその年の12月31日現在において70歳以上のとき》

- 同居老親等以外:48万円

- 同居老親等:58万円

しかし、年金で暮らしている親であれば、どんな場合でも扶養家族になるという訳ではありません。

その年の12月31日において、以下の4つの条件を満たす必要があります。

年金暮らしの親を扶養家族にする条件4つ

年金暮らしの親を扶養家族にするには、その年の12月31日において、以下の4つの条件を満たす必要があります。

1. 配偶者以外の親族(6親等内の血族及び3親等内の姻族をいいます)など

納税者の父母、義理の両親(配偶者の父母)はともに1親等です。

2. 納税者と生計を一にしている

「納税者と生計を一にしている」というのは、親と同居している場合だけをいうわけではありません。

親と別居していても、生活費、療養費等の送金が行われていれば「生計を一にする」ものとして取り扱われます。

また、親が病気療養で入院している場合も対象としてみなされます。

しかし、老人ホームなどへ入所している場合は、同居とはみなされないため、注意しましょう。

3. 年間の合計所得金額が48万円以下である

親が年金をもらっているなら、年金収入は「公的年金等に係る雑所得」に分類されます。

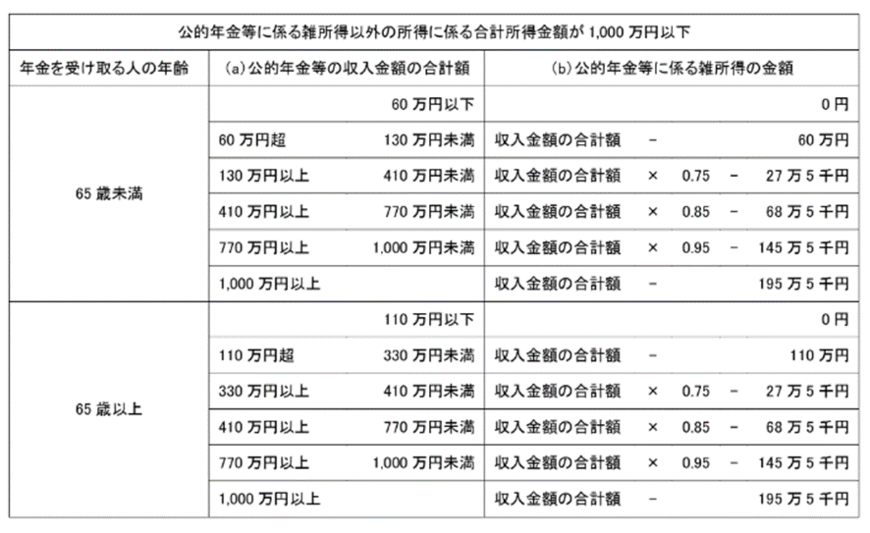

所得を算出するときは、以下のように「65歳未満」「65歳以上」で控除する金額が異なります。

4. 青色申告の事業専従者としてその年を通じて一度も給与の支払いを受けていない、または白色申告者の専従者でない

もし親が年金暮らしをしていたとしても、それ以外の収入に、青色申告者である人の事業を手伝う「事業専従者」、または白色申告者の「専従者」として給与収入を得ていないことが条件になります。

たとえば、子どもが個人事業を営んでおり確定申告を行う場合があります。

その際、同居している親が子どもの事業を手伝いで収入を得ている場合は以下のような関係となり扶養親族には該当しません。

- 息子が青色申告事業者⇒親は「事業専従者」

- 息子が白色申告者⇒親は「専従者」

年金で暮らしている親が扶養家族になるのは、上記4つの条件を満たしている場合です。

なお、年金暮らしの親と別居しており、その親に対して、生活費を兄弟で送金するという場合があったとすれば、兄弟のうちの一方だけが、扶養控除の対象に親を含めることができます。

兄弟どちらも控除の対象とすることはできませんので注意しましょう。

65歳未満・65歳以上でそれぞれ扶養控除の適用対象になるには?

先ほどの章で「65歳未満」「65歳以上」では控除される金額が異なることがわかりました。

65歳未満の場合

65歳未満の場合、たとえば年金収入が60万円以下であれば、所得は「0」とみなされます。

また、年金収入が60万円超、130万円未満であれば、「年金収入-60万円」で算出した額が所得になります。

これより、65歳未満の親が扶養控除の条件である「年間の合計所得金額が48万円以下」に該当するのは、収入が108万円(48万円+60万円)までの場合です。

65歳以上の場合

65歳以上の場合、たとえば年金収入が110万円以下であれば、所得は「0」とみなされます。

また、年金収入が110万円超、330万円未満であれば、「年金収入-110万円」で算出した額が所得になります。

これより、65歳以上の親が扶養控除の条件である「年間の合計所得金額が48万円以下」に該当するのは、収入が158万円(48万円+110万円)までの場合です。

年金暮らしの親を扶養家族にする条件【健康保険の場合】

年金で暮らしている親を子が加入している健康保険の扶養家族に含めると、親が支払う国民健康保険料を節約することができます。

なお、親を被扶養者にしても、本人(健康保険加入者)が負担する保険料は同じです。

ただし、税法の扶養家族と同じく、年金をもらっている親が扶養家族に入るには、以下の2つの条件を満たす必要があります。

ここでは、トヨタ自動車健康保険組合を参考に条件を説明します。

扶養家族に該当するための2つの条件

保険上の扶養家族に該当するには、次の2つの要件を満たす必要があります。

1. 扶養者と生計を一にしている(親が75歳未満)

「扶養者と生計を一にしている」というのは、税法の考え方とほぼ同じと考えて良いです。

同居に限らず、別居でも扶養に入ることは可能です。

ただし、健康保険の場合、親が子どもの加入している健康保険の扶養家族に入っていても、75歳になると外れて「後期高齢者医療制度」に加入することになります。

健康保険加入者の父母、義理の両親(配偶者の父母)のどちらも扶養家族の対象になります。

2. 収入(親)が制限額を超えていない

年金暮らしの親の対象となる年金は「老齢・遺族・障害・企業・個人など」すべてが対象となります。

親の収入が下記の全てを満たしている事が条件となります。

- 従業員(被保険者)の年間収入の2分の1未満であること

- 親と同居していれば年金収入が15万円未満(年180万円未満)であること

- 別居の親に仕送りをするのであれば、親の年金収入が子からの仕送り未満であること

例)親の年金収入が月3万円未満(年36万円未満)であれば、「収入(親)+仕送り」が月6万円以上(年72万円以上)となる必要があります。

親を扶養家族に入れる場合の条件は、個々の健康保険組合で少し相違することも考えられます。

検討をする際は、詳しい内容の確認をお願いします。

年金暮らしの親の扶養を考える

扶養家族と一括りに言いますが、節税するために親を扶養家族に入れる場合、親の健康保険を節約するために扶養家族に入れる場合の2つがあります。

それぞれの条件は異なりますので、事前に必ずきちんと確認するようにしましょう。

iDeCoで優遇税制

こんにちは、濱尾です。

12月ですね、お勤めの方は年末調整、自営業の方は確定申告の時期が近くなりました。

この時期になると税金が安くなる方法はないか?と言ったご相談が増えます。

そのひとつの方法としてiDeCoがあると思います。

iDeCoの税制優遇3つを簡単にまとめますと

1:掛金が全額所得控除となる

2:運用益が非課税となる

3:受取時に公的年金等掛金控除、退所所得控除の対象となる

と言った点になるかと思います。

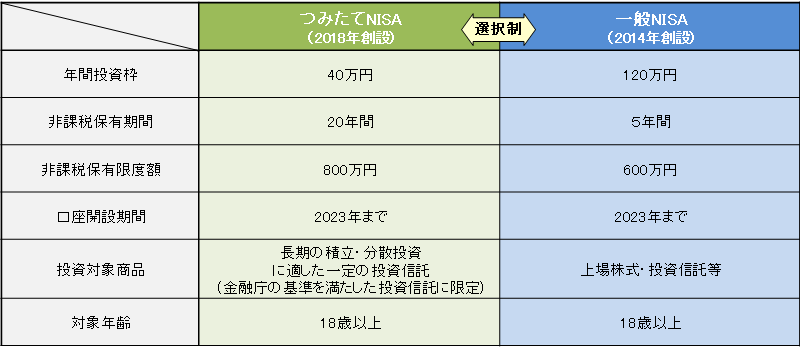

NISAとの違いを質問される事が多いですが

まず、1:掛金が全額所得控除となる はNISAにはない大きなメリットであり

年間の所得・住民税が減税となることはNISAにはない大きなメリットになると思います。

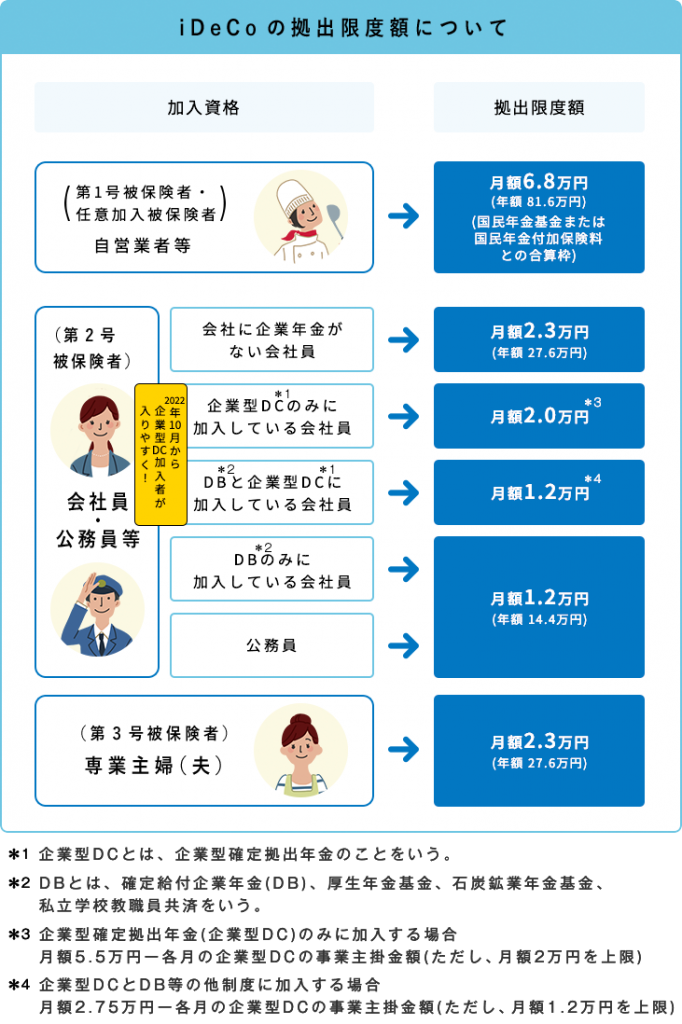

例えば自営業者の場合、月68,000円、年間816,000円を拠出することが出来ます。

これに対して例えば課税所得が330万円超695万円以下の場合、

所得税率は20%で住民税は一律10%ですので、併せて30%の税率となります。

と言うことは81,600円×30%=244,800円の節税となります。

ご夫妻ともこの場合

244,800円×2=489,600円の減税となります。

とても大きな節税効果があります。

生命保険会社の老後補填の為に加入している個人年金保険の場合

年間保険料が80,000円以上の場合は40,000円の控除しかないので

これと比較してもかなり大きな節税メリットがあると思います。

次に2:運用益が非課税となる はこれはNISAと同じ効果が得られます。

選択できる商品の中の投資信託などを上手く選んで運用益が非課税の効果を最大限に発揮させたいですね。

なかなかこの商品選択で悩まれる方が多いようですが。

最後の、3:受取時に公的年金等掛金控除、退所所得控除の対象となる

は65歳以上で年金で受け取ることを選択した場合には年間330万円までであれば

年間110万円の控除があります、それを超えると雑所得の対象となります。

一時金で受け取ることを選択した場合は退職所得控除の対象となりますので

拠出期間が20年までの場合は年間40万円の控除

拠出期間が20年以上の場合は800万円+(勤続年数-20年)×70万円の控除が

ありますのでかなりの額は税金が掛かりにくくなるので大きなメリットがあると思います。

各属性によって月の拠出額は下記ようになっています

*出典:iDeCo公式サイトより

上手くiDeCoを使って節税をしてみるといいと思います。

ご相談は下記より ↓ ↓ ↓

By:濱尾

運用は自分がやらなきゃわからない!早く始めて!

資産運用始めてますか?NISAで運用してますか?

ええっ!まだ始めてないですって!? もったいない…

「NISA」や「つみたてNISA」って聞くけど、気になっているけどまだ始めてないんです。という方、いつまでご自身だけで働いてお金を稼ぐのですか?

私がFPとしての仕事の中で、運用に関しての情報や自身の経験は「もっと早く知っておけば…」と思うことの第一位です!

私の場合は、最初にNISAで投資信託を買付したのですが、その時は、まったく「長期、積立、分散」のアドバイスがなく、新興国の株式ファンド一本に100万円一括購入という勧められ方でした。結局、マイナス30数万円になり、少し戻ってマイナス16万円くらいで損切り(損しても売却して口座解約をした)しました。もう二度と○○銀行さんではしないでしょう。

ですが、自身が仕事がら運用の事を少しずつですが知っていくうち、買付ていくうち、または、お客さまの運用状況がよくなっていくのを見て、「どうして、日本人はこんなに運用に関して遅れをとってしまったの!」と悔しい思いでいっぱいです。

さあ!皆さんも早く早く運用を始めてください。

ですが、どこでもいいわけではありません。わからないことをわかりやすく教えてくれるアドバイザーが必要です。ネット証券でのインデックスファンド(指数連動ファンド)でもいいのですが、そのままでまた数年過ぎるのですか?また他の国に遅れをとるのですか?

金融リテラシーが低い日本人は、守りが強いせいか、少しでも損をしないようにと考えがちなのでしょうか?ですが、情報を取りにお金もかけない。行動して実体験もしない。守ってばかりでさらに遅れをとるでしょう。

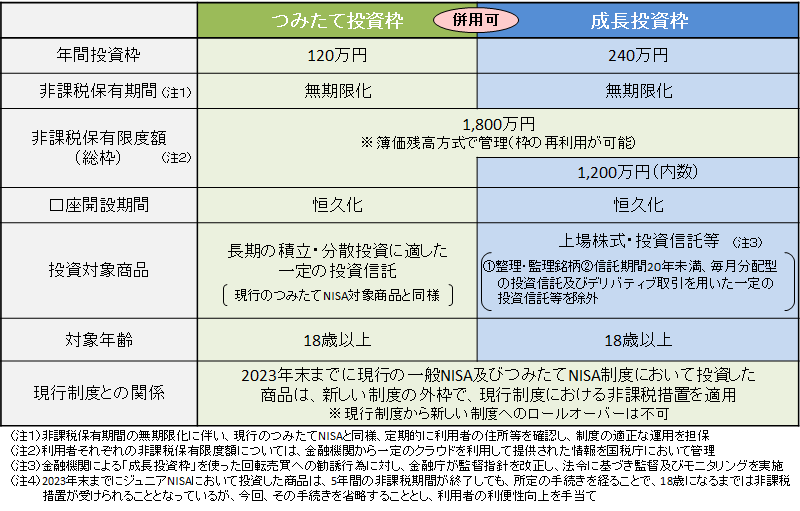

新しいNISAになってやっと非課税運用期間等が無期限となりました。

出典:金融庁HPより

初めて資産運用を始める方大歓迎!! 基本から親切丁寧にご説明いたします。

ご相談はこちらから⇒

杉本でした(^^)/

借り換え住宅ローン 注意点

お世話になります。

現在、金利上昇の懸念から住宅ローンの借り換えを検討している方が多いと感じます。

当然の事ながら、借り換えをする際は失敗や後悔がないように慎重に検討することをおすすめします。

今回は、住宅ローンの借り換えで失敗するケースと後悔しないための注意点を解説していきますので、借り換えを検討してみてください。

1. 住宅ローンの借り換えで失敗するケース

- 借り換えの審査に通らなかった

- 比較が甘かった

- 審査に時間がかかり金利が変わった

- 金利変動のリスクを加味していなかった

- 疾病特約がなくなった

順番に解説していきます。

1.1 失敗するケース1:借り換えの審査に通らなかった

住宅ローンの借り換えで多い失敗に、借り換えの審査に通らないケースがあります。

新規借り入れ時と比べると、物件が中古扱いになり担保評価が下がっていることや、健康状態が悪化していることなどが要因で、借り換えの審査は厳しく見られる傾向です。

そのため、借り換えの審査に通らず、住宅ローンの借り換えに失敗してしまう場合があります。

1.2 失敗するケース2:比較が甘かった

比較が甘かったために、住宅ローンを借り換えてからもっとお得になる金融期間があったと後悔してしまうケースです。

住宅ローンの適用金利は金融機関によって異なりますし、事務手数料などの諸費用も同様です。

しっかりと情報収集して比較し、検討する必要があります。

1.3 失敗するケース3:審査に時間がかかり金利が変わった

住宅ローンの借り換え審査は厳しく見られますので、審査になかなか通過できない場合に、借り換えの時期が後ろ倒しになってしまうことがあります。

その結果、想定していた金利から変動してしまうケースがあります。

1~2ヶ月の差で極端な金利変動が起こることは稀ですが、こういったリスクがあることも認識しておきましょう。

1.4 失敗するケース4:金利変動のリスクを加味していなかった

将来の金利変動リスクについて加味しておらず、変動金利に借り換えたことを後悔してしまうケースがあります。

変動金利は金利が低いですが、金利変動のリスクがあります。

金利上昇の可能性をストレスに感じる場合は、失敗したと感じる場合があります。

1.5 失敗するケース5:疾病特約がなくなった

借り換えによって、がん特約や全疾病保障などの特約がなくなってしまう場合もあります。

金利が低い住宅ローンに借り換えができたけど、保障内容が手薄いこに気づけなかったケースです。

金利だけでなく保障内容も含めた上で借り換え先を検討しましょう。

2. 住宅ローンの借り換えで後悔しないための注意点

住宅ローンの借り換えで後悔しないための注意点は以下のとおりです。

- 支払総額でお得になっているか

- 金利変動のリスクを加味できているか

- 住宅ローン含め、他のローンで返済が遅れてないか

- 諸費用が準備できているか

- 健康状態に問題がないか

順番に解説していきます。

2.1 注意点1:支払総額でお得になっているか

利息と諸費用を含めた支払総額でお得になっているかを確認してください。

金利だけを見ていると、諸費用がかかる事でお得度が低い場合もあります。

2.2 注意点2:金利変動のリスクを加味できているか

変動金利へ借り換えるときは、金利上昇への対策をしておきましょう。

毎月返済額に対して25%以上を貯蓄できるかがひとつの目安です。

これができていれば、金利上昇にも耐えられますし、繰り上げ返済して返済額をコントロールできます。

2.3 注意点3:住宅ローン含め、他のローンで返済が遅れてないか

借り換えでは住宅の担保評価が低くなっています。

そのため、新規借り入れ時よりも住宅ローン申込者本人の信用力が厳しくチェックされる傾向にあります。

住宅ローン含め、他のローンで返済が遅れてないかは重要なポイントです。

2.4 注意点4:諸費用が準備できているか

住宅ローンの借り換えには、諸費用が必要になってきます。

借り換えでは、返済額を減らせる可能性がありますが、同時にまとまった費用の準備が必要です。

2.5 注意点5:健康状態に問題がないか

健康状態に問題がなく団信に加入できるかも注意しなければならないポイントです。

団信の審査に落ちてしまうと借り換えも出来ないので、健康状態が良好なことがポイントです。

健康状態が心配な場合は、ワイド団信も検討するべきですが、金利の上乗せが必要な場合があります。

それらを加味して、借り換えることでメリットが得られるかを確認しておきましょう。

株価と魔の月

みなさんこんにちは。

やっと11月らしくなってきましたね!

さて10月も終わり、ハロウィンも落ち着いたということで、

実は株式市場にとって9~10月は「魔の月」だということをご存じでしょうか?

過去に株式市場に大きなショックを与えたできごとの歴史をさかのぼると、

1929年10月29日

ニューヨーク株式市場で「ブラック・チューズデー」が発生、株式大暴落、世界恐慌のはじまり

1987年10月19日

「ブラック・マンデー」として知られる株式市場暴落

2001年9月11日

アメリカ同時多発テロ事件が発生し、株式市場暴落

2008年9月15日

リーマン・ブラザーズの破綻、株式市場暴落、世界金融危機の始まり

世界的に影響を与えた金融ショックの代表的な事件が9-10月に起きてるんですね。

9月は米国の新年度に当たります、IPOや新発の債券なども新しくマーケットに出てくるので、

資金が分散されて株価が下落しやすい時期であるというアノマリー

(理論の枠組みでは説明することができないものの、経験的に観測できるマーケットの規則性)

があるといわれています。

逆に11月以降は、ブラックマンデーを境に株価は上昇基調にあるというアノマリーがあります。

これをクリスマスラリーといったりします。

今年も残すところあと1か月半。

今年の年末に向けての株価はどうなるのか?注目ですね!

株式や投資信託での資産運用を専門にする牧原への相談はコチラから

新NISAについて想うこと

濱尾です。今年もあと2か月、早いものです、

年内までにやらなくてはいけないことで既に目が回りそうです。

やらなくてはいけないことの一つとして

多忙を極める原因となっているのが

来年の新NISAへの制度変更に伴う手続きがあります。

来年から新NISAとなることは皆様もご承知の事と思いますが、

来年から、つみたて投資枠と成長投資枠が併用できるようになります、

その中で成長投資枠として買付が出来る商品が従来の一般NISA枠のすべての株や投資信託ではない点が

やっかいなのです。

特に投資信託は年内に2,000本まで金融庁が絞りその商品しかNISA枠での買付を認めないのです、

しかも11月1日現在1,724本(日本証券業協会発表)で、まだ全ての商品が決定していな状況です、

認められないものとしては、高レバレッジ型(ヘッジ目的のオプション取引も含むそうです)、

毎月分配型のものが除外されるとのことです。

債券型のファンドやバランス型のファンドはこの高レバレッジ型に含まれる商品が結構あり

来年の新NISAでは買付が出来なる予定なのです。

私のお客様で積立投資をしていただいている方には分散投資で

この除外に該当する債券型やバランス型、

また安定的な収益を確保する手段のひとつとして

毎月分配型のファンドを買い付けていただいてる方が

数多くいます。

来年1月から新NISAの対象商品で買付しようとする場合に

12月上旬までに変更手続きをしないといけないのです。

リスクを抑える目的で組み入れているファンドですので

高レバレッジではないかと思いますので

それをすべてダメなファンドとして判断するのは如何なものかと思うのですが・・・・・。

もう少し我々一般投資家が資産形成で必要な商品が選択できるようにしていただきたいと思います。

一般投資家の声をもっと聴いてから判断して貰いたいものです。

皆様も来年の新NISA変更で自分が運用している商品がどうなるのかをしっかりと

把握して来年からの運用方針を決めてくださいね。

運用に関する相談を弊社では随時行っていますので

お気軽にお問い合わせください。

by:濱尾

変動? 固定? これからの住宅ローン、どうする?

こんにちは、海老原です。

早速ですが皆さん、住宅ローンのこと、気になりませんか?

変動金利ですでに借入されている方の場合、今後もしも当初の想定より金利が上昇したら…と

心配されてはいませんか?

また、これから住宅購入を検討中の方は、ご自身の希望されるプランが予算と見合うか?というだけでなく、

この先30年もの長きに渡り付き合うことになるローンを、どうすればいいのか?も合わせて検討する必要がありますね。

そもそも住宅ローン金利って、どうやって決めてる?

固定より変動の方が金利は低いので、「とりあえず変動で借りて、金利が上がれば固定に変えようかな?」と

お考えの方もいらっしゃることでしょう。

では、変動と固定、それぞれの金利はどうやって決まるかご存じですか?

【変動金利】短期プライムレートが基準

短期プライムレートとは、銀行が優良企業に期間1年未満で貸出す最優遇金利のこと。

日本の金融政策に連動します。

【固定金利】10年物国債の金利が基準

10年物国債は世界中で取引されているため、 マーケットの動きに連動します。

短期プライムレートは日銀の金融緩和政策の影響を受けるため、

金融緩和政策が続く限り低金利が続くと考えられます。

一方、10年物国債の金利は投資家の需給関係や世界情勢の影響を受けるため、金利の動きが速く、

日本だけでコントロールできるものではありません。

つまり、変動金利が上がり始めたときには、既に固定金利は上昇しているのです。

そうなると、うまいタイミングで変動から固定に変更することは、かなり難しいと考えられますね。

住宅ローン 結局どうすればいい?

「すでに変動で借りている。この先どうすればいい?」

「繰上返済のタイミングを見極めたい」

金利上昇が身近になり、このようなご相談が増加しています。

そして実際に、弊社FPのアドバイスにより、数百万円もの削減に繋がったケースもあるんですよ!

しかし、お借入先の金融機関から返済額を減らすことができる提案はほぼないでしょう。

なぜなら、金融機関はこの利子分が収益であるからです。

ならば、金融機関との依存関係にない公平中立な弊社FPにご相談してみませんか?

わたしたちFPは、住宅資金以外にも、教育資金や老後資金といった

人生3大支出とのバランスのとれた家計づくりのアドバイスを行っております。

まずはお気軽にご相談いただき、ご自身の収支状況の整理や家計の見直しを進めていきませんか?

忘れちゃいけない!障害年金と遺族年金

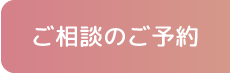

公的年金は老齢年金だけではありません。公的年金には、障害年金と遺族年金があります。

障害年金は、病気 やけがによって 生活 や仕事 などが 制限 されるようになった 場合 に、 現役世代 の方も含めて 受け取る ことができ年金 です 。

障害年金 には 、「 障害基礎年金 」「 障害厚生年金 」があり 、病気 やけがで 初めて 医師 または 歯科医師 (以下 「医師等 」といます )の診療 を受けたときに 国民年金 に加入 していた 場合 は「障害基礎年金 」、 厚生年金保険 に加入 していた 場合 は「障害厚生年 金」が請求 できます 。 なお 、障害厚生年金 に該当 する 状態 よりも 軽い障害 が残ったときは 、障害手当金 (一 時金 )を受け取る ことができ制度 があります 。

また 、障害年金 を受け取るには 、年金 の保険料納付状況 などの 条件 が設けられています 。

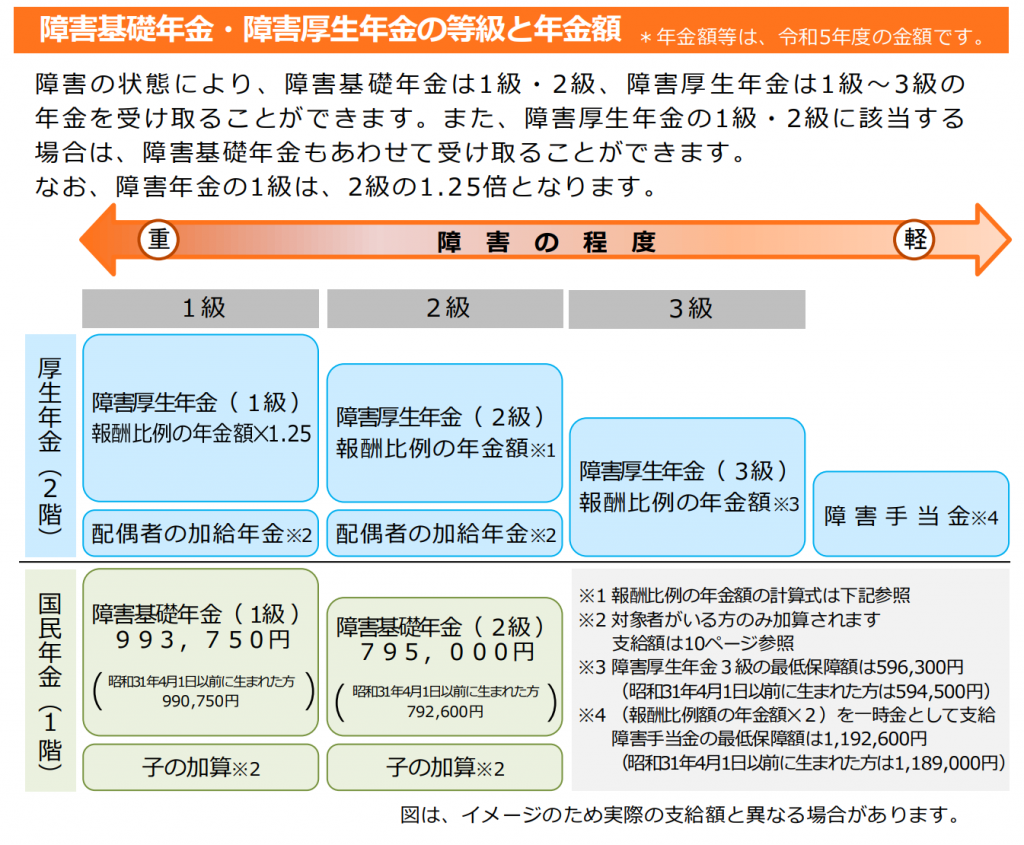

遺族年金はは、一家の働き手の方や年金を受け取っている方などが亡くなられたときに、

ご家族に給付される年金です。

亡くなられた方の年金の加入状況などによって、「遺族基礎年金」「遺族厚生年金」のいずれか、または両方の年金が給付されます。

亡くなられた方の年金の納付状況・遺族年金を受け取る方の年齢・優先順位などの条件をすべて満たしている場合、遺族年金を受け取ることができます。

出所:日本年金機構より

障害年金、遺族年金の詳細は、日本年金機構のHPよりご確認ください。

ご相談の中で、保険のご契約や見直しのご相談の際によく「障害年金」「遺族年金」のお話をさせていただいております。公的年金はますます、受給開始年齢の後退や受給額の減額が予想されますが、こういった状況の中では、助けになる制度です。ですが、年金だけでは生活資金が足りない方も多いでしょう。そこをどう補うのか?をご相談できるのが私たち、「岡山ファイナンシャルプランナーズ」の役目です!

年金から天引きされるものとは? 実質の手取り額

老後の生活に欠かせないものの一つが「年金」です。

改めておさらいですが、国民年金は、日本における厚生年金制度の一部です。国民年金は、国民の社会保障制度の一環として、年金受給資格者に対して給付金を支給するための制度です。国民年金の費用は、被保険者(加入者)と雇用主(もしくは個人事業主)が負担します。

国民年金から受けられる給付金は、加入者が一定の条件を満たすことによって老齢年金や障害年金として支給されます。これらの給付金は、将来の年金生活に備えるために積み立てられたものであり、年金生活を支えるための一部として重要です。

では自分の場合、厚生年金や国民年金(老齢基礎年金)がいくらくらい受け取れるかご存知でしょうか。

自分の年金見込額は、誕生月に送られるねんきん定期便で確認することができます。またねんきんネットを活用すれば、いつでもどこでも確認可能です。

しかし、年金には「天引き」されるお金があるということは意外と知られていません。日々、働いて受け取るお給料のように、額面より実際に受け取る年金額は少なくなるでしょう。

そこで今回は、将来受け取る年金でがっかりしないように、年金からなにが引かれているのか確認していきます。

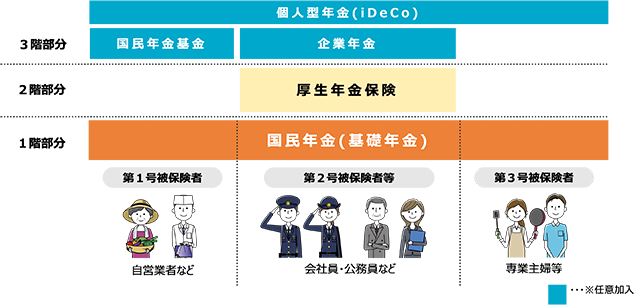

1. 厚生年金と国民年金のしくみとは

公的年金には「厚生年金と国民年金」があり、下図のとおり2階建ての構造をしています。

画像は厚生労働省より

1.1 国民年金

- 加入対象:原則として日本に住む20歳から60歳未満の方

- 保険料:一律(年度ごとに見直し)

- 年金額:納付期間によって決定。2023年度の満額は月額6万6250円(67歳以下の場合)

なお、第3号被保険者は保険料納付の義務がありません。

1.2 厚生年金

- 加入対象:主に会社員、公務員など

- 保険料:報酬比例制

- 年金額:加入期間や納付保険料により決定

公務員や会社員などの第2号被保険者は、国民年金に上乗せして2階部分の厚生年金にも加入します。

現役時代の報酬に応じた等級で厚生年金保険料が決まり、加入期間や納めた保険料によって、受け取れる年金額が決まるというしくみです。

現役時代の加入状況に応じて老齢年金額が決まりますが、そこから天引きされるお金があります。

2. 厚生年金と国民年金から「税金と社会保険料」が天引き

厚生年金や国民年金から天引きされるお金は、主に次の5つです。

2.1 所得税および復興特別所得税

障害年金や遺族年金は非課税ですが、老齢年金は雑所得となり、65歳未満なら108万円、65歳以上なら158万円を超えると所得税が課税されます。

また「東日本大震災からの復興のための施策を実施するために必要な財源の確保に関する特別措置法(平成23年法律117号)」により、所得税の源泉徴収の際に併せて復興特別所得税もかかります。

これらは年金から源泉徴収されます。

2.2 個人住民税

同じく障害年金や遺族年金を受給する場合は非課税ですが、老齢年金の所得が一定以上※となれば、住民税も課税されます。

住民税も基本的には年金からの天引きで納めます。

※基準となる所得は前年のものを参照します。

2.3 介護保険料

原則として年金年額が18万円以上の方は、介護保険料も年金から天引きされます。

介護状態になれば介護保険料の支払いが終わると勘違いする方もいますが、支払いは一生涯続きます。

そもそも介護保険料が天引き対象とならない場合、他のお金も天引きされません。

2.4 国民健康保険料(税)

国民健康保険とは、協会けんぽや健康保険組合などの会社の保険に加入していない方が加入する公的健康保険です。

65歳から74歳までの世帯の場合、原則として、国民健康保険の保険料(税)も年金から天引きされます。

2.5 後期高齢者医療制度の保険料

同じく健康保険として、原則75歳以上の方が加入する「後期高齢者医療制度」の保険料も年金天引きの対象です。

※国民健康保険や後期高齢者医療制度は、申請により普通徴収(納付書や口座振替)に変えられる自治体もありますが、それでも支払いの義務はあるため、実質年金天引きと負担は変わりません。

※国民健康保険と後期高齢者医療制度はいずれかの加入になるため、同時に天引きされることはありません。

実際に天引きされるお金は、6月上旬に送付される年金振込通知書で確認できます。また、年金の額面や天引きの金額、手取り額は年度途中でも変更になります。

自治体から送られる決定通知書や、年金機構から送られる年金振込通知書などを必ず確認するようにしましょう。

3. 国民年金の受給額(額面)は月額平均で5万円台

ここで気になるのは、そもそもの年金額面です。国民年金の平均月額は、2021年度末時点で5万6368円となりました。詳しく見てきましょう。

厚生労働省年金局の「令和3年度 厚生年金保険・国民年金事業の概況」を参考にします。

3.1 国民年金の平均受給月額

平均年金月額:5万6368円

- 〈男性〉平均年金月額:5万9013円

- 〈女性〉平均年金月額:5万4346円

3.2 国民年金月額階級別の老齢年金受給者数

- 1万円未満:7万27人

- 1万円以上~2万円未満:28万4152人

- 2万円以上~3万円未満:90万3006人

- 3万円以上~4万円未満:274万9550人

- 4万円以上~5万円未満:463万6048人

- 5万円以上~6万円未満:791万730人

- 6万円以上~7万円未満:1500万3006人

- 7万円以上~:187万2466人

男女ともに、ボリュームゾーンは6万円~7万円未満です。平均よりは実態の方が多いようですが、それでも年金だけで暮らすのは心もとないと感じる金額です。

では2階部分の厚生年金にも加入していた場合、受給額の合計は額面でどれほどなのでしょうか。

4. 厚生年金の受給額(額面)は月額平均で14万円台

同様に厚生労働省年金局の「令和3年度 厚生年金保険・国民年金事業の概況」から、厚生年金の額面も見ていきましょう。

※厚生年金の金額には、国民年金部分も含まれています。

4.1 厚生年金の平均受給月額

平均年金月額:14万3965円

- 男性〉平均年金月額:16万3380円

- 〈女性〉平均年金月額:10万4686円

※国民年金の金額を含む

4.2 厚生年金月額階級別の老齢年金受給者数

- 1万円未満:9万9642人

- 1万円以上~2万円未満:2万1099人

- 2万円以上~3万円未満:5万6394人

- 3万円以上~4万円未満:10万364人

- 4万円以上~5万円未満:11万1076人

- 5万円以上~6万円未満:16万3877人

- 6万円以上~7万円未満:41万6310人

- 7万円以上~8万円未満:70万7600人

- 8万円以上~9万円未満:93万7890人

- 9万円以上~10万円未満:113万5527人

- 10万円以上~11万円未満:113万5983人

- 11万円以上~12万円未満:103万7483人

- 12万円以上~13万円未満:94万5237人

- 13万円以上~14万円未満:91万8753人

- 14万円以上~15万円未満:93万9100人

- 15万円以上~16万円未満:97万1605人

- 16万円以上~17万円未満:101万5909人

- 17万円以上~18万円未満:104万2396人

- 18万円以上~19万円未満:100万5506人

- 19万円以上~20万円未満:91万7100人

- 20万円以上~21万円未満:77万5394人

- 21万円以上~22万円未満:59万3908人

- 22万円以上~23万円未満:40万9231人

- 23万円以上~24万円未満:27万4250人

- 24万円以上~25万円未満:18万1775人

- 25万円以上~26万円未満:11万4222人

- 26万円以上~27万円未満:6万8976人

- 27万円以上~28万円未満:3万9784人

- 28万円以上~29万円未満:1万9866人

- 29万円以上~30万円未満:9372人

- 30万円以上~:1万4816人

厚生年金の場合「男女差が約6万円ある」「個人差が大きい」ことが特徴的です。

現役時代の収入や加入期間で保険料が決まるため、国民年金よりも個人差や男女差が出やすいと考えられます。

5. 年金だけに頼らない老後対策を

今回は、将来受け取る年金からなにが引かれているのか確認していきました。年金だけでは老後の生活に足りない、と感じた方が多かったのではないでしょうか。

年金だけに頼るのではなく、年金以外の備えをしておきましょう。

例えば、初心者の方でも始めやすいつみたてNISAやiDeCoなど、将来に向けた資産運用をはじめることも重要です。

資産運用は投資になりますので絶対とは言い切れませんが、長期でコツコツと続けていくことでリスクを抑えていくことはできます。

資産運用といっても方法はさまざまあります。金融商品によって運用のリターンとリスクも異なります。

将来の為の資産運用を始めることは重要ですが、まずは自分にとって何があっているのか調べてみるのがいいですね。

あの時始めておけばよかったとならないように、今のうちからできることを少しずつでも始められると、明るい老後生活を迎えられるかもしれませんね。

年金を始めた国はどこ?

みなさんこんにちは

街角景気ウォッチャー(自称)の牧原です。

今月は年金をテーマに交代で記事を書いていきます。

さて、歴史オタでもあるわたくしのテーマは…

そうですね。「年金の歴史」ですよね。

むしろ、それしかないですよね!

どこの国がはじめた?

年金制度はどこの国が始めたのでしょうか?

当然、日本ではありません(笑)

江戸時代に年金ないですもんね。大体この時期の平均寿命は50歳前後といいますので

働けなくなることには天寿を全うしていたんですね。

これならあまり老後の年金問題は関係なさそう…。

民間人を対象にした強制加入の年金制度は、

ドイツで始まりました。

しかも私が敬愛する、あの

鉄血宰相ビスマルク

によって始められたのです!(興奮)

ドイツ帝国初代宰相 オットー・フォン・ビスマルク

ドイツで年金制度が始まった時期は1889年と言われています。

その背景には、諸邦の統一後、急速な工業化を進めていく帝国で、

都市部への農村からの流入過多、労総社会級と資本階級の対立の先鋭化、

社会不安などの状況がありました。

その社会不安を和らげる対策として登場したのが、

「障害及び老齢保険に関する法律(Gesetz betreffend die Invaliditats und Altersversicherung)」

です。歴史的にはかなり新しい制度なんですね。

参考資料

下和田 功

日本の公的年金の歴史

日本ではどうなのでしょうか?

その歴史については、厚生労働省のコチラのページに詳しく書いてあります。

以外にも戦前の工場労働者を対象に制度はスタートしていました!

てっきり高度経済成長期あたりかと思っていましたけど。

その後、年金制度は終戦の混乱期、高度経済成長によるインフレへの対応、

高齢化社会への対応など、時代時代によって様々な変化を遂げてきています。

最近では、厚生年金等の適用となる対象が拡大されるなど、少子高齢社会を強く

反映した改定がなされています。今後も、制度の存続のため、対象の拡大や給付やサービスの縮小を予想しています。

« Older Entries Newer Entries »