Author Archive

令和4年6月支給より国民・厚生年金引き下げ!!

厚生労働省は、令和4年度の公的年金を0.4%引き下げることを公表しました。

年金は前月までの2ヵ月分がまとめて振り込まれるため、2022年度の初めての支給は先月の6月15日でした。

「0.4%の引き下げ」となったことで、国民年金の満額は2021年度の6万5075円から6万4816円に減額となることに・・・

しかし、ここで問題になるのは「誰もが同じ受給額になるわけではない」という点です。

そもそも公的年金には厚生年金と国民年金があり、どちらの年金を受給するかでも水準が変わります。

そこで今回は、厚生労働省が公表する最新のデータから、厚生年金と国民年金の受給額について深掘りします。

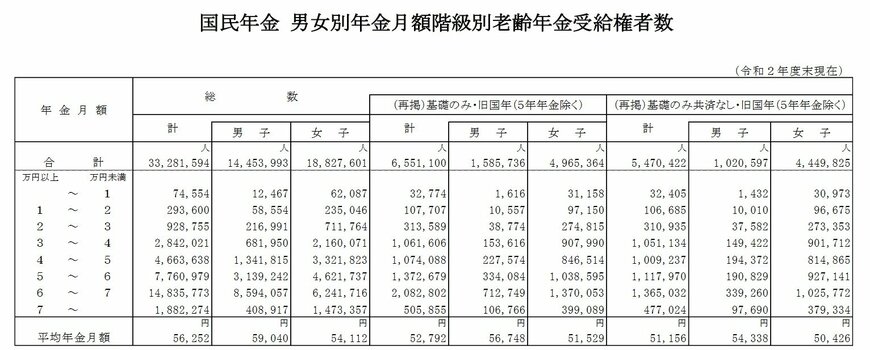

1. 「国民年金の受給額」最新データでは月平均いくらか

日本の公的年金制度は2階建てとなっており、1階に位置する国民年金(基礎年金)には20歳以上60歳未満のすべての方が加入します。

2階部分の厚生年金に加入できるのは「公務員や会社員」だけなので、自営業やフリーランス、専業主婦の方は、国民年金のみの受給になります。

厚生労働省が公表する「令和2年度 厚生年金保険・国民年金事業の概況」より、そんな国民年金の平均額と分布を確認しましょう。

国民年金の年金月額

全体平均月額:5万6252円

- 男子平均月額:5万9040円

- 女子平均月額:5万4112円

出所:厚生労働省「令和2年度 厚生年金保険・国民年金事業の概況」

- 1万円未満:7万4554人

- 1万円以上~2万円未満:29万3600人

- 2万円以上~3万円未満:92万8755人

- 3万円以上~4万円未満:284万2021人

- 4万円以上~5万円未満:466万3638人

- 5万円以上~6万円未満:776万979人

- 6万円以上~7万円未満:1483万5773人

- 7万円以上~:188万2274人

月平均は5万6252円、ボリュームゾーンは月平均で6から7万円となっています。

令和4年度の国民年金の満額は「月額6万4816円」なので、満額に近い人が多いとわかります。

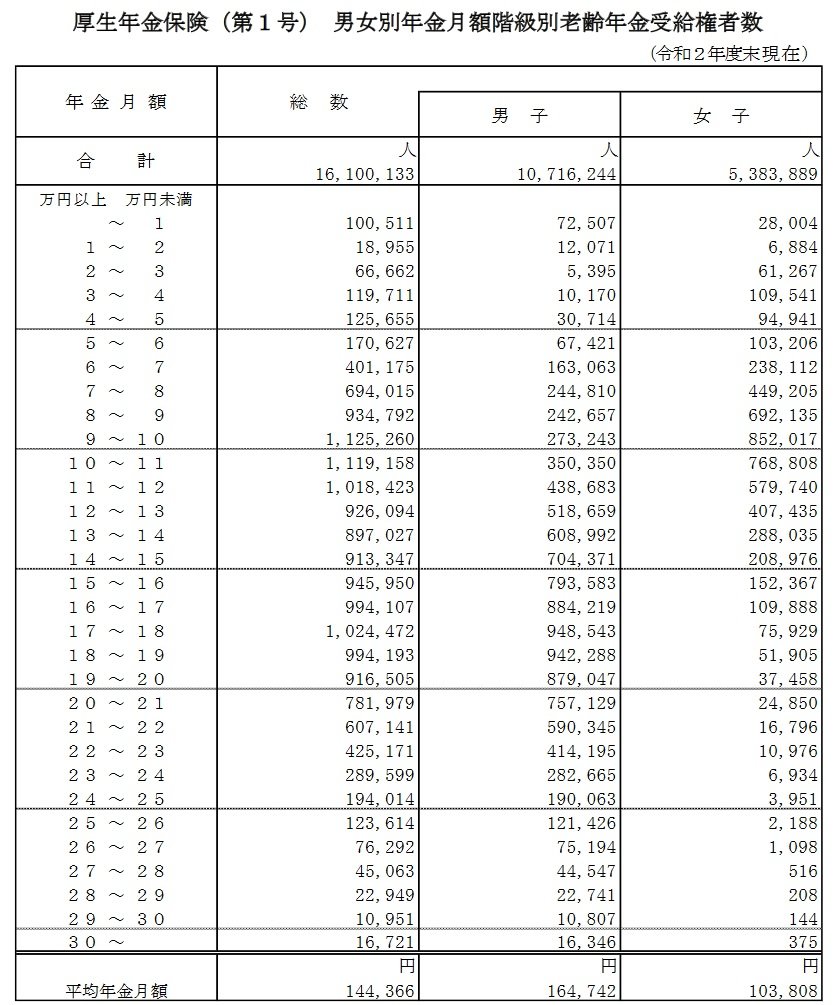

2. 「厚生年金の受給額」最新データでは月平均いくらか

続いて厚生労働省の同資料から、厚生年金の受給額も見ていきます。厚生年金は2階部分に位置しており、「国民年金の上乗せ」として加入します。そのため、以下でお伝えする金額は国民年金の金額も含んでいる点にご留意ください。

厚生年金の年金月額

全体平均月額:14万4366円

- 男子平均月額:16万4742円

- 女子平均月額:10万3808円

出所:厚生労働省「令和2年度 厚生年金保険・国民年金事業の概況」

- 1万円未満:10万511人

- 1万円以上~2万円未満:1万8955人

- 2万円以上~3万円未満:6万6662人

- 3万円以上~4万円未満:11万9711人

- 4万円以上~5万円未満:12万5655人

- 5万円以上~6万円未満:17万627人

- 6万円以上~7万円未満:40万1175人

- 7万円以上~8万円未満:69万4015人

- 8万円以上~9万円未満:93万4792人

- 9万円以上~10万円未満:112万5260人

- 10万円以上~11万円未満:111万9158人

- 11万円以上~12万円未満:101万8423人

- 12万円以上~13万円未満:92万6094人

- 13万円以上~14万円未満:89万7027人

- 14万円以上~15万円未満:91万3347人

- 15万円以上~16万円未満:94万5950人

- 16万円以上~17万円未満:99万4107人

- 17万円以上~18万円未満:102万4472人

- 18万円以上~19万円未満:99万4193人

- 19万円以上~20万円未満:91万6505人

- 20万円以上~21万円未満:78万1979人

- 21万円以上~22万円未満:60万7141人

- 22万円以上~23万円未満:42万5171人

- 23万円以上~24万円未満:28万9599人

- 24万円以上~25万円未満:19万4014人

- 25万円以上~26万円未満:12万3614人

- 26万円以上~27万円未満:7万6292人

- 27万円以上~28万円未満:4万5063人

- 28万円以上~29万円未満:2万2949人

- 29万円以上~30万円未満:1万951人

- 30万円以上~:1万6721人

全体平均は14万4366円ですが、人数分布を眺めてみるとボリュームゾーンは9から10万円だということがわかります。

平均に比べるとかなり少なくなりますね。平均は大きな値に引っ張られる傾向にあるため、こうしたデータを参考にする際には注意が必要です。

さらに男女差として平均に約6万円の開きがあることにも注目しましょう。

今のシニアが現役時代の頃、女性の方が賃金は低く、また出産や介護を理由として働く期間が短い傾向にありました。

厚生年金は現役時代の収入や加入期間に左右されるため、このような男女差・個人差が大きく出てしまうのです。

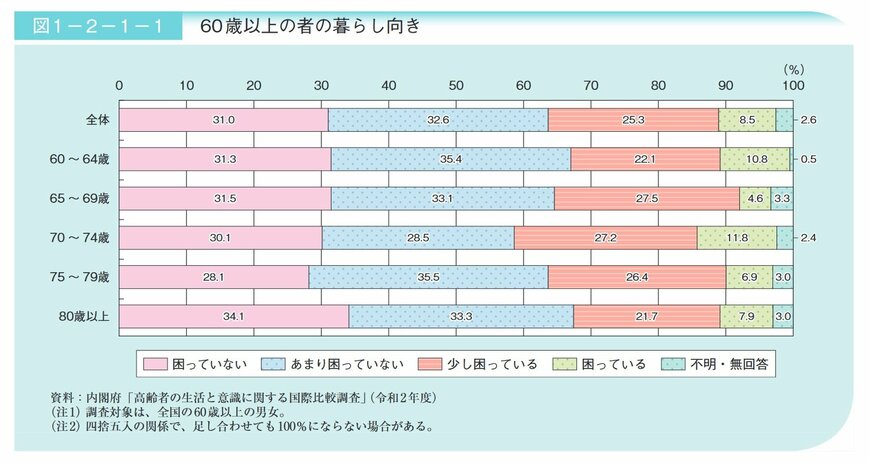

3. 60歳以上の暮らし向きとは

実は、すでに年金だけで生活する高齢者は半分以下であることがわかっています。

さらに内閣府の「令和3年版高齢社会白書」によると、70~74歳の39%が経済的に困っていることがわかりました。

出所:内閣府「令和3年版高齢社会白書(全体版)」

今後も年金の引き下げが続いていけば、私達が老後を迎える頃の生活には厳しいものが待ち受けているかもしれません。

現役世代の方は、すでに「自分の老後資金は自分で用意する」と認識する方も多いでしょう。

貯蓄に加え、「自分で年金を増やす」という発想を持つことも大事です。年金を増やす方法はいくつかありますが、ここでは2つご紹介します。

年金を増やす方法1:「国民年金基金」に加入する

国民年金の第1号被保険者の方は「国民年金基金」に加入できます。国民年金基金は、自営業者などが国民年金(老齢基礎年金)に上乗せできる公的な年金制度です。

掛金は全額所得控除の対象になるので、現在の所得税や住民税の軽減もできます。

年金を増やす方法2:iDeCoに加入する

最近話題にのぼる「iDeCo(イデコ:個人型確定拠出年金)」は、自分で元本確保型(定期預金や保険)や投資信託から金融商品を選び、金額を決めて積み立てる私的年金制度です

運用益が非課税になり、掛金は全額所得控除。さらに受給時には、公的年金控除や退職所得控除が使えます。

拠出限度額は自営業や会社員・公務員、専業主婦などによってそれぞれ異なるので、事前に確認しましょう。

4. 自分の将来は自分で考えて行動する

年金受給額の実態を深掘りしました。今回の年金受給額の引き下げにより、ご紹介した平均額やボリュームゾーンがさらに減少していく可能性は十分にあります。

老後にそなえ、貯蓄や年金について知識を深めておくと良いですね!

将来のお金に興味を持ったときが、スタートラインともいえます。

年金を増やす方法も資産を形成する方法も、人によって「合う・合わない」があるものです。自分に合う方法を見つけるためにも、弊社スタッフまでお気軽にお声かけください。

住宅ローンを組む前に確認したいこと 3選

みなさん、こんにちは!

岡山ファイナンシャルプランナーズの歴史系FP牧原です。

7月と言えば、旧暦の6月に相当しますが、戦国時代の大事件「本能寺の変(1582年)」が起きた季節なんですよ。

毎年この時期になると「本能寺の変が起きていなかったら日本の歴史はどうなっていたか」を考えちゃうひとも多いんではないでしょうか(笑)

さて、今回は、最近相談事例が増えている「住宅ローンについて」です。

中でも、

すでに住宅ローンを組んだんですが、これで大丈夫でしょうか?

というものです。

結論から申し上げると、

住宅ローンを組む前に、必ずシミュレーションを行いましょう!

当たり前じゃん!と思われるかもしれないですが、

では、ローンを組む前にどういうことに注意すべきか。

ポイントを3つお伝えします。

【1 本当に家賃を払うよりお得なのか?】

マイホームを購入するにあたって、よく耳にするのが、

このまま家賃を払い続けるよりオトクですよ

という営業トークに乗っちゃった話です。

住宅展示場に行って営業を受けると大抵この話になりますねので、

お聞きになった方も多いのではないでしょうか。

(「住宅ローン減税でオトクです」というのもよくあります。)

確かに、ローン返済額が10万円/月で、家賃が8万円/月、共益費&駐車場で1万円/月とかだと、

ローン組んで新築の家を買うほうがオトクじゃん!

という気持ちになるかもしれません。

ところが、住宅を所有すると毎年「固定資産税」がかかります。

更には、下水道使用料や浄化槽の使用料もかかりますし、

修繕費の積立もしなくてはなりません。(賃貸と違って壊れたら自分で直さないといけません!)

こういったローンの返済額に含まれない費用をきちんと計算にいれてますか?

もし、これらの費用を考慮せずに返済可能額ギリギリまで借りてしまったら、どうなるでしょう?

最悪の場合、返済が難しくなるかもしれません。

隠されたコストや不測の事態をきっちり考慮しておきましょう。

【2 どうやって借りるか?】

どの金融機関で借りるか、金利タイプは変動か固定か、夫婦で借りるのか…

住宅ローンを組む場合は、とにかくたくさんの条件を考えなくてはいけませんよね?

ところが、往々にしてハウスメーカー等が提携している金融機関にそのまま依頼してしまう場合があります。

住宅ローンは多くの場合、人生最大の買い物です。なんてったって数千万円借りるんですからね!

手間はかかりますが、最低2つ、できれば3つくらいの金融機関で見積もりを取ってみましょう。

これから数十年かかって数千万円もの額を返済していくのですから、慎重になってしかるべきです。

「オレ、金融ってよくわかんねえんだよな~」

勉強しましょう。

自分がこれから稼いで返していくお金のことなんですから、勉強して損はないです。

また、前回のブログでも取り上げましたが、金利は変動にするか固定にするかは、

そのひとのライフプランに深く関連します。

もし将来、独立してフリーランスになることを目指しているなら、固定金利が無難でしょう。

いずれにしても「どうやって借りるか?」は大きな問題ですから、性急に決めるのは避けたいところです。

【3 住宅ローンは借金である】

いまさら言うまでもないですが、住宅ローンは借金です。

誰が何と言っても借金です。

ローンを組むこと自体は、決して悪い手段ではありません。

ですが、「借金をして大きな買い物をするんだ」という認識は必要です。

「まわりが建て始めたから」「親にそろそろ買えって言われたから」「金利が低くオトクだから」…

こういった理由ではなく、本当に自分には持ち家が必要なのか、これから借金を返していけるのか。

そういった視点をぜひ持ってください。

根本的なところであるがゆえに、誰しもがしっかり考えておく必要があります。

まわりが家を買っていようが、親に言われようが、金利が低かろうが、

自分に必要ないなら買う必要はありません。

それから、ありがちなのが例えば3,000万円の家を買うとき。

「内装のオプションで50万円です!」

って言われると、「あ、そんなもんか」と思ってしまう現象です。

(アンカリング効果といいます。詳しくは大人気「お金の心理学」講座を受けてみてくださいね)

日頃生活していると、50万円は大金ですね。そして50万円は、いつでも50万円なはずです。

ですが最初に提示された金額が大きいと、50万円は安く見えてしまうのです。

不要なものであれば支払わないようにしましょう。

(結婚式や車のオプションなんかでもよくある話ですね)

いずれにせよ、多くの場合、住宅は借金して買う人が多いです。

それは本当に欲しいものなのか、借金を返していけるのか、よく考えてから次のステップに進んでください。

ローンを返済していくのは、ほかの誰でもないあなたなのですから。

参考

令和3年度 民間住宅ローンの実態に関する調査 結果報告書 国土交通省住宅局

「積立投資のすすめ その47」 セミナーやってきました!

すでに暑いですね! 濱尾です。皆さまバテテませんでしょうか?

今年は空梅雨でしょうか?

夏の猛暑が心配ですね。

先日、久しぶりに県外の某団体に依頼を頂きリアルセミナーをして来ました。

タイトルは「NISA ・iDeCoを知ろう!」とリクエストいただきました。

つみたてNISAが出来るようになった背景の話から始まり、

NISA(一般NISA、つみたてNISA)の概要、違い、

一般NISAとつみたてNISAのメリット、デメリット

商品選択の仕方

また確定拠出年金個人型(iDeCo)と企業型の違い

企業型の中の選択制確定拠出年金制度は社会保険料の削減効果も期待出来る点

NISAとの比較

さらに生命保険の中で、最近話題の変額保険との違い

金融機関の選択の仕方として共通KPIの活用

各制度、商品の活用の仕方と言ったような話

さらに、資産形成をする上で私が思うところ

短期的なものではなく、10年15年と言った長期的なスタンスで

しかも長期・積立・分散を行うことでリスクを軽減しながら

資産形成が出来るといったことを改めてお話させていただきました。

それを私の実際の例や実践しておられる方の事例も交えながら

リスク軽減出来ている話をしましたので少しは理解を頂けたのではないかと思います。

金融関係のお仕事をされている営業の方々が対象でしたので

同じような仕事をしているため

参考になるか不安でしたが

参加された方々からは

それぞれの制度の概要、違いが改めて確認出来た

自分の中での今まで認識と違っていた点もあり整理が出来た

お客様の今日の話を伝えていきたいと思った

と言った声をいただきホットしました。

そして、

参加された方々を含め私も久しぶりの多数参加のリアルセミナーでしたが

熱量も伝えることが出来、参加者の方々の反応も直視しながら

セミナーを進めることが出来とても良かったです。

とても気持ちよくセミナーを終えることが出来ました。

やっぱりリアルはいいですね!

withコロナでうまくお仕事をしていきたいものです。

By:濱尾

確定拠出年金(iDeCo等)の受取は賢く選択!

みなさんこんにちは!

資産運用は「長期、積立、分散」投資が基本の岡山ファイナンシャルプランナーズです。

その中で、長期での運用目的で一番長く運用期間が見込めるのがやはり「老後資金」ですよね。

「老後資金」づくりで一番お勧めなのが、税制優遇を3つも受けながら老後資金を自身で運用していく、確定拠出年金(個人型のiDeCoや企業型)です。

受取方法は、

「一時金受取」「年金受取」「一時金受取と年金受取の併用」が選択でき、また、受取時期も選択できます。受取時には税制優遇があり、一時金受取のときは「退職所得控除」が、年金受取のときは「公的年金等控除」という税の控除が適用できます。

・退職所得控除は、勤続年数によって計算されます。

| 勤続年数 | 退職所得控除額 |

| 20年以下 | 勤続年数×40万円(最低80万円) |

| 20年超え | 800万円+70万円×(勤続年数−20年) |

・公的年金等控除は、大きく分けて65歳未満での控除額と65歳以上での控除額の二つがあり、公的年金等収入と公的年金等以外の合計所得金額でわかれた表に基づいて計算されます。

例えば、65歳未満での年金受取を選択した場合

公的年金等収入が130万円以下で公的年金等以外の合計所得額が1,000万円以下であれば、控除額は60万円となります。

例えば、65歳以上での年金受取を選択した場合

公的年金等収入が330万円以下で公的年金等以外の合計所得額が1,000万円以下であれば、控除額は110万円となります。

このように、受取時の税の優遇が受取方や受取時期によって違うことがわかります。

あなたはお勤め先の企業で退職金はいくらありますか?

確定拠出年金(iDeCo等)で年金資金を自身で運用していますか?

上記の2つがある方は、ぜひ税制面も考慮しながら受取の時期や受取方を検討することをお勧めいたします。

退職金と確定拠出年金の兼ね合いのみならず、公的年金との受取時期も加えて検討することも大事ですね。

最近では、リタイヤ前のライフプランシミュレーションのご希望も多くなりました。

気になる方は、早めにご相談へお越しください。

杉本でした(^^)/

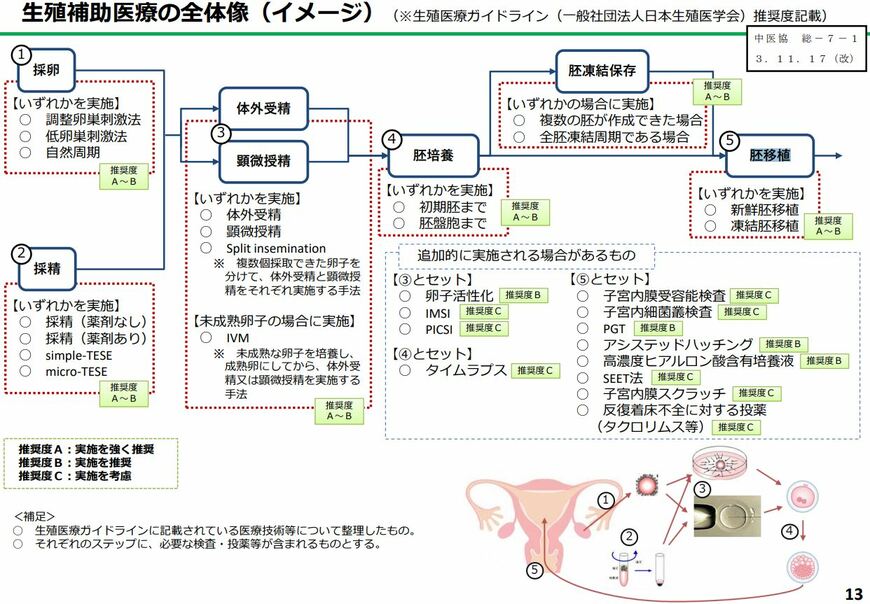

不妊治療 保険適用 制度の概要

2022年4月1日、ついに不妊治療の一部に保険が適用されました。

これまで不妊治療は健康保険の適用外だったため、不妊に悩むカップルにとって経済的負担は計り知れないものでした。今回の保険適用により、負担が軽減されることとなるでしょう。

一方で、不妊治療の保険適用には気をつけたいポイントが2つあります。制度の概要を押さえるとともに、保険適用にかかる注意点をまとめてみました。

1. 不妊治療が保険適用となった背景

これまでの不妊治療でも「治療と疾病の関係が明らかで、治療の有効性・安全性等が確立しているもの」には保険が適用されていましたが、原因が不明であるものについては自己負担となっていました。

しかし不妊治療では時に数十万円という高額な負担がのしかかることも多く、保険適用を望む声が強まっていたのです。

さまざまな議論を経て、2022年4月1日に保険が適用されることとなりました。

2. 不妊治療に保険が適用される条件とは

すべての不妊治療に保険が適用されるわけではなく、条件があります。

2.1 不妊治療の種類

- 人工授精

- 顕微授精

- 体外受精

- 体外受精などで得た受精卵の培養

- 胚の凍結保存

- 胚を体内に戻す胚移植

2.2 不妊治療を受ける女性の年齢及び治療の回数

上記の不妊治療のうち、2から5は治療が始まる時点で女性が43未満であることが条件です。

また体外受精のうち上記の6では、保険適用となる「胚移植の回数」が決まっています。女性の年齢が40歳未満では子供1人につき6回、40歳以上43歳未満では3回まで保険が適用されます。

2.3 不妊治療を受ける男性の年齢

男性の場合、年齢制限はありません。また男性に行われる検査にも保険が適用されます。

2.4 不妊治療を受けるカップルの関係性

事実婚であっても保険適用の対象となります。

3. 「不妊治療が保険適用」気をつけたい注意点

一見、不妊治療が保険適用になるのは大きなメリットに思えます。しかし今回の保険適用では、注意したいポイントが2つあります。

3.1 助成金廃止で自己負担が増えるケースがある

これまでは体外受精や顕微授精などの特定不妊治療と呼ばれる治療に対し、最大30万円を支給する助成金制度がありました。

助成金制度は保険適用開始と同時に廃止されるため、治療費によっては保険適用後の自己負担が上回ることもあるのです。

ただし経過措置として、年度をまたぐ1回の治療については助成金が支払われます。

3.2 保険適用されるのはガイドラインで推奨される治療のみ

すべての不妊治療に保険が適用されるわけではありません。一般社団法人日本生殖医学会のガイドラインにて実施を推奨しているもののみが対象です。

厚生労働省 先進医療における不妊治療の対応について

保険適用となるのは、ガイドラインの推奨度A・B・Cのうち、AとBに該当する治療です。推奨度Cの治療(タイムラプスなど)を実施する場合は、全額自己負担となるので注意が必要です。

流産などのリスク回避に効果のある着床前診断も、今回の制度では保険適用の対象外となりました。

このように対象外の治療がある点については、今後の課題とされています。さらに先進医療として申請される動きもあるため、そちらを経て保険適用となる可能性もあります。

4. それでも不妊治療の保険適用は大きなメリットが

不妊治療が保険適用になることに対し、手放しで喜ぶわけにはいかない現状があります。しかし、保険が適用されるという動きそのものは大きな前進だと言えるでしょう。

保険が適用になるということは、「高額療養費制度」の対象にもなります。高額療養費制度とは公的医療保険の保障の1つで、「ひと月あたりの医療費の自己負担が一定を超えると、超えた分が返還される」という制度です。

例えば70歳未満で年収500万円の場合、ひと月の医療費の上限は約8万円~9万円に抑えられます。

5. 不妊治療のこれから

不妊治療が保険適用になったことをふまえ、制度の概要や注意点をまとめてきました。

対象となるには細かな条件が残り、回数も定められます。都道府県外へ転院される方もまれではないため、こうした回数のカウント方法には検討の余地が残ります。

他にも制度としての課題は残るため、今後も議論は進むことが予想されます。

ライフプラン作成しました!(2022年4月)

~お金にまつわるモヤモヤを一気に解消することができました!!~

かねてより検討していた住宅購入を進めるにあたり、最も心配していたお金の問題について、ハウスメーカーや工務店で「無料FP相談会」などが企画されていますが、一生に関わるとても大事なことですので「お金を掛けてでもプロにライフプランを作成してもらいたい!」と思い、岡山ファイナンシャルプランナーズさんにご相談させていただきました。

結果としてライフプラン作成にとどまらず、なんとなく不満だった夫婦の保険の見直しや、以前から気になっていたNISAも始めることができ大満足です。お金にまつわるモヤモヤを一気に解消することができました。

今回作成していただいたライフプランを元に、お金がかかる時期を見据えて備えていきたいと思いますので、これからもよろしくお願いいたします。

最後に、私の妊娠、出産をはさむことになりましたが、柔軟に対応していただきとても助かりました。本当にありがとうございました。

担当FP:杉本

『お金の心理学』講座始まります!

いつも岡山ファイナンシャルプランナーズのブログを読んでいただき、誠にありがとうございます。 歴史大好きFP牧原です。 このたび、わたしの持つお金に関する知識を凝縮した「お金の心理学」講座を開講いたします! 心理学のみならず、「貨幣の歴史」や、「株式投資の失敗事例」など 「歴史ネタ」もふんだんに取り込んでおりますよ(笑) 講座の所要時間は180分です。 長いかな?と思われるかもしれませんが、 半日で「お金」への向き合い方をしっかり学べる内容となっておりますし、 研究者が長年かかっても解明しきれていない「お金と人間の心理」について学ぶのですから むしろ足りないくらいです。 ぜひ、集中的にしっかり学んでいただければ幸いです。 受講料は期間限定で1,100円となっております。 続きましては、各パートをご紹介いたします。

1「お金」と人間の心理 現代の日本で「お金」を使わずに生活するのは難しいですよね。 日常的に使うお金だからこそ、その本質を見失っていませんか? なぜ、お金は大切なのか。お金だけあれば幸せなのか? また、「お金」にまつわる人間の心理を紹介したいと思います。 あなたがもし貯金できずに困っているなら?この知識が役に立つかもしれません。 ・「お金」の本当の価値 ・「お金」と人間の心理 2「貯金できない」理由 貯金ができない…という悩みは古今東西、いつの時代にもあります。 一方で、貯金ができるひとがいるのも事実。 では、何が違っているのでしょうか。その理由と方法を探ります。 ・貯金を続けられる1つの方法 ・裕福になること、裕福であり続けること ・上手にお金を使うには 3 資産運用を「しない」リスク 投資なんて元本割れのリスクがあるからイヤだ! 本当にそうでしょうか?あなたの預金の価値は年々目減りしています。 なぜか?もし理由が分からないなら、このセクションを学ぶ価値があります。 ・株式投資、投資信託、ETFのちがい ・日本経済はどうなる? ・あなたが投資で失敗しないために

この講座では、次のような疑問を解決することができるかもしれません。 ・お金ってそもそもなんだろう ・どうしてお金が貯まる人と貯まらないひとがいるんだろう ・幸せに暮らすにはお金とどう向き合えばいいんだろう ・資産運用をしていて、暴落が来たらどうすればいいの ・お金に目がくらんで不幸になるひとが多いのはなぜ おそらく同じお悩み・課題がある方はたくさんいるのではないでしょうか。 こういった疑問を持つも当然だと思います。 なぜなら、学ぶ場所がどこにもなかったのですから…。 この「お金の心理学」講座がそう言った場所になれるようにして参ります。 単純な用語の解説で終わるのではなく、満足した人生を送るための「学校では学ばない」お金の知恵を 先人たちの事例から学びます。 いかがでしょうか?あなたは「お金」との付き合い方に満足していますか? 人生をより豊かにするために、ぜひこの機会に学んでみませんか?

「積立投資のすすめ その46」 米国市場安

こんにちは、濱尾です。

ここ数日晴天の良いの日が続きますね、

今年の梅雨はどうなることでしょうか?

さて、直近で米国株市場が安くなっています。

少しデータまとめてみましょう。

NYダウは直近の高値から約15%下落しています。

ここ数日は少し戻し気味ですが。

原因はウクライナでの戦争の影響とともに

米国での利上げにより米国経済が悪化するのではないか?

と言ったことが大きな要因であると思われます。

過去で見るとNYダウの下げは

2020年3月のコロナでは37%、

2018年12月の米中対立によるクリスマスショックでは19%

さらに2008年のリーマンショックでは44%でした。

さて今回はどうなることでしょうか?

また、ハイテク株の多いナスダックは今回約30%の下落となり

ダウ以上の下げとなっています。

ナスダックは

コロナの時とほぼ同じくらいの下落率となっています。

因みに2000年3月のITバブル崩壊では68%下落しました。

どれくらいの調整が今回あるのでしょうか?

個人的には打診的に買っていくには良い調整ではないかと思います。

そして、いつも言っていますが

積立投資を基本的にしていれば焦ることなく

長期的にされている方はこういう状況でも

良い運用結果になっていますので

積立をしている方は心配しないで良いと思います。

長期・積立・分散投資が基本ですね!

運用の相談いつでもお待ちしています!

By:濱尾

相続で取得した住宅どうする?

国土交通省が全国の「空き家所有世帯」を対象に物件の取得方法を調査したところ、「相続」との回答が54.6%と過半数を占めたといいます。

相続で、実家の引き取り手が誰もいないというケースがあります。実家が、最寄り駅から遠かったり、周囲に店舗もほとんどないなど利便性が悪い点がそういった空き家になりやすいと思われます。相続後に地元の不動産業者へ売却や賃貸の可能性の相談をしても中々買い手がつかないケースが多くなってきました。理由は、相続の時には、子どもに持ち家があるからなどや生活の基盤が現在の住居で出来ているため、今更、利便性の悪い実家は不要だからです。

空き家の状態で放っておくと、すぐに家は傷みます。固定資産税も生涯必要だし、空気の入れ替えや、草刈りなどの管理も必要になってきます。なので、実家はいらないという方が増えてきています。

そういった、相続での空き家で困っている方々に知っていてほしい制度があります。

政府が空き家や所有者不明土地の増加を抑える対策として、

相続した土地が不要な場合に一定の条件を満たせば土地の所有権を国に移転できる制度で、導入を定めた新法が2021年4月に成立した。

2023年4月27日に施行し、同日から利用希望者の承認申請を受け付けます。相続土地国庫帰属制度の施行まで1年を切ったことで、空き家を抱える人の間で関心が高まっているようです。

相続土地国庫帰属制度は相続開始の時期に関わらず利用できます。例えば、数十年前に相続した場合でも対象なようです。また、相続に伴って不動産の所有者の名義を被相続人から相続人に換える「相続登記」を済ませていなくても申請することが出来るようです。(※この場合は、申請時に相続を証明する書類の添付を求める予定とのこと)

ただし、この制度を利用するためには、いくつか条件を満たす必要があります。

例えば、

・建物がある

・担保権などが設定されている

・隣との境界が不明確

など5つの要件のいずれかに該当すると、受付対象外となります。

申請が受理されても、審査段階では5つの「不承認要件」があります。

例えば、

・樹木、車両などがある

・隣人とトラブルがある

などいずれかに当てはまると承認されません。

なので、申請しようとすると、建物をあらかじめ解体したり、庭木や庭石等処分するなど早いうちから準備をしておくことが大事です。被相続人になるであろう親世代も、生存のうちに隣人とのトラブル解消や、境界を明確にしておくことや、不要なものを断捨離しておくなど早めに準備をしておくことが大事だと思います。

また、申請のうえ、引き取りが承認されると、申請者は10年分の管理費相当額を国に納付しなければなりません。

住宅、庭木、庭石等の解体、処分費用や、制度利用の管理費用など相続人は色々と費用がかさむのが現状になります。

被相続人はそれらの費用も子供たちに残せるよう考えていてくれたら助かりますね。

岡山ファイナンシャルプランナーズでは、相続のご相談も承っております。

いつでもご相談にお越しくださいね!

杉本でした(^^)/

住宅ローンの借り入れは固定か変動か

住宅ローン金利は固定か変動かどちらがいいのか問題

みなさん、こんにちは!

岡山ファイナンシャルプランナーズのFP牧原です。

今回は、住宅購入の際の永遠のテーマ「住宅ローンを組むときは固定がいいのか変動がいいのか」問題について取り上げます。

住宅の購入をご検討のかたで借り入れを固定にするか変動にするか、お悩みの方は多いかと思います。

結論から言うと、「金利上昇リスクを誰が背負うのか?」

これがローン金利は固定か変動か問題の根本と考えています。

※わたくしの意見であって個人個人で考え方は異なると思いますので、あくまで参考としてください。

【変動金利の特徴】

先に、変動金利から考えてみましょう。

なぜなら、変動金利は金利上昇リスクを背負うのは借り手側、つまり我々だからです。

そのため、変動金利の条件に当てはまらなければ、固定金利を検討するという順番が合理的です。

変動金利は将来の金利上昇リスクがある分、金利が低く返済額も小さいです。

そのため、固定金利と比較して月々の生活費にゆとりが生まれやすいことは良く知られているところ。

私が考える変動金利を検討したほうがいい方の特徴は次のとおり。

・将来的に給料が安定していて、上昇する見込みがある。

・子供や家族の人数が今後、変動する見込みがほとんどない。

・すでに十分な資金を用意している。

いずれの理由も金利が上昇した際の、返済額上昇リスクを吸収できるものです。

反対に、目先の金利が低いからと言って、十分な資金もなく、昇給の見込みもない中で生活費ギリギリの住宅ローンを変動金利で借りてしまうと、将来金利が上昇したときに生活が立ち行かなくなる可能性があります。

こういった場合は変動金利を避けるほうが無難ですね。

【固定金利の特徴】

固定金利は、その名のとおり金利が一定期間固定されて変化しないことを指します。

その代わり、変動金利よりも固定金利のほうが金利が高い、

つまり返す金額が大きいことが一般的です。金利上昇リスクは銀行側が負っています。

ええ?月々の返済金額が大きいの?

じゃあ、固定はやめておこうかな。

こう考えがちではありますが、固定金利の最大のメリットは長期間に渡ってローンを返す金額が変わらないという点にあります。金利が高いのは、将来の金利上昇に対する保険料だと思ってもいいでしょう。

目先の返済額よりも将来金利が変動したときのリスクを受け止められるか?

この点をしっかり考えて、リスクを受け止めきれない場合は、月々の返済額が高くなろうとも

固定金利を選びましょう。

【まとめ】

住宅購入は数千万円の買い物であり、多くの人にとっては人生最大の買い物です。

殆どの場合は現金一括で買うことは少ないでしょうから、住宅ローンを利用することになると思います。

皆がそうしているから、毎月の返済額が少なくていいからといったような安易な理由でなく、ご家庭の事情に合った計画を立てることが大切です。

その際はぜひ我々、岡山ファイナンシャルプランナーズに相談することもご検討くださいね!

« Older Entries Newer Entries »