Author Archive

運転免許証自主返納の勧めと支援制度を知る!!

こんにちは!みなさんは運転免許証はお持ちですか?

「私持ってます!」という方は、いつまで自動車を運転されますか?70歳?75歳?80歳?いざ、自分の番になると、中々自身で決めることは難しいかもしれませんね。

※出典:平成27年度警察庁委託事業「刻々と変化する交通情勢に即応するための交通安全対策(高齢者講習に係る新たな制度及びその運用の在り方について)に関する調査研究」報告書より

運転免許を返納しようと思ったきっかけとしては、

・運転に自信がなくなったように感じたとき

・交通事故を起こしてしまったとき

・運転していてヒヤッとしたことがあったとき

・家族等に返納をすすめられて

・運転する必要がなくなったように感じたとき

などの理由があるようです。

自主返納をためらう理由としては、

・車がないと生活が不便なこと

が圧倒的に多く

・車を運転する楽しみが失われることの

・仕事を失うこと

という方もいらっしゃるようです。

そうですよね!自動車は自身の好きな時間に好きな場所へ行けるという面で一番素晴らしい乗り物です。その自動車の魅力を知っていていつか手放さないといけません。ですので、上記のように自主返納をためらうのも無理はありませんね。

そこで、自家用車と同じくらいのサービスがあるのか?というところがポイントになってくるかと思います。

今ある公共交通手段では不便だから自家用車を所有するかたがほとんどだと思いますが、自家用車の代わりになるようなサービスってまだまだなような気がします。

例えば、タクシーより料金が安い、自宅から自宅までの送り迎えはもちろんのこと、病院に行ったり、買い物に行ったり出来る利便性の高いサービスがあればいいですね。ですが、ほとんどの地域でないのが現状です。

ですが、各都道府県で運転免許証を自主返納された方へ各種特典が用意されているようです。

そこで、「高齢運転者支援サイト」 出典:一般社団法人 全日本指定自動車教習所協会連合会

を参照にしてみるといいかもしれませんね。

他にも自治体ごとに高齢者の交通の利便を考えて各種サービスがあるかもしれませんので、ご家族の方は調べてあげてください。

岡山ファイナンシャルプランナーズでは、みなさまの終活をお手伝いします。

ぜひご相談にお越しください。

杉本でした(^^)/

社会人になって間もない方へ 貯蓄編

新年度に入り、新社会人になられた方もいらっしゃると思います。

就職おめでとうございます!

そんな新入社員の方々がつまずきやすいのが「貯金」。

2020年のある調査によると、社会人1年生の貯蓄額で最も多かったのが「100~300万円未満」。

しかし、以下のように貯蓄額にはばらつきがあり、お金が貯められる人とそうでない人に差があることがわかります。

- 0円(貯蓄はない)(13.2%)

- 10万円~30万円未満(14.2%)

- 50万円~100万円未満(15.8%)

- 100万円~300万円未満(20.0%)

この先も長く付き合っていく必要がある「貯金」だからこそ、最初が肝心。

今回は、新入社員が貯金のためにやるべきことを紹介します。

参考になれば幸いです。

1. 生活に必要な資金のイメージを掴む

学生から社会人になるときには生活が大きく変わります。実家で暮らしていた人が家を出て一人暮らしを始めたり、会社の寮に入ることもあります。

このように、「住む場所を自分のお金で確保する」という経験を初めてする人も少なくないのではないでしょうか。これの何が大変かと言うと、お金を管理すること。当然ながら、払えるお金がなくなって家賃を払えなくなれば、出ていかなければなりません。

学生時代から一人暮らしをしていた人ならば、新生活にかかるお金がいくらくらいか大体の見当がつくかもしれません。しかし、初めて一人暮らしをする場合は、金額の想像がつかないこともあるかもしれません。まずは、生活に必要な出費の項目やおおよその金額を下調べして、確認しておくことが大事です。

また、学生時代から一人暮らしをしていた人も、油断してはいけません。たとえば、住む場所が変われば家賃相場も変わりますし、仕事で帰りが遅くなると自分でご飯を作る元気もなくなって外食が増える可能性もあります。

社会人になると、飲み会など人付き合いの出費が多くなるかもしれませんし、身なりに気を遣わなくてはならないために被服費が多くかかるかもしれません。そのあたりを意識して、予算配分を行う必要があるのです。

可能なら、大学時代の先輩ですでに社会人になっている人や、入った会社で年の近い先輩に聞いてみてもいいでしょう。「毎月食費っていくらぐらいかかりますか?」とか、「スーツって何着くらいを着まわしていますか?」とか、「部署の飲み会って毎月何回ぐらいありますか?」などの質問をしてみれば、なんとなく生活費のイメージが湧いてくるはずです。

聞く相手が自分と似たタイプであればなおさらいいでしょう。自分は自炊をしないのに自炊ができる人に聞いたり、自分は一人暮らしなのに実家暮らしの人に聞いたりすると、現実にそぐわない回答が返ってくる場合もあるからです。参考になるような相手に話を聞くことが大前提です。

2. 目標と目的を明確化する

貯金を始めるうえで大事なのは、目標と目的です。目標というのは金額だけでなく、時期も含みます。「3年後の12月までに200万円」とか、「30歳の誕生日までに500万円」といった具体的な目標を定めることが必要です。これがないと、全体のスケジュールが立てられません。また、目的を明確にしておくことも重要です。

たとえば、「30歳で結婚したいから、貯金600万円くらいは貯めておきたい」とか、「28歳までに社会人留学したいから、500万円は用意しなきゃ」などです。目的が定まらないと、貯める意欲が維持できなくなりがちです。

社会人になったばかりの人が挫折しやすい目標は、「老後資金」を貯めようとすること。老後資金を早いうちから貯めておきなさいと言われることがあるとは思いますが、老後資金と言われても漠然としていて、いつから、いくら必要なのかという設定が非常にブレやすいのです。

老後資金の必要額は年金受給額によっても違いますし、定年をいつに設定するかにもよります。定年後も働くかとか、養わなければならない家族が何人かとか、定年後の生活ぶりによっても変わります。こんなに不確実なものを「早めから準備する」ことは本当に難しいのです。

そのため、まずはもう少し早く訪れるはずの結婚やマイホーム購入などに向けて、お金を貯めたほうがいいでしょう。ローンが早く完済できれば老後資金用の貯金にも余裕が出ます。

お金によっぽど余裕があれば老後資金を20代のうちからコツコツ貯めるのもいいのですが、結婚やマイホーム購入などを見越して貯金し、余った分は老後資金すという方法から始めてもいいのです。とにかく、長期的すぎる目標ではなく、5年、10年後くらいに訪れる目標から立てていきましょう。

3. 使える制度を調べておく

新入社員のうちは、お金に関する情報をそれほど多く持ち合わせていないと思います。ただ、まだ仕事が本格的に始まらないうちは時間はあります。その時期にはぜひ、自分が使えるさまざまな制度ついて調べてみてください。

たとえば、身近なところで言えば社会保険や雇用保険のしくみ。所得税や住民税の計算方法、支払時期、支払方法など。完全週休二日制と週休二日制の違いや、正社員、契約社員、派遣社員などという雇用形態の違い、会社の服務規程についても見ておくといいでしょう。

さらに、給与天引きで自動的にお金を貯められる財形貯蓄、税制優遇のあるNISA(ニーサ)、iDeCo(イデコ)といった制度についても調べておきたいですね。副業が認められている会社であれば、確定申告や雑所得、事業所得など、所得と税の種類についても知っておくと便利です。こういった知識は、必ず武器になりますので、時間のあるうちに調べておきましょう。

4. 貯金のためのルールを決める

貯金するうえで、いくつかのルールを定めることは非常に有効です。たとえば、ある新入社員の方は「毎日お弁当を作ること」と「飲み物はタンブラーで持ち歩くこと」、そして「飲み会は月4回までにすること」の3つをルールとして定めました。

最近では、外食しようと思うとランチが1000円を超えることはめずらしくありません。そこで、新入社員には毎日外食のランチなんてとても無理だと思い、お弁当を作ることを決めました。このあたりのルールは職場になじんでからのほうが決めやすいかもしれませんね。

ただ、自分にとってハードルが高すぎるルールはNGです。料理が好きな方はこのルールでよいのですが、料理が苦手で自炊なんてしたことがないという人には厳しいルールですよね。そういう人は「コンビニで買い物をしない」とか「ランチは500円まで」とか、自分が守れそうなルールにしておきましょう。

また、ルールは1つでも2つでもいいのです。

とにかくマイルールを守るという習慣をつけることが大事です。

5. おわりに

ここで紹介したことは、直接的に貯金がどんどん貯まるコツというたぐいのものではありません。しかし、新入社員で気が引き締まっているうちに身につけておくと後々ラクになることばかりです。ちょっと面倒に感じることもあるかもしれませんが、ぜひ試してみてくださいね。

何事も計画は大事です。

皆さんのライフプラン計画に弊社のシュミレーション作成がお役に立てれれば幸いです。

牧原の読書のススメ#2 ジェイソン流お金の増やし方

こんにちは。

日夜、資産運用で資産を安定的に増やす方法を研究している、

投資家兼ファイナンシャルプランナー牧原です。

さて、著名な芸能人である厚切りジェイソン氏ですが、

芸人であると同時に会社役員であり、

投資家

でもあります。投資家の面はあまり知られていませんでしたが、

「ジェイソン流お金の増やし方」という本を発表されたことで、

有名になりました。

しかもその資産額が多額(億レベル)に上っており、もうすでに資産からの所得のみで

生活をすることができる状態とのこと。並みの投資家ではありませんね。

資産所得のみで生活ができる状態は「上流階級」であり、

ジェイソン氏はまごうことなき「FIRE※」の民であるといえるでしょう。

※Financial Independence, Retire Early 経済的自立と早期リタイア

ジェイソン氏はリタイアしていないので正確にはFIのみ

今回は、彼の投資スタイルと、有名になったがゆえに起きた炎上事件について

考察したいと思います。

ジェイソン流投資術

さて、彼の投資方法を理解する前に、彼自身のプロフィールを知っておかねばなりません。

1986年、アメリカ・ミシガン州出身。17歳で、飛び級によりミシガン州立大学へ入学、

イリノイ大学アーバナ・シャンペーン校へ進み、

エンジニアリング学部コンピューターサイエンス学科修士課程を修了。

日本でIT企業役員として働きながら、2014年にお笑い芸人としてデビュー。

…すごい経歴ですね。ちなみにイリノイ大学は世界大学ランキングによると、

東大とか京大のレベルにあります。非常にインテリです。

彼の投資術は、非常にシンプルで、

生活にかかるコストを可能な限り小さくして、

それを米国株(正確にはVTI)への投資に充てる

というもの。投資対象も非常に絞られていてシンプル。

わたしも、投資対象はあまり増やさずシンプルな方がいいという思想は、

彼の著書からも影響を受けています。

ジェイソン氏は節約のためにコンビニには極力いかなかったり、

1駅分歩いたり、のどが乾いたら公園の水を飲んだりと、

全てはまねできないなと思うものの、根底にある

節約して投資に回す

という思想は、これはその通りだと思います。

というかこれができないといっこうに資産は増えませんね?

「Why?ジャパニーズピーポー!」というネタでおなじみのジェイソン氏ですが、

著書の中で資産を増やしたいといいながら、

生活費の改善をせず、投資をはじめる行動を起こさず、

それじゃ資産は増えないよ!

とおっしゃっています。その通りですね。日本人として耳が痛いです。

炎上事件

ところが、そんなそんじょそこいらの投資家ではないジェイソン氏に、

試練が訪れます。

この記事にもあるとおり、ジェイソン氏の本を理由に彼に批判が集まる結果となったのです。

なぜか?

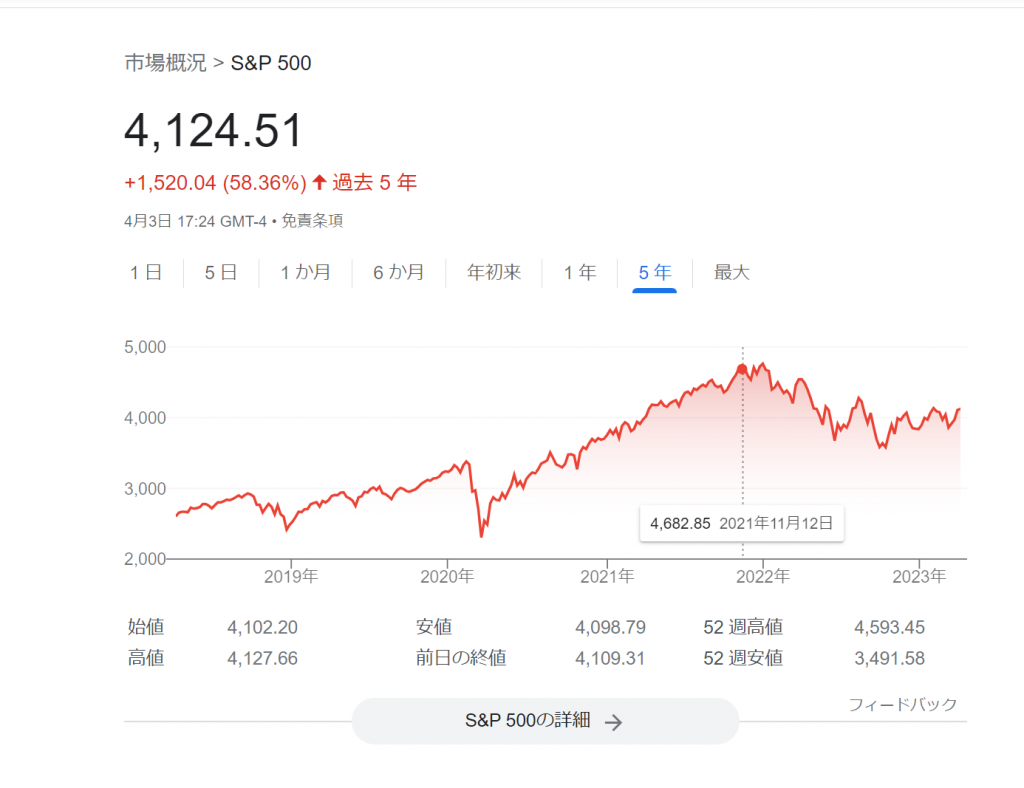

ジェイソン氏の本が世に出たタイミングは、最悪なことに

ちょうどコロナショックから劇的に株価が回復する時期とかぶっていました。

そして、本が出たあと政策金利の上昇とともに株価は下落を始めたのです。

ジェイソン氏の本が出たのは、まさに株価のトレンドが変わるときでした。

そのため、ジェイソン氏の本を信じて(?)、自身が保有するリスク管理をせず、

「米国株は儲かる」と妄信した投機家たちが、

お前は儲かるって言ったのに、儲からないじゃないか!

と自身のリスクコントロールの怠りの責任をジェイソン氏に転嫁したのでした。

加えてジェイソン氏はTwitterで情報発信をしていたので、批判のサンドバッグ状態に…。

ジェイソン氏は著書の中で、株式市場のリスクや資金管理の重要性を説いていただけに

気の毒で仕方ありません。金利上昇は株価の下落要因なので、ジェイソン氏の責任ではありません。

SNSでもなんでもそうですが、誰かが言っていることを鵜呑みにするのは、

非常に危険ですが、こういった事件はその後も続いております。

まとめ

ジェイソン氏の本は、投資をはじめたての人には非常にわかりやすいと思います。

彼の節約術も参考になります(すべてはマネできないけど)し、そのスタイルは

再現性が高いものと考えられます。

一方で、多くの投資家(投機家といってもいいでしょう)は短期目線であり、

短期的な利益を追求しがちです。そういった意味ではジェイソン氏の方法は、

わかっちゃいるけど続けられない人が多いかもしれません。

また、以下に適切な方法を説いたとしても、マーケットの状況によっては、

想定した結果を得られないこともあるということ、SNSで誰かが言ったことを

鵜呑みにしてはならないことをしっかり理解して、

資産運用をせねばならないということを教えてくれますね。

宣伝

そんなファイナンシャルプランナー牧原の講座はコチラ

資産を貯える人とそうでないひととの差を人間心理から解説します。

テクニックや仕組みだけではない、メンタル面からの資産形成を考えます。

資産運用(特に株式)と経済は密接な関係にあります。

そして、経済は政治と、政治は歴史と関連しています。

つまり、歴史の知識をつけることで経済を理解し、資産運用に役立てようという試みです。

いまや日本社会では詐欺の代名詞ともなりつつある仮想通貨ですが、

ブロックチェーンをはじめとする技術は今後の社会の新たなインフラに

なる可能性があります。この講座では仮想通貨の仕組み、Web3.0とは?

といったことを学びます。

高校生向け金融教育 働くヒトと投資詐欺編

銀行破綻!

こんにちは、濱尾です。

4月新年度になりました、桜も満開で良い気候となってきましたね。

さて、昨月米国のシリコンバレーバンク(SVB)の破綻に続き

シグネチャーバンクも破綻、それが欧州に拡がり

スイスのクレディ・スイスがUBSに合併されるというところにまで

影響が及びました。

今回のSVBの破綻の特徴としては、たった1日で破綻したこと

しかもSNSの影響が大きかったようですね。

シリコンバレーにある、IT企業でいわゆるスタートアップ企業の預金者が多く

経営不安からの預金の引き出しが起こりだしてそれがSNSであっという間に拡散され

瞬く間に預金引き出しが起こり破綻に繋がったようです。

これまでにない破綻のパターンとなりました。

そもそも、経営不安の要因は昨年の米国金利の上昇です。

SVBは預金で獲得した資金の多くを債券で運用していました、

金利が低下しているときは債券価格が上昇して利益がありましたが、

昨年はその逆の流れとなりました。

金利が上昇したことにより債券価格が下がり、預金の引き出しに対応するため

値下がりした債券を売却して資金を準備する必要が出てきて

損失が拡大しそのことが経営不安に繋がっていったようです。

クレディスイスの経営不安も自己資本増強のために発行されたAT1債と言われる

資本に繰り入れることが出来るが株式の次に返済順位の低い債券が

元本が棄損し戻って来なくなってしまいました。

今後の最大の不安・関心毎はこういった余波が今後さらに米国や欧州、

ひいては世界の銀行の経営悪化から破綻に繋がるのではないかと言った事です。

リーマンショックのようなことになるのかどうかという事です。

当然出来ればそう言った事が起こらない事を望みたいところです。

FPとしても投資家のひとりとしても注視していきたいと思います。

FPとしてクライアントの皆様に今後も分かりやすい情報提供をしていきたいと思います。

資産運用のセミナーも行っています。

↓ ↓ ↓

by:濱尾

『高校生マネーセミナー』始めます!!

さて!岡山ファイナンシャルプランナーズでは、金銭教育のひとつてして、『高校生マネーセミナー』を始めます! 初回は本日3月27日!2名の男子高校生にご参加いただきます。

内容は、

・働くとは?(色々な働き方、働くって?)

・社会保障制度(年金、健康保険などの種類など)と民間保険

・ライフプランを知る

・お金を使う、お金を貯める

・賢い運用

等々

普段の独立したFP事務所としての相談業務を活かしてわかりやすく楽しくお伝えします。

まだ回数は少ないですが高校生との座談会も2回開催させていただきました。その時の動画をHPに掲載しているのでぜひご覧ください!

今後これから、楽しいことがたくさん待ち受けている子どもたち!中高生のみんなにもっともっと伝えたい!! そう!私が経験したお金の失敗をしてほしくないから。お金で損してほしくないから。悪い人に騙されてほしくないからです。だから、もっと多くの人にお話が出来るようにスタッフ一同がんばります。

日々の相談業務で、お客さんから、『もっと早く知りたかった』『もっと早くライフプランがあったら...』などの言葉をいただく。私もお客さんと同じように感じました『もっと早く知りたかった』『もっと早くライフプランがあったら...』と。社会に出ても、上記のような社会保障制度の事、生命保険や損害保険の役目、お金の使い方、貯め方、資産運用の事、だれも教えてくれる人はいなかったのです。無知であることで、幾度も幾度も損をしました。世の中おかしいなと感じて、FP資格を知った時は『これだ!!』と思いました。もう、自分で勉強するしかなかった。それが一番信用できると感じたからです。

日本は先進国ですが、諸外国に比べ、金銭教育が非常に遅れています。資産運用の『非課税制度』もやっと2024年から非課税期間に制限がなくなります。NISA口座が2014年に始まって10年後にやっとです。

少子化の問題で、『経済的な不安』が理由にならなくて済むように今後ともFPとしての役目を果たせるようがんばっていきたい。気軽にご相談にお越しください。

杉本でした(^^)/

3年ぶりのマクロ経済スライドって?2023年度直前に

いつもありがとうございます。

早速ですが、来月からの国民年金・厚生年金について政府から発表がありました。

言わずもがな公的年金は老後の生活を支える大きな柱です。

どんな発表だったかというと2023年度は、物価や賃金の上昇に応じ増額すると発表されました。

ところが実際は、年金額の伸びを抑える「マクロ経済スライド」が発動となり、消費物価の伸びに比べれば目減りとなりました。

今回は、マクロ経済スライドはどんな制度で、今後、年金だけに頼らず生活を維持するにはどうすればいいかを紹介します。

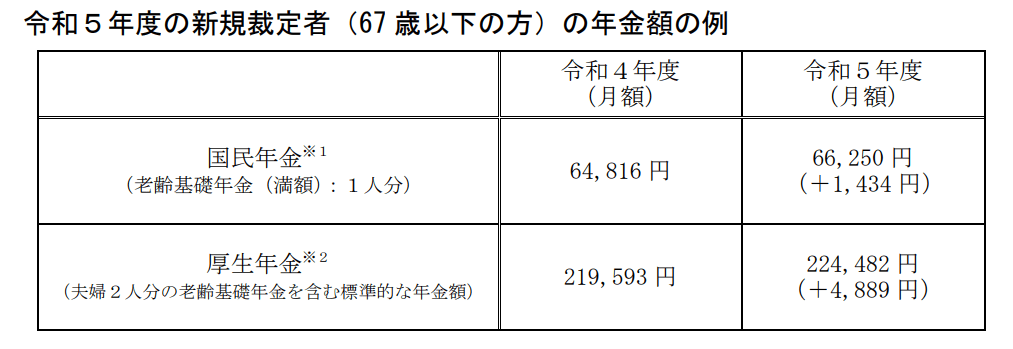

1. 1月20日発表の2023年度の公的年金額

厚生労働省は2023年1月20日、2023年度(令和5年度)に受け取る年金が、物価の上昇を踏まえ増額すると発表しました。

4月より改定され、反映されるのは4月・5月分の年金をまとめてもらう6月分からとなります。どのくらい増えるのかは次のとおりです。

出所:厚生労働省「令和5年度の年金額改定についてお知らせします」

1.1 自営業者や主婦などがもらう国民年金の受給額

- 新規裁定者(67歳以下の方)の満額:月6万6250円(1434円・2.2%増)

- 既裁定者(68歳以上の方)の満額:月6万6050円(1234円・1.9%増)

1.2 厚生年金

- 夫婦2人分老齢基礎年金含む満額:月22万4482円(4889円・2.2%増)

夫は40年会社で就業、その間の平均的な収入が43万9000円、妻は専業主婦という夫婦がモデルケースになっています。

2. 2022年の消費者物価指数は2.5%増、賃金変動率は2.8%増

年金額の改定は、新規裁定者(67歳以下の方)の場合は「賃金変動率」がもとになり、既裁定者(68歳以上の方)場合は「物価変動率」をもとに改定するよう法律で決まっています。

総務省の2023年1月20日の発表によると、「消費者物価指数 全国2022年(令和4年)平均」は、前年(2021年)比2.5%増、賃金変動率は同2.8%増です。

そのまま連動すれば、本来であれば、新規裁定者の増加率は2.8%増、既裁定者の増加率は2.5%増で改定となるはずです。

しかし、年金額の伸びを抑える「マクロ経済スライド」が発動したため、実際の上昇率はそれよりも0.3~0.6%少ない1.9~2.2%増にとどまっています。

「マクロ経済スライド」は一般的に聞きなれない言葉ですが、どのような制度なのでしょうか。次はその説明を行います。

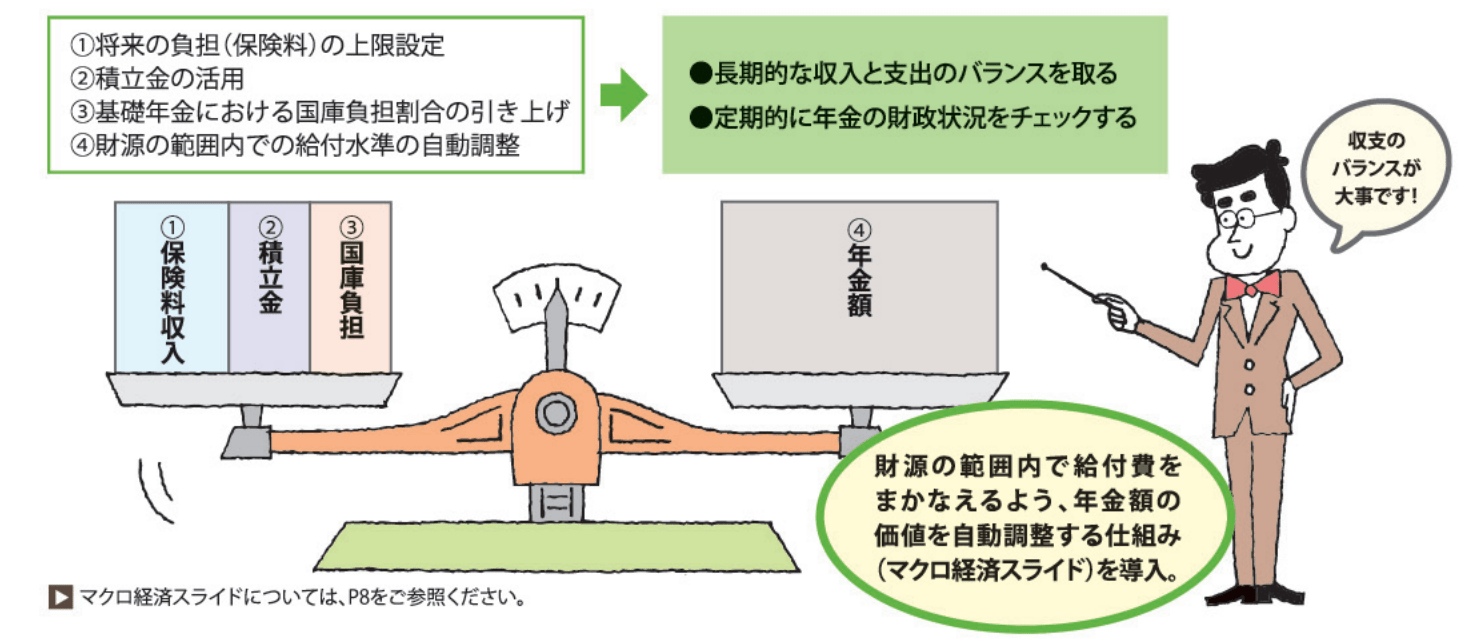

3. 年金額の伸びを抑える「マクロ経済スライド」が3年ぶりに発動

マクロ経済スライドとは、物価や賃金などが上昇しても、公的年金はそれに連動せず、むしろその上昇を抑えるよう調整する制度で、2004年(平成16年)の年金制度改正により導入されました。

出所:日本年金機構「知っておきたい年金のはなし」

というのも、日本の年金制度は、高齢者が受け取っている年金を現役世代が負担するという「世代間扶養」で成り立っています。

そのため、もし物価上昇にあわせて公的年金がどんどん増額すると、現役世代が負担する年金保険料が上がり、その分、家計を圧迫してしまうことになります。

そうなると、年金制度の長期的な給付と負担の均衡が保たれなくなってしまうかもしれません。

そこで「マクロ経済スライド」での調整を計画的に行うことで、年金の伸びを抑え、将来にわたり、公的年金制度を維持しようというのが狙いです。

しかし、公的年金制度を維持するためとはいえ、物価の上昇に伴い、年金などの収入が増えなくては、実際の生活は苦しいままです。

この先もこのまま物価上昇が続くとしたら、年金以外の収入があれば安心といえます。

そのためには、なるべく早い段階から対策を考えておくことが必要です。

4. 年金だけに頼らず生活を維持するための取り組み

4.1 1. 老後はより多くの収入が得られるよう準備する

最近では、定年後の再雇用・再就職をする方が増えており、60歳で定年退職した後、65~70歳まで働く方も少なくありません。

企業においても長く働ける環境が整ってきており、老後も年金をもらいながら働き、収入を得られるようになっています。

ただし、定年後の給料は、現役よりも5~6割に下がる傾向もあり、不満を感じる場合もあるようです。

そうならないためにも、自分にとってやりたい仕事で、より多くの収入が得られるよう準備しましょう。

たとえば、今までの経験を洗い出し、付加価値をつけるために、必要な資格を取ったり、勉強を重ねたりしておくとよいでしょう。

4.2 2. 税制優遇の得られる投資に取り組む

物価上昇に連動するお金の増やし方としては、投資が効果的です。

たとえば、金融庁の「資産運用シミュレーション」で試算してみると、毎月3万円を25年間、仮に2%複利で運用すれば1166万円。4%で運用できれば1542万円になります。

もちろん投資にはリスクがあり、状況によっては、お金が減ってしまう場合もあります。

しかし、長期間にわたり分散しながら少しずつ積み立てていけば、短期的には損失を被ることがあったとしても、長期的にはその損失をカバーできる可能性があります。

投資に取り組むには、iDeCoや、つみたてNISAなど税制優遇の得られる制度を活用してみるのもいいでしょう。

5. 年金から考える老後計画

年金についての新しい情報が公表されました。

こうしたタイミングを機に、自分自身の見込み受給額を、「ねんきん定期便」や「ねんきんネット」で確認しておくとよいかもしれませんね

牧原の読書のススメ#1 バビロン大富豪の教え

今回は、ファイナンシャルプランナーらしくお金に関するおススメの本を紹介したいと思います。

それがコチラ。

わたしの投資経験も織り交ぜてご紹介しましょう。

この本は、私が資産形成をするうえでの思想の基礎となっている書物ですので、

これをお読みになるとどういったスタンスで私が資産形成について考えているかが、

ばっちりバレてしまいます。

驚嘆すべき建造物を造ることができるのも、文明が豊かさである象徴です。

正確な記録は商業上かかせませんし、紙は一般的でなかった時代なので、

粘土の板に文字を刻み、それを焼いて保存していました。

その中でも興味深い粘土板が後にイギリスの調査隊によって発見されました。

バビロン屈指の富豪となるまでのサクセスストーリーが書かれていたのです。

すなわち、

「収入の十分の一を貯金せよ」

おやおやおや。もったいぶってそれ?

っていいたくなる気持ちもわかります。貴兄はこう思ったことでしょう。

格言にしては、簡単に過ぎると。

しかし、時の試練を乗り超えた教訓とは得てしてシンプルなものであります。

この格言はこういっています。

毎日十個のタマゴをひとつのかごに入れ、夕方に九個取り出す。

これを続けるとどうなるか。

当然、かごはいつしかタマゴで一杯になり、溢れてしまうでしょう。

同様に、収入の十分の九で生活する者は、いつしかその財布を丸々と太らせるのです。

ではなぜ、このようにシンプルな教えを実行できるひとが少ないのでしょうか。

「収入のほとんどを支出してしまうから」

それはおそらくパーキンソンの法則(予算の上限まで使ってしまう法則)に見られるように、

そのせいで毎月の給料のほとんどを支出に充ててしまうようなことが起こります。

子どものころ、もらったお小遣いのほとんどを使っちゃいませんでしたか?

大人になってもそれは変わらず、貯金に回るのはほんのわずか。

ひどい場合は、見栄や欲望のために借金してでも欲しいものを手に入れようとします。

「毎月の収入を十等分して、そのうちの九で暮らすように」と。

これはいわゆる先取り貯金の考え方です。

強制的にしないと漫然と支出をしてしまい、10%といえどもなかなか貯金できません。

資産形成期において収入の10%分はないものと思いましょう。

十分な資金(と生活費)なくしては資産運用もできませんから、

資産運用の全ての源はこの格言にある

といってもいいと思います。

できるひとは20%でも30%でも貯蓄に回すといいでしょう。

その分だけ財布が太る時間が短くなります。

ちなみにわたしは、収支のデータを遡ってみたところ、新卒時代から平均して20%程度を貯金に回していました。

バビロン第一の格言はクリアしたといっていいようです。

みなさんも、まずは収入の十分の九で生活をするようにしてみてはいかがでしょうか。

残念に思うかもしれませんが、収入の90%、それが我々の身の丈に合った生活なのです。

お金は無限に手に入る物ではありません。

どうすれば収入の90%で暮らせるのか。

まずはここから自分の生活を振り返ってみましょう!

出生数80万人割れ!

こんにちは濱尾です

3月になり梅の花も開花し暖かくなって来ましたね!

さて、先日の新聞によると

厚生労働省が発表した人口動態統計速報によると、

2022年に生まれた赤ちゃんの数は

前年比5.1%減の79万9728人となり

80万人を割り込むのは統計開始から初めてとのことだそうです。

一方、国内の死亡数は158万2033人で、前年より12万9744人(8.9%)増とのこと。

昨年、人口は約78万人減となり過去最大になったとのことです。

岡山市の人口が約72万人ですから

昨年だけで岡山市が無くなったこととなります。

そう考えるとちょっと怖くなってきませんか。

このままでは、本当に日本の成長と社会保障制度は揺らぎかねないことになってきますね!

岸田内閣が異次元の少子化対策をすると言っていますが、

本当にまったなしで対策を講じていかなければならないと思いますね。

今月までに具体的な対策を出し、6月までに予算倍増の道筋を示すと言われています。

期待したいものです。

政治家の皆さんに真剣にこの少子化という課題に取り組んでもらわないと

困りますね。

このままでは本当に日本将来が危ぶまれてしまいます。

よろしくお願いしますね!政治家の皆様!!

by:濱尾

« Older Entries Newer Entries »

.png)