Posts Tagged ‘ファイナンシャルプランナー’

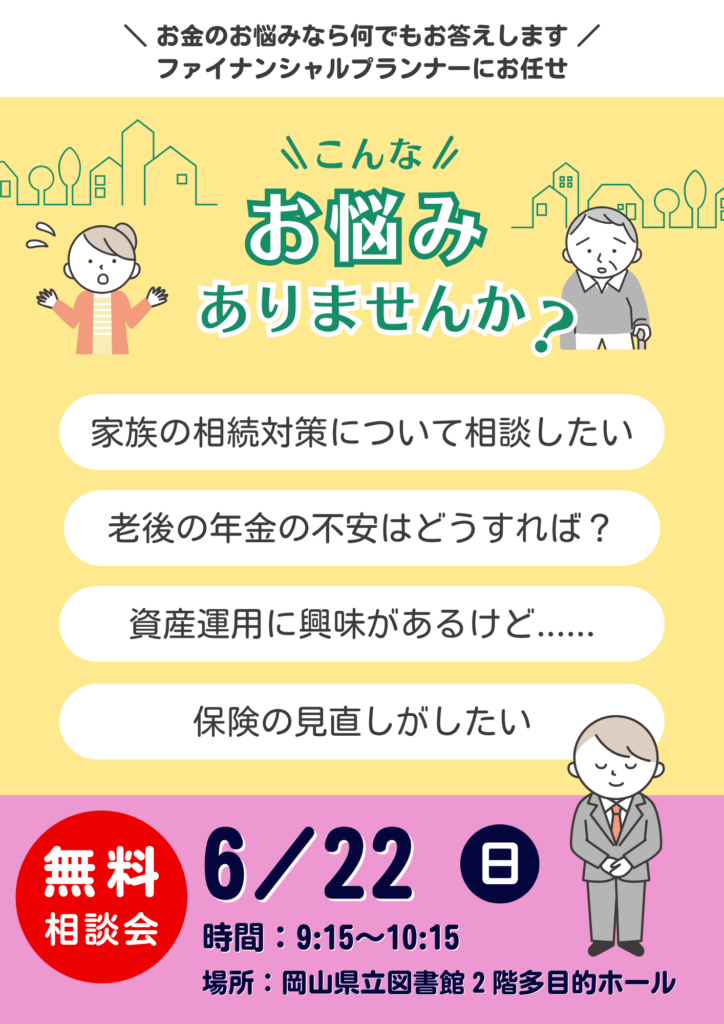

FP無料相談会・修活無料体験会を開催します!

岡山県立図書館2階多目的ホールにて、6月22日(日)に無料相談会を行います。

当日は午前9時10分から午前中いっぱい開場しておりますので、どしどしご参加ください!

お問い合わせ・お申込みは、お電話、メール、問合せフォームにてお願いします。

電話:086-238-4189

メール:okayama-fp@view.ocn.ne.jp

山陽新聞社セミナーで講師を担当しました!

皆さま、こんにちは!

相続ドック部門長の末藤です。

ゴールデンウィーク明けで慌ただしい日々が続きますが、いかがお過ごしでしょうか。

GW最終日の5月6日(火)に開催された終活セミナー(山陽新聞社主催、飛鳥グループ協賛)で、

お金の講義を担当させていただきました。

当日は、雨の中の開催だったにもかかわらず、多くの方々にご出席いただきました!

やはり終活に対する関心の高さが伺えますね!

セミナーの内容としましては、『終活と資産形成の賢い両立術』と題して、高齢期のお金の備え方について幅広い観点からお伝えさせていただきました。

新NISAなど、従来からよくある投資についてのお話だけではなく、相続や認知症に対する備え等を重点的にお話したことで、参加者様から「中立公正なスタンスの内容で、大変勉強になった」という嬉しいお言葉を頂戴いたしました。

また、弊社“相続ドック”のご案内をしたところ、皆さま積極的にご質問くださり、チラシもたくさん持ち帰ってくださいました!

今後も“自分のための終活”を広めるべく、頑張っていきたいと想いを新たにしました!

それでは、また次回お目にかかります。

末 藤 丈 晴

「終活」ではなく「修活」へ

無職夫婦 65歳以上の家計は赤字?

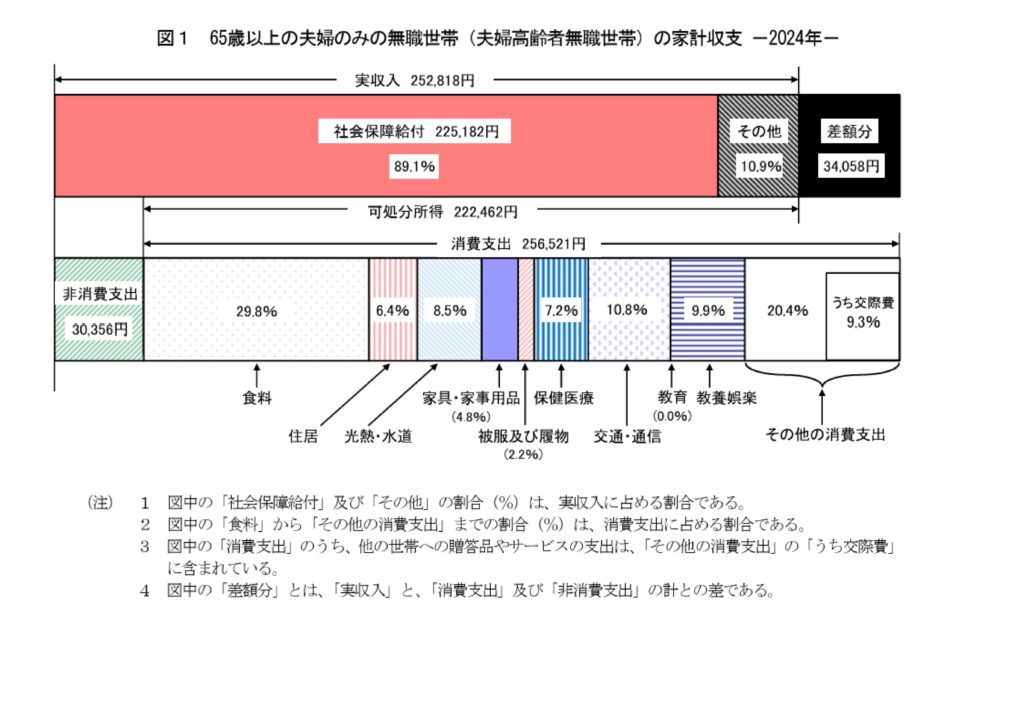

【65歳以上無職世帯夫婦の生活は毎月赤字になる?】

2025年3月、総務省統計局より発表された「家計調査報告[家計収支編]2024年平均結果の概要」は、シニア世帯の家計状況に改めて注目を集める内容でした。

なかでも、65歳以上で無職の夫婦世帯が毎月抱える“赤字額”は、これからの老後生活を考える上で無視できない現実です。

今回は、最新の統計データをもとに、65歳以上の無職世帯の生活費、収支、貯蓄状況についてわかりやすくご紹介します。

出所:総務省統計局「家計調査報告 家計収支編 2024年(令和6年)平均結果の概要」

1. 65歳以上の無職夫婦、毎月の家計は“約3.4万円の赤字”

まず、注目すべきは65歳以上の無職夫婦のみ世帯の家計状況。

総務省が公開したデータによると、2024年の平均的な家計は以下の通りでした。

- 収入:25万2818円(うち年金等の社会保障給付:22万5182円)

- 支出:28万6877円(うち生活費:25万6521円、税・保険料など:3万356円)

つまり、1カ月あたりの赤字額は約3万4000円。

この不足分は、貯蓄の取り崩しやその他の収入で補う必要があります。

生活費の内訳は?

消費支出で大きな割合を占めるのは以下の項目です:

- 食費:7万6352円

- 交通・通信費:2万7768円

- 教養・娯楽費:2万5377円

- 医療費:1万8383円

- その他支出:5万2433円(交際費や雑費など)

また、**エンゲル係数(食費の割合)は29.8%**と、食費の負担が大きいこともわかります。

2. シニア世帯の貯蓄事情はどうなっている?

では、毎月赤字になっている65歳以上の無職世帯は、どうやって生活を支えているのでしょうか。

そのカギを握るのが貯蓄です。

無職世帯の平均貯蓄は「2504万円」

総務省の「家計調査報告(貯蓄・負債編)」によれば、2023年時点で65歳以上の無職世帯の平均貯蓄額は2504万円でした。

過去5年間の推移を見てみると、

- 2018年:2233万円

- 2020年:2292万円

- 2023年:2504万円

と、近年は上昇傾向にあります。

その背景には、年金制度への不安や老後資金への意識の高まり、そしてコロナ禍による支出の抑制などがあると考えられています。

また、2023年には金融資産(特に有価証券)の割合が増加し、NISAなどの制度を活用する人も増えたことが影響している可能性もあります。

3. 65歳以上全体の貯蓄状況を見ると“格差”も

次に、無職だけでなく、働いているシニア世帯も含めた場合の貯蓄額を見てみましょう。

- 平均貯蓄額:2462万円

- 中央値:1604万円

ここで注目すべきなのが、中央値の低さです。

一部の高額貯蓄世帯が平均を引き上げているため、実際には1600万円前後の世帯が多いことがわかります。

さらに、貯蓄額が**2500万円以上ある世帯が34.1%**に対し、300万円未満しかない世帯も15.1%存在しており、“二極化”が進んでいる状況です。

4. 年金生活を支えるためにできること

年金収入だけでは暮らしが成り立たず、貯蓄を取り崩さなければならない……。

このような現実を前に、老後の家計を守るためにできる工夫はいくつかあります。

たとえば、

- 不労所得(配当・賃貸収入など)を得る手段を持つ

- 資産運用を通じてお金に働いてもらう

- 支出を見直し、生活費のスリム化を図る

筆者自身も金融機関勤務時代、多くのシニア層から「年金だけでは不安」「資産運用で少しでもお金を増やしたい」という相談を受けてきました。

老後資金には“正解”はありませんが、将来を見据えて早めに行動することが大切です。

まとめ|“赤字でも暮らせる”仕組みづくりがカギ

統計データから見えてきたのは、65歳以上の無職夫婦世帯では、毎月の家計が約3万円の赤字になるという事実。

その穴を埋めるのは、これまで築いてきた貯蓄や、上手な資産運用にかかっているのが現状です。

老後生活を安心して過ごすためには、「収入の増加」「支出の最適化」「貯蓄の活用」をバランスよく組み合わせることが求められます。

今からでも遅くありません。将来に向けて、ぜひ一歩踏み出してみてください。

はじめまして

加藤寿典(かとうとしのり)と申します。

2025年4月1日より岡山ファイナンシャルプランナーズで勤務しております。

前職は、製薬会社でMR(薬の営業)をしておりました。 昨年、育児休業等により長期間仕事を離れました。その間、納豆や味噌を作ったり、畑を始めたりと初めてのことを経験していく中で心境が変化しました。いろいろ迷いましたが、やりたいことが見つかり今の職業に就きました。皆さんはやりたいことをされていますか?

光より速いもの

話は変わりますが、光よりも速いものをご存じでしょうか。

私はあるものが光より速いと思っています。音の速度は340m/s、光の速度は約30万km/sと言われています。光は音の約88万倍の速さです。そんな光より速いものが本当にあるのでしょうか。

日本に存在するもので光より速いものがあると暗に伝えているものがあります。皆さんもご存じのものです。

それは、新幹線です。

1964年の東海道新幹線開業時の最高速度は210km/hだそうです。開業時は各駅停車の「こだま」と夢の超特急と称された「ひかり」の2種類が運行していました。1992年に登場した「のぞみ」は、当時最高速度となる270km/hです。最新のものがより速くなっていきますが、実際の速度ではなく名前にヒントがあります。

「こだま」は音がこだますることから「音」を表しています。「ひかり」はそのまま「光」です。「のぞみ」も言葉通りで、人の「望み」を表しています。

新幹線で「こだま」より速いのは「ひかり」、ひかりより速いのは「のぞみ」です。

言い換えると、「音」より速いのは「光」、光より速いのは「望み」ということになります。 つまり、人が望んだことは光より速いということになります。

のぞみ

何かを望むことは光よりも速く、光の速さ以上に望むことが重要だと言えるかもしれません。

新幹線は誰かが望まなければできませんでした。新幹線より速いリニアモーターカーも誰かが望まなければできません。何かを望むこと、意識することが大事なのだと思います。何をするにしても、何かを望んで目標を決めていないとそこには到達しません。目標があるからこそ、そこに向かって進むことができます。

日常生活でも仕事でも、何か目的や目標があって行動していると思いますが、その目標がより明確であれば、それに向かって進むことができると私は思っています。自分の望むことは何か、それを明確に意識することでより現実にすることができるのではないかと思います。

皆さんは、何かやりたいことがありますか?お持ちであれば、それを望んで意識してみてはいかがでしょうか。お持ちでない方は、これから探してみてはいかがでしょうか。望むことできっとステキな未来につながると思います。

私はこれから仕事を通して望んだことを実現していきたいと思います。どうぞよろしくお願い致します。

加藤寿典

入社7年 支え信じてくれたのはやっぱりお客様!

みなさんこんにちは!杉本です。

私がこの岡山ファイナンシャルプランナーズに入社して5月末で丸7年を迎えます。2018年6月1日からFPとしてこちらに入社し、それ以降、ファイナンシャルプランナーとしての仕事を自身で模索し現在まで努めてまいりました。

7年前は、まだファイナンシャルプランナーって何?何が出来るの?というような時代でした。私は、元々、金融機関とは無縁の人間でしたが、日々の生活の中でのお金に関することでの不信感や、第二子出産後に勤めた損害保険会社の生命保険商品を知り、また、乗合代理店で他の保険会社の商品の違いを比較することにより、徐々に、保険販売に対する不信感が自身の中で強くなってまいりました。

そんな中、FP資格を知り、自身が営業をすることをきっかけに徐々にFP資格に興味がわいてきました。勉強していくとそのファイナンシャルプランナーの仕事自身に魅力を感じ、「こんな何もない私だからこそ、お客様の立場に立ったアドバイスが出来るのでは」と、1級資格取得を目指し(残念ながらまだ途中)現在に至ります。

私が一番大事にしたいのは「ライフプラン」

初めてライフプラン提案書をAFP取得の過程で知った時、「なんてすばらしいんだ!」と感動した。これをぜひ、各企業の商品を売りつける目的ではなく、ただ純粋にライフプランを勧めていきたい!と思いました。まず初めに、ライフプランソフト探しです。もちろん有料版の数社のライフプランソフトを比較し、デザインが見いやすく安全、その後のフォロー体制のあるソフトを購入。

まずは、私の周りの甥や姪っこの新婚さん一家や友達、知人に協力依頼をし、無料でライフプラン作成をしていきました。

その後、現岡山ファイナンシャルプランナーズにご縁をいただき、FPとして勤務することになりました。それまで、自分だけで事務所を開こうか?と思っていました。知り合いに紹介された、保険代理店にいくつか面接に行きましたが、保険代理店ではなく、FPとしての仕事は出来ないと感じたからです。

ですが、実際、岡山ファイナンシャルプランナーズでFPとしての仕事(相談業務やライフプラン)での信頼を得るのには数年かかりました。それは、お客さまだけではなく、社内も同じです。ライフプランは有料では難しいだろうという思いは、私の気持ちをへこましましたが、信じて言い続けました。金額は現在と同じ、33,000円(ただし、3パターンも作成していました)です。

そんな中、第1号のお客さまが

そんな中、第1号のお客さまが有料で、ライフプランを作成してくださいました。うれしかったです。私と同じように「有料でのライフプラン作成の必要性」を感じているのだと思いました。それからも徐々にライフプラン作成の依頼は増え続け、自然に保険相談や運用相談にもつながるようになってきました。

元々、ノルマのある営業職は嫌いですし不向きな私ですが、何とかつなげて今があるのだと思います。自分の信じた想いは人に言っても伝わらないことはたくさんあります。ですが、「初めから出来ない」と決めつけるのはどうでしょう?私は、お客さんや仲間、友達や周りの人の想いや希望を大事に出来る人間であり続けれるよう前向きに生きたいと思います。

初めてご相談に来るお客様は、勇気がいると思います。忙しい中、時間を割いて事務所までお越しいただきます。自身のお金の事情をどこまで出来るかわからない人間に話します。そう思うと本当に感謝でいっぱいです。本当にありがとうございます。これからも末永くよろしくお願いいたします。

杉本でした(^^)/

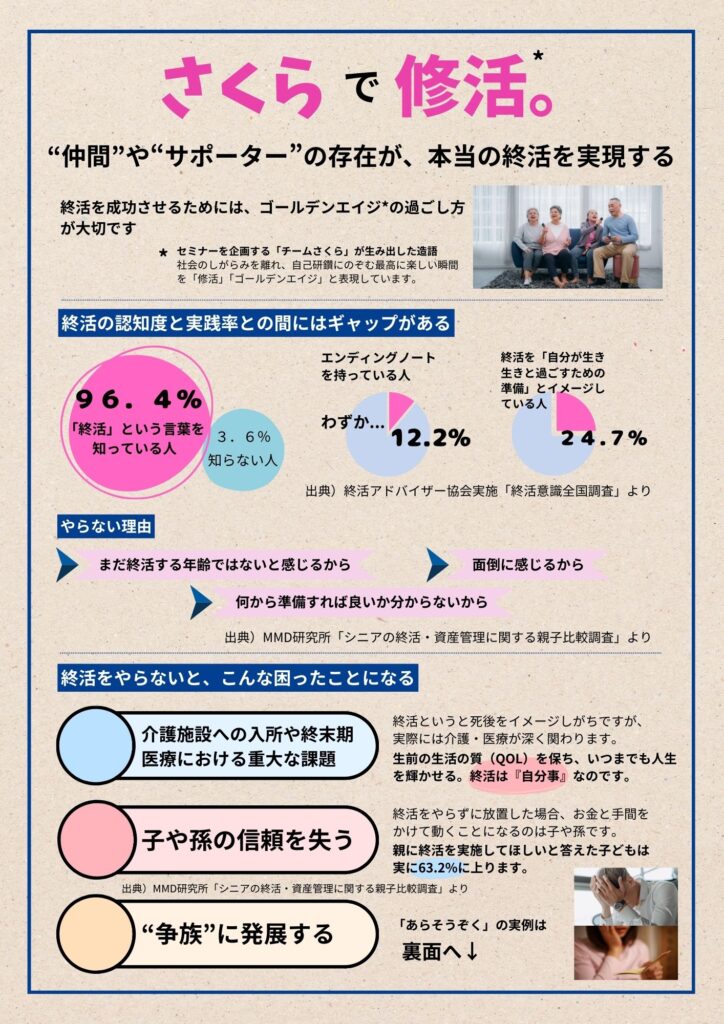

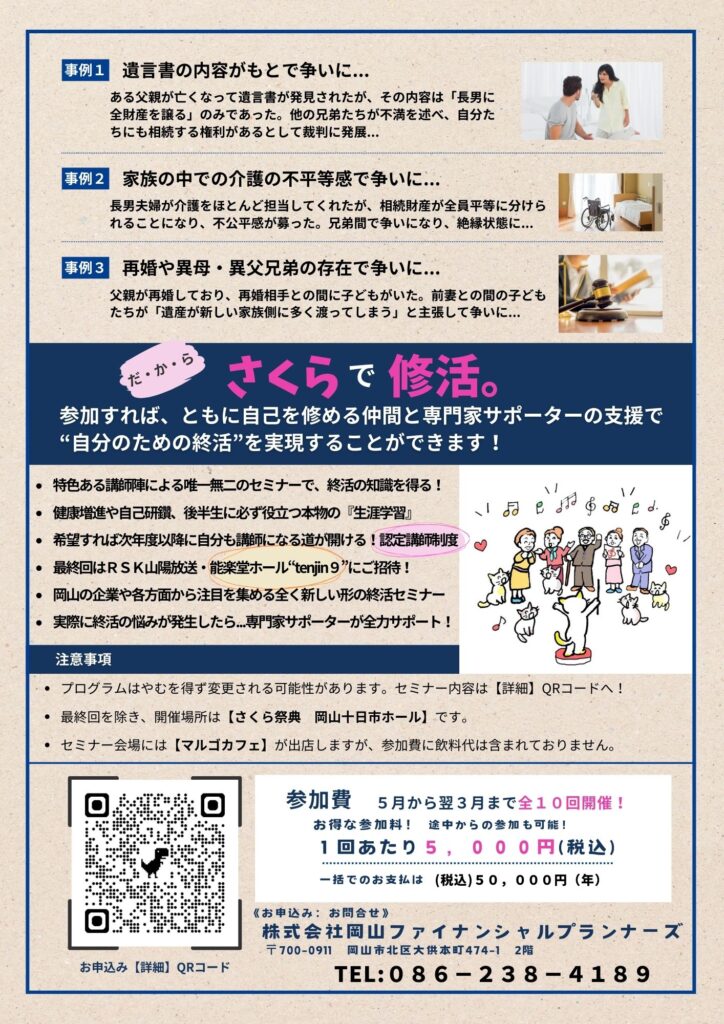

まったく新しいカタチの終活セミナー始めます!

これまで相続対策でお困りになる方は、本当に大勢いらっしゃいました…

FPとして相続で悩まれている方を放っておくことはできない!!という想いで、

今回、まったく新しいカタチのコミュニティを立ち上げることになりました。

その名も…

さくらで修活

従来の「終える活動」ではなく、生涯「修めていく活動」にする。

人生をずっと輝かせるコミュニティにしたい!

この想いに共感していただき、さくら祭典、RSK山陽放送、NPO法人など、多くの方が協賛してくださいました。初回は、逢沢一郎議員も駆けつける予定です。

定年退職後の方、65歳以上の男性女性、早期退職でセカンドキャリアを考えている方

相続に関する知識を学びたい方!健康増進、生涯学習をしたい方!

是非、ご参加ください!!

QRコードを読み取っていただくと、講座の日程、内容などが掲載されています。

単発の参加も、もちろん可能ですので、どしどしご応募ください!

お申込みは、お電話、お問合せフォームからお願いいたします。

随時、無料体験会も開催しております。

無料体験会のお申込はコチラ

さらに!!

さくらで修活プログラムが立ち上げる

人材センター

についての説明は以下の動画をご覧ください!

皆さまのセカンドキャリアに貢献するコミュニティです。

定年後の行き先は我々が創り出します!

是非、人生を輝かせてください!

来月から年金は1.9%増額!

年金の増額と振込について

2025年度から、年金額が1.9%増額されることが決定しました。この増額は、2024年度の年金支給額に基づいており、4月分から適用されます。具体的には、老齢基礎年金の満額受給者の月額は、2024年度の6万8,000円から6万9,308円に増加します。夫婦2人分の標準的な年金額も、22万8,372円から23万2,784円に増額されます。

振込のタイミング

年金の振込は、通常、毎月の支給日に行われます。2025年度の年金支給日は、例年通り、4月から始まりますが、具体的な振込日は年金受給者の個別の状況によって異なる場合があります。一般的には、年金受給者には毎年誕生日の近くに「ねんきん定期便」が届き、今後の年金見込額や振込日についての情報が記載されていますので確認してみてくださいね。

年齢別の平均年金額

気になる年金の受給額は、年齢や加入期間、職業によって異なります。厚生年金と国民年金の受給額は以下の通りです。

- 国民年金(自営業やフリーランスなど):

- 60~64歳: 約4万3,094円

- 65~69歳: 約5万7,829円

- 70~74歳: 約5万7,084円

- 75~79歳: 約5万6,205円

- 80歳以上: 約5万6,139円

- 厚生年金(会社員や公務員):

- 60~64歳: 約7万4,688円

- 65~69歳: 約14万4,322円

- 70~74歳: 約14万2,779円

- 75~79歳: 約14万6,092円

- 80歳以上: 約15万4,860円.

このように、厚生年金の受給額は国民年金に比べて高く、特に65歳以上では顕著です。

年金だけでは生活が厳しい現実

最近の調査によると、70歳代の約3割が「年金だけでは日常生活費も払えない」と感じていることが明らかになっています。これは、年金受給額が生活費に対して不足していることを示しています。例えば、65歳以上の夫婦二人世帯の平均的な生活費は毎月約25万円とされており、年金だけでは賄えないケースが多いのです.

貯蓄の平均額

老後の生活を支えるためには、年金だけでなく貯蓄も重要です。2023年のデータによると、70代以上の世帯の平均貯蓄額は約3,000万円以上とされていますが、これは世帯によって大きく異なります. しかし、貯蓄がない世帯も多く、年金だけでは生活が成り立たないという現実が浮き彫りになっています。

まとめ

2025年度からの年金増額は、受給者にとって朗報ですが、依然として年金だけでは生活が厳しいという現実があります。特に70歳代の受給者の中には、年金だけでは日常生活費を賄えないと感じている人が多く、貯蓄の重要性が増しています。老後の生活を支えるためには、年金の受給額を増やす方法や、貯蓄を計画的に行うことが求められていますし、元本割れのリスクを十分に理解した上で、資産運用など預貯金以外の方法も選択肢に入れてライフプランを考えては如何でしょうか。

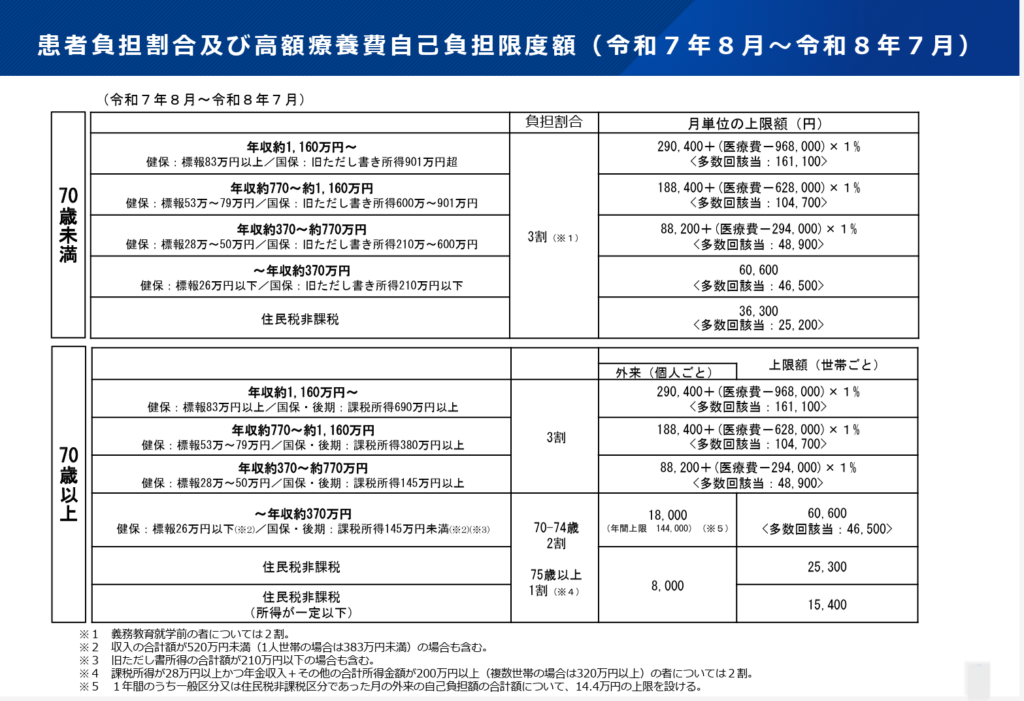

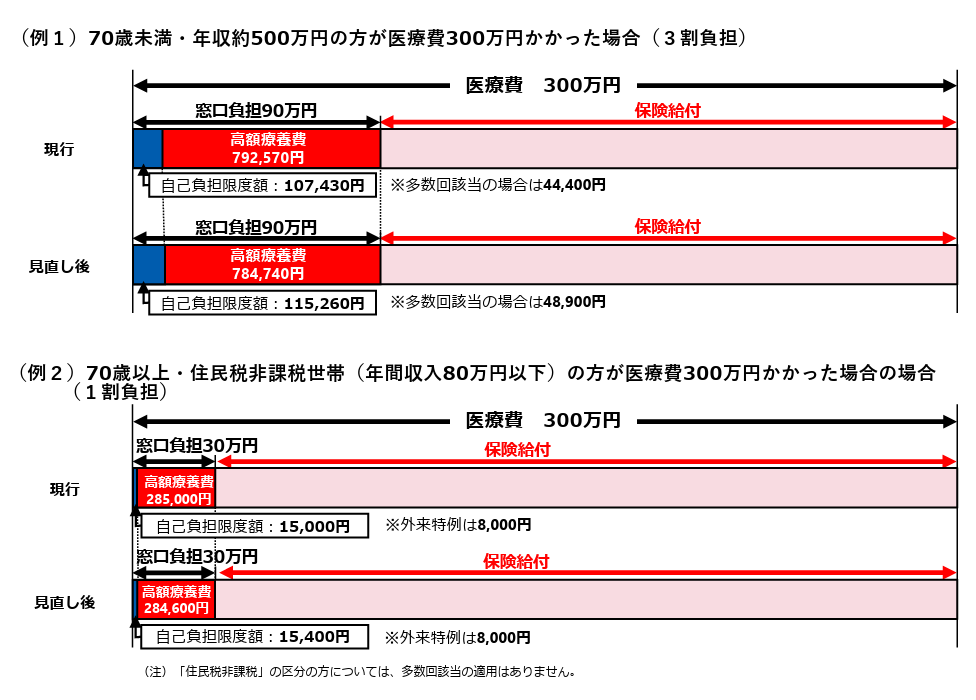

引き上げ見送り「高額療養費制度の見直し」

令和7年8月からの高額療養費制度の引き上げの見送りを発表

長期の治療を必要とするがん患者等や野党らが引き上げの凍結を強く求めていることに加え、与党の参議院側を中心に国民の理解が十分に得られていないとして、結果、今年8月からの引き上げを見送り、制度のあり方を再検討する方針を固めました。

見送られた高額療養費制度の見直しの理由としては、下記の通りでしたが・・・

・高齢化や高額薬剤の普及等で医療費の総額は年々増加しており、結果的に現役世代を中心とした保険料が増加してきた。そこで、セーフティーネットとしての高額療養費の役割を維持しつつ、健康な方を含めたすべての世代の被保険者の保険料負担の軽減を図る観点からの見直し

・具体的には、負担能力に応じたきめ細かい制度設計を行う観点から①各所得区分ごとの自己負担限度額を引き上げる(低所得者に配慮)とともに、②住民税非課税区分を除く各所得区分の細分化を実施する

・年齢ではなく能力に応じた全世代の支え合いの観点から、低所得高齢者への影響を極力抑制しつつ、70歳以上固有の制度である外来特例の見直しを行うことにより、全ての世代の被保険者の保険料負担の軽減を図る

出典:厚生労働省ホームページ「高額療養費の見直しについて」より

さらに、見直しは令和7年8月から令和9年8月にかけて段階的に実施されます。と言われておりました。

ところが、3月7日のニュースで「今年8月からの高額療養費制度の見直しから見送られる」方針を固めたようで、本当に良かったです。

いつも保険相談の時に、お客さまに公的の医療制度のことからお話しするようにしています。今回の制度の改定は見送られたものの、日本の法律や制度は変わってまいります。日本の公的医療も当てにならなくなってくるのでしょうか?この度の、高額療養費制度の見直しの件で、個人で医療時への備えをしっかりしていくことの重要性を再度認識いたしました。皆さんは、どの金融商品で今後の不安定な医療費を賄いますか?保険で?現預金で、運用で?民間の医療保険の見直しも含めご相談お待ちしております。

杉本でした(^^)/

バフェットじいちゃんのお手紙

こんにちは!

資産運用担当の末藤です。

今回は先週末に公開されたバフェットじいちゃんの「株主への書簡」についてお伝えします。

皆さまはウォーレン・バフェット氏というおじいちゃんをご存知でしょうか?

御年94歳の大ベテランなのですが、「オマハの賢人」の異名を持つ、世界的に有名な投資家です。

彼の純資産は1500億ドル(日本円で22兆円規模)で、国の予算かよ!と思わされるレベルですが、世界で7番目の富豪だとされています。

いわゆる“投資の神さま”ですね。

バフェット氏はバークシャー・ハサウェイというアメリカの投資・保険会社の会長兼CEOとして毎年株主に宛てた書簡を発表してきました。この書簡は「Shareholder Letter」と呼ばれ、彼の投資哲学や、バークシャーの業績、経済や金融市場に対する洞察が詳細に記されているため、世界中の投資家から非常に注目されています。

その特徴を以下に述べます。

1:投資哲学の共有

バフェット氏は、長期投資を基本とした“バリュー投資家”ですが、その哲学を詳しく説明しています。

例えば、企業の本質的な価値に着目し、株価が割安であると判断した場合に投資するという手法についてよく触れています。

2:透明性

株主への書簡となると、良いニュースばかりを書いていそうなイメージですが、バフェット氏の書簡は会社の失敗や教訓についても述べるなど、株主に対して透明性を持っているといえます。

3:わかりやすさ

バフェットじいちゃんの書簡は、非常にわかりやすい言葉で書かれているため、金融に関する専門知識を持たない人でも理解しやすいように配慮されています。

4:長期的な視点

彼の投資哲学は長期投資なので、短期的な市場の動きに左右されるのではなく、長期的な視点で企業価値を判断する重要性を説いています。株主価値を最大化する長期的な戦略を描いているということです。

5:経済状況への洞察力

書簡の中では、アメリカ経済やグローバル経済の状況、トレンド、金融・政治政策などについても言及されることが多く、投資家たちにとっても重要な参考情報になっています。

※ 写真はdepositphotosより引用

それでは、今回の書簡ではどのようなことを言っているのでしょうか。

報道によると、最も注目すべきポイントは、バフェット氏が「アメリカが例外的な危機に瀕している」と警告している点です。

実際に投資会社であるバークシャー・ハサウェイの年次報告書においても、現金等の比率が純資産の半分に達している(すなわち、株を売って現金比率を高めている)ことが明らかになりました。

その背景にはアメリカ株の割高感があります。

アメリカ株式市場の時価総額をアメリカのGDPで割る「バフェット指数」によると、アメリカ株は歴史的に見ても割高な水準にあるといわれています。

割安株に長期的に投資する“バリュー投資家”であるバフェット氏から見ると、もはや買いたいと思う株が残っていない状況ということでしょう…。

そして、直近ではバフェット氏がアメリカ株ではなく、日本の5大商社株への投資を拡大したとのニュースが舞い込んできました。実は、バフェット氏は前々から「投資先は自分が理解できる業界に限る」と言ってきたのですが、5大商社はバークシャー・ハサウェイと類似した手法で運営されているコングロマリット企業(多種多様な事業を運営している企業)なので、バフェット氏の投資対象としてはピッタリなのですね。

買い増しの真偽はさておき、アメリカ企業と比べた日本の5大商社の割安さが際立っているということでしょう。

数多の投資対象はあるものの、熱狂は永遠には続かないという格言もあります。

さてさて、明日のエヌビディアの決算発表を控えて、今後のアメリカ株はどうなっていくのでしょうか!?

それでは次回またお会いしましょう。

末 藤 丈 晴

(注)本ブログは投資に関連する情報の提供にとどめており、個別具体的な銘柄の推奨をするものではございません。

住宅ローン 未払い利息って?

住宅ローン金利がじわじわと上昇する兆しを見せています。

日本の国債利回りも上昇傾向にあり、1月には日銀の政策金利が0.25%追加利上げを発表し、大手銀行も今月から住宅ローンの金利を上げる措置をとっています。

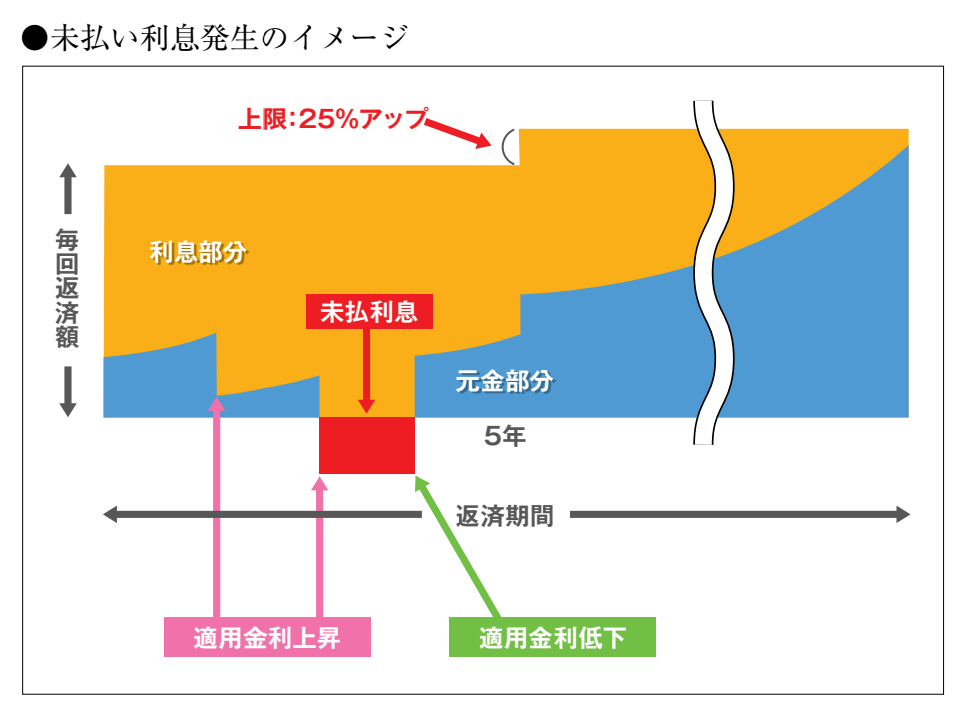

さて、多くの金融機関で提供されている変動金利型の住宅ローンには、「5年ルール」と「125%ルール」という仕組みがあります。

これらのルールによって発生する未払い利息について、正しく理解することが重要ですので、今回はこのテーマで記載させて頂きます。

「5年ルール」とは、変動金利型の住宅ローンにおいて、適用金利は半年ごとに見直されるものの、毎月の返済額は5年間固定される仕組みです。

返済額が変わらない5年の間に適用金利が上昇し、本来支払わなければならない利息額が毎月返済額を超えてしまう状態。これが未払い利息の発生です。

未払い利息に対して利息はかかないのが通常ですが、支払われていない利息として溜まっていきます。

また、「125%ルール」により、5年ごとに返済額を見直す際、その増加幅は直前の返済額のアップ率が125%以内に制限されます。

そのため、金利が急上昇した場合、未払い利息がどんどん膨らみ続ける可能性もあります。

例えば、4,000万円を金利0.5%で借り、35年の元利均等返済(ボーナス返済なし)を選択した場合、金利が半年ごとに0.3%ずつ上昇しても、5年間は未払い利息が発生しません(5年目後半の適用金利は3.2%)。

しかし、0.4%ずつ上昇すると、適用金利が3.3%に達する4年目後半から未払い利息が発生し、0.5%ずつ上昇すると、適用金利が3.5%に達する4年目前半から未払い利息が発生します。

一概には言えませんが適用金利がざっくり約3%上昇すると未払い利息が発生する可能性が高まります。

未払い利息の対策としては、返済期間を短縮することで元金の支払い割合を増やす方法が有効です。

返済期間を短くすると、未払い利息の発生リスクを抑えやすくなるため、検討する価値があると言えるかもしれませんね。