Posts Tagged ‘保険’

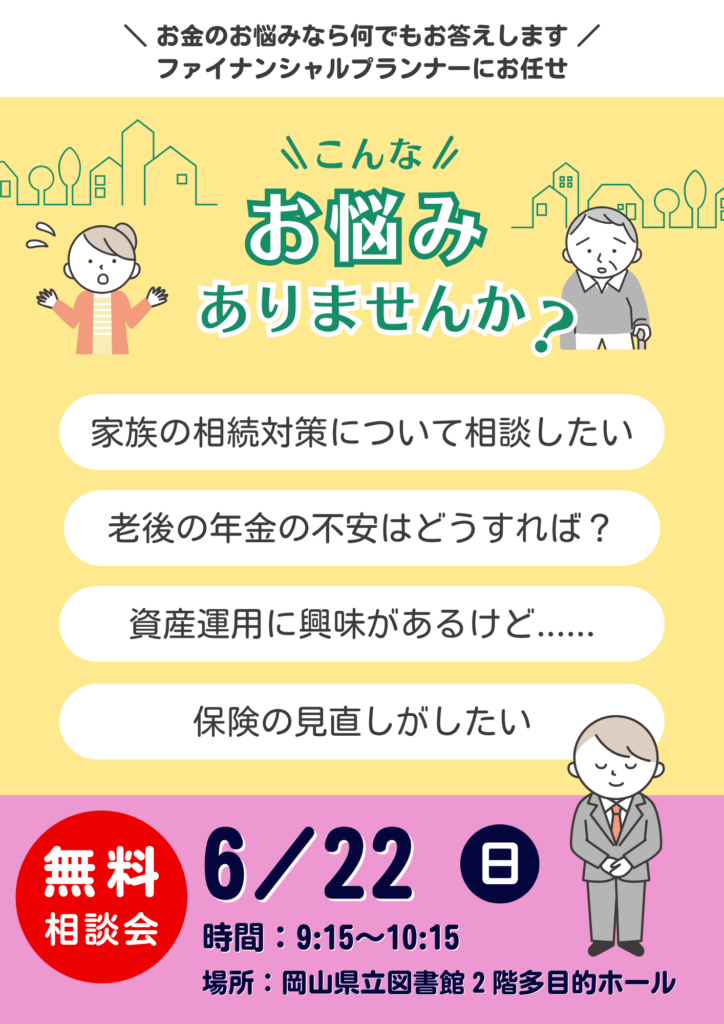

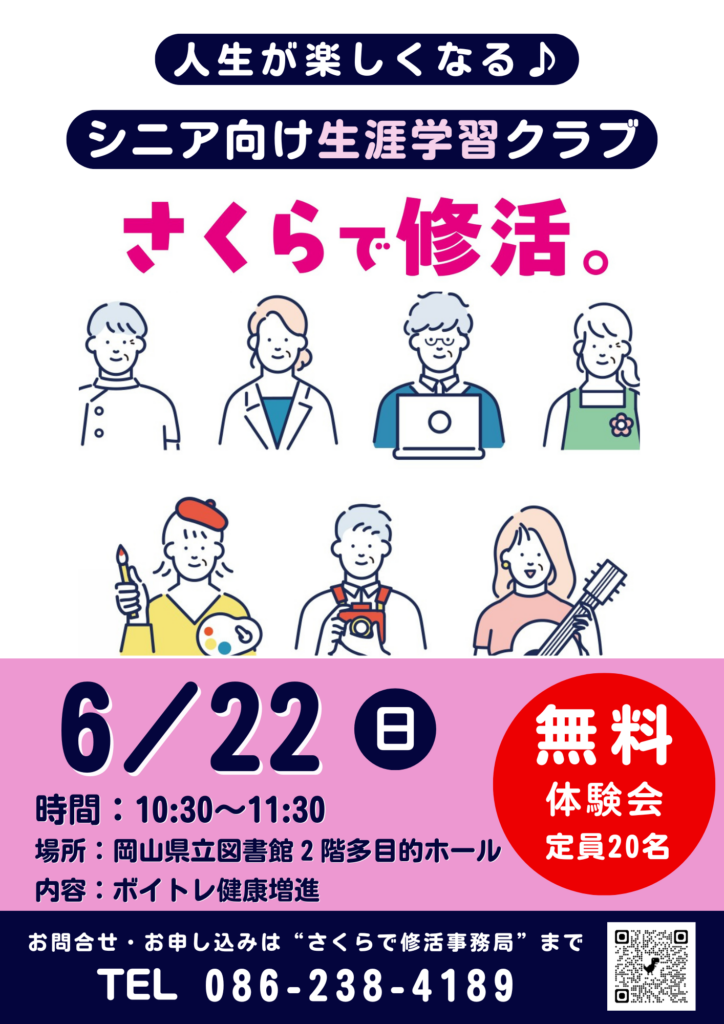

FP無料相談会・修活無料体験会を開催します!

岡山県立図書館2階多目的ホールにて、6月22日(日)に無料相談会を行います。

当日は午前9時10分から午前中いっぱい開場しておりますので、どしどしご参加ください!

お問い合わせ・お申込みは、お電話、メール、問合せフォームにてお願いします。

電話:086-238-4189

メール:okayama-fp@view.ocn.ne.jp

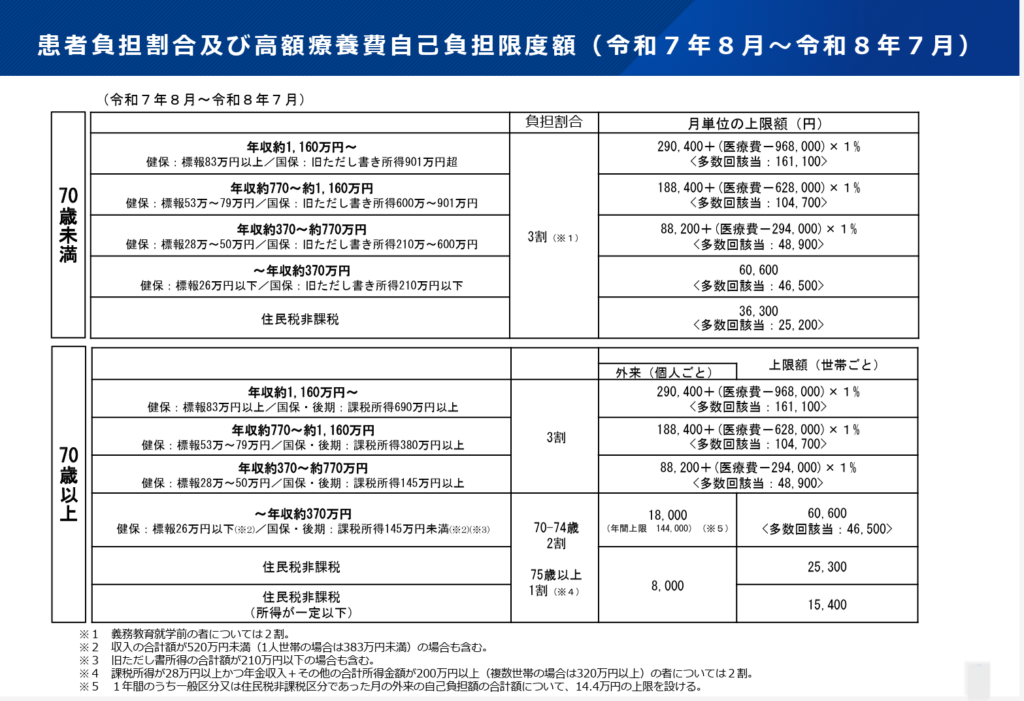

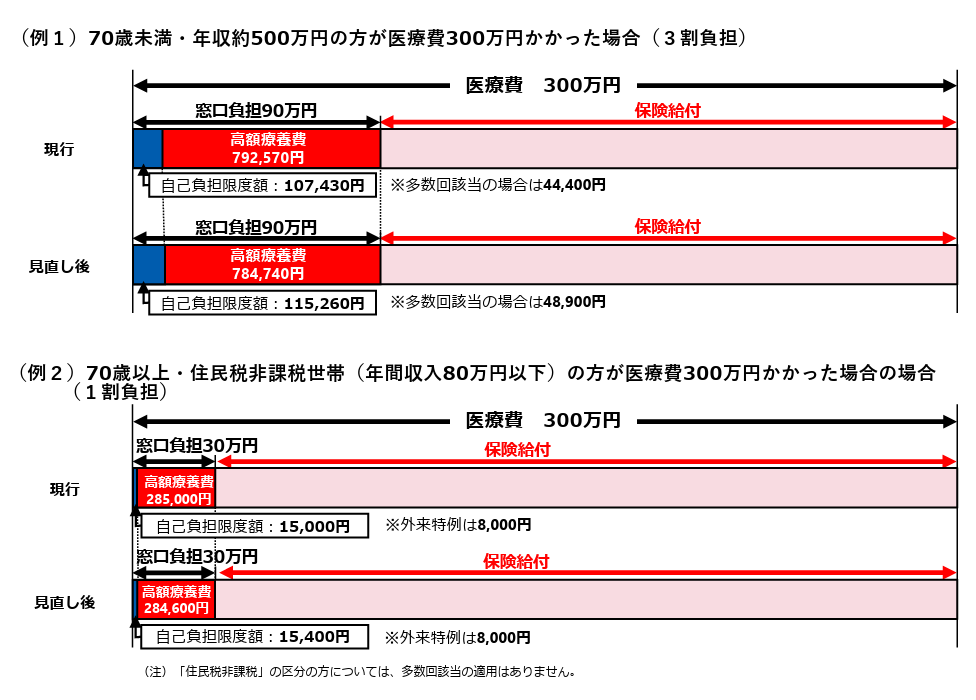

引き上げ見送り「高額療養費制度の見直し」

令和7年8月からの高額療養費制度の引き上げの見送りを発表

長期の治療を必要とするがん患者等や野党らが引き上げの凍結を強く求めていることに加え、与党の参議院側を中心に国民の理解が十分に得られていないとして、結果、今年8月からの引き上げを見送り、制度のあり方を再検討する方針を固めました。

見送られた高額療養費制度の見直しの理由としては、下記の通りでしたが・・・

・高齢化や高額薬剤の普及等で医療費の総額は年々増加しており、結果的に現役世代を中心とした保険料が増加してきた。そこで、セーフティーネットとしての高額療養費の役割を維持しつつ、健康な方を含めたすべての世代の被保険者の保険料負担の軽減を図る観点からの見直し

・具体的には、負担能力に応じたきめ細かい制度設計を行う観点から①各所得区分ごとの自己負担限度額を引き上げる(低所得者に配慮)とともに、②住民税非課税区分を除く各所得区分の細分化を実施する

・年齢ではなく能力に応じた全世代の支え合いの観点から、低所得高齢者への影響を極力抑制しつつ、70歳以上固有の制度である外来特例の見直しを行うことにより、全ての世代の被保険者の保険料負担の軽減を図る

出典:厚生労働省ホームページ「高額療養費の見直しについて」より

さらに、見直しは令和7年8月から令和9年8月にかけて段階的に実施されます。と言われておりました。

ところが、3月7日のニュースで「今年8月からの高額療養費制度の見直しから見送られる」方針を固めたようで、本当に良かったです。

いつも保険相談の時に、お客さまに公的の医療制度のことからお話しするようにしています。今回の制度の改定は見送られたものの、日本の法律や制度は変わってまいります。日本の公的医療も当てにならなくなってくるのでしょうか?この度の、高額療養費制度の見直しの件で、個人で医療時への備えをしっかりしていくことの重要性を再度認識いたしました。皆さんは、どの金融商品で今後の不安定な医療費を賄いますか?保険で?現預金で、運用で?民間の医療保険の見直しも含めご相談お待ちしております。

杉本でした(^^)/

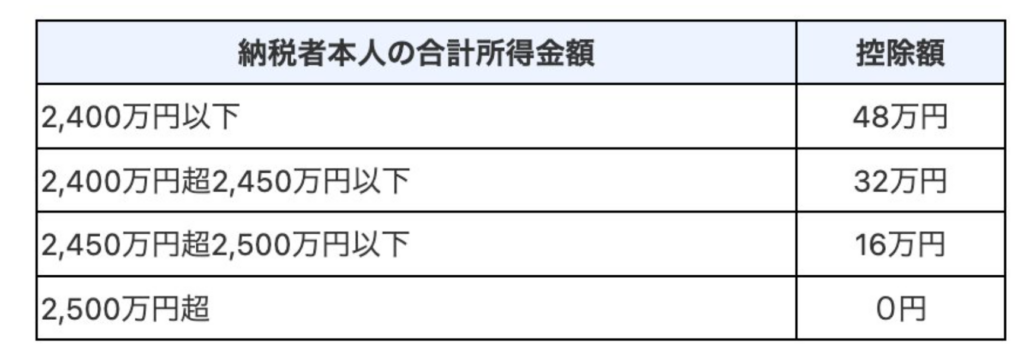

年金受給者の人の確定申告は必要?

先月頃から生命保険料控除の案内や、確定申告や年末調整に必要な書類が届いていることと思います。2025年の確定申告期間は、2月16日が日曜日、3月15日が土曜日であることから、2月17日—3月17日の1ヶ月間にわたります。

確定申告が必要な方には、自営業やフリーランスの方、また特定の控除を申請したい方が含まれます。働き方が多様化する中で、働きながら年金を受け取る人の場合、確定申告が必要になるのか気になるところです。

ここでは、年金と給与を受け取る方の確定申告について、申告が不要なケースや申告した方が良いケースについて解説します。また、確定申告の要否を判断する方法も詳しく説明します。

1. 年金+給与を受け取る人で確定申告が不要なケース

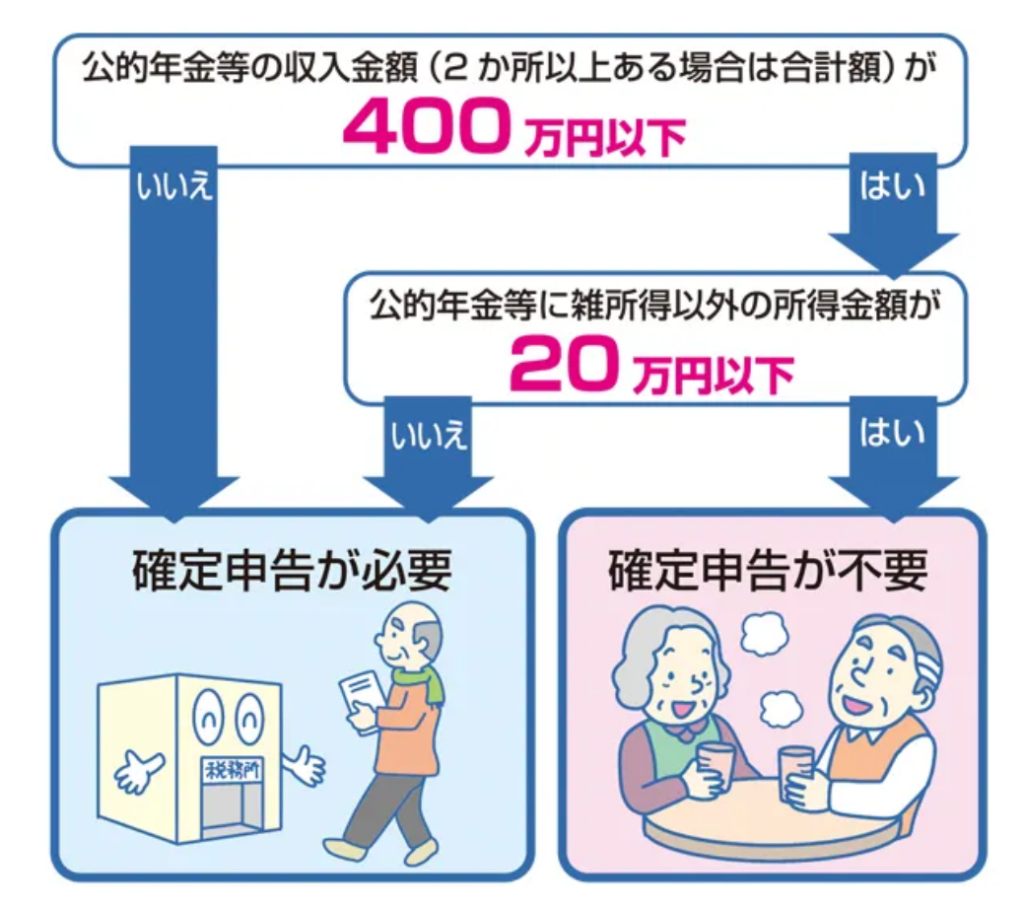

公的年金を受け取る方は「確定申告不要制度」を利用すれば、確定申告を省略できます。ただし、以下の条件を満たす場合に限ります。

- 公的年金等の収入金額が400万円以下であること

- “公的年金等にかかる雑所得”以外の所得金額が20万円以下であること

出所:政府広報オンライン「ご存じですか?年金受給者の確定申告不要制度」

国民年金や厚生年金、確定給付企業年金(DB)、企業型確定拠出年金などを含む公的年金等の収入が400万円以下で、かつ、給与所得や個人事業の所得、不動産収入、生命保険の満期返戻金などのその他の所得が合計20万円以下であれば、確定申告は不要です。

ただし、給与所得が20万円以下でも、他の所得を合算して20万円を超える場合は、確定申告が必要となります。

1.1 確定申告不要制度の背景

老齢年金は雑所得に該当し、一定以上の金額を受け取る場合は源泉徴収が行われます。しかし、現役時代に確定申告を経験したことがない人や、手続きが負担となる高齢者も多くいます。そのため、確定申告不要制度が設けられ、負担軽減が図られています。

ただし、年金を受け取りながら給与を得る場合は、給与所得が20万円を超える可能性が高く、確定申告が必要になることがあります。給与額が高い場合は、申告準備を進めておくと良いでしょう。

2. 確定申告をしたほうがよいケース

確定申告不要制度の条件を満たしていても、以下のような場合には確定申告をした方が有利になることがあります。

2.1 還付を受ける場合

所得税の還付を受けられる可能性がある場合は、確定申告を行う価値があります。主なケースは以下の通りです。

- 医療費が年間10万円を超えた場合: 医療費控除が適用されます。

- 医薬品購入費が1万2000円を超えた場合: セルフメディケーション税制による控除が可能です。

- ふるさと納税や寄附を行った場合: 寄附金控除が適用されます。

- 災害などで資産が損害を受けた場合: 雑損控除を受けられます。

これらの控除を適用することで、源泉徴収された税金が還付される場合があります。

2.2 住民税申告が必要な場合

所得税の確定申告が不要であっても、住民税の申告が必要になることがあります。例えば、以下の条件に該当する場合です。

- 公的年金にかかる雑所得のみだが、社会保険料控除や配偶者控除以外の控除を受けたい場合

- 公的年金以外の所得がある場合

住民税の課税要件は自治体によって異なるため、詳細はお住まいの自治体に確認することをお勧めします。

3. 確定申告の要否を判断する方法

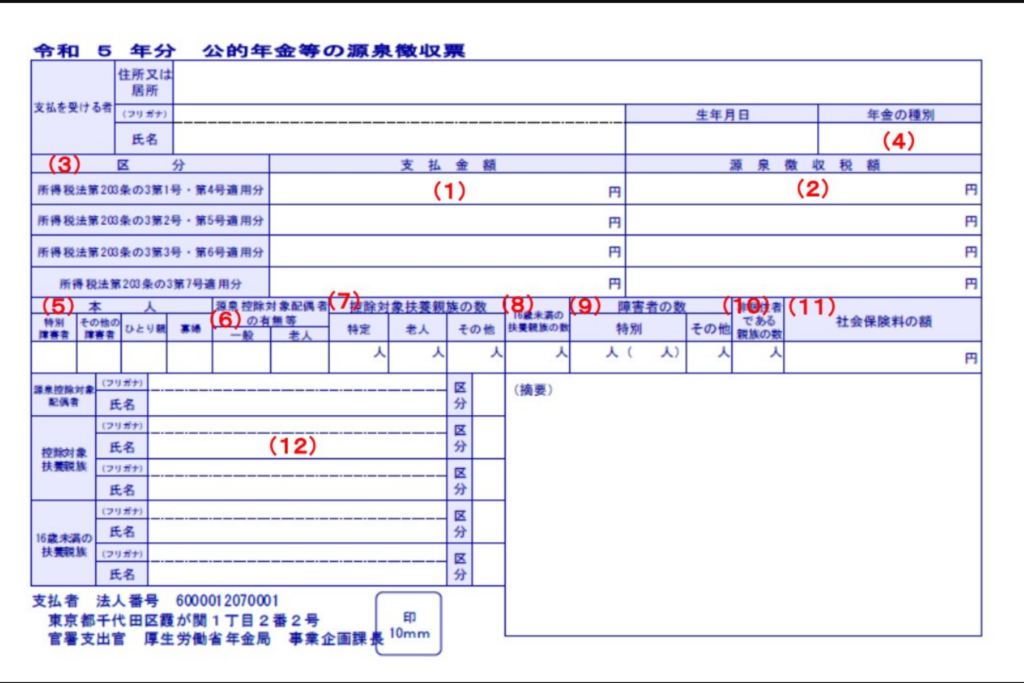

確定申告が必要かどうかを確認するには、「公的年金等の源泉徴収票」を確認します。

源泉徴収票の確認ポイント

- 支払金額欄: 税や社会保険料が差し引かれる前の年金額が記載されています。

支払金額が400万円以下で、年金以外の所得が20万円以下の場合は、確定申告が不要です。ただし、給与収入が123万円を超えると給与所得が20万円を超え、確定申告が必要となります。

源泉徴収票でチェックする箇所は「支払金額」の欄です。支払金額は税や社会保険料が引かれる前の額面そのままの金額が記載されているため、単純な年金年収をチェックできます。

支払金額が400万円を下回っており、年金以外の所得が20万円以下でなければ、確定申告は不要です。

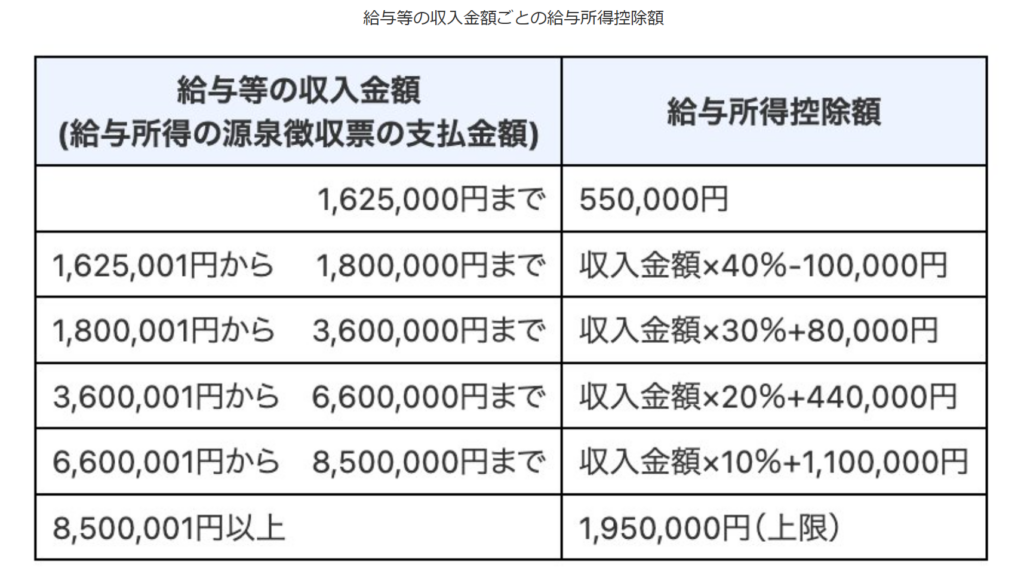

なお、年金と給与を受け取っている人が年金以外の所得を求める場合は、給与所得控除や基礎控除を頭に入れておけば良いかもしれません。。

ほかの控除の適用がない場合は、年間給与収入が123万円を超えると給与所得が20万円超となり、確定申告が必要となります。

もし源泉徴収票が手元にない場合は、振込口座の記帳や「ねんきんネット」で確認すると良いでしょう。

4. まとめ

年金を受け取りながら働く方は、年金収入のみの方に比べて確定申告が必要になるケースが当然増えると言えます。また確定申告が必要かどうかは、年金とその他の所得の合計額に基づいての判断となります。

初めて申告を行う際は、税務署や税理士に相談して正確な手続きを行うことをお勧めします。

少し早いですが本年もお世話になりました。

また来年もどうぞ宜しくお願い致します。

中西康修

保険のはなし この時期多い集中豪雨で被害を受けた時

夏から秋にかけては台風の発生が多くなり、洪水などの水災が発生する可能性が高くなります。

特に近年は、「ゲリラ豪雨」による被害が多くなっていることから、被害に遭った場合の補償について知りたい方もいるでしょう。

建物や家財の補償といえば火災保険がありますが、ゲリラ豪雨や集中豪雨などで受けた被害も補償対象になるのでしょうか。

火災保険は、火災による建物や財産の損害をカバーする保険ですので、ゲリラ豪雨や集中豪雨による被害に関しては一般的に火災保険の範囲外とされることが多いです。

ただし、具体的な保険契約や保険会社によって異なる可能性がありますので、契約内容や保険会社のポリシーを確認することが重要です。

ゲリラ豪雨や集中豪雨による被害が火災保険で補償されるかどうかを判断する際に考慮されるポイントは以下の通りです

- 保険の特約や追加カバー:一部の火災保険契約には、水災や風水害、地震などの自然災害に対する特約や追加カバーが含まれている場合があります。これによって、豪雨による浸水や流失などが一部補償の対象となる可能性があります。

- 水災保険:一般的な火災保険ではカバーされない水害に対して、水災保険を別途加入することで、洪水や台風による被害を補償することができる場合があります。ただし、これも保険会社や契約内容によって異なります。

- 保険の範囲外のケース:多くの場合、火災保険は火災や爆発などによる損害をカバーするものであり、豪雨による浸水や地盤の崩壊などは一般的にその範囲外とされることがあります。

- 保険金支払いの条件:被害が発生した際に保険金を支払うためには、契約内容に基づく条件や手続きを満たす必要があります。保険金の支払いに関する細かい条件や制約がある場合がありますので、保険契約書をよく確認する必要があります。

突然の豪雨や異常気象 おうちの保険は?

今年も暑い夏となりそうです。

夏になると毎年、異常気象による災害ニュースがありますが、特にゲリラ豪雨と呼ばれる『線状降水帯』の特別警報は気を付けておかなければなりません。

今回は皆さんのお家に対しての保障の代表例『火災保険』について載せておきます。

私達の暮らしを支える保険の一つ、火災保険は「火事になったときに保険がおりるもの」と思われる方も多いですが、実は火災保険がカバーするのは火事だけではありません。

先述の増加するゲリラ豪雨にも役立つかもしれないのです。

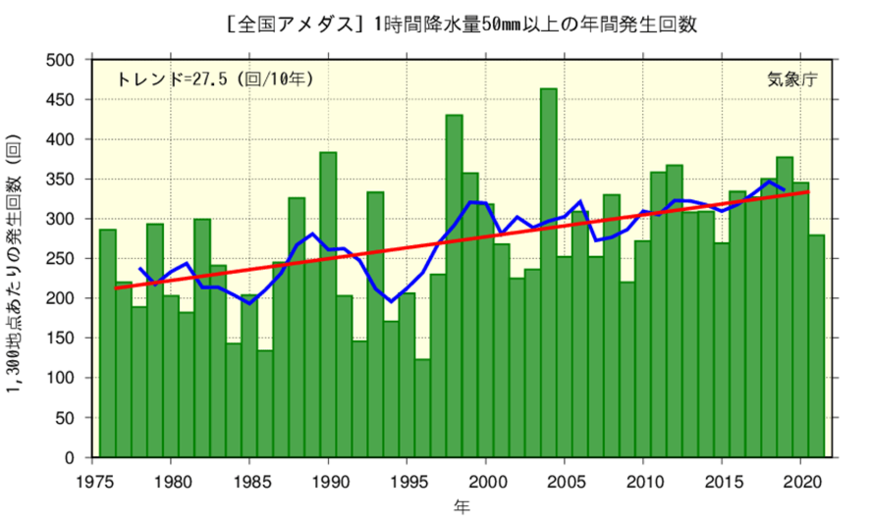

ゲリラ豪雨とは局地的に大雨が降ることで、全国どこでも発生する可能性があります。気象庁によると、1時間降水量50mm以上の年間発生回数は増加傾向にあります。

災害に備えることは必要ですが、補償を知ることも大切です。火災保険がカバーする自然災害について知っておきましょう。

相続や認知症の不安が解消されました!!

倉敷市 Y様

~私の両親や兄弟も安心したようで、「相談して良かったな!」と思います~

濱尾さんとは10年来のお付き合いで、保険の見直しからしていただき、確定拠出年金の商品選定をはじめ、資産運用のアドバイスもと色々ご相談させていただき、とても助かっております。

いつもどんな質問をしても分かり易く説明してくださるので、私にとって安心して相談できる方です。

そんな中、両親がそろそろ高齢で、相続や認知症のことが心配になっていましたのでご相談させていただきました。

その時に、濱尾さんのお父様が認知症にかかり大変だったことを聞きました。認知症になったら資産凍結され、銀行口座の管理をしようと思うと成年後見人を頼まなくてはいけなくなり、数十万円のコストがずっと必要になってしまったという話にはビックリしました。そうなりたくないという思いもあり、今だったらまだ間に合うとのことでしたので、今度は、両親や兄弟と一緒に、濱尾さんからご説明をしていただくことにしました。

相続に関わる者が一同そろっていたので、それぞれ知りたかったことを質問し、教えていただくことができました。両親の資産に適したアドバイスをいただき、その上で、認知症対策・相続対策を一部ではありますが実践することが出来ました。私の両親や兄弟も安心したようで、「相談して良かったな!」と思います。

今後も自分のライフプラン相談を将来に渡りしていきたいと思っております。濱尾さん、よろしくお願い致します。

変わる!「傷病手当金」2022年1月改定

こんにちは!杉本です。

健康保険制度の給付に「傷病手当金」があります。傷病手当金と名のあるものの中でも、これからご紹介する「傷病手当金」とは給付内容が異なる健康保険等もあります。健康保険等でも扶養されているもの(3号保険者)は「傷病手当金」の対象ではないことがほとんどです。そして、国民健康保険にはそもそも「傷病手当金」はありません。

傷病手当金は病気やけがで休業している間の所得を保障し、職場復帰を支援します。働けなくなった日の4日目から給与の約3分の2に相当する額が支給されます。

現在の傷病手当金は、「支給開始日から数えて1年6ヶ月を超えない期間」で、出勤をしたり休んだりを繰り返すことで「支給を始めた日から起算して1年6ヶ月」という条件に合わず、自身の預貯金を生活費に充てるということがありました。ですが、

2022年1月からは「支給日から1年6ヶ月を通算で1年6ヶ月支給される」ようになります。

この改定で、多くの働く人が助かることは間違いありません。

病気やけがで思うように働けず、仕事を休まざるを得ない時、いくらかでも収入があるのとないのでは大きく違います。

一番最初にお伝えしましたが、傷病手当金があるのは、残念ですがすべての健康保険ではありません。

ですので、自身で闘病生活での目に見えない治療費等や普段通りに働けなくなることでの収入減少に備えておかなければなりません。自身だけでなく、家族も巻き込んで闘病生活が強いられます。健康なうちに民間の保険などで備えておいてください。

杉本でした(^^)/

インフルエンザが怖くなる季節

こんにちは!杉本です。

ワクチン接種が普及したおかげか、全国的にコロナが段々と落ち着いてきています。

しかし、これから寒さも激しくなっていきますので、今度はインフルエンザが気になってきます。

インフルエンザはしっかりと病院で診察してもらい、処方箋を頂きご自宅で療養すると治る病気です。

しかしそんなインフルエンザも昔は死亡のリスクが高かった事をご存じでしょうか?

世界史でも有名なスペイン風邪はインフルエンザが原因と言われています。

全世界で感染者約6億人、死者2000~4000万人も出したパンデミックの一つです。

今では医学が進歩しインフルエンザで死亡するケースは稀ですが、それでも年間3000人程は日本でも死者が出ています。

コロナも落ち着いてきてはいますが、完全に感染者が0になる事は難しく、今後もコロナが原因の死亡リスクや長期入院は付きまとってくる可能性は十分にあります。

それだけでなく、新たな感染症のリスクも捨てきれない所です。

そういったリスクを伴っている世の中で、長期入院による出費や収入の減少はやはり痛手となってくる所になります。

リスク対策の一つとして保険加入があります。

就業不能に対する保険や感染症の特約・保険を多くの保険会社で販売していますが、一体何が違うのか難しい所かと思います。

各保険会社の商品の特徴を公平に判断してくれる人が大事になってきます。

ご自身の保険が現在~将来のリスクに対応している無理の無い保険かどうか?、

一度プロにご相談ください。

岡山ファイナンシャルプランナーズでは保険相談を無料で行っております。

FPという立場から、あなたの収支に合わせた最適なプランを提案いたします。

無理な加入を勧めたりは絶対にいたしません。

保険だけでなく、お金全般の問題の解決ができるのが、独立系FP事務所である「岡山ファイナンシャルプランナーズ」です。是非ご相談ください。

お待ちしております。

杉本でした(^^)/

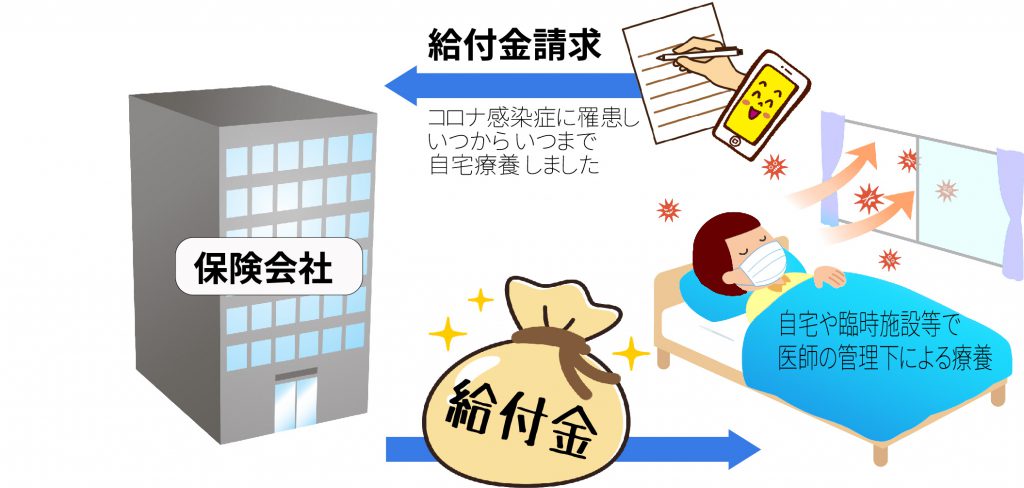

もしコロナで自宅療養になった時、生命保険の手続きは?

コロナ感染の症状がでて、救急車に来てもらっても入院先が決まらないというニュースをよく聞きます。新型コロナウイルス感染症の検査で陽性であった方のうち、無症状、または医学的に症状が軽い方については、自宅や、都道府県が用意する宿泊施設で安静・療養が行われています。

保険会社によって対応が違うのですが、「新型コロナウイルス感染症」と診断され、自宅や臨時施設等で医師の管理下による療養を受けた場合、医師等が証明した期間について「入院」扱いになる保険会社が多いです。

また、医療機関の通院に代えて自宅などで医師による電話診療またはオンライン診療を受けた場合、通院扱いになり、通院特約などを付加されておられる契約では通院給付金の支払対象となることもあります。

コロナ感染症で自宅療養となった場合に入院の給付金を請求するにあたり、手順やどんなものが必要なのでしょう。

~まずは加入中の保険の確認を~

複数の保険会社にご加入の方もいらっしゃると思います。それら全部が給付してもらえるとは限りません。

なので、全部の保険証券をまとめ、保障内容を確認しておきましょう。そして、万一の時にはどこに連絡すべきなのかすぐわかるようにしておきたいですね。

~請求できる保険があったらどこに連絡すればいいの?~

1)ご自身の保険の担当者に連絡

岡山ファイナンシャルプランナーズホールディングスも取り扱っています。

ご自身の保険をまとめて面倒を見てくれている代理店があれば請求漏れのないように手続きを進めてくれますのでおススメです。

2)インターネットでご自身の保険会社のホームページから請求手続き

各保険会社の公式ホームページから給付金請求用紙などがダウンロードできます。

3)保険会社のスマホアプリから請求手続き

最近では各社パソコンやスマホから手続きできるようになっています。

かんたん給付請求の条件に該当すれば、アプリ上で請求が完了する保険会社もあります。

また、LINEでお友達登録をしてチャットで聞きながら請求手続きができたりも。

(あらかじめ保険会社のアプリをスマートフォンにインストールしておくことや、保険会社をLINEのお友達登録しておく必要があります)

保険契約者が急に入院して、契約内容がわからない時などに

「本人様でなければお答えできません」と

教えてもらえないなんてことを避けられる制度がある保険会社もあります。

災害が発生し、保険契約者さまと連絡が取れない時なども

ご家族を登録しておけば、ご家族を通し、連絡経路を確保できる制度です。

「家族登録」制度おススメです。

詳しくはお問い合わせください。

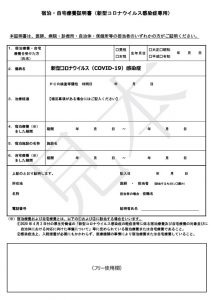

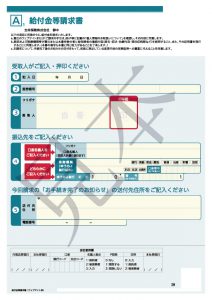

~必要書類~

給付金を請求するって、どんなものが必要になってくるのでしょうか。

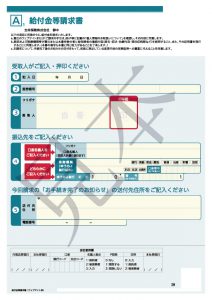

1)給付金等請求書

そう、年金と同じで請求しないと給付金は貰えません!

手書きの場合はこんな感じですね。

ご担当者様に用意して頂く、もしくは

自身で該当保険会社の公式ホームページからダウンロードして印刷するなど。

保険会社ごとに違いますので請求もれが無いように注意してください。

2)本来必要な入院期間が確認できる書類

(自宅・ホテル療養がある場合)

病院に入院であれば「退院証明書」や「入院費の領収書の写し」、「診療報酬明細書」などがありますが、ホテル療養や自宅療養の場合はありません。

医療従事者や保健所などの方々の事務負担を軽減するために、給付金等支払手続きを簡略化する標記対応を実施されています。

業界統一の簡易な「新型コロナウイルス感染症専用証明書」が作成されていますので、ダウンロードして使用が可能です。

一般的なものでは、医療機関や保健所が発行する

・宿泊・自宅療養証明書(新型コロナウイルス感染症専用)

・就業制限通知書・就業制限解除通知書 などです。

岡山市保健所から取得書類の例としては

・就業制限通知書

・入院に関する勧告書 など。

入院勧告書は入院前に発行された、入院を勧める書面となりますので、本来入院が必要であった期間の終了日の証明にはなりません。

ですので、本来必要ないつからいつまでの入院期間の判断がつかない場合は追加で書類の提出が必要になってきますので注意が必要です。

過去のケースでは、「就業制限解除通知書」などの写しの提出を求められています。

あくまでも請求時に提出の書類、内容の個別判断となりますので、その都度保険会社へ確認してください。

~給付金の請求を忘れていた!~

よく給付金の請求を忘れていた。後から見たら支払い対象になる保険だったのにという場合があります。期限はあるものの、請求できる場合がありますので、お持ちの保険会社へ問い合わせてみましょう。

これだけ蔓延していたら罹患するもしないも運かもしれませんが、投資と同じく、マイナスのリスクはなるべく回避を心がけたいですね。

弊社以外でご加入の保険でも、「これだけの保険証券がある。どれがどんな時に給付金がもらえるのか?」、「家族登録の手順」や「保険会社のアプリのインストール方法」など、お気軽にご相談ください。一日でも早いコロナ感染症の終息を祈っております。

by yamada

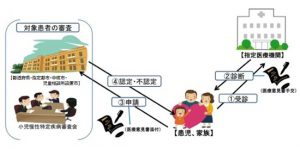

小児慢性特定疾病の医療費助成制度を知ろう!

医療費助成制度の中に

小児慢性特定疾病の医療費助成制度という制度がありますのでご紹介いたします。

「小児慢性特定疾病の医療費助成制度」

小児慢性特定疾病の医療費助成の概要

小児慢性特定疾病にかかっている児童等について、健全育成の観点から、患児家庭の医療費の負担軽減を図るため、その医療費の自己負担分の一部が助成されます。

対象者

小児慢性特定疾病(以下)にかかっており、厚生労働大臣が定める疾病の程度である児童等が対象です。

- 慢性に経過する疾病であること

- 生命を長期に脅かす疾病であること

- 症状や治療が長期にわたって生活の質を低下させる疾病であ ること

- 長期にわたって高額な医療費の負担が続く疾病であること

・上記のすべての要件を満たし、厚生労働大臣が定めるもの。

・18歳未満の児童等が対象です。(ただし、18歳到達時点において本事業の対象になっており、かつ、18歳到達後も引き続き治療が必要と認められる場合には、20歳未満の者も対象とします。)

対象疾病

対象疾病は、小児慢性特定疾病対策情報センターよりご確認ください

https://www.shouman.jp/ で確認できます。

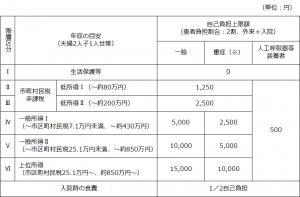

自己負担額

小児慢性特定疾病の医療費助成に係る自己負担上限額

※重症:①高額な医療費が長期的に継続する者(医療費総額が5万円/月(例えば医療保険の2割負担の場合、医療費の自己負担が1万円/月)を超える月が年間6回以上ある場合)、②現行の重症患者基準適合するもの、のいずれかに該当。

医療費助成の申請について(お手続きの流れ)

- 指定小児慢性特定疾病医療機関(※1)を受診

- 指定小児慢性特定疾病医療機関にて診断後、小児慢性特定疾病指定医(※2)に、医療意見書を記載してもらう

- 医療意見書およびその他必要書類(※3)を準備の上、居住している自治体窓口(※4)へ申請を行う

- 自治体の小児慢性特定疾病審査会にて認定審査が行われる

- 自治体より認定結果が通知される

※1. 指定小児慢性特定疾病医療機関において行われた保険診療に関してのみ医療費助成の対象となります。各自治体から指定小児慢性特定疾病医療機関が公表されています。

※2.医療意見書の記載は小児慢性特定疾病指定医のみが行えます。各自治体から小児慢性特定疾病指定医が公表されています。

※3. 医療意見書の発行に時間を要する場合は、他の必要書類を準備の上、先に自治体窓口へ申請の相談を行ってください。必要書類は自治体ごとに異なる場合がありますので、詳細は自治体窓口にご確認ください。

※4. 小児慢性特定疾病対策は、お住まいの地域によって担当となる自治体が異なります。指定市、中核市、児童相談所設置市にお住いの場合には各市の担当窓口へ、その他の地域の場合には、都道府県の担当窓口へご相談ください。

→「各自治体担当窓口一覧」は小児慢性特定疾病対策情報センターのHPよりご確認ください。

以上、小児慢性特定疾病の医療費助成制度についてご紹介いたしましたが、詳細は「小児慢性特定疾病対策情報センター」HPでよくご確認ください。

いかがでしたか?

医療費助成制度のひとつをご紹介させていただきました。

ここでわかることは、世の中には幼くして病気で治療をうけている人がいるということです。この医療費助成制度は、小児ということですが、年齢的には、18歳未満が対象です。ということは、高校3年生の時の誕生日で、対象になるか対象にならないかが分かれるということです。みなさまはお子様が18歳のとき、どのような医療保険にご加入されていますか?

普段、お客様に生命保険のお話をするとき、大きな疾病をした時を重視した保障内容にしてくださいとお伝えしております。

大きな疾病とは、治療が長期になりやすい、生活スタイルが変わってしまう可能性があるような疾病だと思います。

例えば、三大疾病(がん、心疾患、脳血管疾患)ですね。

上記の病気に関わらず、病気の後遺症や薬の副作用で思うようにいかなくて、仕事ができないなど生活スタイルが変わってしまうこともあります。

生命保険を考えるうえで、まず大事なのは「知ること!」です。

自分自身の生活だけではなく、周りのこと、色々な人のことをぜひ知ってください。

病気のこと、費用のこと、制度のこと、保険のこと。

私たちは、お客様に色々な情報提供ができるよう努力してまいります。

杉本でした(^^)/

« Older Entries