Author Archive

「NISA制度見直し」

こんにちは、いよいよ師走ですね。濱尾です。

NISA制度の見直しを政府が検討していますね。

岸田首相が提唱している「資産所得倍増プラン」の主要テーマと思います。

ひとりあたりの可処分所得に対する資産所得の割合が日本は7.9%だそうです。

米国16.5%、欧州の11.8%に比べると低いですね。

資産所得を倍増するためにもNISA制度の見直しは重要という事だと思います。

NISA制度の見直しは、一番は非課税期間の恒久化ですね。

あとは投資上限金額の上乗せがあるのか?

是非、恒久化、300万円位の投資枠にUPといった辺りを期待したいですね。

ところでそろそろ年末が近づいて来ました。

投資をしている人にとって見ると運用の整理をするタイミングでもあると思います。

NISAを使っている人はまず年間投資枠

NISAは120万円、つみたてNISAは40万円の投資枠を使い切れているのか?

をチェックしましょう。

NISAの方で5年目を迎える投資した資金のある方はロールオーバーをするのか

特定口座へ移管して運用を続けるのかを選択するタイミングの方も

おられるかもしれませんね。

NISA口座では、所有している、投信や株式などの損益を通算出来ませんが

特定口座で運用している所有資産は損益通算が出来るので

今年現時点で売却益が出ている方は所有資産の中で損失がある場合それを売却し

損益通算をして税金を取り戻すことを検討してみる必要がありますね。

源泉徴収を選択しているか、複数の証券会社で取引があるのか等

細かいところはチェックが必要ですが。

また、損失が出ていて、来年以降での損益通算をしたい人は

来年確定申告をする必要もありますので、注意が必要です。

資産も整理して良い年末年始を迎えましょう!

●投資に関する相談はお気軽に弊社までお問合せください!

●NISAセミナーも開催しています!

こちらのHPから入ってください。

By:濱尾

介護は突然に!

こんにちは杉本です。今回は、私の初めての介護にまつわる体験談です。

いつくるかわからない病気と同じ、介護も突然突きつけられるのだと実感しました。同じように、自身の生活と親の介護のこと今後どうなるのか不安ですが、現在での介護事情がわかればよいと思いお話します。

今年2022年は二回病院から呼び出しがありました。父親が救急車で運ばれたとのことでした。大体、「すぐ来られるようでしたら来てください。」と言われます。

(いえいえ私、仕事中ですから…)と思いながらも、勤務先に事情を言って駆けつけます。これまでも救急車で運ばれたのは私の記憶では過去に三度あります。一度目は脳内出血、二度目と三度目は交通事故でした。今年は二度運ばれて、(今度はどうしたのだろう?)と行くまでに不安な思いで向かいます。今回は、軽い脳梗塞とのことで、本当に軽くてよかったのですが、今年は今までのようにはいきませんでした。

父は病院が大嫌いで、退院許可が下りる前に退院を希望するような人です。最後までリハビリもせずに自宅に帰ってしまいます。(きちんとリハビリして少しでもよくなって退院しないとね。医療のプロの方たちがそう言っているのだから。)と思いますが、そうはいきません。

今回の入院先の病院で介護保険への申請をすすめられました。以前の交通事故のときにもすすめられたので、今回は病院内の相談員の方にお話を伺いに行くことにしました。

いつまでもこんな日が来るなんて思ってもなかった。介護保険とは支払うだけで申請するなんて。自分の親の順番が来てしまったのでした。乗る気はしなかったのですが、脳梗塞という病名…今後のために早めに申請しておくようアドバイスしてくださいました。

要支援か要介護か不明な中、その認定結果によってお世話になる機関が違うとのことでした。病院のソーシャルワーカーの女性が親切にご準備してくださり、父を一時退院させて自宅にて介護認定調査をいたしました。病院の方々、調査員の方、小規模多機能の施設の方々などお集まりいただき本当に感謝いたします。

調査の結果が1カ月くらいかかり、「要介護1」と認定を受けました。退院後は自宅に帰る想定で、歩きやすいように手すりをつけたり、段差をなくすよう台などの設置も必要になるとのことで、今まで何十年と使用してきた家具などももう使うことはありませんので処分することにしました。

不用品回収の業者に相見積をとり、一番親切で価格も安い業者さんにお願いすることにしました。夏真っ只中、二社の業者さんお二人とも汗をふきふきご対応してくださいました。業者を決め、不用品回収当日までに、家具や押し入れ等に入っている物を今後使用するものと不要なものに仕訳をします。

不用品の回収当日を迎え、1tトラックいっぱいに家具家電の不用品を詰め込んでいただき、本当に感謝しております。「男兄弟がいたらこんな感じなのかな?」などと話しながら、私たち三人姉妹と業者の方々で昼食にお弁当を食べたのがよい思い出です。こういった、お客さんに寄り添った業者の方もいっらしゃるのだとうれしく思いました。

不用品回収で壁に大きな穴が空いていることがわかりました。約築50年の木造住宅は雨水で壁や床の一部が腐ってしまってきていたのです…これは大きい!どうしよう…こんなお家に帰って暮らせるの?という疑問が頭によぎりました。その日のうちに、介護保険を使用しての手すりや段差解消の工事の為、大工さんと高齢者支援センターの女性、役所の介護課の職員さんにお越しいただいて、手すり等の見積りと問題の空いた穴をどうするか?のご相談をさせていただきました。皆で家具をよけた後に現れた、その穴を眺めながら、腕を組んでどうしたもんか?と悩みました…

入院後、自宅に戻ってデイケアサービスや通所リハビリなどに週に何日か通いながらやっていくしかないと考えていた当初の計画も雲行きが怪しくなってきました…

つづく

児童手当 該当者は廃止になる!?

先日、お客様からの相談で『夫が独立して会社を設立したのですが、児童手当が無くなるんです!』というお話がありました。

これは先月2022年10月より、夫婦どちらかの目安年収で1200万円以上の世帯で児童手当が廃止となった事が原因です。

対象から外れた子どもは推計で約61万人と各種メディアで報じられています(2021年2月末時点)。

子どもに対する児童手当に所得制限があること、そして今回廃止になることにさまざまな意見が挙がっています。改めて児童手当について見ていきましょう。

児童手当が廃止「夫婦どちらか」年収1200万円以上で

これまで児童手当は、各家庭に以下の金額が支払われていました。

児童手当の月額

- 3歳未満:一律1万5000円

- 3歳以上小学校終了前:1万円(第3子以降は1万5000円)

- 中学生:一律1万円

上記については所得制限があり、夫婦どちらかがモデル世帯で年収960万円以上※になると「特例給付」となり、児童1人当たりで月額一律5000円となります(※児童2人+年収103万円以下の配偶者の場合)。

児童手当の所得制限については、長年さまざまな議論がなされています。

その一つが所得制限の対象となるのが「夫婦どちらか」の年収であり、世帯年収ではないことです。

夫婦のうち片方が目安年収1200万円以上であれば、10月より児童手当が廃止になります。

一方で、夫婦で年収600万円ずつの夫婦には通常通り児童手当が支払われることになります。

同じ世帯年収1200万円であっても、児童手当が支払われる家庭と支払われない家庭があるのです。

児童手当の目的と各家庭による環境の違い

内閣府によれば、児童手当の目的は以下の通りです。

「児童手当は、子ども・子育て支援の適切な実施を図るため、父母その他の保護者が子育てについての第一義的責任を有するという基本的認識の下に、家庭等における生活の安定に寄与するとともに、次代の社会を担う児童の健やかな成長に資することを目的としています。

出所:内閣府「児童手当」

子育ての適切な実施を図るため、家庭等における生活の安定に寄与するとともに、次代の社会を担う児童の健やかな成長に資することを目的とした制度である「児童手当」。

しかしその「生活」は、家庭差が非常に大きいと言えるでしょう。

1人で年収1200万円以上のご家庭の場合、長時間労働など仕事が多忙な方も多く、配偶者は専業主婦(主夫)にならざるを得ない場合もあります。

また、「子どもの人数や、親や子どもの持病、体質、障害の有無」などによっては生活やかかるお金や働き方は大きく異なるでしょう。

家族の人数、育児環境、教育、体質、病気、障害など、子どもにまつわる環境は個人差が大きいもの。

「年収」という括りだけでは見えない、各家庭による事情が子育て家庭にはあるのです。

制度が行動を変えてしまうことも

世帯年収1200万円以上のご家庭では、児童手当が廃止されても、今すぐ生活に支障をきたすわけではない家庭が多いと思われます。

しかし、1人の年収が高いことで、多くの家庭が貰える児童手当が貰えなくなるという仕組みについては、複雑な感情を抱かずにはいられない方も多いでしょう。

時に、制度が人々の行動を変えてしまうこともあります。

たとえばパートで働く方が気にする「年収の壁」のように、社会保険料を払うと手取りが減るため、扶養を抜けないよう就業調整をおこなう方も多くいます。

年収の壁とは制度が違いますが、仕事を頑張ると児童手当が廃止になるという仕組みに対して、さまざまな分野でモチベーションが下がってしまう人も中にはいると考えられるでしょう。

0~15歳には扶養控除もなし

財務省によれば、「子ども手当(平成24年から児童手当へ変更)」の創設とともに、0~15歳の年少扶養親族への扶養控除は廃止されています。

16歳以上(一定要件あり)にはある扶養控除ですが、0~15歳では扶養控除も児童手当もない世帯があることを考えると、疑問を抱く方も多いでしょう。

子どもにまつわる制度について、引き続き動向を注視していきたいですね。

弊社では、不安を安心に換えるサービスを行っております。

是非、初回無料相談からどうぞ。

お申込みはコチラから

牧原のこんな相談ありました#1 ファンドラップ編

みなさんこんにちは

歴史担当の牧原です。

今回は、久しぶりにFP業務についての記事を書こうと思います。

ブログを読んでくださっている方の中には「歴史のネタばっかりだね」と

思われている方もいるかもしれませんもんね。

最近、お客様から頂いたご相談の中に

「ファンド・ラップ」という話題が出てきました。

私も個人投資家として割と長いこと生き残っていますが、

個別株と投資信託、最近はもっぱらETFで運用を行ってきたので、

実はこの手のファンドを利用したことがありません。

今回は、そのファンドラップについて調べてみました。

実は過去に金融庁は、ファンドラップについて注意喚起を行っており、

『安定的な資産運用を望む顧客が安全資産の組入れ比率を高めるのは当然であるが、

安全資産についてはファンドラップ以外の選択肢も複数あり、

あえて高コストのファンドラップを利用する必然性はないとも考えられる。

「逆ザヤ」により負のリターンとなれば、顧客の資産はむしろ毀損する。

一方、販売会社からすると、ファンドラップが残高ベースのフィー体系となっているため、

安全資産を含め多くの顧客資産をファンドラップに含めたいという利益相反の誘因が働きやすい。

高コストで安全資産の組入れ比率の高いファンドラップについては、

真に顧客利益に資するものか、商品性についての再考が求められる。』

と特に債券多めのファンドラップについて注意喚起しています。

金融庁の資料はコチラから

なんだか、危険な香りがしてきました。

【ファンド・ラップとは】

簡単に言うと、おおまかな投信方針を定めて、あとは証券会社にお任せするといった金融商品です。

例えば、保守的、やや保守的、普通、やや積極的、積極的のようなざっくりとした区分になっており、

保守的になるほど債券の割合が大きく、積極的に近づくほど株式の割合が多い設計がなされています。

区分選択後は、各証券会社に銘柄入れ替えなど運用をお任せするという仕組みです。

個人個人に応じた株式と債券の割合を細かく設定するというようなものではありません。

先ほど金融庁が指摘していたのは、「保守的」タイプですね。

そして、気になる信託報酬(年間手数料)ですが、高めです。

私が調べた公式サイトでは1.188~1.518%でした。

保守的運用では、日本国債の比率が高い(約50%)ので、金融庁の指摘どおり選ぶ場合は、

現状で日本国債の利回りがとても低いために基準価格を割らないか注意が必要ですね。

それでは、

アクティブ型投資信託である「キャピタル世界株式ファンド」と

パッシブ型投資信託である「eMAXIS 全世界株式インデックス」

とあるラップファンドの10年間のパフォーマンス比較をして見てみましょう。

ラップファンド :手数料1.518% パフォーマンス+170%

アクティブ投信 :手数料1.694% パフォーマンス+260%

パッシブ投信 :手数料0.66% パフォーマンス+255%

ラップファンドと比較して残りの2社は株式100%であることを差し引いても、

かなりの差が生じる結果となりました。10年でこれですから、さらに長い期間投資をすれば、

より差は開いていくことは明白です。

【ファンド・ラップのメリットとデメリット】

高い手数料に見合うだけのメリットがラップファンドにあるのかといわれると、

唯一のメリットとしては、担当者のアドバイスやフォローアップの有無です。

もし具体的なアドバイスやフォローがないなら、メリットはないといっていいと思います。

区分もざっくりと5~7個ですし、この程度のポートフォリオであれば投資関連の本を1冊くらい読めば組めます。

とはいえ、投資を継続するということ自体が簡単なようでいて非常に困難である(証券会社の平均保有期間は2.9年)ことから、

投資を継続できるように伴走してくれるようなサービスがあるのであれば買う価値があるかもしれません。

しかし特に問題だと思うのが、資産運用を証券会社にお任せしてしまうというスタンスです。

とある証券会社のHPにはこうあります。

「運用にかかる投資判断や売買、管理などを、〇〇銀行がお客さまに代わって一括して行う商品です。」

古来から「わかんないから良いようにやっといて」という依頼を受けて良い結果になったためしはありません。

我々も同様で何かを(特にお金を)誰かに任せっぱなしにするというのは、極めて危険です。

依頼主も自ら学んだり把握していてこそ、投資においても良い結果が生まれるのだと思います。

【まとめ】

結論から言うと、アドバイスやフォローアップがない限りラップファンドはおススメしません。

特に保守型などの日本国債券の比率が高いものは、損失が出る可能性が相対的に高いです。

お任せしちゃいたい!という気持ちはとても良くわかるのですが、自分の大切なお金のことですから、

自分自身でも知識をつけて守っていきたいですね。

「生前贈与・改正」

こんにちは濱尾です、そろそろ紅葉のシーズンですね。

さて、年末が近くなり来年の税制改正の話が少しづつ出てきていますね。

先日の新聞によると贈与の改正の記事が掲載されていました。

一番気になっているのが暦年課税の持ち戻しが3年がどう変わるか?です。

現在、相続が発生すると、

死亡前3年間に贈与した分は相続財産としてさかのぼって相続税の対象となるわけですが

これが現在の3年から拡大される方針のようです。

先日の政府税制調査会では5年~10年間を目安に延長する方向で意見が一致したとのこと。

どう言った結論になるのでしょうか?

また、相続時精算課税制度についても改正が検討されているようで、

現在、少額でも申告が必要ですが、これを少額であれば申告不要にするような案が出ているようです。

現在あまり使われていない、精算課税制度の使い勝手を良くして利用を増やしたいようです。

精算課税制度を選択すると暦年課税を以降利用出来ないために利用者が少ないものと思われます。

いずれも財務省は親の世代から若年層へ早いうちに資産を移転してお金を使ってもらうことを

考えているようですが。

逆に相続税を増税することにも繋がるので果たして改正後の効果はどうなるのでしょうか?

またさらに、結婚・子育て・教育資金の1,000万円の贈与は非課税の現行制度は2023年末3月

で廃止の方向のようです。

富裕層を優遇しているとのことから改正の見通しのようです。

最終どのような改正内容となるのでしょうか?

相続・贈与のご相談も受け付けていますので、

気軽にお問合せください。

By:濱尾

コロナ感染での保険請求が可能な人は?

こんにちは!

コロナ感染してしまった方、皆さんのまわりでも少しづつ増えてきたと思います。

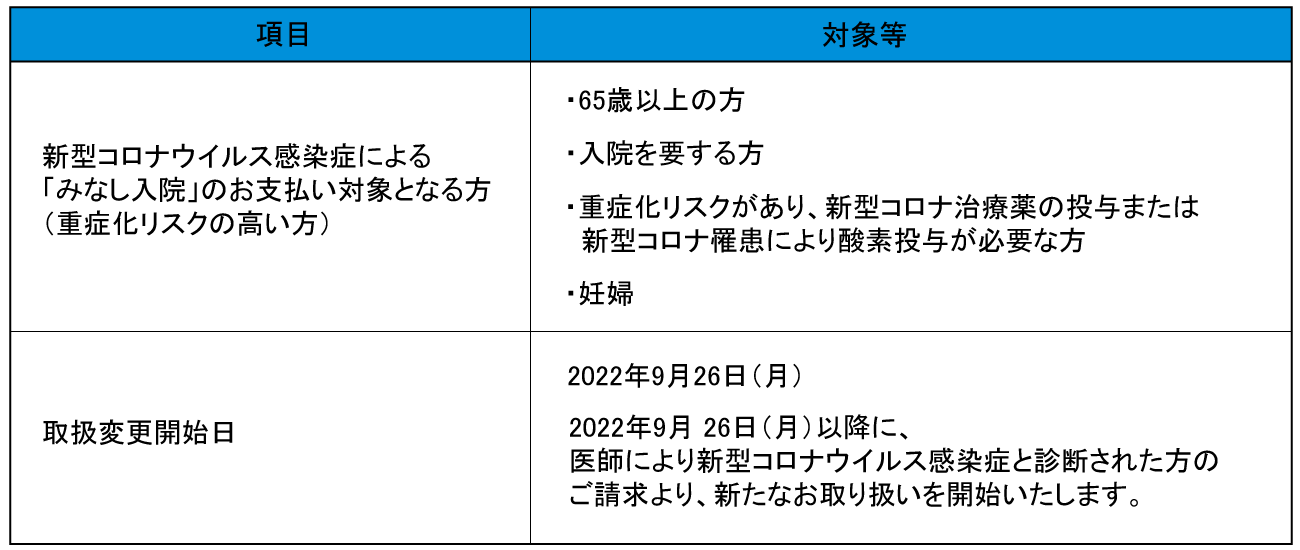

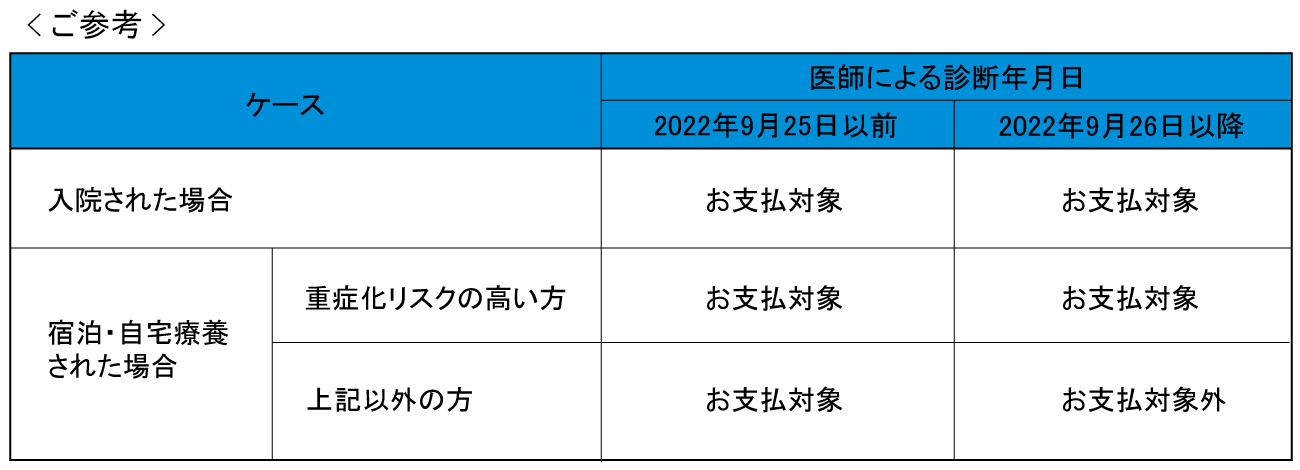

新型コロナウイルス感染症による「みなし入院」で各生命保険会社で医療保険等の支払いが対象とされておりますが、そちらの支払い対象となる方が2022年6月26日より変更になりましたのでお知らせいたします。

また、感染したけどまだ請求が出来てない方は早めに請求してくださいね。

「みなし入院」のお支払い対象者は?

いかがでしたか?

コロナ感染者でも症状の種類や度合いは様々です。自身は軽症や無症状でも待機期間は外出を控えて感染をなるべく防いでまいりましょう。

もう請求が間に合わないかもと思っている方もいるかもしれませんが、新型コロナ感染症による「みなし入院」となる対象の方かもしれません。

岡山ファイナンシャルプランナーズはFP業務だけではなく、各社保険も取り扱いしております。

いつでもご相談にお越しください。

杉本でした(^^)/

高齢者の所得格差 今後の日本は・・・

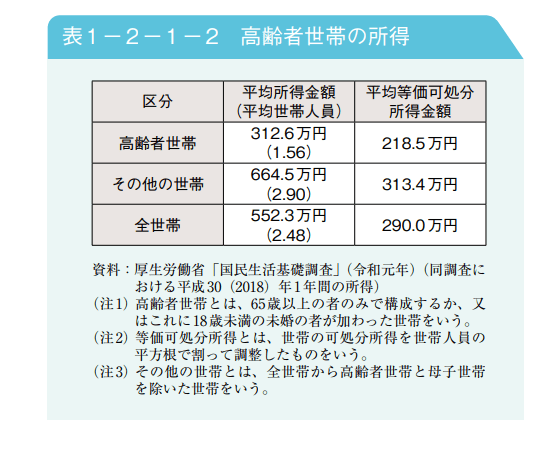

秋以降も値上げが相次ぎ、特に年金生活の方にとってはやりくりが厳しい状況が続いています。

世界情勢を受け、避けられない値上げとはいえ、収入が増えない状況では高齢者の不安は増すばかり。

内閣府の「令和4年版高齢社会白書」によれば、高齢者世帯の所得は平均で312万6000円です。

出所:内閣府「令和4年版高齢社会白書」

日本の高齢者の所得は、実は欧米主要国を大きく下回ることをご存知でしょうか。

各国の高齢者所得の内訳や、日本の高齢者の就業率の高さもグラフで見ていきます。

欧米主要国を大きく下回る「日本の高齢者の所得」

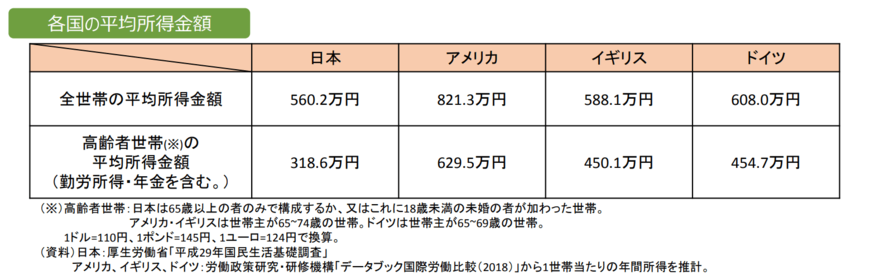

少し前の資料にはなりますが、金融庁「人生100年時代における資産形成」(2019年4月12日公表)より、日本と欧米主要国の高齢者の所得を確認しましょう。

【平均所得金額】全世帯・高齢者世帯(勤労所得や年金を含む)

- 日本:560万2000円・318万6000円

- アメリカ:821万3000円・629万5000円

- イギリス:588万1000円・450万1000円

- ドイツ:608万円・454万7000円

※高齢者世帯:日本は65歳以上のみで構成するか、これに18歳未満のものが加わった世帯。アメリカ・イギリスは世帯主が65~74歳、ドイツは世帯主が65~69歳の世帯。

※1ドル=110円、1ポンド=1545円、1ユーロ=124円換算。

アメリカやイギリス、ドイツと比べると日本は全世帯でも高齢者世帯でも所得が低い結果となりました。

特に高齢者世帯では、日本は300万円台前半と所得の少なさが目立ちます。

国により物価や平均給与など異なりますが、日本は全世帯・高齢者世帯ともに所得が少ないと言えるでしょう。

高齢者所得の内訳をグラフでチェック。日本が目立って少ない項目とは

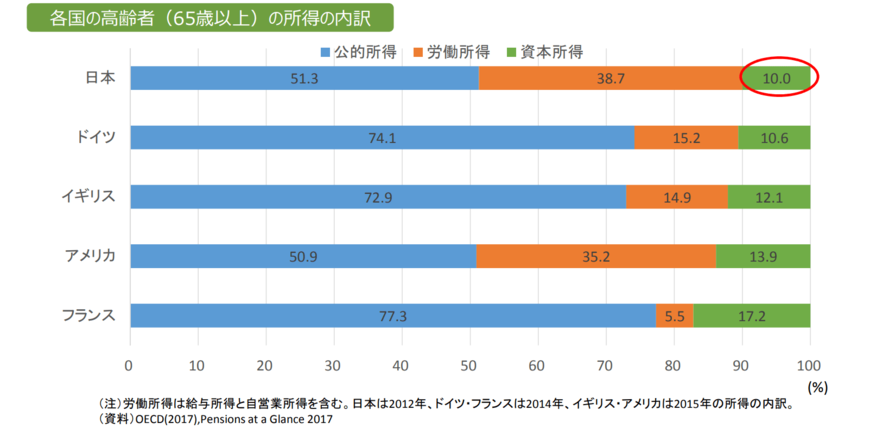

同資料より、各国の高齢者(65歳以上)の所得の内訳も見ます。

各国の高齢者(65歳以上)の所得の内訳:公的所得・労働所得・資本所得

- 日本:51.3%・38.7%・10.0%

- ドイツ:74.1%・15.2%・10.6%

- イギリス:72.9%・14.9%・12.1%

- アメリカ:50.9%・35.2%・13.9%

- フランス:77.3%・5.5%・17.2%

公的所得、つまり年金は日本とアメリカが約5割、ドイツ・イギリス・フランスでは7割を超え、この差は大きいと言えるでしょう。

日本とアメリカは公的所得が少ない分、「労働所得」が多く働くシニアは他の国に比べて多いと考えられます。

「資本所得」をみると日本が最も少なく10.0%となっていますが、アメリカでは13.9%です。

フランスは資本所得が17.2%ともっとも高く、それゆえ労働所得は5.5%のみと他に比べて大きく下がります。

今後、日本の「公的所得」は少子高齢化の影響もあり、今より減る可能性が高いと考えられます。

老後の所得の不足部分を補うには「労働所得」か「資本所得」がメインとなりますが、労働所得は大切ながらも、歳を重ねると増やすには厳しいところがあるでしょう。セカンドライフを楽しむためには減らしたいと考える方もいると思います。

欧米主要国のように「資本所得」を増やす必要性は今後も増すでしょう

世界で見ても多い「日本の働く高齢者」

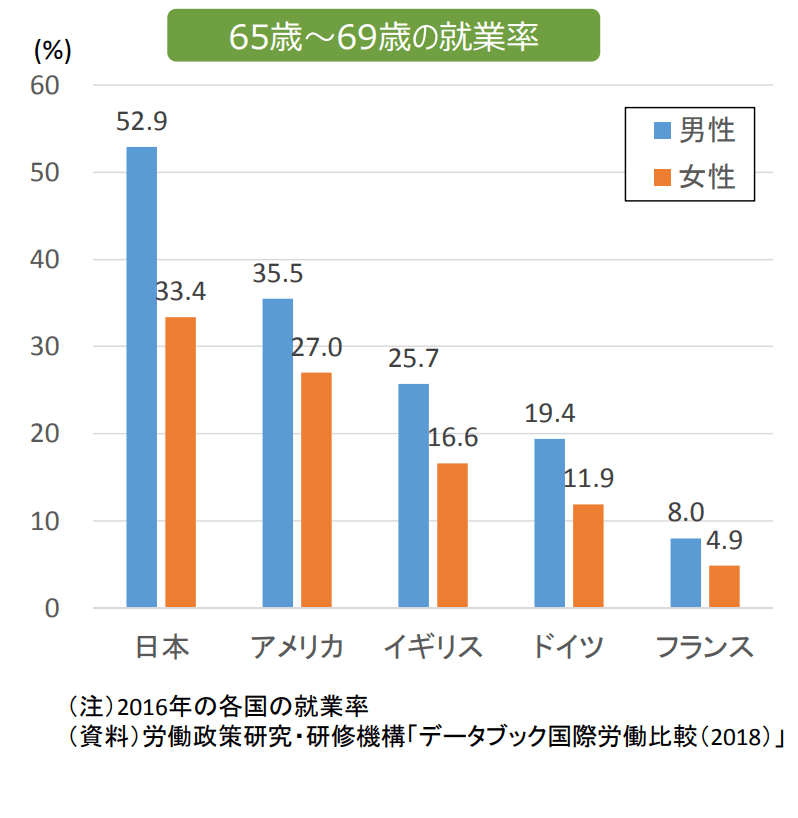

同資料によれば、65~69歳の就業率は以下の通り。

出典:金融庁「人生100年時代における資産形成」(2019年4月12日公表)

日本は男性で52.9%、女性で33.4%ですが、アメリカは男性35.5%、女性27.0%、フランスは男性8.0%、女性4.9%です。

日本の高齢者は、男女ともに欧米主要国よりも働いています。60歳代で働くシニアは多く、夢のセカンドライフがはじまる年齢は年々上がっているでしょう。

欧米主要国と日本の所得や就業率をみてきましたが、しばらく値上げが続くこと、また将来的に公的所得が減ることは今から予測できることです。

長く働く仕事について考えるとともに、資本所得、つまり資産運用についても弊社の各種セミナーを通じ情報収集にお役立てください。

羽柴秀吉と経済戦争 後編

みなさん、こんにちは。

岡山ファイナンシャルプランナーズの歴史担当、牧原です。

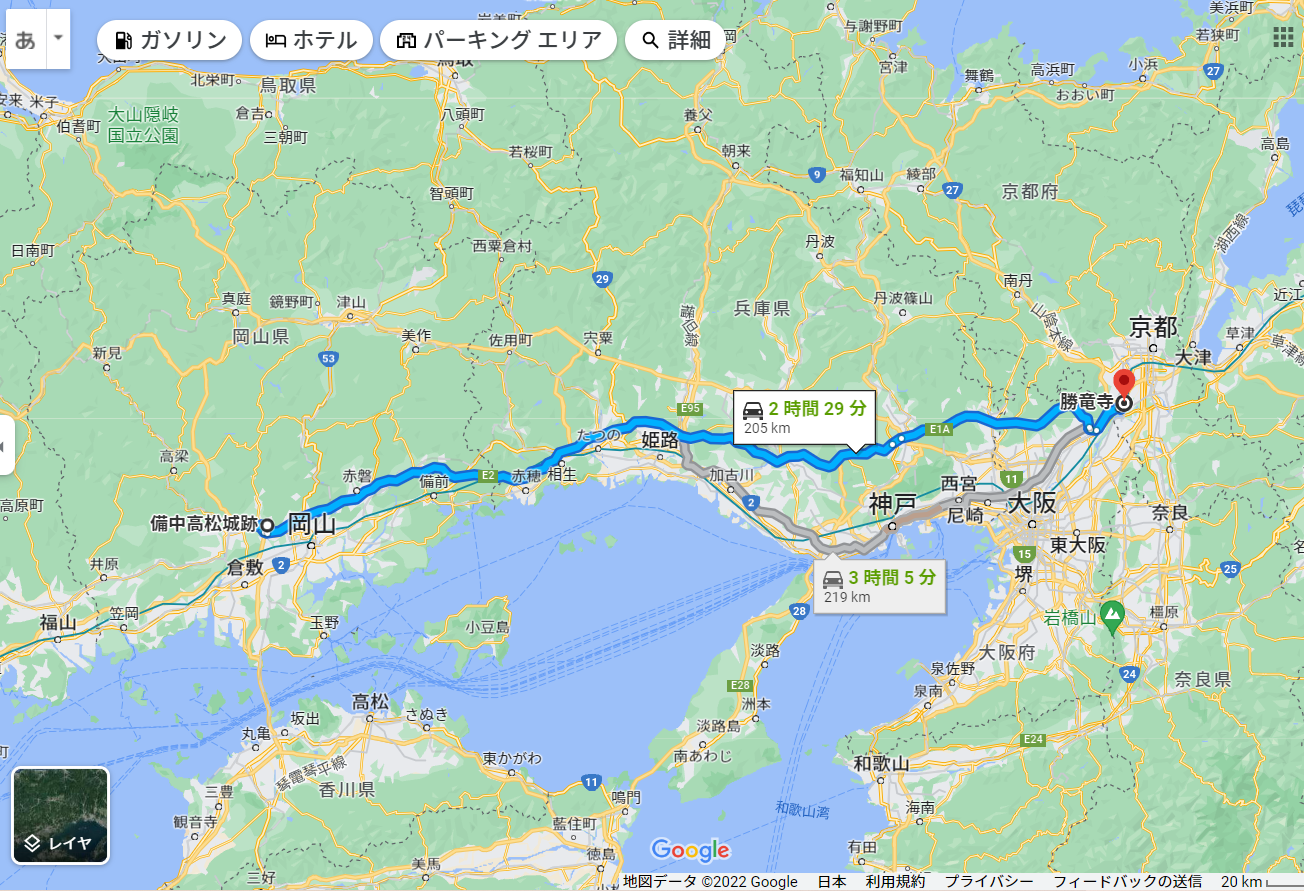

今回は、高松城水攻めの最中に「本能寺の変」が発生した後の、

京都山崎まで猛ダッシュで取って返した秀吉の情報戦をご紹介いたしたいと思います。

【過去の記事はコチラから】

その前に前回の「中国大返し」の振り返りです。

日本史上屈指の大強行軍

とも言われ、1日で20km進めたら結構早い当時の軍隊で、

1日70km

も移動した秀吉。光秀の敗因は、この尋常じゃないスピードの計算違いでした。

岡山から京都山崎までは約200km

【情報戦】

秀吉は、ただ単に京都まで走って返ったわけではありません。

途中からは行軍速度を落とし、光秀の動向を探りつつ、情報収集しながら移動します。

そして、光秀に味方しそうな他の武将に、文を送ります。

一方で光秀もまた京周辺の武将に仲間になるように文を送っていました。

織田信孝・丹羽長秀、池田恒興らに尼崎着陣を伝えた書状において秀吉は、

今回の戦いは「逆賊明智光秀を討つための義戦である」ということを強調している。

6月12日、秀吉軍は尼崎から西国街道をそのまま進み富田(大阪府高槻市)に着陣したが、

秀吉の宣伝は功を奏し、恒興、中川清秀、高山右近ら摂津の諸将が相次いで秀吉陣営にはせ参じた。

(Wikipediaより)

どうやら秀吉は前もって、

信長様は落ち延びて生きている

という偽情報も流していたようです。

これはほかの武将たちからしたら、

信長様がほんとに生きていて光秀についたと知れたらヤバい…!

と思うでしょう。ネットやSNSのない時代ですから情報も錯綜しますよね(いまでも錯綜してますが)

そのため、光秀の誘いにも簡単には乗れない状況が生じました。

そこに来て、「信長様の敵討ち」を標榜する秀吉軍が電光石火でやってくるのです。

あなたなら、どちらに加勢しますか?

多くの武将は秀吉を選んだようです。

その結果、秀吉は光秀に対して兵力差3倍の軍勢を用意することができました。

こういう勝ちそうな側に乗っかるのを「バンドワゴン効果」、または「勝ち馬に乗る」といいます。

生き残ってナンボの戦国時代。選択は常にリアリズムによって非情になされます。

光秀は、山崎の合戦に敗れ落ち延びたところを小栗栖で農民によって殺害されたといわれています。

【まとめ】

いかがだったでしょうか?

三回にわたってご紹介してきた、羽柴秀吉の戦国武将としての尋常ではない冴え。

歴史の教科書ではさらっと書かれることも多いですし、秀吉のイメージとしては剽軽なノリの軽い武将といった

ものが多くの人に受け入れられていると思います。

ところが、実際の羽柴秀吉は、

経済の仕組みを完全に理解し、

人間心理を巧みに利用し、

重要な決断を瞬時に行い、

高度な情報戦を駆使することのできる極めて能力の高い武将だったのです。

のちに徳川家康と激突する小牧長久手の戦いでも彼の能力はいかんなく発揮され、

戦名人の家康すら凌駕するセンスを発揮します。

金銭感覚と情報の重要性

これらを理解することは、秀吉のようにとまではいかなくとも、

我々にとっても豊かで自分らしい人生を送るのに学ぶ点が多いと私は思います。

そんな彼が、朝鮮の役や後継者問題で晩節を汚してしまったのは何とも残念なことですね。

歴史マニアの牧原が講師のセミナー

「お金の心理学」はコチラから

「積立投資のすすめ その50」 マーケット雑感

こんにちは濱尾です。

先週末NYダウは3か月ぶりに30,000ドルを割り込みました。

9月高値から約2,800ドル約9%程の下落となっています。

これは先週の米国のFOMC会議にて0.75%の利上げされた事が

主な要因となっていると思われます。

さらに今後の金利動向が2023年には4%台まで利上げされるとの観測から

景気の下振れが懸念されて株価が下落していると思われます。

同様に海外では欧州でも英国が0.5%の利上げしました。

英国FTSE100も直近高値から約8%の下落となっています。

さらに、ストック欧州600指数も直近で約12%の下落となっています。

日本もここ1週間で約7%の下落となっています。

為替も日本と諸外国との金利差が拡大してきているので

円安となり、先週は一時145円と24年ぶりの円安水準となって来ています。

目先は株式市場は下げすぎから、反発するのではないかと個人的には思うのですが。

もう少し下がることを見込んでの投資のタイミングが来ているようにも思います。

ただ、金利の上昇による経済への影響がどうなるかがまだ見通せないので

しばらくは低迷したマーケットが予想されるところだと思います。

皆様は如何思われますでしょうか?

いつも言うことですが、相場が読めない時ほど

基本に戻って長期積立投資ですね。

*運用に関する相談、お気軽にお待ちしております。

By:濱尾

出張!!キッズマネー教室しませんか?

こんにちは!

岡山ファイナンシャルプランナーズでお子さまの金融教育として「キッズマネー教室」を始めるようになって早くも次回で5回目の開催になります!

「キッズマネー教室」← ご参加ご希望の方はこちらから

ご参加いただいた皆さまには、

「家族参加型でとても良い思い出になり、皆でお金について考える良い機会になりました。」など多くのご家族の方に喜んでいただいております!

日本の金融教育は海外の国々と比べて遅れていることは皆さんもご承知だと思います。

ここで、金融リテラシー(金融や経済に関する知識や判断力)に関する調査結果を添付いたします。

興味深い情報がたくさんありますので、ぜひ見てみてください。

金融リテラシー調査(2022年) ←出所:金融広報中央委員会「知るぽると」より

さらに、日本での成年年齢が民法改正により令和4年(2022年)4月1日から20歳から18歳に変わりました。そこでかねてより遅れている日本の金融教育ですが、成年年齢の民法改正で、金融リテラシーの向上がさらに求められていると思います。

上記の金融リテラシー調査では、若年層、年収が低い層、金融経験が少なく、金融教育を受けた経験がない人ほど、金融リテラシーが低いという調査結果が出ています。

ですので、私たち大人はもっと子供たちに金融教育を積極的に取り入れる必要があるのです。小さなお子さまから若年層を守り、賢く生き抜くことの出来るように大人たちも遅れている意識を改善しなければならないのではないでしょうか?

私もその大人のひとりとして、FPとして、子どもたちや若年層へ金融教育の機会のひとつとして携わってまいりたいと思います。

「キッズマネー教室」は、4歳~10歳を対象としお店屋さんとして品物の用意や価格設定、閉店後の売上確認までを体験します。お店屋さんをすることによって、お客さまとのコミュニケーションをとりながら、自分で考え、工夫をして楽しくお金を稼ぐことを学びます。さらに、その体験によってお金の大切さや親御さんへのありがとうの気持ちに気づくのです。

回数を重ね、もっと皆さまに「キッズマネー教室」を知っていただき、金融リテラシーの向上の一環として、より多くの方に実践していただきたいと思います。

そこで、「出張!!キッズマネー教室」を開催してまいりたいと思います!多くの企業様の従業員、そのご家族の方へ、また、お客さまへ喜んでいただけるよう、

「出張!!キッズマネー教室」をいたしませんか?

「出張!!キッズマネー教室」 ←ご参加ご希望の方はこちらから

ぜひ、ご参加お待ちしております。

杉本でした(^^)/

« Older Entries Newer Entries »