Author Archive

独身の老後 生活費は約〇〇万 平均年金月額は?

ひとりで暮らしていると、自由に時間を使えて趣味を楽しむことができるため、心地よさを感じることが多いものです。

ひとりで暮らしていると、自由に時間を使えて趣味を楽しむことができるため、心地よさを感じることが多いものです。

しかし、年を重ねるにつれて体力の低下や病気、ケガのリスクが増えてきて、不安に感じることも少なくありません。

そのため、おひとりさまは老後を安心して過ごすために、早い段階から老後資金を準備しておくことが重要です。しかし、「老後の生活」が具体的にどのようなものかをイメージするのは難しいかもしれません。

今回は、おひとりさまの老後生活について、その生活費の平均額や公的年金の平均額を詳しく見ていきましょう。

1. 【ひとりの老後】1カ月の生活費はいくらかかる?

老後になればあまり生活費がかからないと思っている方もいますが、平均的な生活費はどれくらいでしょうか。

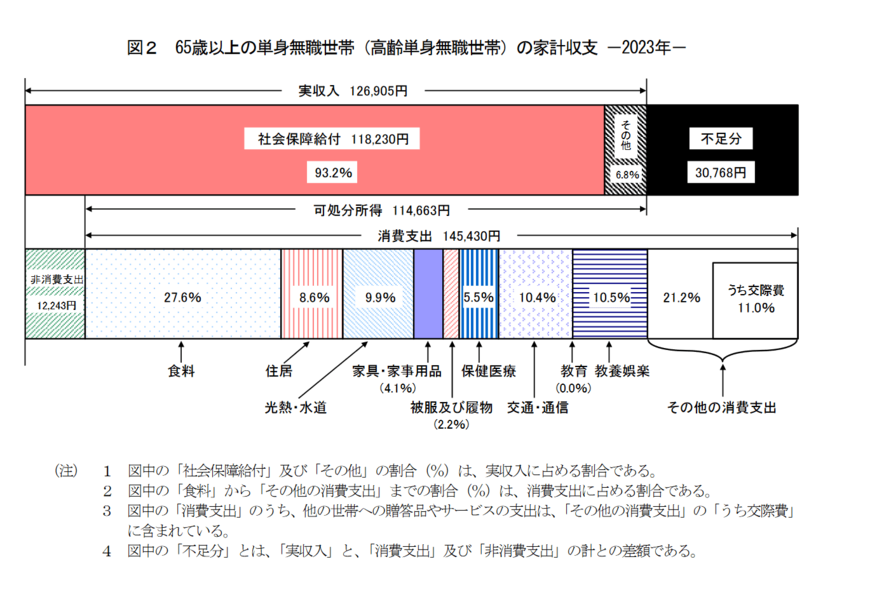

総務省統計局「家計調査報告 家計収支編 2023年(令和5年)平均結果の概要」を参考に、老後のひとり暮らしの生活費を見ていきましょう。

収入:12万6905円(うち社会保障給付11万8230円)

月の支出

- 消費支出:14万5430円

- うち食料:4万103円

- うち住居:1万2564円

- うち光熱・水道:1万4436円

- うち交通・通信:1万5086円

- うち保健医療:7981円

- 非消費支出:1万2243円など

支出合計15万7673円

月の収支:▲3万768円

収入部分をみると、年金は平均で約12万円です。

ただし、年金から税金や社会保険料が天引きされるため、非消費支出1万2243円をひくと手取りは10万5987円になります。

一方で消費支出をみると14万5430円。詳細を見ると食費で約4万円、また住居費は1万円台ですから、賃貸住まいだとさらに家賃がかかります。

全体的な収支を見ると月約3万円の赤字となり、この部分は貯蓄などから切り崩すことになります。

月3万円なら年36万円、老後を65歳~90歳の25年間と仮定すると900万円ですね。

ただ、年金額は個人差が大きくなっています。

2. 【厚生年金と国民年金】年金月額は平均でいくらか

日本の公的年金は1階部分の国民年金と2階部分の厚生年金の2階建てです。

自営業の方は国民年金を、会社員や公務員などは厚生年金に加入し、将来受給します。特に厚生年金は収入に応じた保険料を支払うため、個人差が大きくなります。

厚生労働省年金局「令和4年度 厚生年金保険・国民年金事業の概況」より、現代シニアの平均的な年金額を見ていきましょう。

2.1 国民年金(老齢基礎年金)の受給額

- 〈全体〉平均年金月額:5万6316円

- 〈男性〉平均年金月額:5万8798円

- 〈女性〉平均年金月額:5万4426円

2.2 厚生年金の平均年金月額

- 〈全体〉平均年金月額:14万3973円

- 〈男性〉平均年金月額:16万3875円

- 〈女性〉平均年金月額:10万4878円

※国民年金部分を含む

国民年金は5万6316円、厚生年金は14万3973円が平均的な受給額でした。

しかし、厚生年金の男女別の平均額を見て分かる通り、約6万円の差があります。

これは女性の方がライフイベントにより離職したり、働き方をセーブしたりするためでしょう。

平均額だけでもこれだけの差があるので、ねんきん定期便やねんきんネットなどを利用して、自分の受給予定額を確認しておくことは大切です。

3. 老後の収入と貯蓄を今から考えよう

老後の収入の基本となるのは「公的年金」です。

年金制度に対する不安の声はよく聞かれますが、公的年金の利点は一生涯受け取れる点にあります。

例えば、厚生年金に加入する働き方を選ぶことで、将来的に受け取る公的年金を増やすことができます。収入を上げる努力をすることも、公的年金の増額に繋がるでしょう。

さらに、公的年金以外の選択肢として、私的年金や個人年金保険を活用することも考えられます。これにより、自分自身で年金を補完することが可能です。

また、長期間働き続けることで、仕事からの収入を得るだけでなく、貯蓄を増やしたり資産運用を行ったりすることもできます。したがって、長期的なキャリアプランを立てておくことも重要です。2024年から開始された新しいNISA制度も資産運用の一環として利用できます。資産運用はリスクを伴いますが、資金を有効に働かせる手段でもあるため、情報収集や学習から始めるのが良いでしょう。

さらに、長く働き続けるためには、健康を維持することが不可欠です。

このように、多方面から老後に備えることが重要ですね。

公的年金財政検証を考える

こんにちは濱尾です。暑い日が続きますね、梅雨明けの暑さが怖いくらいですね。

先日、厚生労働省が公的年金の財政検証を発表しました。

それによると、女性の厚生年金加入比率が高まることを盛り込んだ新しい試算が盛り込まれました。

要は働く女性にもっと厚生年金保険料を払ってもらうようにする、ということですね。

現在パートとかで働いている女性は、週20時間以上勤務、月収8.8万円以上で従業員101人以上の企業であると

厚生年金の対象ですが。

今年の10月からは従業員51以上の規模に広がります。

さらに今回の改正では人数要件を撤廃する案が出ています。

高齢化の進展で、年金受給者が増加し年金財政が厳しくなるので

それを厚生年金保険料の掛金対象者を増やすためのひとつの施策ということですね。

また、働くことにより厚生年金保険料を支払うことになるが、

将来の年金受給額が増加するメリットがあるということなのでしょう。

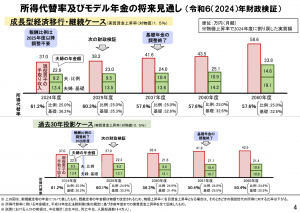

もうひとつは「所得代替率」の変化です。

下図に示されていますが。

出典:厚生労働省HPより

下段が現在の試算で、

今のままだと現状の61.2%から2060年度には50.4%と約2割減少する見通しです。

しかし、上段では現在の61.2%から57.6%と約6%の減少となっています。

これはひとつに賃金が上昇することにより保険料増加⇒受給額増加ということ、

さらに現在のモデルが女性が専業主婦であることが、女性が働くことにより年金額が増加する効果が大きくなっている点が

ポイントとなっているようです。

果たしてこのようにこれからの公的年金の受給はうまくいくのでしょうか?

多くの課題があることと思います。

いずれにしても老後資金を公的年金だけに委ねることは難しいとおもいますので

自助努力として、iDeCoやNISAの活用といった資産運用はしていかなければいけない時代だと思います。

運用のご相談は、下記まで!

By:濱尾

ひとり親世帯の手当やっと拡充

ひとり親家庭が増えてきています。一般的に収入が低くなりやすく生活に困るひとり親家庭。本来であれば、夫婦二人で生活をしていくところを母子家庭、父子家庭ともに一人で仕事も家事も育児もしていかなければならないわけなので、金銭的なことだけではなく大変なことは言うまでもありません。

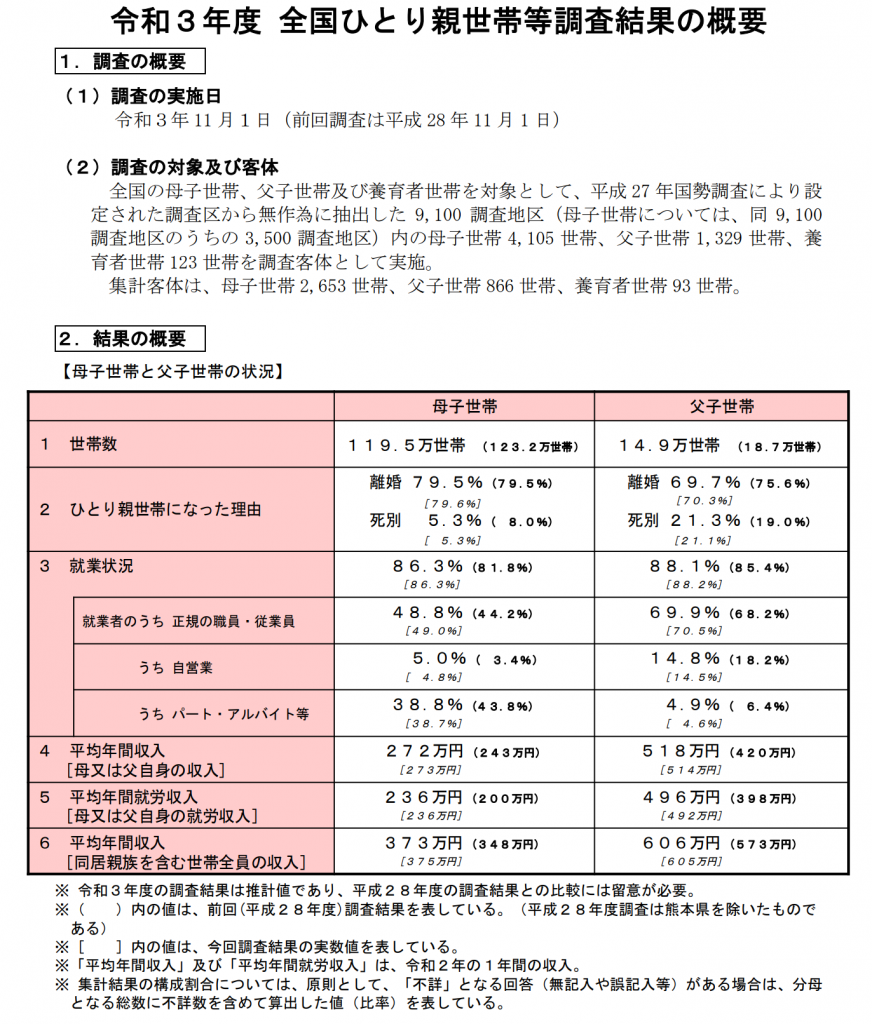

出典:厚生労働省 令和3年度 全国ひとり親世帯等調査結果の概要

児童扶養手当の主な内容

【手当月額】

| 対象の子 | 全額支給 | 一部支給 |

| 第1子 | 45,500円 | 10,740円~45,490円 |

| 第2子 | 10,750円 | 5,380円~10,740円 |

【収入(所得)上限】

| 全額支給 | 一部支給 | |||

| 子の人数 | 現在 | 11月分以降 | 現在 | 11月分以降 |

| 1人 | 160万円

(87万円) |

190万円

(107万円) |

365万円

(230万円) |

385万円

(246万円) |

| 2人 | 215.7万円

(125万円) |

244.3万円

(145万円) |

412.5万円

(268万円) |

432.5万円

(284万円) |

(注)手当月額、収入(所得)上限とも3人以降は略とする

上記のように、収入(所得)上限が低すぎて、多くの方が全額支給を受けていません。年収が少ない中の厳しい所得上限額になっており、月々の数万円も本当に子どものみのお金に消えていってしまうのが現状です。

そこで、気になるのが、例えば離婚が理由の場合、もうひとりの親御さんからの「養育費」はどうなっているの?というところです。

実際、養育費の取り決めをしているひとり親はは少なく、取り決めをしていても途中から養育費が滞るなどと言った話をよく聞きます。「この人と家庭を維持していくのが難しいから離婚する」といった理由は大きいと思います。だから離婚しようとまでなってしまった相手から養育費を最後まで受け取るのは難しいのです。

そうならないように結婚相手は慎重に選びたいところですが、離婚原因は、残念ながら当人達が発端ではないケースもありますし、生きていくうちに人は変わってしまうこともあるので難しいですね。

周りの人にいつも優しく感謝の気持ちを持って日々過ごしませんか?

ひとり親の方もご相談に来られています。そして、私自身もひとり親としてがんばっております。よろしければご相談にお越しくださいね。

杉本でした(^^)/

(資産運用)2024年“骨太の方針”が閣議決定されました!

皆さま、こんにちは!

今回は2024年度の骨太の方針について要約したいと思います。

資産運用には国策が絡むテーマを生かすのが鉄則!ということで、早速確認していきましょう。

骨太の方針2024(正式には「経済財政運営と改革の基本方針2024」といいます。)が、経済財政諮問会議の答申を経て、6月21日に閣議決定されました。

要点をテーマ別にまとめると次のとおりとなります。

– 経済の動向

賃上げの促進・価格転嫁対策、全世代型リ・スキリング、半導体等の大規模投資支援

– 社会課題解決

医療・介護DX、教育DX、交通・物流DX、貿易DX、再生可能エネルギー、宇宙政策、海洋政策、スタートアップの活性化、食料安全保障

– SDGs

全世代型健康診断、新たな地域生活圏の形成、新しい働き方・暮らし方を実装するモデル地域の創出

この中から一つ、テーマを絞ってお話ししたいと思います。

個人的に注目しているテーマは“賃上げの促進・価格転嫁対策”です。

コストプッシュインフレがきっかけとはいえ、デフレ社会からインフレ社会への転換の機運が高まっています。

春闘で33年ぶりの高水準である5.08%の賃上げが実現したのも記憶に新しいところです。

ただ、これは大企業に限った話で、中小企業には実感がないというのが正直なところではないでしょうか。

今後、継続的に成長型経済へ移行できるかは、まずもって中小企業が賃上げできる状況になるかが鍵だと思われます。

今回の骨太の方針では価格転嫁対策として、中小企業の賃上げ原資の確保が課題とされています。

中でも、原材料費やエネルギーコストの価格転嫁に比べて、労務費(ヒトへの投資にかかる費用)は転嫁しづらいとされています。

(たしかに、原材料費高騰はここまで進むと仕方ないけど、労務費は「企業努力で…」とか言いがちですよね…)

そこで、定期昇給・ベースアップ分を含めた労務費を価格転嫁するために、政府が策定した「労務費の適切な転嫁のための価格交渉に関する指針」や交渉用フォーマットを周知徹底していくとうたっています。

消費者が手にする商品価格への転嫁だけでなく、企業間の財・サービス価格交渉においても労務費を反映させることが重要なわけですね。

大企業さん、下請けいじめをするのは本当にやめましょう。

投資の観点からみると、デフレ社会における値下げ競争から転じて、価格転嫁を推し進めても財・サービスを買ってもらえる高付加価値で競争力を持った企業を選別することが、ますます重要になってくるかと思います。

「この企業は価格改定できているか?」という視点を持ってみるのはいかがでしょうか。

以上、2024年度の骨太の方針の中から、賃上げ・価格転嫁対策についてお話ししました。

また次回お会いしましょう!

「骨太の方針」については内閣府のホームページから閲覧可能ですので、リンクを貼っておきます↓↓

https://www5.cao.go.jp/keizai-shimon/kaigi/cabinet/honebuto/2024/decision0621.html

(PDFファイルが4つある中で、『政策ファイル』が一番見やすく、よくまとめられているので、それだけ見れば十分だと思います。)

これからの世の中、あなたは何歳まで働く?

高齢化社会である日本では、「働くシニア」が年々増加しています。

総務省の「統計からみた我が国の高齢者」によると、高齢者の就業率は65〜69歳で50.8%、70〜74歳で33.5%に達しており、いずれも過去最高となっています。

このデータは、年金受給が原則開始となる60歳代後半でも半数の人が働いていることを示しており、「定年退職後は年金で悠々自適な生活を送る」という考えが減少している現状を反映しています。

老後も就労することで、年金以外の収入が得られるだけでなく、生きがいを感じられるといったメリットがあります。しかし、その一方で体力的に働き続けることが難しくなる現実も存在します。

では、現代の人々は「何歳まで働きたい」と考えているのでしょうか。

最新の調査データをもとに「老後の就労」について考えてみたいと思います。

例えば、内閣府が実施した「高齢者の生活と意識に関する調査」によると、多くの高齢者が働く意欲を持っていることが分かります。具体的には、「70歳まで働きたい」と考える人が多く、また「できる限り働き続けたい」と答える人も少なくありません。これは、経済的な理由だけでなく、社会とのつながりや自己実現の場としての就労が重要視されていることを示しています。

一方で、健康面での不安や体力の低下を理由に、早期退職を希望する人も一定数存在します。特に、重労働やストレスの多い職種では、この傾向が顕著です。

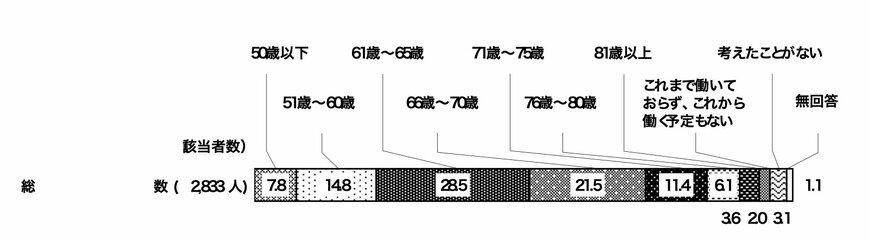

約7割が「60歳以降も働きたい」と回答

内閣府の行った「生活設計と年金に関する世論調査」によると、 「何歳まで仕事をしたいか、またはしたか」という質問に対して、最も多かった回答は28.5%で「61歳~65歳」でした。

7割以上の人が「61歳以上も働きたい」と回答しており、多くの人の中で「シニアになっても働く」という意識があることがわかります。

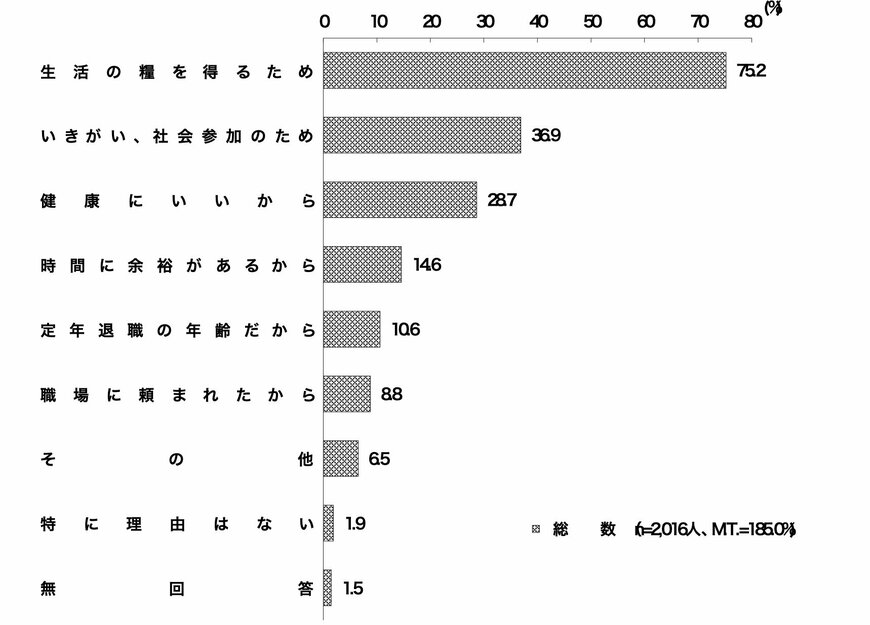

なお、61歳以降も働きたい理由として、75.2%が「生活の糧を得るため」と回答しています。

働きたい理由として「生きがい」や「健康のため」といった理由もありますが、ほとんどの人が「生活費を得る」ことを目的に就労を考えており、老後の収入について不安を抱いていることがうかがえます。

このように、「60歳代以降も働きたい」と考える人は多く、実際に冒頭でもお伝えしたように働くシニアは増え続けています。しかし、シニア世代の場合、現役時代とは異なり、病気やケガのリスクがあるため、いつまでも働き続けられるとは限りません。

厚生労働省のデータでも示されているように、高齢者の就労意欲は高いものの、健康状態や体力の問題から就労継続が難しい場合があります。そのため、「老後も就労して生活費の足しにする」と考えている人も、今のうちから年金・就労以外の老後の備えをしておくことが重要ですね。

合計特殊出生率1.20!

こんにちは、濱尾です。

先日、厚生労働省が2023年人口動態統計を発表した。

その中で合計特殊出生率は1.20で過去最低を更新したとのことです。

*合計特殊出生率:1人の女性が生涯に産む子供の数。

出生率は2016年から8年連続で減少。

過去の最低は2022年と2005年の1.26。

地域別では最も低いのが東京の0.99

都市部は低い傾向

逆に最も高いのは沖縄の1.60だったそうです。

出生数は72万7277人、一方死亡数は157万5936人と過去最高となり

自然減は84万8659人となったそうです。

婚姻数は前年比6.0%減も47万4717組となり50万組を下回ったのは戦後初のことだそうです。

原因としては教育費などの経済的負担が多いためや価値観の多様化が大きな要因とのこと。

日本だけではなく、お隣の韓国や台湾、シンガポールなどのアジア圏でも同じ傾向だそうで、

対策として奨励金や不妊治療の保険適用などを打ち出しているが改善傾向が見られないようで

どの国でも大きな問題となっています。

ドイツでは働き方改革を薦めて改善したり、米国では移民を受けいれて対策をしている国もありますが。

果たして日本は今現在の少子化対策に対して更なる一手を打つことが出来るのでしょうか?

当然、少子化、人口減少は経済の弱体化、社会保険制度への大きな影響を及ぼすことになりますので

日本が衰退していかないか本当に心配な現状ですね。

**ライフプランの相談などはこちらまで!

by:濱尾

令和の終活学校で「シニア向け新NISA活用術」セミナー実施しました

みなさんこんにちは!早いものでもう六月です。しかも何ですか!?この暑さは…

私の今年のゴールデンウイークは、まったくゴールデンウイーク感がなく、普通の日々でした。仕事と家の用事ですね。そんな中で、久しぶりの大役。しかも「運用」をテーマにしたセミナーを人生の先輩方に話す機会をいただきました。

「スッキリ解決!令和の終活学校」主催:山陽新聞社 広報本部、特別協賛:飛鳥グループ協同組合 では、安心の介護教室、遺言書の作り方教室、納骨堂ツアー、親なきあと教室、令和の葬儀教室、これからの防災教室、永代供養・墓じまい・仏壇じまい教室、相続税対策教室、家族葬のお金教室、令和の最新仏事教室、生前整理教室など、さまざまなテーマでのお話が聴ける正に令和の終活学校になっており、私が、「老後のお金教室」をご担当させていただきました。

日にちが近づいて来るのですが、夏休みの宿題のようにどんどん時間だけが経ち、スライド作成等になかなか集中して取り組むことが出来ませんでしたが、何とか当日までに形になるまでに仕上げました。

ですが、アンケート結果は今までで一番厳しい結果に…

さすが、人生の先輩。私より数倍経験を積んでいらっしゃいますから、運用の経験も多い方も多数いらっしゃるのかと感じました。60代、70代の方々は生きてきた時代が今とは大分違ってきているという感覚は強いと思います。ですが、年齢を重ねるごとに各々で重ねてきた経験も違いがあり、話し手も難易度が上がってくるのかと感じました。

本当に、私自身では、今までにない内容と世代でのセミナー開催になり、とてもいい経験となりました。またひとつレベルアップ出来たかな?と思います。

私がファイナンシャルプランナーを職として活動していこうと思った大きな理由の一つが、みなさんが「相続」で困らないように。です!毎年、人口減少がひとつの市長村がなくなるくらいの規模で進んでいます。そこで増えてきているのが、「終活と相続」への関心です。私自身も、一昨年くらい前から親の終活を始めて、生前整理、墓じまい、仏壇じまい等いたしました。何日もかかりました。

今回は、主に資産寿命をのばして、年金生活でも生き生きと生きれるような生活を送っていけれるよう、放っておいてもよいやり方の運用のお話をさせていただきました。

資産寿命を延ばして、生き生きともしくはのんびりと心豊かに生きながら、遺された家族や大切な人が困らないよういっしょに準備をしませんか?

弊社では、終活から相続後まで、さまざまなご相談を承まれるよう体制を作っております。まずは、親御さんの終活、ご自身の終活から始めませんか?

ご相談は初回無料です。みなさんの想いをお伺いしいっしょに終活を進めてまいります。

また、はぁもにぃ倉敷、済生会カルチャセンターで相続をテーマにした相続ゲームを開講しております!

参加者の方から笑い声がわきあがるほどに楽しくご参加いただけます。よかったらご参加を👇

はじめまして!新入社員です。

皆さま、こんにちは!

このたび岡山ファイナンシャルプランナーズ(OFP)へ新加入しました末藤丈晴(すえとう たけはる)と申します。

岡山生まれ岡山育ち、一人娘の子育て中です。

これから岡山のお客様のために資産管理のサポートができるように全力で行動してまいります。

簡単に私のこれまでの経歴をお伝えしたいと思います。

私は岡山朝日高校を卒業後、岡山大学法学部で法律を学び、ご縁あって岡山の裁判所で裁判実務に携わってきました。

司法書士と行政書士の資格を取得しておりますので、「相続」や「事業承継」の分野に強い関心があります。

また、裁判所の人事部署で働いた時期があり、そこでファイナンシャルプランナーの関連知識に興味を持ちました。

自分自身、もともと資産運用の経験があったことも大きいです。

そして、ファイナンシャルプランナーへ転身することになったきっかけは、まさにOFPのセミナーに参加したこと!

こんな風に直接お客様に価値のある情報を提供することができたらいいな~と思い、転職を決意しました。

是非、皆さまも弊社セミナーを聞きに来てみてくださいね!

(追伸)

本年5月14日に、高配当をうたって無登録で社債購入を勧誘したとして資産運用コンサルティング会社の社長らが逮捕されたというニュースがありました。

希望を持ってFP業界に転じた私としては、FPを名乗る者の逮捕にショックを受けましたし、元裁判所書記官としても許せない気持ちです。

皆さまも「うまい話には飛びつかない」を合言葉に、くれぐれも投資詐欺にはお気をつけいただきたいと思います。

参考に気をつけるべき6つのポイントを政府広報オンラインから引用しておきます↓

金融経済教育推進機構 認定アドバイザー制度

みなさんこんにちは。

さて、金融経済教育推進機構という団体をご存じでしょうか?

J-FLEC(金融経済教育推進機構)は、「金融サービスの提供及び利用環境の整備等に関する法律」に基づき、2024年4月に設立された認可法人です。

設立にあたっては、金融広報中央委員会(事務局:日本銀行)、全国銀行協会、日本証券業協会が発起人となりました。

幅広い年齢層に向けて、国民各々のニーズに応えた金融経済教育の機会を官民一体で届けていきます。

という、R6年度から発足した出来立てホヤホヤの団体であります。

目的のひとつに、日本国民の金融リテラシーを向上させよう!という(今更)を掲げています。

でも今更ながらやらないよりは全然いいですね。

先進国の中で日本の金融リテラシーの低さが目立つことから本腰を入れる…ということでしょうか。

さて、この団体の業務の一つに認定アドバイザー制度というものがあります。

J-FLEC認定アドバイザーの認定・公表

アドバイスに有益な資格を保有し、一定の業務経験を兼ね備えた方をJ-FLECが認定・公表しています。

これは昨今、複雑多様化の一途をたどる金融商品について中立的な立場からアドバイスできるひとを公認しようという制度です。

中立性を担保するため、金融機関などに所属していてはいけませんし、保険や証券を取り扱ってもいけません。

また一定の資格と実務経験を求められます。

この制度にわたくしは登録したいと思います…

ということは会社を辞めないといけないんですね😭

全国2000万人のこのブログを楽しみにしていた方、大変申し訳ございません。

今後もどこかでひっそりとFPとして活動しておりますので、温かい目で見守ってくだされば幸いです。

5月から電気代が上がる!?